Afera finansowa włoskiego giganta mleczarskiego Parmalat to jeden z największych skandali korporacyjnych w historii Europy, który wstrząsnął rynkami na początku XXI wieku. W 2003 roku ujawniono, iż Parmalat, przez lata uważany za wzór sukcesu w branży spożywczej, ukrywał ogromne straty finansowe i prowadził kreatywną księgowość, by fałszywie przedstawiać swoją kondycję finansową. Skandal ten ujawnił nieprawidłowości o wartości ponad 14 miliardów euro, co doprowadziło do bankructwa firmy i licznych procesów sądowych. Jak doszło do tego oszustwa, jakie były jego konsekwencje i jakie lekcje mogą z niego wyciągnąć inwestorzy oraz regulatorzy?

Ogromny sukces Paramalt

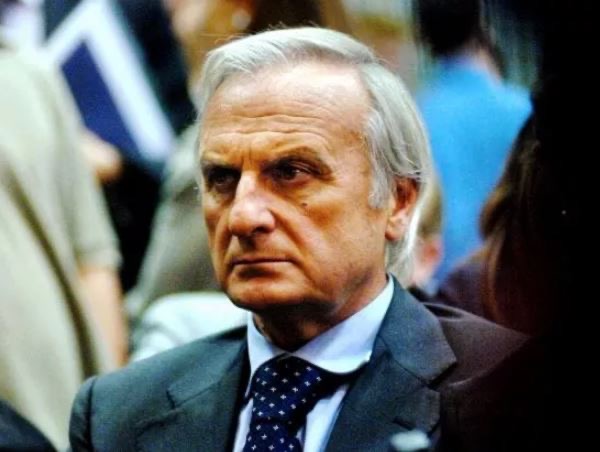

Calisto Tanzi w 1961 roku, w wieku 22 lat założył we Włoszech niewielką mleczarnię Parmalat. Po pięciu latach prowadzenia biznesu włoski przedsiębiorca jako pierwszy w kraju, zastosował szwedzką technologię produkcji mleka UHT, czyli Ultra High Temperature. Jest to metoda sterylizacji mleka, która polega na poddaniu go temperaturze od 135 do 150 stopni Celsjusza przez co najmniej 2 sekundy, w celu zniszczenia patogennych mikroorganizmów. W konsekwencji wydłuża się termin przydatności mleka do spożycia.

Ta zmiana technologiczna była początkiem ogromnego sukcesu firmy. Mała mleczarnia zaczęła przejmować inne zakłady i została liderem produkcji wyrobów mleczarskich. Parmalat wszedł z sukcesem na rynek w Afryce, Australii, Chinach, Brazylii, Kanadzie, Niemczech, Meksyku, Portugalii i nie tylko. Firma stała się światowym potentatem mlecznym, który miał około 130 zakładów produkcyjnych. W skład korporacji wchodziło też biuro podróży i sieć telewizyjna. Firma Calisto Tanzi zatrudniała około 36 tysięcy pracowników w 30 różnych krajach, a poza działalnością operacyjną zajmowała się również sponsorowaniem różnych przedsięwzięć sportowych. Założyciel firmy, Calisto Tanzi w 2003 roku został sklasyfikowany przez Forbes jako 369 najbogatszy człowiek na świecie.

W latach 80 XX wieku Tanzi kupił klub piłkarski AC Parma, który w latach świetności mlecznego koncernu trzykrotnie zdobył Puchar Włoch i dwukrotnie Puchar UEFA. Firma sponsorowała też inne kluby piłkarskie i zespoły Formuły 1. To wszystko przekładało się na obraz ogromnego sukcesu firmy.

Znajdziesz tam więcej wartościowych treści o inwestowani, giełdzie i rynkach.

DNA Rynków – merytorycznie o giełdach i gospodarkach

Problemy finansowe i oszustwa księgowe

Jedną z głównych przyczyn problemów finansowych spółki była agresywna polityka ekspansji. Parmalat dynamicznie rozszerzał swoją działalność, przejmując inne firmy na całym świecie. W ciągu 14 lat od 1989 do 2003 roku spółka przejęła ponad 100 firm, co daje średnio 7 przejęć na rok. Ekspansja często była finansowana pożyczkami, a to znacznie zwiększało zadłużenie spółki. Jednocześnie przejmowane przedsiębiorstwa nie były poddawane wystarczająco wnikliwej analizie i audytom, co prowadziło do przepłacania za firmy, z którymi potem było sporo problemów.

Parmalat, żeby zatuszować swoje problemy finansowe i jednocześnie zapewnić sobie dalsze finansowanie ze strony banków oraz inwestorów, postanowił fałszować księgi rachunkowe i inne dokumenty w celu przedstawienia nierzeczywistego obrazu finansowego firmy.

Spółka korzystała z różnych metod fałszowania ksiąg. Najbardziej istotnymi były:

- Fałszowanie przychodów i ukrywanie zobowiązań, które polegało na tym, iż korporacja tworzyła fałszywe faktury sprzedażowe i wystawiała je własnym spółkom zależnym. Potem księgowała te faktury, jako przychody, mimo iż w rzeczywistości nie miała miejsca żadna transakcja sprzedaży. Spółka zależna, która otrzymywała fakturę, zaciągała pożyczkę i płaciła pożyczonymi pieniędzmi spółce macierzystej. Dzięki temu rachunek zysków i strat oraz bilans firmy wyglądał zdecydowanie lepiej niż w rzeczywistości. Następnie spółka zależna odpowiedzialna za wykreowanie fikcyjnych “przychodów”, transferowała pożyczkę jeszcze do innych powiązanych spółek, w celu trudniejszego wykrycia oszustwa i zamazania rzeczywistego obrazu działalności.

- Przesunięcia międzyokresowe. Parmalat przesuwał przychody i koszty pomiędzy różnymi okresami sprawozdawczymi, tak żeby liczby w sprawozdaniach wypadały korzystniej. Na przykład księgował przychody, które miały być zrealizowane w przyszłości już we wcześniejszych okresach sprawozdawczych.

- Fikcyjne konto bankowe z fikcyjną gotówką na rachunku. Parmalat fałszował dokumenty, które potwierdzały istnienie rachunku bankowego, na którym rzekomo znajdowało się 3,95 miliarda euro. W ten sposób spółka potwierdzała, iż z ich sytuacją finansową jest wszystko w porządku i zapewniała sobie dalsze finansowanie. Dzięki temu oszustwu firma mogła uzupełnić swój bilans o dodatkowe 4 miliardy euro i poprawić swoje wskaźniki zadłużenia oraz płynności, a to uspokajało pożyczkodawców i inwestorów. W rzeczywistości rachunek bankowy ani środki finansowe nigdy nie istniały.

Przedsiębiorstwo długo utrzymywało się na powierzchni dzięki oszustwom i manipulacjom. Udawało się to z dwóch kluczowych powodów. Po pierwsze firma była tak ogromna i poważana, iż często uznawano ją za „zbyt dużą, żeby upaść”. Drugą kwestią była bardzo skomplikowana struktura korporacyjna z dużą ilość spółek zależnych w różnych krajach, która pozwalała całej grupie kapitałowej zacierać ślady oszustw i komplikować różne operacje finansowe, przez co ich charakter stawał się nieoczywisty.

Calisto Tanzi – Założyciel Parmalat

Każda akcja o wartości choćby 800 dolarów!

Brak prowizji do obrotu 100 tys. euro miesięcznie!

Obniż prowizję za wymianę o 50%!

Paramalt dociera do granicy. Firma się sypie

Papier wszystko przyjmie, ale choćby nie wiadomo, jak dużo fikcyjnych środków pieniężnych zapisać w księgach rachunkowych, to nie da się nimi spłacić rzeczywistych zobowiązań i długów.

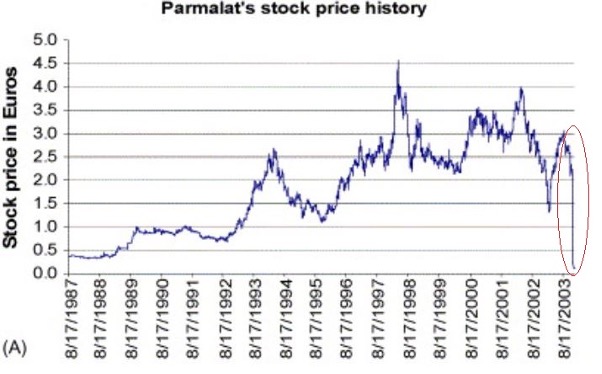

Wejście na giełdę w 1987 roku i emisja obligacji, były dla spółki kolejnym źródłem finansowania, pozwalającym jej złapać oddech, ale już wtedy pojawiali się analitycy, którzy podejrzewali korporację o poważne problemy finansowe. Szczególnie podejrzane wydawały się wnioski o kolejne kredyty w sytuacji, kiedy spółka miała 4 miliardy euro w gotówce. Bankierzy i analitycy zastanawiali się, dlaczego firma nie pokryje swojej dziury budżetowej tymi środkami? Odpowiedź znał jedynie zarząd Parmalat: Ponieważ nie było żadnej gotówki. Ona była jedynie sfabrykowanym zapisem rachunkowym, który miał uspokajać pożyczkodawców i poprawiać wskaźniki.

W końcu jednak firma dotarła do ściany i nie była w stanie spłacić swoich długów. Zabrakło jej płynności finansowej, czyli pieniędzy, którymi mogłaby obsłużyć bieżące raty pożyczek i odsetki od obligacji. Wszyscy zastanawiali się, jak firma posiadająca 4 miliardy euro w gotówce może mieć problem z płynnością finansową.

To zasadne pytanie doprowadziło do niezależnego audytu prowadzonego przez firmę Grant Thornton w 2003 roku. Pracownicy firmy audytorskiej skontaktowali się z Bank of America, który rzekomo miał prowadzić rachunek bankowy Parmalat i wtedy dowiedzieli się, iż taki rachunek nie istnieje i nigdy nie istniał. To był punkt kulminacyjny, który wywołał burze i zainicjował przeprowadzenie znacznie głębszego śledztwa. W jego wyniku ujawniono resztę oszustw, manipulacji i niezgodności.

W grudniu 2003 roku Parmalat ogłosił bankructwo i zyskał status największego finansowego upadku w Europie. Spółkę nazywano „Europejskim Enronem” z powodu pewnych podobieństw do upadku amerykańskiej korporacji technologicznej.

Cena akcji spółki Parmalat

Konsekwencje afery

Kiedy wszystko wypłynęło, notowania spółki zostały zawieszone, a pieniądze straciło łącznie 135 tysięcy ludzi, którzy inwestowali w akcje i obligacje firmy. Po ogłoszeniu bankructwa włoski rząd w pośpiechu zmieniła prawo, żeby umożliwić szybsze postępowanie upadłościowe i umożliwić dużym firmą szybszą restrukturyzację. Kiedy z kolei ujawniono już wszystkie oszustwa księgowe Parmalat, aparat władzy przegłosował serię nowych ustaw, które miały na celu reformę włoskich standardów rachunkowości i systemu finansowego.

Włoski rząd mianował administratora masy upadłościowej Enrico Bondi, który dokonał restrukturyzacji spółki. Bondi sprzedał większości zagranicznych aktywów, zredukował zatrudnienie o prawie 60% i ponownie wprowadził spółkę na giełdę w październiku 2005 roku. Wycena w dniu debiutu w 2005 roku wynosiła 5 miliardów euro, a akcje przyciągały inwestorów nadzieją na odszkodowania i potencjalne przejęcie. Do przejęcia w istocie doszło w 2011 roku, a Parmalat stał się filią francuskiej grupy Lactalis, która działa w branży mlecznej od 1933 roku.

Z kolei założyciel i prezes mlecznego konglomeratu Parmalat, Calisto Tanzi został skazany w 2010 roku na 18 lat więzienia i wypłacenie 2 miliardów euro odszkodowań na rzecz nowej firmy Parmalat oraz 30 milionów euro na rzecz drobnych akcjonariuszy i obligatariuszy. Te 30 milionów euro stanowiło około 5% nominalnej wartości akcji i obligacji, które wcześniej nabyli inwestorzy.

Wyroki zapadły również dla innych członków byłego kierownictwa firmy i łącznie skazano 15 osób, a 2 uniewinniono. W późniejszym czasie władze odkryły, iż Tanzi ukrywał dzieła sztuki autorstwa takich mistrzów jak Pablo Picasso, Claude Monet i Vincent van Gogh w domach przyjaciół. 55 odnalezionych dzieł sztuki zostało zlicytowanych w 2019 roku. Na mocy decyzji sądu pieniądze zostały przekazane wierzycielom spółki.

Parmalat to nie pierwsza i nie ostatnia spółka, którą do grobu wpędziło złe zarządzanie i źle prowadzona ekspansja zagraniczna oraz wzrost osiągany za wszelką cenę. Dodatkowo balon został rozdmuchany spiralą zadłużenia, która dzięki oszustwom księgowym mogła trwać znacznie dłużej niż w innych okolicznościach.

Do zarobienia,

Szymon Świder

1 rok temu

1 rok temu