Kluczowym pytaniem dla rynków akcji w 2024 roku jest to, czy dojdzie do recesji. Inwestorzy powinni przeważać akcje spółek surowcowych, cyberbezpieczeństwa i obronnych, a także akcje brytyjskie i europejskie. Powinni niedoważać amerykańskie mega caps.

Wszystko sprowadza się do recesji

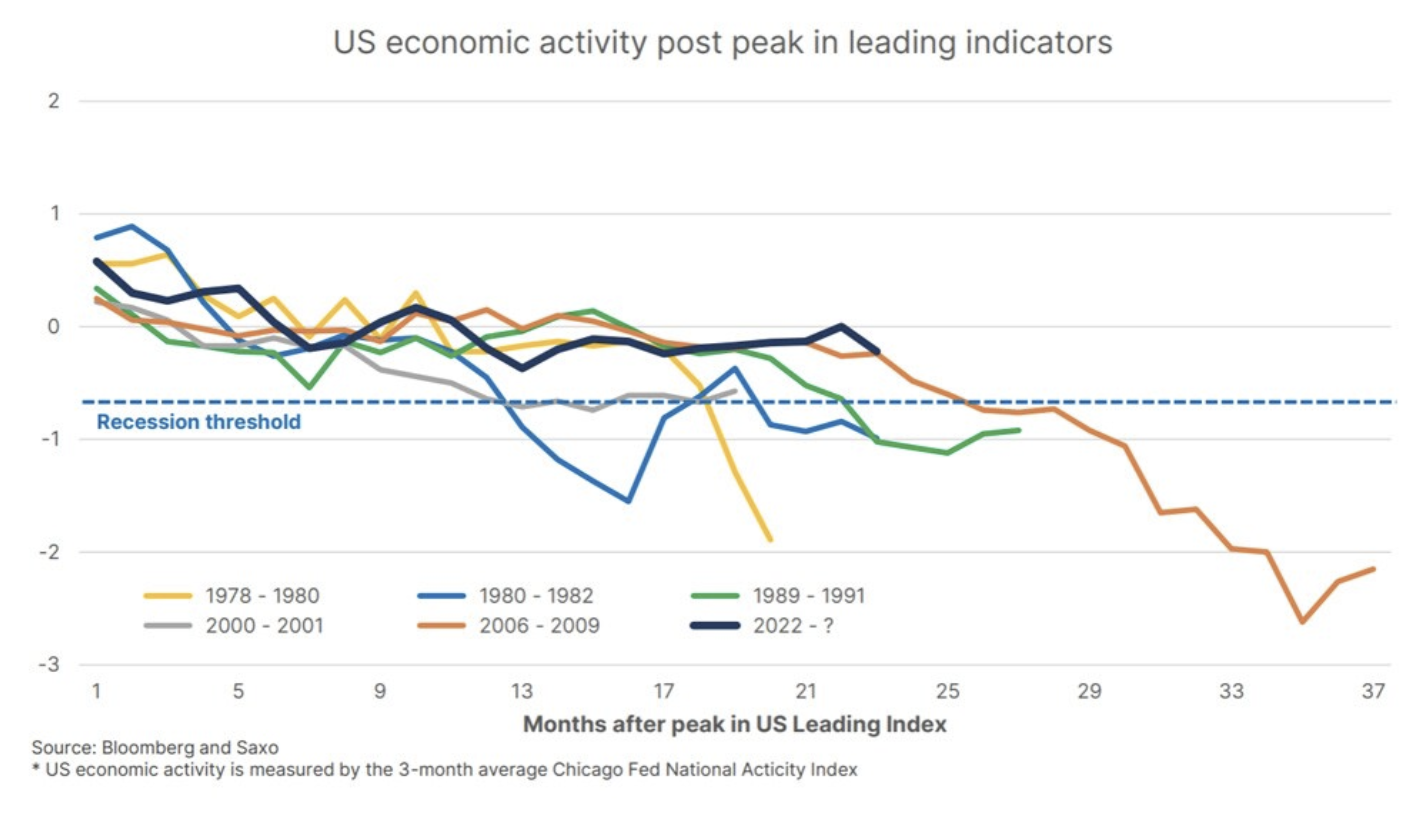

Słowem kluczowym dla akcji w 2023 r. była odporność gospodarcza. Wszystko wskazywało na recesję w obliczu najgwałtowniejszych podwyżek stóp procentowych od wielu dziesięcioleci. Jednak bezprecedensowa polityka fiskalna USA i zwierzęce instynkty uwolnione przez hipnotyzującą sprawność ChatGPT pomogły amerykańskiej gospodarce uniknąć recesji i wywindowały akcje spółek technologicznych do nowych rekordów wszech czasów. Z drugim najdłuższym odstępem czasu w historii gospodarczej USA od 1978 r., mierzonym okresem wolnym od recesji od poprzedzającego go szczytu indeksu, głównym zmartwieniem w 2024 r. jest możliwość recesji.

Ekonomiści przewidują 50% prawdopodobieństwo recesji w USA, podkreślając wyzwania dla inwestorów, ponieważ rok 2024 nie zapowiada się na jednoznaczny. Determinacja polityki Chin jest przez cały czas wielką niewiadomą. jeżeli historia jest jakimkolwiek wskaźnikiem, to rynki akcji zachowywały się w większości pozytywnie w miesiącach poprzedzających pierwszą obniżkę stóp procentowych przez Fed, więc na razie obecna wycena stóp przez rynek nie jest alarmująca.

Kluczowe tematy związane z akcjami, które warto obserwować w 2024 r.

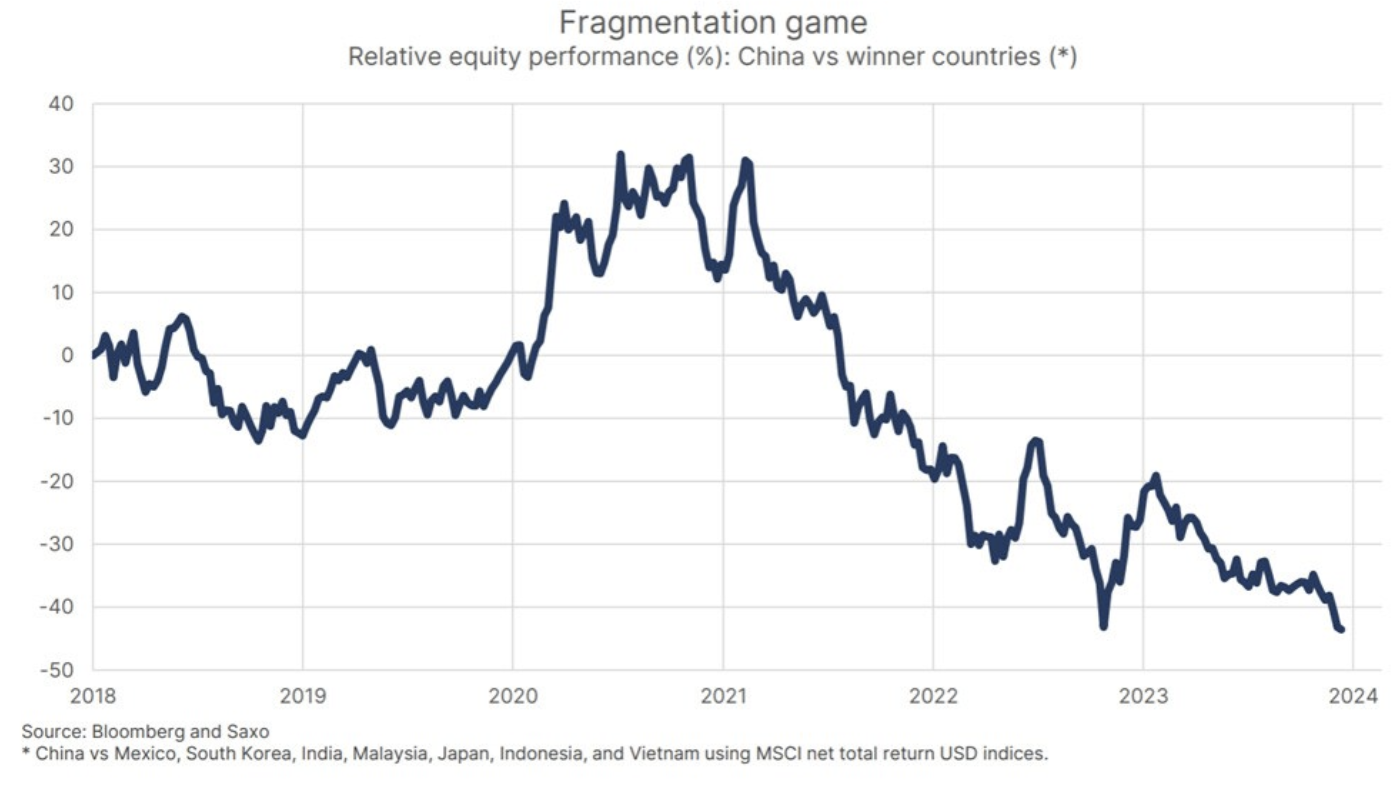

Ubiegły rok był kolejnym rokiem rozczarowania dla chińskich akcji, zwłaszcza w porównaniu z krajami, które wygrały w grze na rozdrobnienie, ponieważ łańcuchy dostaw w coraz większym stopniu omijają Chiny. Kraje te to Indie, Meksyk, Brazylia i Wietnam i spodziewamy się, iż rynek akcji będzie przez cały czas faworyzował te wschodzące rynki akcji kosztem Chin. Warto zauważyć, iż od początku 2018 r. chińskie akcje osiągały gorsze wyniki w stosunku do innych kluczowych rynków wschodzących o prawie 44% w ujęciu USD.

trwa i jest napędzany przez silną, globalną urbanizację, inwestycje w zieloną transformację i ograniczoną podaż. Akcje spółek z sektora cyberbezpieczeństwa i obrony prawdopodobnie przez cały czas będą czerpać korzyści z trwających napięć geopolitycznych na świecie.

Jeśli rynek przyspieszy swoje zakłady na dalsze cięcia polityki w 2024 r., wówczas poobijane akcje zielonej transformacji w zakresie energii wiatrowej, słonecznej, magazynowania energii, pojazdów elektrycznych i wodoru mogą odnotować krótkoterminowy wzrost.

Niedoważamy mega caps po osiągnięciu nowego ekstremum

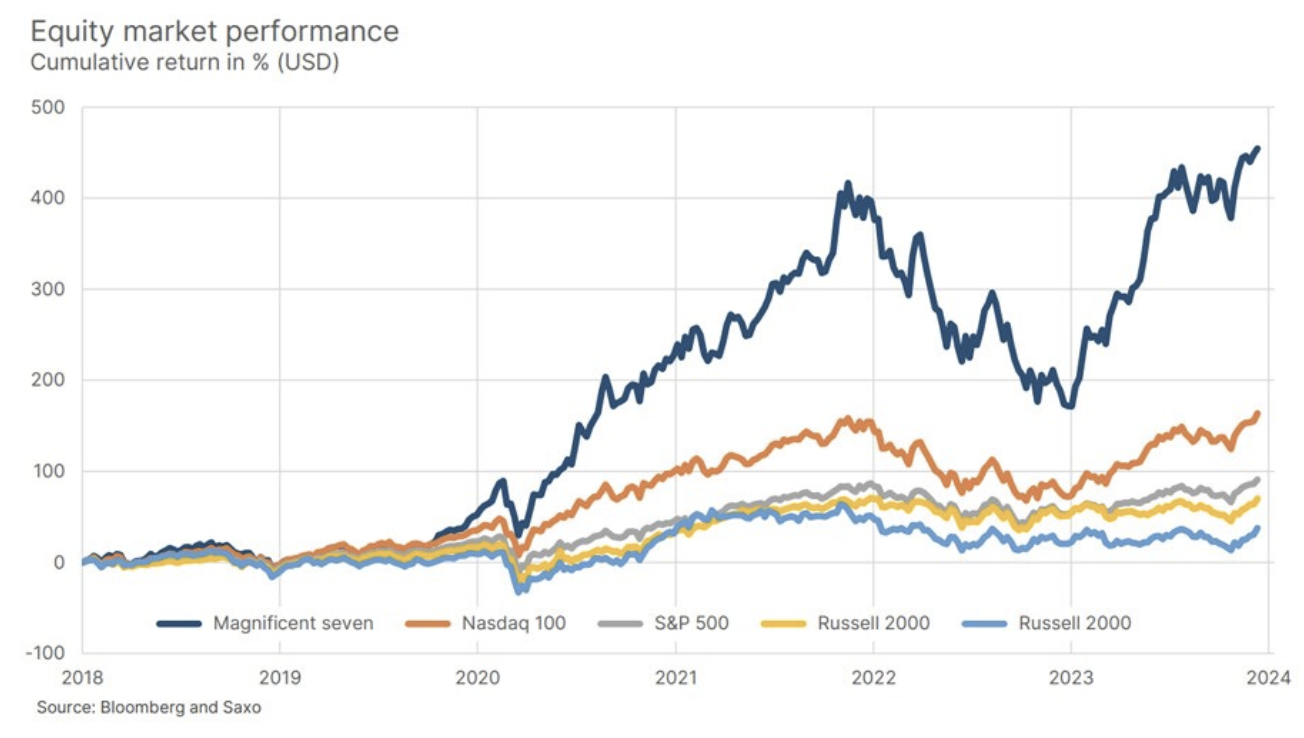

Ubiegły rok bez wątpienia przejdzie do historii jako rok rynkowych ekstremów. Tak zwana „Wspaniała siódemka” (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta i Tesla) zyskała 104% w ciągu roku, na dzień 15 grudnia 2023 r., ponieważ szum wokół generatywnej sztucznej inteligencji przeszedł w tryb hipernapędu. Dla porównania, Nasdaq 100, S&P 500 i S&P 500 Equal Weight zyskały odpowiednio 53%, 25% i 12%. Indeks Russell 2000 spadał od początku roku do końca października 2023 r., zanim rynek agresywnie przeszacował stopy procentowe banków centralnych na 2024 r.

W rezultacie, amerykański rynek akcji jest najbardziej skoncentrowany lub bliski osiągnięcia tego poziomu w ciągu ostatnich 100 lat. Za tym faktem kryje się przerażająca prawda. Lepsze wyniki nie mogą być poprawiane, chyba iż ta niewielka grupa amerykańskich firm technologicznych przejmie całą gospodarkę i przez cały czas będzie osiągać wyniki znacznie powyżej oczekiwań wzrostu w 2024 r. Wysoka koncentracja indeksów sprawia również, iż amerykański rynek akcji jest bardziej ryzykowny, ponieważ zwroty są w coraz większym stopniu napędzane przez wąski zestaw czynników ryzyka, a jednym z nich jest sentyment do akcji spółek technologicznych. Naszą kluczową ideą na 2024 rok jest niedoważanie amerykańskich spółek o wysokiej kapitalizacji.

Upatrujemy wartości w akcjach brytyjskich i europejskich

Na brytyjskich i europejskich rynkach akcji znajdujemy dokładne przeciwieństwo „wspaniałej siódemki” z wycenami na rynku akcji na poziomie 56% i 28% dyskonta do rynku akcji w USA. Ponieważ nie spodziewamy się, iż zyski w USA będą w dłuższej perspektywie znacznie lepsze niż w Europie, uważamy, iż oczekiwane stopy zwrotu z akcji brytyjskich i europejskich będą wyższe. Tak więc, jeżeli zmienią się nastroje lub aktywność gospodarcza spowolni, te dwa rynki akcji oferują również większą ekspozycję na sektory defensywne.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

1 rok temu

1 rok temu

![BOCHNIA. Już jest nowa atrakcja miasta. Projekt „Pod Kryształem” to pomysł Stowarzyszenia Reaktor B7 [ZDJĘCIA]](https://bochniazbliska.pl/wp-content/uploads/2025/12/DSC_0071_wynik-1.jpg)