Ten rok jest dla inwestorów prawdziwym rollercoasterem. Akcje wystartowały jak rakieta, w styczniu zyskując niemal 7%, ponieważ inwestorzy kupili scenariusz „braku lądowania” zakładający, iż światowa gospodarka zamiast miękkiego lądowania odnotuje przyspieszony wzrost ze względu na impuls związany z ponownym otwarciem Chin na świat.

Zwierzęce instynkty nabrały rozpędu i były wyraźnie widoczne w odniesieniu do akcji Tesli, bitcoina i naszych koszyków tematycznych o wysokim wzroście współczynnika beta, takich jak akcje „bańkowe”. Nasz nowo utworzony koszyk dóbr luksusowych również wygenerował solidny zwrot, ponieważ inwestorzy obstawiali, iż ponowne otwarcie Chin znacząco zwiększy sprzedaż dóbr luksusowych.

Warunki finansowe – przez cały czas nie dość zacieśnione, by ograniczyć inflację – oraz łagodna pogoda w Europie pozwalająca uniknąć kryzysu energetycznego były również dwoma ważnymi czynnikami wpływającymi na zwierzęce instynkty i umożliwiającymi wzrost cen akcji. Jednak w lutym, po początkowym umocnieniu na rynkach akcji, prezes Powell z Fed przekazał rynkowi mocny komunikat, który w uproszczeniu można określić jako „celowa recesja”. Oznacza to, iż Rezerwa Federalna zamierza zrobić wszystko, co tylko możliwe, aby schłodzić inflację, co z kolei oznacza wyższe stopy procentowe, i to przez znacznie dłuższy czas, niż dotychczas zakładano. Sygnał ten sprawił, iż rentowność obligacji amerykańskich gwałtownie poszła w górę do momentu, gdy coś pękło; tym czymś okazało się bankructwo Silicon Valley Bank, drugie co do wielkości we współczesnej historii Stanów Zjednoczonych, przez co nastąpił odwrót od idei podwyższania stóp referencyjnych za wszelką cenę w celu schłodzenia inflacji.

Dobra sytuacja na rynku akcji w pierwszych dwóch miesiącach tego roku – pomimo mieszanych wyników za IV kwartał i niejasnych prognoz ze względu na presję kosztową – wywindowała nasz model wyceny indeksu MSCI World znacznie powyżej średniej historycznej, obniżając przyszłą oczekiwaną realną stopę zwrotu. Przy obecnej wycenie prawdopodobieństwo, iż zwrot z akcji nie przekroczy poziomu inflacji, wynosi 30%, co w kontekście historycznym jest niekorzystnym punktem wyjścia. Jednak większości inwestorów wystarczy rzut oka na rentowności obligacji, aby uznać, iż zwroty te bynajmniej nie wyglądają lepiej, w szczególności w kontekście trwałej inflacji. Żyjemy w świecie niższych oczekiwanych zwrotów, dopóki klasy aktywów nie dostosują się do niższych wycen w związku z akceptacją strukturalnie wyższej inflacji.

Rozdrobnienie oznacza ból, ale i okazje

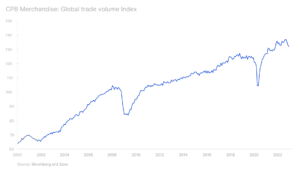

Globalizacja, mierzona wolumenem światowego handlu, była szczególnie intensywna w latach 2001-2008, kiedy to dołączenie Chin do Światowej Organizacji Handlu zmieniło reguły gry, zapoczątkowując prześciganie się przedsiębiorstw w jak najszybszym przenoszeniu produkcji za granicę w celu odblokowania wyższych marż operacyjnych i zysków dla akcjonariuszy. W tym okresie wolumen światowego handlu wzrósł o 7,8% w ujęciu rocznym.

Kryzys finansowy zdusił boom kredytowy; chińska gospodarka również nie była już taka sama, a z czasem straciła impet z powodu coraz większych regulacji, centralizacji państwa, długu, a ostatnio kryzysu na rynku nieruchomości. Sytuacji bynajmniej nie poprawiła wojna handlowa Trumpa i w 2019 r. wolumen handlu był niewielki w efekcie spowolnienia globalnej gospodarki. W latach 2011-2022 wolumen światowego handlu zwolnił do wzrostu wynoszącego zaledwie 2,2% w ujęciu rocznym, podkreślając fakt, iż łatwo dostępne zyski z globalizacji już się wyczerpały.

Gra w rozdrobnienie jest zasadniczo strategiczną dynamiką geopolityczną polegającą na zapewnieniu szerszego dostępu do energii, technologii i obrony przez duże konkurujące ze sobą państwa narodowe. Elektryfikacja i zielona transformacja to bezpośrednia strategia na rzecz niezależności w zakresie dostaw energii co, pomijając wojnę w Ukrainie, jest ewidentnie kluczową zmienną strategiczną dla wszystkich państwa narodowego.

Zielona transformacja pozytywnie wpłynie na ceny metali, takich jak lit czy miedź, a także na wzrost w sektorze dostawców energii elektrycznej, wszystkiego, co wiąże się z energią słoneczną oraz systemów magazynowania energii. W tych obszarach inwestorzy kapitałowi będą mogli znaleźć liczne okazje; wszyscy czekają ponadto, aż UE wprowadzi swoją własną wersję amerykańskiej ustawy o obniżeniu inflacji.

Półprzewodniki odgrywają kluczową rolę w nowoczesnej gospodarce, a bez stabilnego łańcucha dostaw półprzewodników nie jest możliwa produkcja sprzętu wojskowego, samochodów, zaawansowanych maszyn, komputerów i centrów danych. Amerykańska ustawa CHIPS przekształciła branżę półprzewodników i zarówno w Stanach Zjednoczonych, jak i w Europie realizuje się w tej chwili znaczną liczbę inwestycji w tym zakresie.

Nasz koszyk tematyczny dotyczący półprzewodników w tym roku odnotowuje najlepsze wyniki, odzwierciedlając silne prognozy dla wzrostu wspierane przez tę wielką nową zmianę amerykańskiej polityki przemysłowej. Nasz koszyk tematyczny dotyczący obronności jest kolejnym, który osiąga w tym roku dobre wyniki, ze względu na fakt, iż rozstrzygnięcie wojny w Ukrainie może zająć lata, a Europa będzie musiała sama podjąć większe działania w zakresie obronności. W przypadku obu tych tematów podtrzymujemy naszą pozytywną prognozę.

Gra w rozdrobnienie będzie również oznaczać reshoring, czyli przenoszenie produkcji z powrotem do kraju, przy czym takie państwa jak Indie, Wietnam czy Indonezja będą wygrane w porównaniu z innymi rynkami wschodzącymi. Przedsiębiorstwa logistyczne będą przez cały czas prosperować, a może choćby jeszcze bardziej w warunkach gry w rozdrobnienie, ponieważ logistyka stanie się bardziej złożona, co przyniesie wyższe marże. Będzie to również oznaczać silniejszą politykę fiskalną, która pokieruje transformacją, co przełoży się najprawdopodobniej na wyższe koszty dla przedsiębiorstw, a tym samym niższe marże. Rozdrobnienie światowej gospodarki prawdopodobnie spowoduje, iż inflacja znajdzie się na wyższym poziomie pod względem strukturalnym, a koszt kapitału wzrośnie, co spowoduje problemy wśród spółek o niskiej jakości i wysokim zadłużeniu.

Walka z inflacją wywiera presję na banki

Czy Rezerwa Federalna byłaby w stanie podwyższyć stopę referencyjną o 450 punktów bazowych, nie powodując jakichkolwiek problemów? Takie pytanie zadawali sobie wszyscy, a warunki finansowe sugerowały, iż było to możliwe. Wówczas jednak bank SVB Financial wpadł w tarapaty, tracąc depozyty na taką skalę, iż zmuszony został do pozbycia się wartych 21 mld USD obligacji dostępnych do sprzedaży, co spowodowało stratę w wysokości 1,8 mld USD. Późniejsza oferta akcji, mająca na celu załatanie dziury i uniknięcie wyprzedaży portfela utrzymywanych do terminu zapadalności obligacji o wartości niemal 100 mld USD z dużymi stratami, odstraszyła inwestorów. Ostatni z wycofujących się deponentów mogli stracić znaczną część swoich nieubezpieczonych depozytów. Do akcji wkroczył rząd amerykański, udzielając pełnej gwarancji na wszystkie nieubezpieczone aktywa.

Jednak szkody zostały już wyrządzone. Na skutek masowego dążenia do zamiany depozytów na krótkoterminowe obligacje, w ciągu zaledwie trzech dni obrotu rentowność dwuletnich obligacji amerykańskich spadła aż o 109 punktów bazowych. Ruch ten odbił się szerokim echem na wszystkich rynkach, wstrząsając funduszami hedgingowymi podążającymi za trendem i powodując, iż dwie kolejne sesje zakończyły się stratą związaną z ryzykiem w ogonie rozkładu w wysokości 0,1% w przypadku funduszy ze statusem doradców inwestycyjnych (Commodity Trading Advisor, CTA), w tym największą jednodniową stratą dla tego typu funduszy hedgingowych.

System bankowy znalazł się pod presją, a szereg mniejszych banków amerykańskich zaczął walczyć o nowe depozyty, co spowodowało, iż saldo okna dyskontowego Fed w ciągu zaledwie jednego tygodnia wzrosło do 156 mld USD, osiągając najwyższy poziom od czasu światowego kryzysu finansowego. Ze względu na duże, niezrealizowane straty w obligacjach utrzymywanych do terminu zapadalności, tego rodzaju podmioty nieoczekiwanie zaczęły wydawać się kruche i niebezpieczne w sytuacji, gdyby depozyty banku nie były stabilne. Rozpoczęła się wielka walka o depozyty. Silny spadek zaufania do banków zakończył się zaaranżowanym przez szwajcarski rząd przymusowym połączeniem UBS i zmagającego się z problemami Credit Suisse. Co gorsza, szwajcarski projekt ratowania Credit Suisse obejmował niedostateczny zysk dla akcjonariuszy i całkowitą eliminację posiadaczy kapitału dodatkowego tier 1 (AT1), którzy w strukturze kapitałowej znajdują się powyżej akcjonariuszy.

Długofalowe konsekwencje udzielonej przez rząd amerykański pełnej gwarancji nieubezpieczonych depozytów oraz decyzji Szwajcarii o eliminacji kapitału AT1 są wielką niewiadomą i jeszcze przez długie lata mogą negatywnie oddziaływać na gospodarkę i rynki. Jednym z potencjalnych skutków jest utrata przez słabsze banki dostępu do depozytów, stanowiących ich główne źródło finansowania, co może doprowadzić do zmniejszenia liczby banków i większej koncentracji w sektorze bankowym. Rynek obligacji AT1 może już nigdy nie być taki sam, a aktywa te mogą być notowane z taką premią, iż banki będą się spieszyć z ich wykupem, ponieważ obecne rentowności zniszczą ewentualną wartość dla akcjonariuszy.

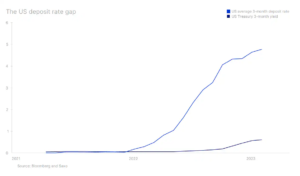

Akcje banków, w szczególności europejskich, były podstawową inwestycją wśród inwestorów makro, ponieważ marża odsetkowa netto w 2022 r. gwałtownie rosła ze względu na brak nacisków na banki, aby przenieść wyższe stopy na deponentów. Rentowność trzymiesięcznych obligacji amerykańskich wynosi około 4,51% (na dzień 20 marca) w porównaniu ze średnim oprocentowaniem trzymiesięcznego depozytu terminowego w Stanach Zjednoczonych na poziomie 0,61% w lutym według Federalnej Korporacji Gwarantowania Depozytów (Federal Deposit Insurance Corporation, FDIC). Domknięcie tej luki rentowności będzie oznaczać koniec inwestycji makro w banki.

Upadłość SVB może doprowadzić do tego, iż deponenci zaczną kwestionować oprocentowanie depozytów w porównaniu z rentownością krótkoterminowych obligacji, co spowoduje znaczny wzrost stopy krótkoterminowego finansowania banków, a tym samym obniży ich rentowność. Co gorsza, o ile zagregowane depozyty będą przez cały czas spadać, co w tej chwili ma miejsce na skalę niewidzianą od 1948 r., kolejnym ryzykiem czyhającym na rynki może być wymuszona sprzedaż aktywów, w wyniku której wielu inwestorów poniesie niezrealizowane straty z powodu wyższych stóp procentowych.

Wszystkie prognozy Saxo Banku dostępne tutaj.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

2 lat temu

2 lat temu