Mijający tydzień należał do bardziej spokojnych. S&P500 zakończył tydzień na lekkim minusie (-0,69%), podczas gdy WIG wzrósł 0,86%. Zbyt dobre nastroje na rynkach (co przeszkadza w walce z inflacją) starał się studzić jeden z członków FED-u James Bullard (ale generalnie bez sukcesów) – pokazując restrykcyjną strefę stopy procentowej FED-u w przedziale 5-7%.

FED podniósł już stopę procentową o 5,9 puntu procentowego (przed nami jeszcze około 1 punkt wzrostu), ale nie specjalnie widać to w gospodarce. Jednocześnie amerykański konsument jest ciągle w całkiem dobrej kondycji patrząc po wielkości jego wydatków (które mają wzrosnąć realnie w Q4 2022r. aż o 4,8%).

7% stopa FED-u w USA?

Mijający tydzień należał do bardziej spokojnych na rynkach akcji. Indeks S&P500 spadł w ciągu tygodnia o 0,69% i jest w tej chwili 10,9% powyżej dołka bessy z 12.10.2022r oraz jedynie 17,3% poniżej szczytu ostatniej hossy z 3.01.2022r.

Indeks S&P500 do dnia 18.11.2022r. Źródło: opracowanie własne, stooq.pl

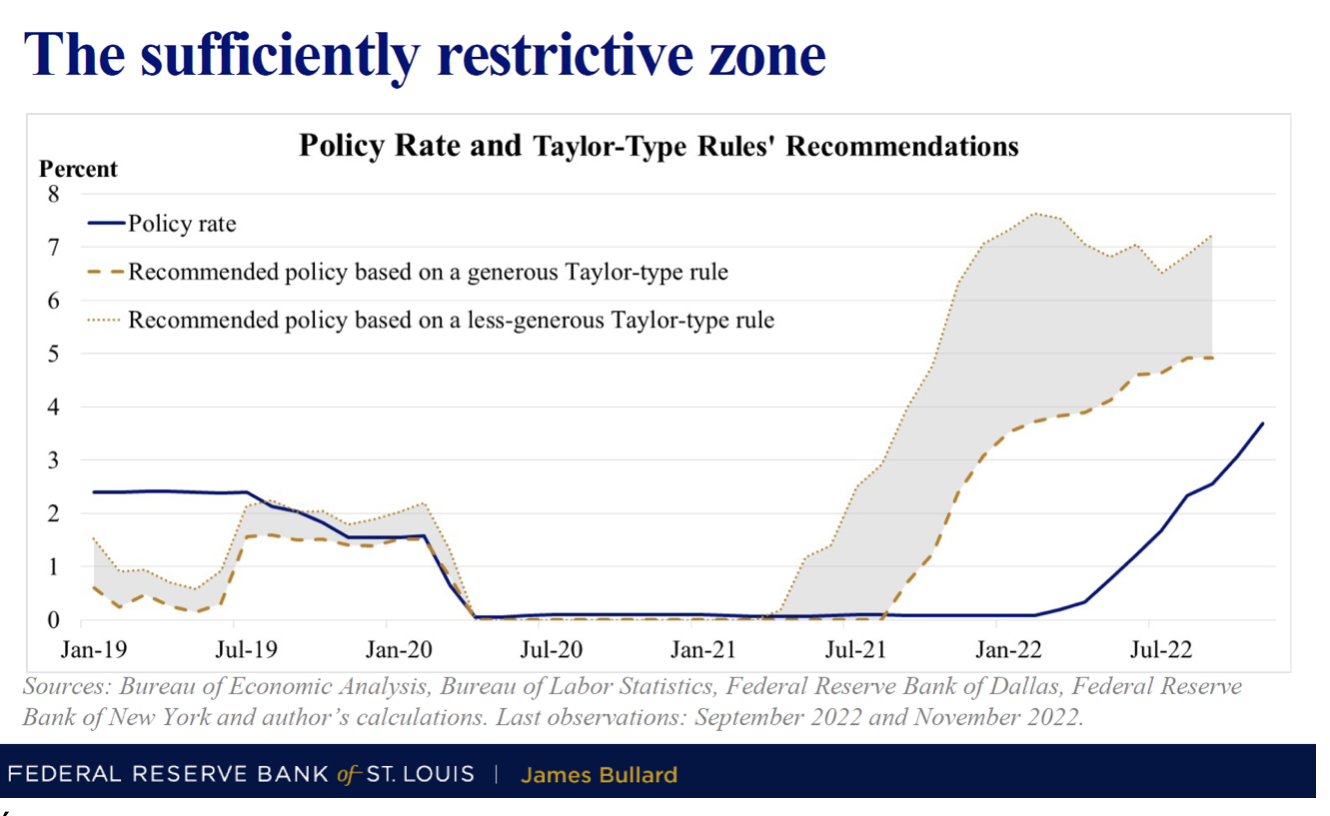

Niemniej mocne zachowanie się rynku akcji może wywoływać pewną frustrację, przynajmniej u niektórych członków FED-u. J. Bullard, w tej chwili głosujący członek FOMC stwierdził w czwartek, iż stopa FED-u powinna finalnie wzrosnąć do „wystarczająco restrykcyjnych” poziomów rzędu 5% do choćby ponad 7%, które zobrazował w swojej prezentacji „Getting into the Zone”. Strefa restrykcyjna została wyliczona w oparciu o różne warianty zasady Taylora, czyli równania zaproponowanego przez znanego ekonomistę John’a Taylora z Stanford University. Zasada Taylora jest powszechnie akceptowana w środowisku ekonomistów i pokazuje gdzie powinna znajdować się stopa referencyjna FED-u w oparciu o aktualny stan gospodarki.

Slajd z prezentacji J. Bullarda pokazujący restrykcyjną strefę polityki pieniężnej. Źródło: Federal Reserve Bank of St. Louis, James Bullard

Mocno jastrzębia komunikacja J. Bullarda wpisuje się w ostatnie próby schłodzenia rynku akcji także przez przewodniczącego FED-u J. Powella. Rynek z pewnością nie będzie w tej chwili dyskontował możliwości podniesienia stopy do 7%, ale rok temu, gdy J. Bullard był chyba jednym z najbardziej jastrzębich członków FED-u wskazując na potrzebę mocnych podwyżek stóp procentowych, rynek też nie słuchał, a to właśnie Bullard miał wtedy najwięcej racji.

Indeks S&P500 do dnia 18.11.2022r z naniesioną jastrzębią komunikacją FED-u. Źródło: opracowanie własne, stooq.pl

Dlaczego członkowie FED-u mogą być sfrustrowani? A stopy sporo powyżej 5% nie są tylko teoretyczną możliwością? Jest kilka powodów, które mogą utrudnić walkę z inflacją:

- podwyżki stóp działają z dużym opóźnieniem na gospodarkę, a w obecnym cyklu opóźnienie wpływu podwyżek stóp na rynek pracy może być jeszcze dłuższe niż historycznie miało to miejsce (firmy miały duże problemy z zatrudnianiem po pandemii i decyzje o zwalnianiu pracowników podejmą najpóźniej jak tylko się da – stąd możliwe większe opóźnienie),

- akcje są w dół „jedynie” 17%” od szczytu poprzedniej hossy,

- stopa bezrobocia wzrosła tylko o 0,2 punktu procentowego od dołka cyklu (do 3,7%),

- zasiłki dla bezrobotnych nie chcą rosnąć (np. initial claims),

- wydatki amerykańskiego konsumenta wzrosną realnie w Q4 2022 o 4,8% (według prognozy modelu Atlanta FED).

Akcje polskie w mijającym tygodniu

Mijający tydzień WIG zakończył na lekkim plusie (+0,86%), ale w trakcie tygodnia odbiliśmy się od 200-sesyjnej średniej. Po tak mocnym odbiciu od dołka z 13.10 (+23,6%) nie można oczekiwać zbyt dużo, przynajmniej w krótkim terminie. Poniższy wykres przedstawia szczegóły.

Indeks WIG do dnia 18.11.2022r. Źródło: opracowanie własne, stooq.pl

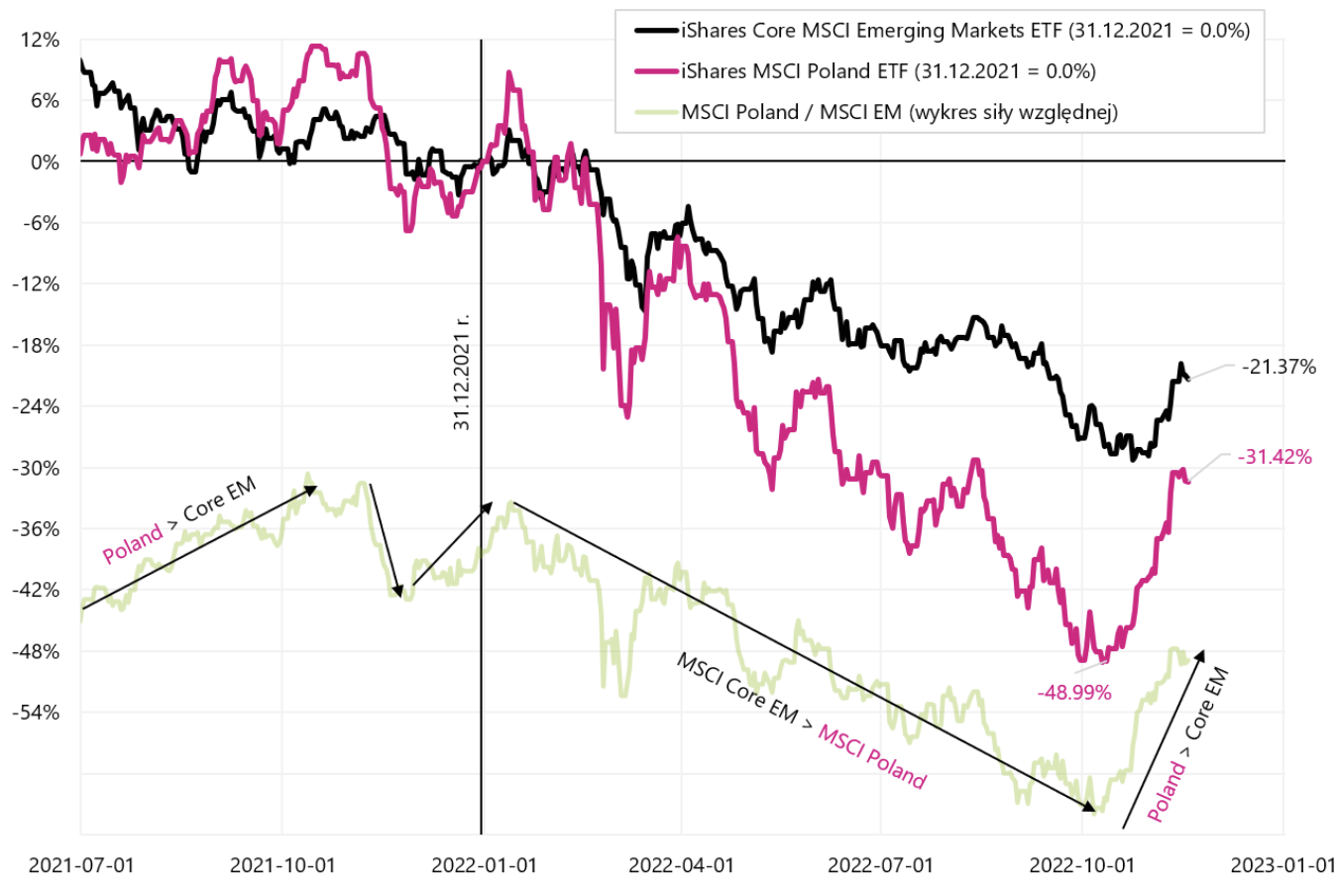

Polskie akcje już od ponad miesiąca zachowują się mocniej od innych indeksów. Porównując indeks MSCI Polska z indeksem MSCI Emerging Markets widzimy, iż nasze akcje sporo ostatnio nadrobiły (od 12.10.2022r. polski MSCI wzrósł w USD o 34,4%, podczas gdy MSCI EM jedynie 9,0%).

MSCI Poland (iShares MSCI Poland ETF) i MSCI EM (iShares Core MSCI Emerging Markets ETF) do 18.11.2022r. Źródło: opracowanie własne, iShares.com

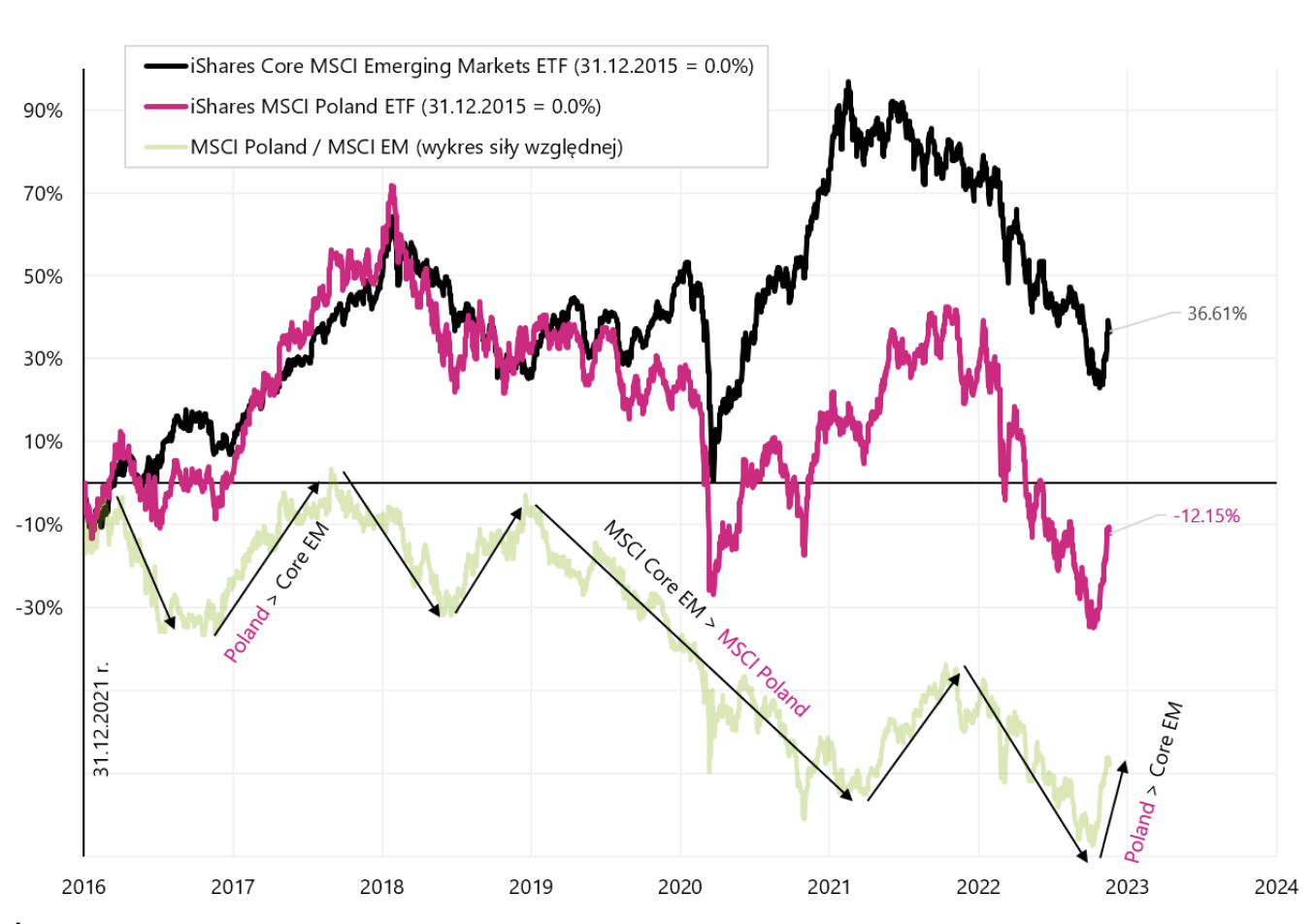

Porównując Polskę z rynkami Emerging Markets w dłuższym terminie (od roku 2016) możemy zauważyć, iż ewidentnie rośniemy mocniej od EM w chwilach „silnego” risk-on (gdy inwestorzy zwiększają zakupy ryzykownych aktywów), jak np. (i) 2016/2017 wygrane wybory przez Trumpa, (ii) 2021 – szerokie otwarcie się gospodarek po covidzie, (iii) i w tej chwili mocny risk-on (inflacja za nami, końcówka roku przed nami). To także oznacza, iż w sytuacji awersji do ryzyka (tzw. risk-off) nasze akcje mają prawo spadać dużo szybciej i mocniej niż w ramach całego segmentu Emerging Markets.

MSCI Poland (iShares MSCI Poland ETF) i MSCI EM (iShares Core MSCI Emerging Markets ETF) od 2016r. Źródło: opracowanie własne, iShares.com

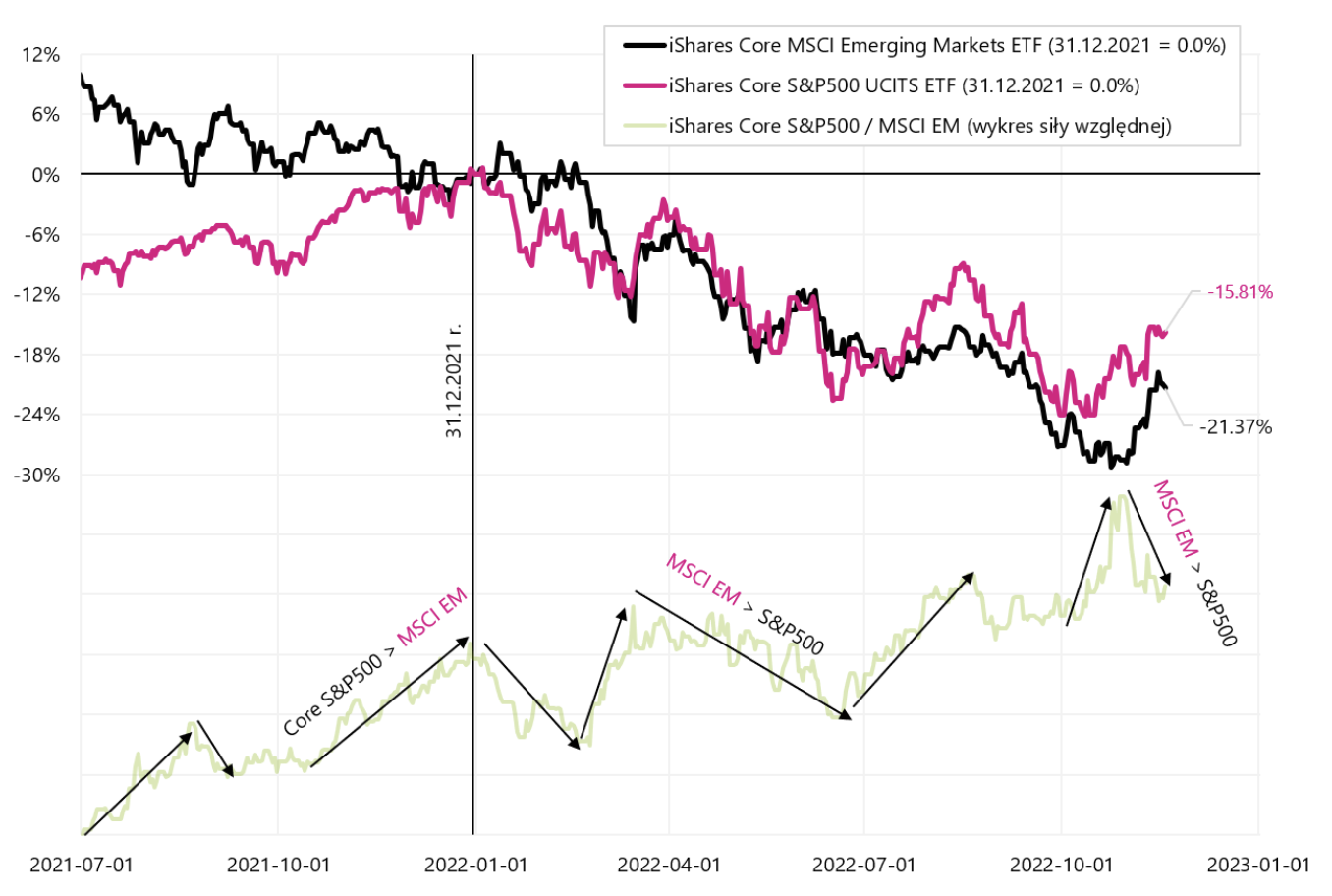

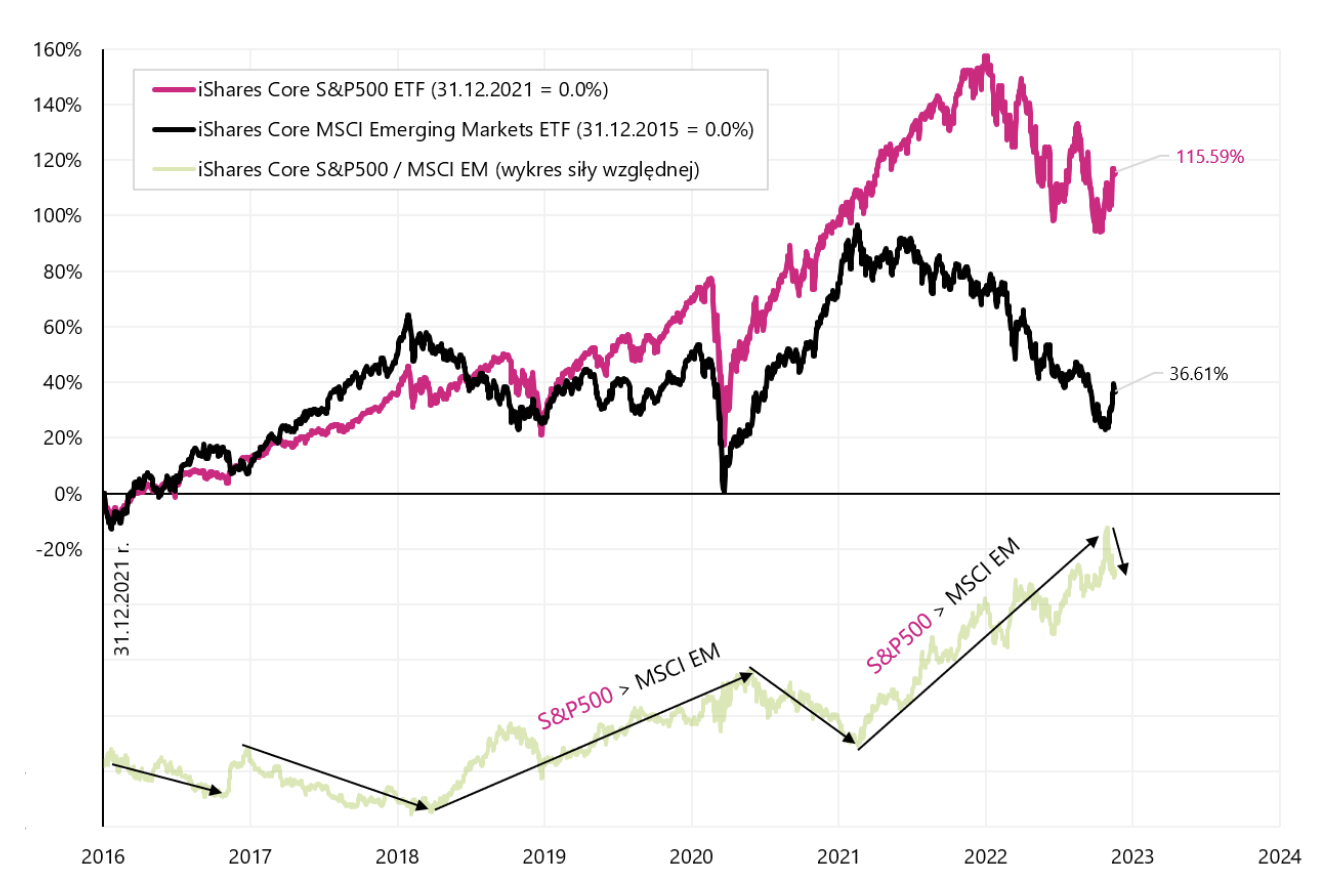

Porównajmy jeszcze zachowanie się rynków Emerging Markets na tle amerykańskiego indeksu S&P500. W bieżącym roku różnica na korzyść akcji amerykańskich to około 6 punktów procentowych, a ostatnie odbicie na akcjach nie koniecznie okazało się silniejsze (jak można by oczekiwać) dla rynków Emerging Markets (kolejny wykres, od 12.10.2022r. iShares S&P500 ETF wzrósł w USD o 11.0%, podczas gdy iShares Core MSCI EM ETF jedynie 9,0%).

S&P500 (iShares Core S&P5000 UCITS ETF) i MSCI EM (iShares Core MSCI Emerging Markets ETF) do 18.11.2022r. Źródło: opracowanie własne, iShares.com

Od 2016 roku rynki Emerging Markets przegrywają już znacząco z indeksem akcji amerykańskich (kolejny wykres).

S&P500 (iShares Core S&P5000 UCITS ETF) i MSCI EM (iShares Core MSCI Emerging Markets ETF) od 2016r. Źródło: opracowanie własne, iShares.com

Big Picture: pauza w podwyżkach stóp w USA i Polsce

Rynki codziennie wyceniają nowe informacje dotyczące przyszłej inflacji, w tym wypowiedzi członków FED-u studzące entuzjazm inwestorów odnośnie pivotu FED-u (albo przynajmniej pauzy w podwyżkach stóp). Codziennie możemy poznać nowe, albo zmienione prawdopodobieństwa podwyżki na następnym posiedzeniu FED-u o 50 bps, albo 75 bps. Niemniej z punktu widzenia głównego cyklu bessa/hossa nie ma to większego znaczenia, czy FED podniesie stopy do 4.75, czy też 5.25%.

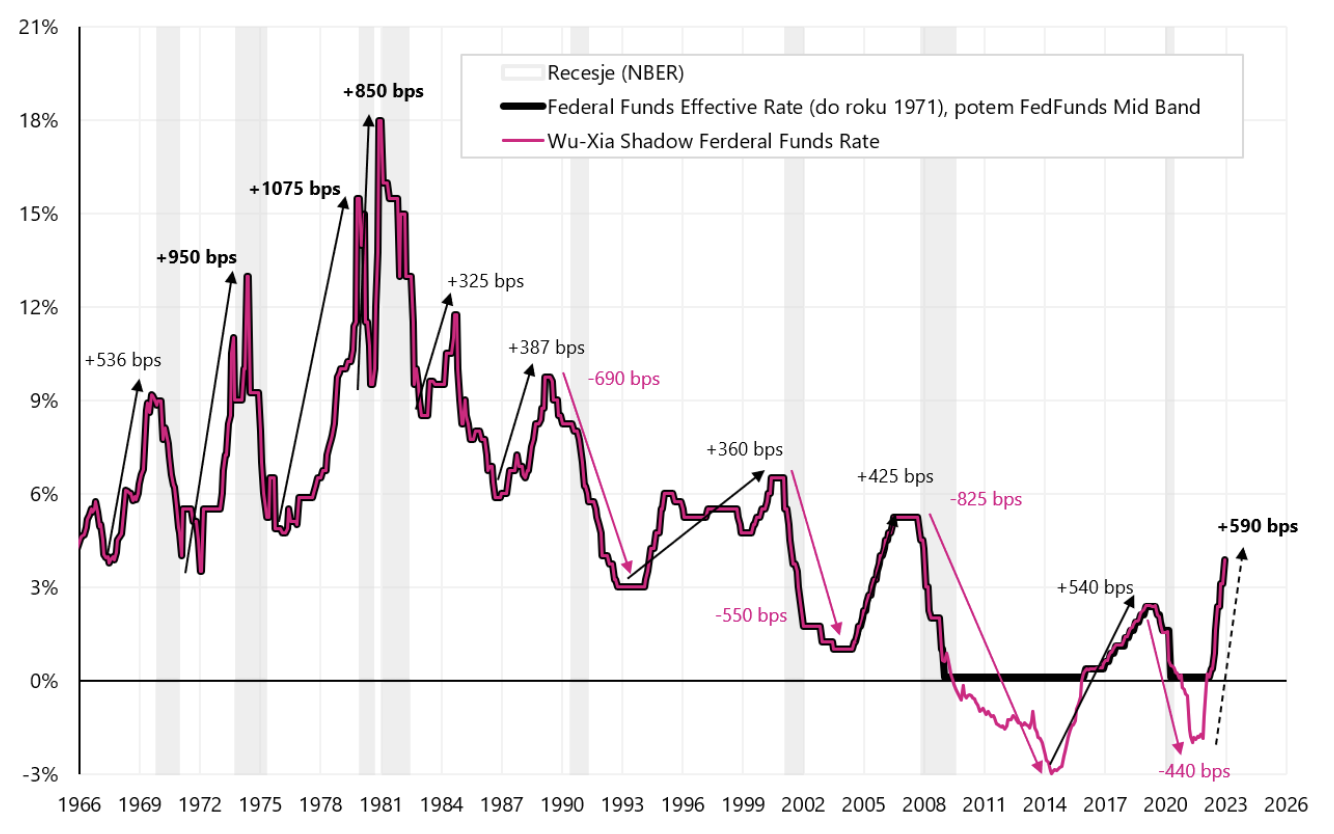

“Don’t miss the forest for the trees”

Znaczenie będzie miało, jak długo stopy zostaną na tak wysokim poziomie, czyli kiedy FED będzie mógł zacząć je obniżać. w tej chwili mamy już olbrzymie zacieśnianie finansowe, a o ile FED podniesie stopy jeszcze o 100 punktów bazowych (bps), to łącznie będzie to 690 bps (wliczając efekt QE, kiedy tzw. shadow rate w maju 2021 roku doszła do -2%). Większe podwyżki stóp były tylko w latach 70-tych, kiedy gospodarka generalnie nie była zadłużona. Gdy bank centralny obniży stopy do zera, to w praktyce nie może ich obniżać dalej (chociaż niektóre banki próbowały). Jednak gdy gospodarka potrzebuje jeszcze niższych stóp procentowych niż 0%, wtedy bank centralny może uruchomić QE (luzowanie ilościowe), którego wielkość możemy przeliczyć na ujemną stopę banku centralnego (tzw. shadow rate). Shadow rate w maju 2021 roku wyniosła w USA -1,99% (według modelu Wu-Xia), co pokazujemy na poniższym wykresie.

Stopa referencyjna FED-u i Shadow Rate od 1966 roku. Źródło: opracowanie własne, FRED, Atlanta FED

Jeżeli po podwyżkach stóp w USA łącznie w wysokości 690 bps, stopa procentowa zostanie na takim poziomie kilka kwartałów, to będzie to miało spory wpływ zarówno na gospodarkę, jak i zyski spółek (inaczej to cena walki z inflacją). Akcje nie wyceniają takiego scenariusza, w tej chwili bardziej koncentrując się na ewentualnym szybkim pivocie FED-u. Ale prawdziwy pivot nastąpi dopiero w okolicy pierwszej obniżki stóp przez FED. W międzyczasie akcje mogą być pod presją zwalniającej gospodarki i spadających zysków spółek.

Podobnie w Polsce najistotniejsze będzie to, czy RPP będzie musiała wrócić do kolejnych podwyżek stóp procentowych, ale to może wydarzyć się raczej w przypadku presji ze strony rynków na słabszą złotówkę. w tej chwili mamy globalny risk-on (inwestorzy są skłonni kupować ryzykowne aktywa), co chwilowo nie pozwoli na granie rynków na słabszego złotego. Ale gdy inflacja będzie zaskakiwać negatywne, a na rynkach będzie panował risk-off (inwestorzy sprzedają ryzykowne aktywa) wtedy możemy zobaczyć presję na osłabianie się złotówki. Przypomnę tylko, iż bank centralny Węgier walcząc z osłabianiem się forinta podniósł jedną ze stóp procentowych na 25%.

Amerykański konsument jest zbyt mocny, a to źle

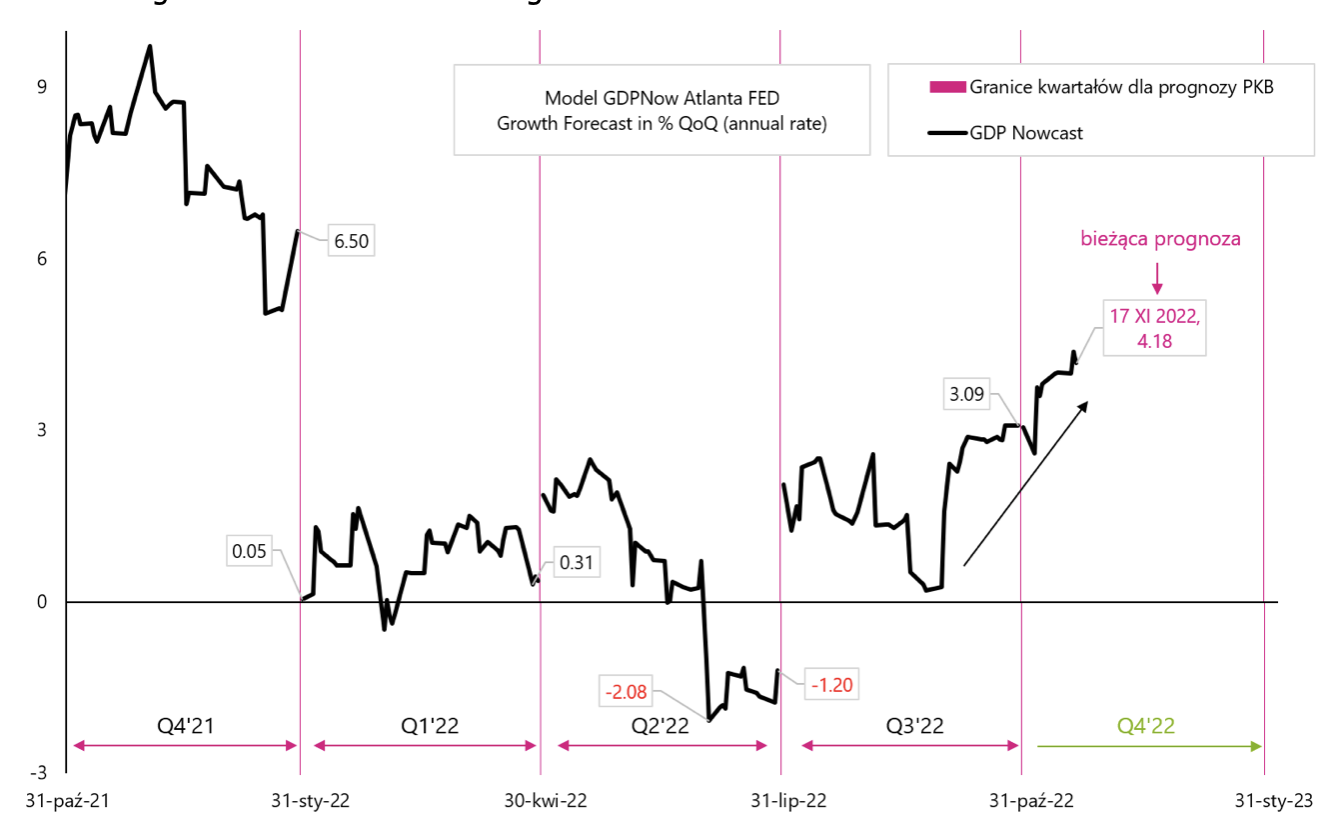

Prognoza wzrostu amerykańskiego PKB w czwartym kwartale 2022 roku według modelu GDPNow Atlanta FED wynosi w tej chwili aż 4,18%. Normalnie można by się cieszyć, ale w sytuacji walki z inflacją jako głównym priorytetem, tak mocny wzrost gospodarczy „nie spodoba się” FED-owi.

Prognoza wzrostu PKB według modelu GDPNow Atlanta FED.. Źródło: opracowanie własne, Atlanta FED

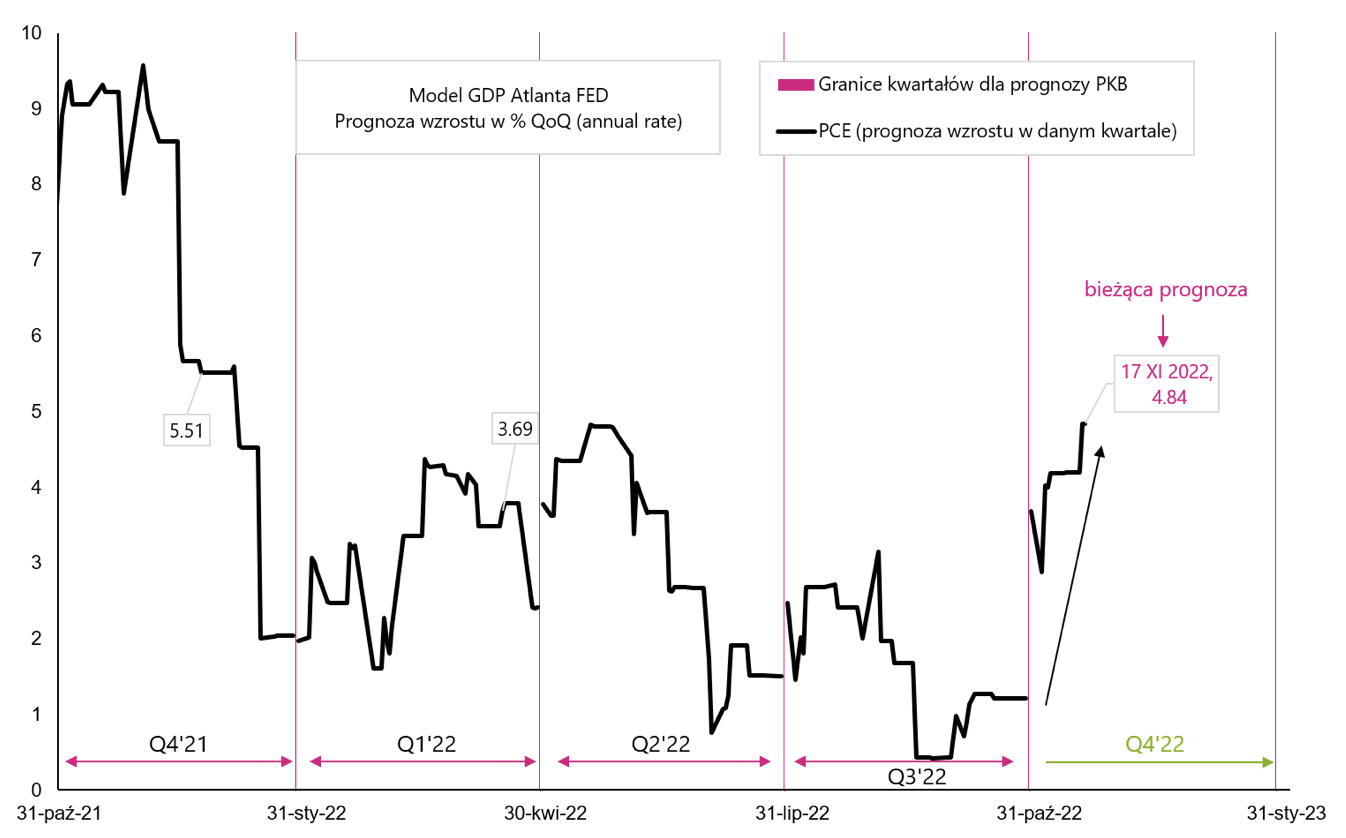

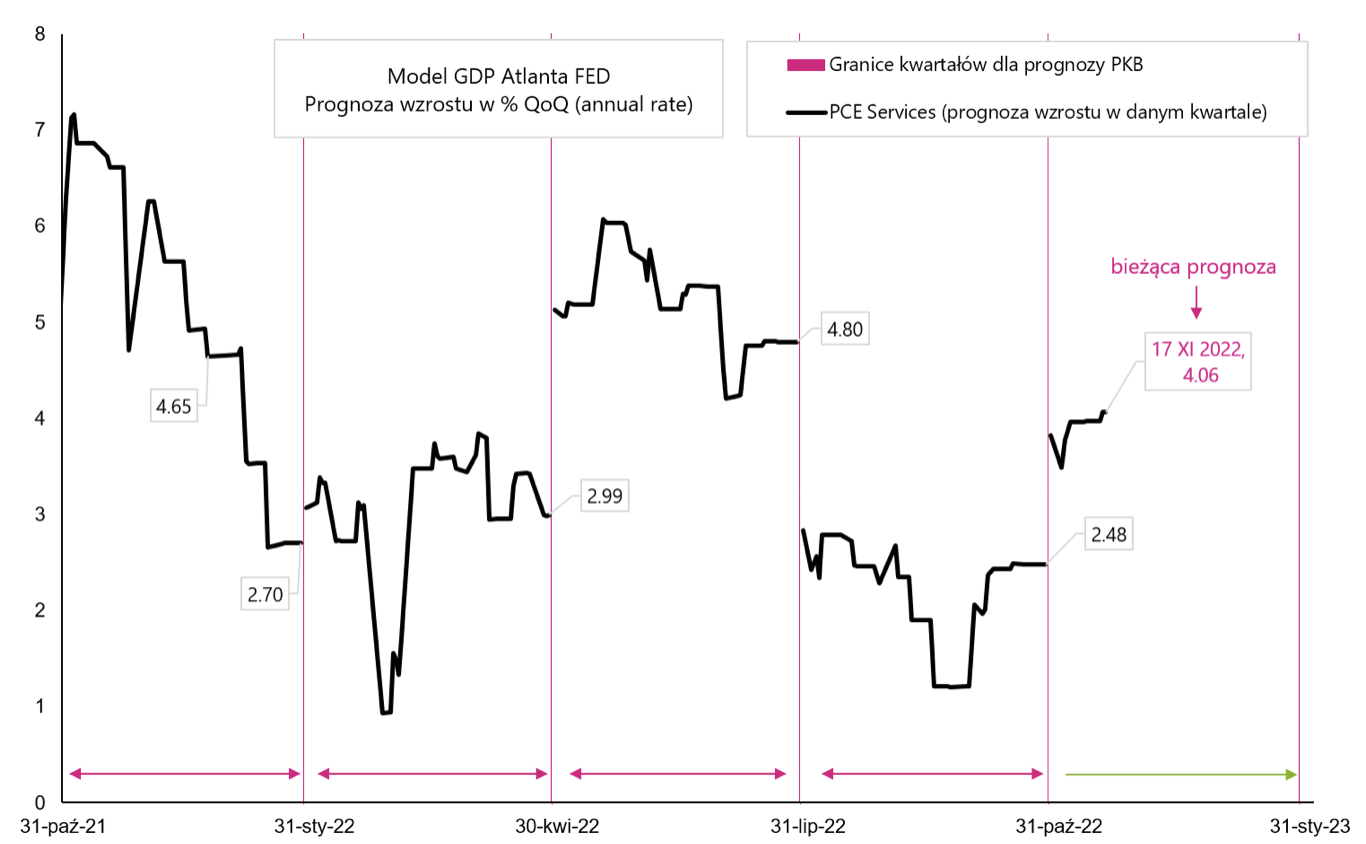

Dodatkowo jak spojrzymy na największy komponent PKB, czyli realne wydatki konsumenta (PCE – personal consumption expenditures), to prognoza wzrostu w Q4 2022 wynosi w tej chwili 4,84% – co też nie spodoba się FED-wi.

Prognoza wzrostu PCE według modelu GDPNow Atlanta FED.. Źródło: opracowanie własne, Atlanta FED

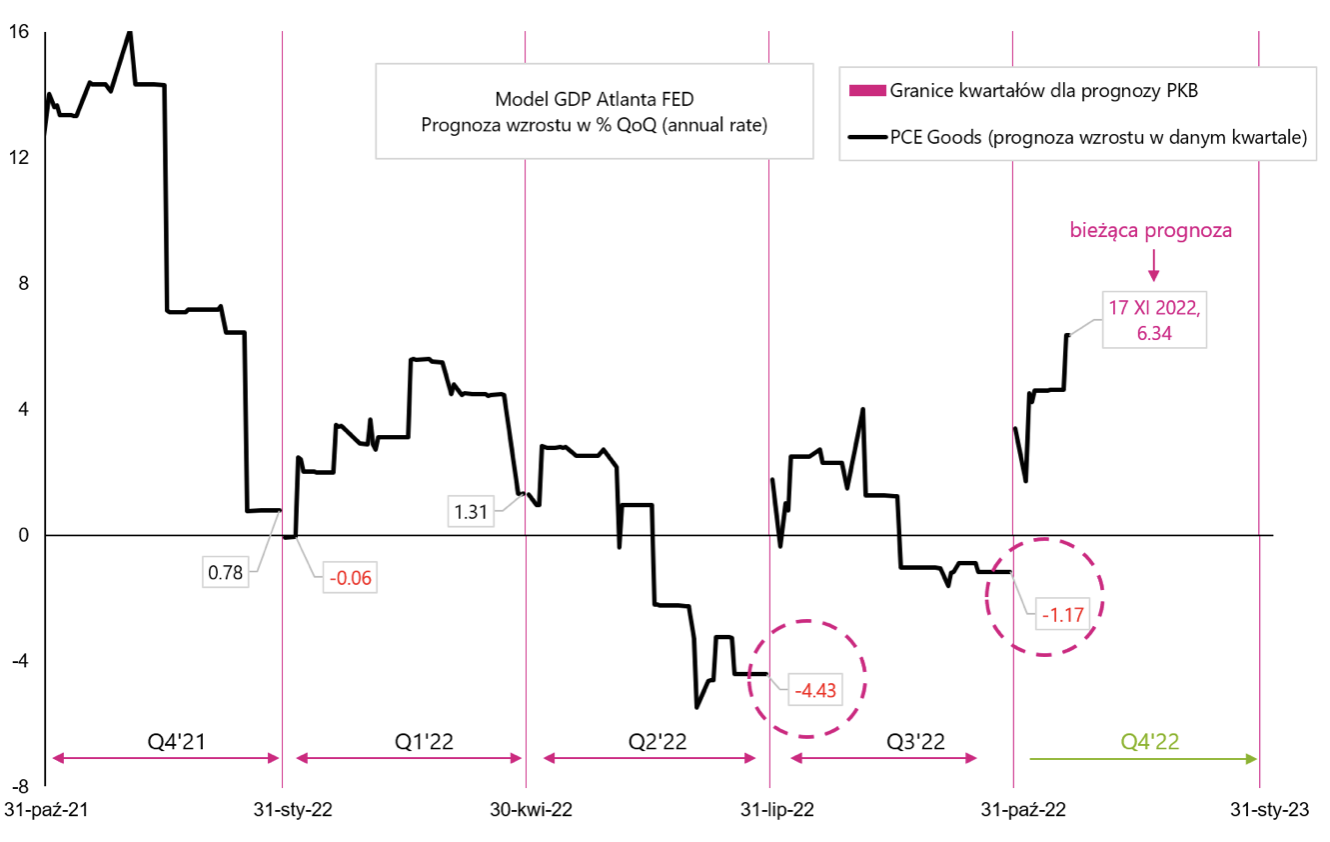

PCE składa się z wydatków na dobra trwałe (PCE Goods) i usługi (PCE Services). Oczywiście elementem cyklicznym są dobra trwałe (wydatki na usługi w mniejszym stopniu zmieniają się w zależności od koniunktury gospodarczej). „Durable Goods”, razem z „Private Residential Fixed Investment” to najbardziej cykliczne elementy PKB i to one w głównej mierze odpowiadają za spadki PKB podczas recesji (o czym pisaliśmy w jednym z poprzednich raportów). Dodatkowo pamiętajmy, iż w ramach inflacji bazowej to właśnie inflacja bazowa towarów (Core Commodities Inflation) odpowiada za niższą od oczekiwań inflację (i ostatnią mocną reakcję na niższą inflację). Dlatego „to nie dobrze”, gdyby wydatki PCE Goods miały mocniej rosnąć, a taką właśnie mamy najnowszą prognozę na Q4 2022. PCE Goods powinny spadać jak w poprzednich dwóch kwartałach (zaznaczone kołem na kolejnym wykresie), a nie rosnąć w tempie 6,34%!

Prognoza wzrostu PCE Goods według modelu GDPNow Atlanta FED.. Źródło: opracowanie własne, Atlanta FED.

W minionym tygodniu poznaliśmy dane dotyczące amerykańskiej sprzedaży detalicznej za X 2022r. (to istotna część PCE), która wzrosła nominalnie o 1,3% (najmocniej od lutego br., rynek oczekiwał wzrostu 1,0%). Mocno wzrosły wydatki na paliwa (+4,1%), a także samochody i żywność. Częściowo mocniejsze dane można wytłumaczyć jednorazowym dodatkiem antyinflacyjnym wypłaconym w stanie Kalifornia (tzw. Middle Class Tax Refund). Niemniej mocniejszy konsument na dłużej, to byłaby ostania rzecz, jaką chciałby dzisiaj zobaczyć FED.

Prognoza wzrostu PCE Services według modelu GDPNow Atlanta FED.. Źródło: opracowanie własne, Atlanta FED

Podsumowanie

Mijający tydzień należał do bardziej spokojnych. Inwestorzy mogą być zadowoleni po ostatnich mocnych wzrostach cen akcji. Ale z takiej sytuacji nie koniecznie musi być zadowolony FED, ponieważ zbyt dobre nastroje na rynkach przeszkadzają w walce z inflacją.

Jednocześnie amerykański konsument jest ciągle w całkiem dobrej kondycji patrząc po wielkości jego wydatków (które mają wzrosnąć realnie w Q4 2022r. aż o 4,8%). Do tego możemy dołożyć całkiem odporny na podwyżki stóp rynek pracy. Takie dane mogą wywoływać frustrację u członków FED-u, chyba iż kolejne dane pokażą gwałtownie spadającą inflację.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

3 lat temu

3 lat temu

![[ZUS informuje] W jaki sposób lekarze ZUS podchodzą do niepełnosprawności intelektualnej albo problemów osób w spektrum autyzmu?](https://g.infor.pl/p/_files/38916000/jak-potwierdzic-dluszy-staz-pracy-zus-informuje-zaswiadczenie-2026-38915689.jpg)