Analiza Rynku Kryptowalut #2 GoToTheMoon Już gotowa! Cześć czytelniku/czytelniczko. Mam nadzieję, iż moja nowa analiza przybliży Ci ogólny obraz rynku kryptowalut. Jednocześnie mam nadzieję przedrzeć się przez szum medialny towarzyszący rynkom kapitałowym. W tym wydaniu przeanalizuje zwiększoną długoterminową aktywność „hodlingu” Bitcoina i ruchy rezerw giełdowych. Przyjrzę się również inwestorom instytucjonalnym napinającym swoje muskuły i zobaczę, jak wpływa to na dynamikę rynku. Zbadam również obecne warunki rynkowe stablecoinów. Sprawdzę, czy te aktywa mogą naprawdę sprostać swojej nazwie i być stabilną ręką dla rynku, zgodnie z ich pierwotnymi założeniami.

- Długoterminowi posiadacze Bitcoina odzyskują impet!

- Rezerwy giełdowe maleją!

- Instytucjonalne zaufanie do Bitcoina rośnie, gdy Saylor i Metaplanet zwiększają swoje udziały

- Ścieżka Bitcoina do $100K wzmocniona przez zastrzyk płynności skarbowej

- Silne napływy podkreślają zaufanie inwestorów do funduszy ETF Bitcoin i Ethereum

- Napływ stablecoinów zwiększa perspektywy Bitcoina pomimo wyzwań regulacyjnych

- Lagos tokenizuje nieruchomości, Norwegia rozszerza zasoby bitcoinów

- Lagos Tokenizuje nieruchomości

- Norwegia rozszerza zasoby BTC

- Trudność wydobywania bitcoinów spada o ponad 4%

- Analiza Rynku Kryptowalut #2 – Podsumowanie

Długoterminowi posiadacze Bitcoina odzyskują impet!

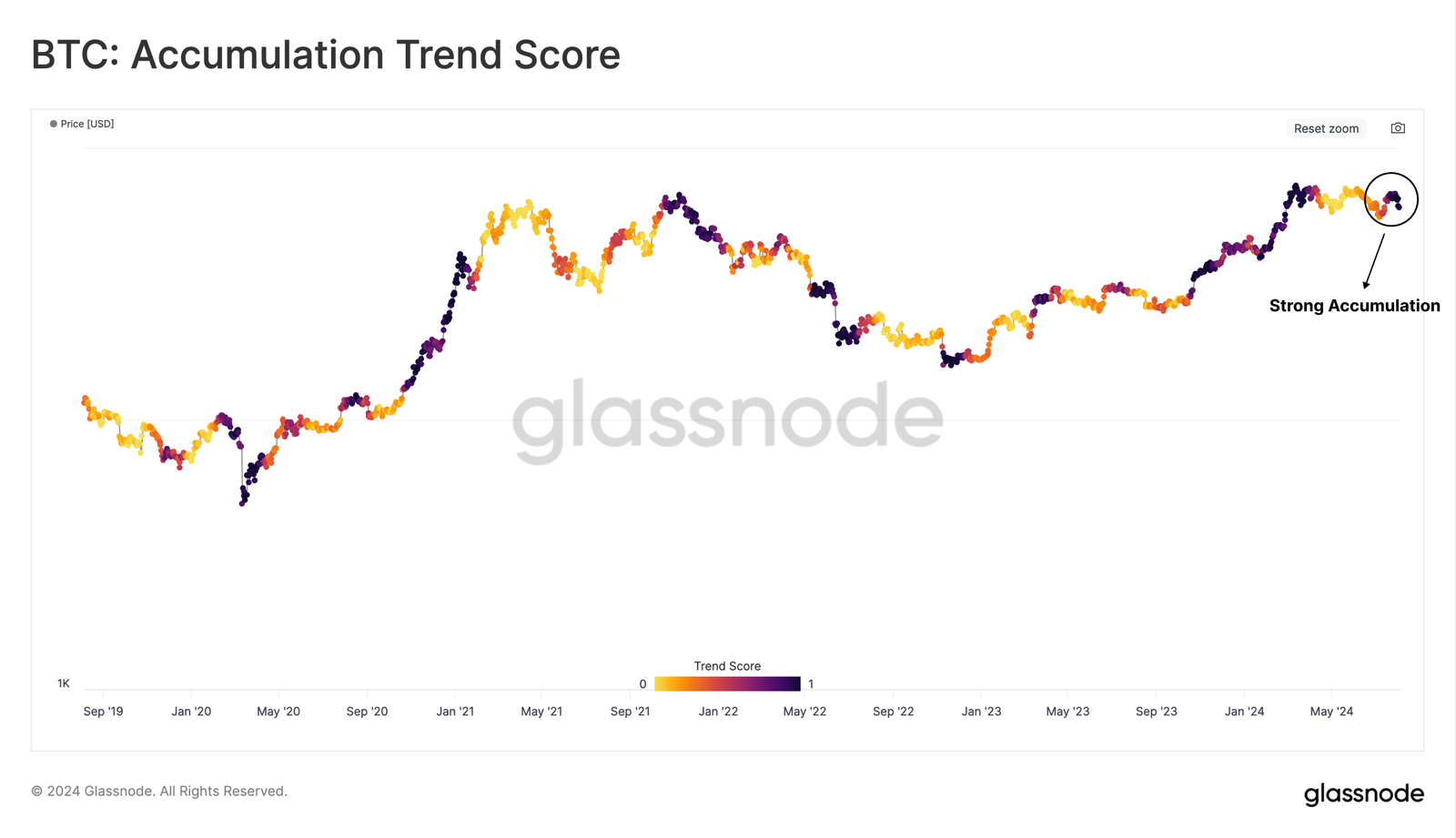

W ciągu ostatnich 7 dni cena Bitcoina wahała się w przedziale cenowym od 56 765 USD do 61 356 USD. Odzwierciedlało to ciągłą zmienność rynku. Jednocześnie możemy stwierdzić, iż wciąż od dłuższego czasu jesteśmy w trendzie bocznym. Jednak pomimo gwałtownego spadku na początku sierpnia, długoterminowi posiadacze Bitcoina ponownie zaczęli akumulować BTC.

Według analityków Glassnode trend ten jest szczególnie widoczny wśród posiadaczy dużych portfeli. Często jest to kojarzone z inwestycjami instytucjonalnymi, takimi jak fundusze ETF. W rzeczywistości wskaźnik Accumulation Trend Score (ATS), który mierzy zachowania akumulacyjne na całym rynku, osiągnął najwyższą możliwą wartość 1,0. Wskazało to na znaczną akumulację w ciągu ostatniego miesiąca. Po miesiącach presji na dystrybucję wydaje się, iż nagła zmiana rzuciła rynkowi „koło ratunkowe”.

Analiza rynku Kryptowalut #2 GoToTheMoon- Glassnode BTC Accumulation Trend Score

Analiza rynku Kryptowalut #2 GoToTheMoon- Glassnode BTC Accumulation Trend ScoreCo więcej, kohorta Long-Term Holder (LTH), która mocno pozbyła się aktywów w okresie poprzedzającym osiągnięcie przez Bitcoina rekordowego poziomu (ATH), powraca w tej chwili do strategii HODLing. W ciągu ostatnich trzech miesięcy łącznie 374 000 BTC przeszło do statusu LTH. Pokazuje to wyraźną preferencję wśród tych inwestorów, aby trzymać swoje Bitcoiny, zamiast je wydawać. Zachowanie to jest dodatkowo wspierane przez 7-dniową zmianę podaży LTH. Powróciła ona na dodatnie terytorium, co sugeruje, iż długoterminowi posiadacze ponownie gromadzą, a nie dystrybuują.

Analiza rynku Kryptowalut #2 GoToTheMoon – Glassnode BTC Total Suply Held By Long-Term Holders

Analiza rynku Kryptowalut #2 GoToTheMoon – Glassnode BTC Total Suply Held By Long-Term HoldersPomimo wyzwań, zachowanie długoterminowych posiadaczy sugeruje wysoki poziom przekonania co do przyszłego potencjału Bitcoina. Odsetek majątku sieciowego posiadanego przez tę kohortę pozostaje podwyższony w porównaniu do poprzednich cykli ATH. Z kolei wskaźnik ryzyka sprzedaży LTH pozostaje stosunkowo niski. Wskazuje to, iż inwestorzy ci nie są chętni do sprzedaży przy obecnych poziomach cen.

Rezerwy giełdowe maleją!

Jak pokazują najnowsze dane, ciągłe wyczerpywanie się rezerw Bitcoina na scentralizowanych giełdach jest bezpośrednio związane z szerszymi trendami rynkowymi. Potwierdza to. m.in. wykres Bitcoin: Exchange Reserve – All Exchanges. Rezerwy giełdowe spadły z ponad 3 milionów BTC na początku roku do 2,73 miliona BTC w połowie lipca. w tej chwili wynoszą około 2,67 miliona BTC. Trend ten odzwierciedla rosnącą tendencję długoterminowych posiadaczy do przenoszenia swoich Bitcoinów z giełd na bezpieczniejsze, długoterminowe przechowywanie.

Analiza rynku Kryptowalut Analiza rynku Kryptowalut #2 GoToTheMoon- Bitcoin: Exchange Reserve – All Exchanges

Analiza rynku Kryptowalut Analiza rynku Kryptowalut #2 GoToTheMoon- Bitcoin: Exchange Reserve – All ExchangesPonieważ coraz więcej Bitcoinów jest przenoszonych z giełd i przechowywanych przez inwestorów długoterminowych, dostępna podaż na rynku staje się coraz bardziej ograniczona. Z pozoru Bitcoin wydaje się tkwić w rutynie. jeżeli jednak przyjrzeć się bliżej, okaże się, iż długoterminowi posiadacze są zaangażowani w powolny i stały grind. Po cichu rekonfigurując podstawową dynamikę rynku.

Instytucjonalne zaufanie do Bitcoina rośnie, gdy Saylor i Metaplanet zwiększają swoje udziały

Instytucjonalne inwestycje w Bitcoina przez cały czas są silne! Ogłoszenie Michaela Saylora o posiadaniu ponad 1 miliarda dolarów trafiło na pierwsze strony gazet. W niedawnym wywiadzie dla Bloomberga, Saylor, prezes wykonawczy i współzałożyciel MicroStrategy, ujawnił, iż osobiście posiada co najmniej 17 732 Bitcoinów. w tej chwili są one wyceniane na około 1 miliard dolarów. Saylor wydaje się być prawdziwym zwolennikiem potencjału Bitcoina. Podkreślił on, iż nie sprzedał żadnego ze swoich udziałów i przez cały czas nabywa więcej. Bitcoina opisał jako „wielki kapitał inwestycyjny dla osoby fizycznej, rodziny, instytucji, korporacji lub kraju”.

#Bitcoin is a capital investment you can hold for decades that a corporation, competitor, counterparty, or country can’t take away from you. It will create generational wealth for your family, corporation, or country. pic.twitter.com/amQNn4JQwR

— Michael Saylor (@saylor) August 7, 2024Amerykańska senator Cynthia Lummis zaproponowała przepisy mające na celu utworzenie strategicznej rezerwy bitcoinów, która docelowo ma obejmować 1 milion BTC. Saylor zwrócił uwagę na to, iż inicjatywa ta podkreśla rosnące uznanie wartości Bitcoina na najwyższych szczeblach rządowych.

Oprócz znaczących udziałów Saylora, japońska spółka publiczna Metaplanet nabyła niedawno dodatkowe 57 103 BTC po średniej cenie 8 756 107 jenów za Bitcoina. Odpowiada to około 60 000 USD przy obecnym kursie wymiany. Zakup ten był częścią większej transakcji o łącznej wartości 500 milionów jenów (około 3,3 miliona dolarów). W wyniku tego całkowite zasoby Bitcoina posiadane przez Metaplanet wynoszą teraz 303 095 BTC. Przekłada się to na łączny koszt zakupu w wysokości 2,95 miliarda jenów (~19,8 mln$) i średnią cenę 9 732 933 jenów za Bitcoina.

Ścieżka Bitcoina do $100K wzmocniona przez zastrzyk płynności skarbowej

Arthur Hayes, współzałożyciel BitMEX, przewidział, iż Bitcoin może osiągnąć 100 000 USD do końca roku. W poprzednim wydaniu GoToTheMoon podkreśliłem przekonanie Hayesa, iż trwająca polityka inflacyjna przyniesie korzyści Bitcoinowi niezależnie od wyniku wyborów w USA. Teraz rozszerza on swoją prognozę w najnowszym eseju. Sugeruje, iż masowa emisja bonów skarbowych przez Departament Skarbu USA będzie kluczowym czynnikiem napędzającym Bitcoina do 100 000 USD do końca roku.

Wyjaśnia on, że, w miarę jak Departament Skarbu USA emituje więcej bonów skarbowych, skutecznie odciąga fundusze z programu RRP Fed, który w tej chwili przechowuje duże ilości sterylizowanych pieniędzy, niekrążących na rynkach finansowych. Przekonując fundusze rynku pieniężnego (MMF) i banki do inwestowania w bony skarbowe, Skarb Państwa może uruchomić uśpioną płynność.

Hayes zauważa, iż strategia ta jest częścią szerszych działań podejmowanych przez sekretarz skarbu USA, Janet Yellen. Mają one na celu utrzymanie nominalnego wzrostu PKB oraz zmniejszenie wskaźnika zadłużenia USA do PKB, choćby kosztem utrzymującej się wysokiej inflacji. jeżeli przewidywania Hayesa się sprawdzą, dodatkowe 301 miliardów dolarów do 1,05 biliona dolarów płynności, które mają zostać wstrzyknięte na rynki finansowe do końca roku, mogą stworzyć sprzyjające warunki dla wzrostu Bitcoina i innych ryzykownych aktywów. W obliczu zmieniającego się otoczenia makroekonomicznego Bitcoin może zyskać najwięcej.

Silne napływy podkreślają zaufanie inwestorów do funduszy ETF Bitcoin i Ethereum

W okresie od 9 do 16 sierpnia 2024 r. dane z Farside Investors ujawniły, iż podczas gdy fundusze ETF Bitcoin doświadczyły pewnych wyzwań, odnotowano znaczące wpływy, które podkreśliły utrzymujące się zainteresowanie inwestorów. Blackrock przewodził napływom ze znaczącym dodatkiem 157,6 mln USD w dniu 8 sierpnia, a następnie Fidelity, który wniósł 65,2 mln USD.

Zyski te zostały jednak złagodzone przez znaczne odpływy z innych funduszy. W szczególności GBTC Grayscale, który odnotował skumulowany odpływ w wysokości 291 mln USD w tym samym okresie. Pomimo tego, ogólny trend napływów od głównych graczy, takich jak Blackrock i Fidelity, sugeruje, iż podczas gdy inwestorzy realizują zyski lub dokonują realokacji, przez cały czas istnieje silna wiara w długoterminowy potencjał Bitcoina. Całkowity odpływ netto dla funduszy ETF Bitcoin w tym okresie wyniósł 93,2 mln USD. Odzwierciedliło to stan rynku w okresie przejściowym, ze znaczną zmianą pozycji przez inwestorów instytucjonalnych.

Analiza rynku Kryptowalut #2 GoToTheMoon – Bitcoin Spot ETF Cumulative Flow

Analiza rynku Kryptowalut #2 GoToTheMoon – Bitcoin Spot ETF Cumulative FlowTymczasem fundusze ETF Ethereum wykazały mieszane, ale nieco odporne wyniki w okresie od 9 do 16 sierpnia. Blackrock przewodził napływom z 49,1 mln USD w dniu 13 sierpnia, a następnie mniejszym, ale stałym wkładem ze strony Fidelity i Bitwise, z napływami odpowiednio 16,1 mln USD i 6,6 mln USD. Napływy te świadczą o utrzymującym się zaufaniu inwestorów do Ethereum, pomimo pewnej zmienności. Jednak te pozytywne ruchy zostały ponownie zrównoważone przez znaczne odpływy z ETHE Grayscale. W tym samym okresie odnotowały one skumulowany odpływ w wysokości 135 milionów dolarów. Spowodowało to odpływ netto w wysokości 19,6 mln USD dla funduszy ETF Ethereum. Wskazuje to na ostrożne, ale ciągłe zainteresowanie tym aktywem.

Analiza rynku Kryptowalut #2 GoToTheMoon – Bitcoin Spot ETF Cumulative Flow

Analiza rynku Kryptowalut #2 GoToTheMoon – Bitcoin Spot ETF Cumulative FlowNapływ stablecoinów zwiększa perspektywy Bitcoina pomimo wyzwań regulacyjnych

Tymczasem analitycy z 10x Research uważają, iż emisja stablecoinów może być kluczowym czynnikiem napędzającym kolejny rajd Bitcoina. W ciągu ostatniego tygodnia główni emitenci, tacy jak Tether i Circle, wypuścili stablecoiny o wartości około 2,8 miliarda dolarów, sygnalizując wejście nowego kapitału na rynek. Warto zauważyć, iż Tether niedawno wybił 1 miliard dolarów w USDT. Wydaje się jednak, iż jest to raczej budowanie zapasów niż ich natychmiastowa emisja. jeżeli jednak ten trend emisji stablecoinów się utrzyma, może to zapewnić niezbędną płynność do napędzania ceny Bitcoina. Zwłaszcza jeżeli BTC utrzyma poziomy powyżej 60 000 USD. Analitycy ostrzegają, iż chociaż perspektywy Bitcoina są obiecujące, bez trwałego napływu stablecoinów, dynamika może osłabnąć, prowadząc do potencjalnej utraty impetu wzrostowego. Obserwowany w tej chwili napływ stablecoinów o wartości 2,5 mld USD jest postrzegany jako krytyczny czynnik napędzający przyszłe wydarzenia na rynku kryptowalut.

#Bitcoin Traders Speculate on Potential Bullish Impact of $2.5 Billion Stablecoin Inflow

1-10) Monitoring and analyzing crypto money flows is crucial for assessing market conditions that can act as tailwinds or headwinds for Bitcoin and other cryptocurrencies. #Traders are… pic.twitter.com/YVXkDPjaxt

Jednak ten napływ stablecoinów następuje w czasie, gdy rośnie presja regulacyjna (szczególnie w Unii Europejskiej). Paolo Ardoino, dyrektor generalny Tether, bije na alarm w związku z nowo wprowadzoną regulacją Markets in Crypto-Assets. Twierdzi, iż jest to tykająca bomba zegarowa dla stablecoinów i całego systemu bankowego. Rozporządzenie MiCA nakazuje, aby co najmniej 60% rezerw wspierających stablecoiny było przechowywanych na rachunkach bankowych w UE. Zdaniem Ardoino może to zwiększyć podatność instytucji finansowych działających w ramach bankowości opartej na rezerwie cząstkowej. Wskazał on na upadek Silicon Valley Bank w 2023 r., który wywołał kryzys deprecjacji USD Coin, jako ostrzegawczy przykład ryzyka stwarzanego przez takie regulacje.

Lagos tokenizuje nieruchomości, Norwegia rozszerza zasoby bitcoinów

Lagos Tokenizuje nieruchomości

W innych globalnych wydarzeniach rząd Lagos, największego miasta Nigerii, planuje tokenizację nieruchomości przy użyciu technologii blockchain. W ciągu najbliższych 16 miesięcy Ministerstwo Nauki i Technologii stanu Lagos poprowadzi tę inicjatywę z budżetem w wysokości 500 milionów naira (około 314 465 USD). Projekt ma na celu zwiększenie przychodów generowanych wewnętrznie poprzez przyciągnięcie większej liczby inwestorów. Ponadto ma zwiększyć podatki od nieruchomości i opłat transakcyjnych, jednocześnie zajmując się kwestiami takimi jak oszustwa związane z tytułami własności i przejrzystość własności.

Norwegia rozszerza zasoby BTC

Tymczasem Norweski Państwowy Fundusz Majątkowy (NBIM), największy na świecie z aktywami o łącznej wartości 1,7 bln USD, odnotował wzrost swoich pośrednich zasobów Bitcoinów o 62% w pierwszej połowie 2024 r. Posiadając w tej chwili 2 446 BTC poprzez inwestycje w takie firmy jak MicroStrategy, Marathon Digital, Coinbase i Block Inc. Oznacza to wzrost o 938 BTC od grudnia 2023 r., kiedy to fundusz posiadał 1 507 BTC. Udział funduszu w MicroStrategy wzrósł z 0,67% do 0,89%, ponieważ sama MicroStrategy znacznie zwiększyła swoje udziały w Bitcoinach. Ponadto udziały NBIM w Coinbase wzrosły z 0,49% do 0,83%, w Block Inc z 1,09% do 1,28%, a także dodał 0,82% pozycji w Marathon Digital.

The Norwegian sovereign wealth fund (NBIM) indirectly owns 2,446 BTC, an increase of 938 BTC from December 31, 2023.

The growth likely originates from pre-determined algo-based sector weighting and risk diversification. It's unlikely to stem from an intentional choice to amass… pic.twitter.com/8HBIbemgNU

Wraz z tymi wydarzeniami, zarówno w Lagos, które naciska na innowacje blockchain, jak i rosnącą ekspozycją norweskiego funduszu Sovereign Wealth Fund na Bitcoina, jasne jest, iż zarówno tradycyjne, jak i wschodzące rynki dostrzegają potencjał aktywów cyfrowych jako realnego dodatku do zdywersyfikowanych strategii inwestycyjnych.

Trudność wydobywania bitcoinów spada o ponad 4%

W dniu 14 sierpnia trudność wydobywania bitcoinów odnotowała znaczny spadek o ponad 4%. Oznacza to siódmą ujemną korektę w 2024 r., a obecna trudność wynosi w tej chwili 86,87 biliona (T). Korekta ta wynika ze spadku wskaźnika hashowania sieci. Spadł on z rekordowego poziomu 670 exahashy na sekundę (EH/s) do około 622 EH/s.

Analiza rynku Kryptowalut #2 GoToTheMoon – Bitcoin hashrate dificult

Analiza rynku Kryptowalut #2 GoToTheMoon – Bitcoin hashrate dificultPodczas gdy opłaty transakcyjne osiągnęły najniższe poziomy w cyklu, wywierając presję na górników, sieć przez cały czas działa skutecznie, podkreślając jej trwałą siłę choćby w trudnych warunkach.

Analiza Rynku Kryptowalut #2 – Podsumowanie

Perspektywy dla Bitcoina znów się poprawiają! Głównie dzięki lojalnym HODLerom, którzy nie sprzedają swoich aktywów, oraz takim graczom jak Saylor i Metaplanet z MicroStrategy. Dodatkowo, napływ stablecoinów tworzy solidne fundamenty pod potencjalny wielki powrót byków. Rynek Bitcoina pozostaje stabilny, dostosowując się do zmieniającego się otoczenia i szukając nowych możliwości rozwoju. Przykładami są odważna inicjatywa Lagos związana z tokenizacją nieruchomości oraz decyzja Norwegii o zwiększeniu swoich zasobów Bitcoina.

Bądź na bieżąco z przyszłotygodniową Analizą Rynku Kryptowalut ToTheMoon

Wspieraj Szymona w Sieci!

Podobają Ci się moje artykuły o kryptowalutach, cyberbezpieczeństwie, technologii Open Source i AI? Teraz możesz wesprzeć moją pracę drobną dotacją na buycoffee.to/szymonwsieci. Każda wpłata pomaga mi tworzyć wartościowe treści i dzielić się wiedzą za darmo! Tak abyśmy wspólnie mogli budować bezpieczniejszą i bardziej otwartą cyfrową przyszłość.

Dziękuję za Twoje wsparcie!

1 rok temu

1 rok temu

.webp)