AQR Capital Management jest jedną z ciekawszych firm inwestycyjnych na świecie. Został założony w 1998 roku przez Cliffa Asnessa, Davida Kabilera, Johna Liewa oraz Roberta Krail. Nazwa AQR to akronim od sformułowania Applied Quantitative Research. Fundusz miał za zadanie pokonywać szeroki rynek na podstawie dzięki strategiom opartym o dane ilościowe. AQR jest znany z tego, iż działa nieco inaczej niż tradycyjne fundusze inwestycyjne.

Fundusz działa na ogromną skalę i ma oddziały na całym świecie. Z 7 z nich aż 3 są w Stanach Zjednoczonych. Co ciekawe, żadna z amerykańskich placówek nie jest umiejscowiona w Nowym Jorku. AQR wybrał Boston, Chicago oraz Los Angeles. Oprócz tego, ma także centralę w Greenwich w stanie Connecticut. Za granicą AQR ma punkty w Bangalore, Hong Kongu, Londynie, Tokio oraz Sydney.

Jest to bardzo interesujący fundusz, który stara się elastycznie podejść do przeprowadzanych inwestycji. Co więcej, blog AQR to źródło cennej wiedzy dla wszystkich, kto w profesjonalny sposób chce zająć się inwestowaniem. W tym artykule przybliżymy czym dokładnie zajmuje się AQR oraz jakie ma poglądy na rynek.

Powstanie AQR Capital Management

AQR powstał trochę przez przypadek. Cliff Asness, Robert Krail oraz John Liew spotkali się na University of Chicago podczas studiów doktoranckich. Wtedy to podczas rozmów powstały pierwsze założenia jak mógłby działać wspomniany fundusz. Wspomniana trójka chciała stworzyć fundusz, gdzie panowałby naukowy mechanizm “recenzji” pomysłów inwestycyjnych i strategii. Jednocześnie wspominane osoby chciały stworzyć fundusz quant, który bardzo duży nacisk kładzie na analizę danych i skrupulatne sprawdzanie strategii inwestycyjnych. Dużą uwagę miano poświęcić odpowiedniej jakości danym, które miały pomagać w tworzeniu strategii.

Cliff Asness podczas swojej dysertacji rozpoczął pracę w Goldman Sachs, gdzie zajął się zarządzaniem zespołem “quantów”, czyli analityków, którzy wyciągali wnioski na podstawie analizy dużego zbioru danych. Do drużyny niedługo dołączył Krail oraz Liew. Ta trójka przewodziła pracom tego działu. W swojej pracy postanowili wykorzystać to, czego nauczyli się podczas czasu spędzonego na uczelni. W ramach Goldman Sachs powstał fundusz, który gwałtownie pomnożył pieniądze. Z 10 mln$ w kilka lat fundusz urósł do 100 mln$.

W 1998 roku Cliff Asness ze swoimi najbliższymi współpracownikami (m.in. Krailem oraz Liewem) opuścili Goldman Sachs i otworzyli AQR. Firma była pierwszym funduszem hedgingowym, który zarejestrował się w SEC (Securities and Exchange Commission). Na początku AQR oferował tylko możliwość zainwestowania w jeden produkt, jakim był hedge fund. Jednak już po dwóch latach rozpoczął także “tradycyjne” zarządzanie portfelami klientów.

Dobre wyniki oraz powiew nowości spowodował, iż aktywa pod zarządzaniem rosły jak na drożdżach. Już w 2001 roku AQR miał 750 mln$ aktywów pod zarządzaniem (AuM). Za to po kolejnych trzech latach AuM urósł do 12 mld$. Na fali sukcesów firma inwestycyjna zaczęła otwierać oddziały zagraniczne. W 2005 roku AQR otworzył oddział w Australii. Po 6 latach spółka otworzyła kolejne biuro. Tym razem w Zjednoczonym Królestwie. W 2019 roku mieli 185 mld$ aktywów pod zarządzaniem. Rok później AuM spadło do 140 mld$.

AQR zdawał sobie sprawę, iż konieczne jest odpowiednie kształcenie kadr w funduszu. W tym celu powołał w 2015 roku QUANTA Academy. W niej opracowano programy szkoleniowe i rozwojowe dla pracowników firmy. Opierały się one na trzech filarach:

- umiejętności techniczne i wiedza,

- przywództwo i zarządzanie,

- wzbogacenie osobowości.

Takie działanie ma podnieść produktywność pracowników, co ma pozwolić firmie na stworzenie jeszcze lepszych produktów inwestycyjnych. Warto wspomnieć, iż ponad połowa pracowników AQR miała doktorat z różnych dziedzin (np. ekonometrii, ekonomii, matematyki).

Filozofia inwestycyjna AQR

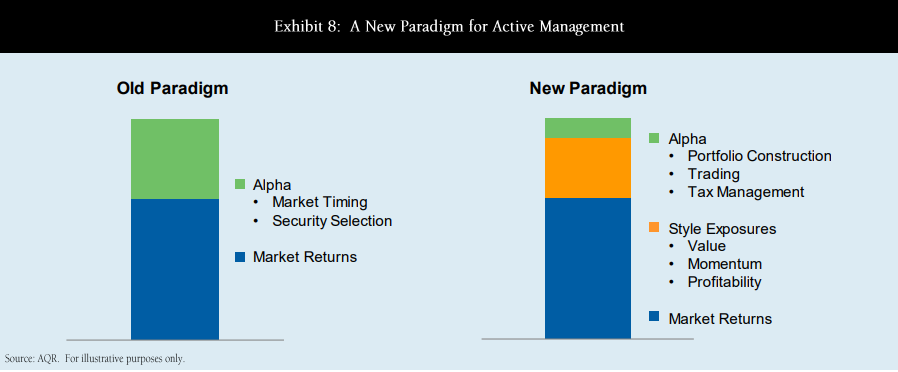

AQR zatrudnia wiele osób o wykształceniu matematycznym albo fizycznym. Duże pole fundusz poświęca badaniom nad optymalną konstrukcją portfela. Nie jest to zatem fundusz, który pochodzi do inwestowania w sposób konserwatywny. Nie uważa, iż należy inwestować tylko dzięki jednej strategii (np. value czy momentum). Stara się znaleźć złoty środek między różnymi podejściami do rynku. W opracowaniach AQR można znaleźć informację o tak zwanym Nowym Paradygmacie dla inwestujących aktywnie. W tradycyjnym modelu inwestor stara się wytypować aktywa, które będą miały tak zwaną “alfę”. Alfa ma zapewnić wyższą stopę zwrotu od rynku. Może to być np. zakup przecenionej spółki o dobrych fundamentach, albo gwałtownie rozwijająca się firma. Według AQR takie działanie jest trudne i ciężkie do skalowania w czasie. Sami uważają, iż należy płynnie przechodzić między strategiami inwestycyjnymi oraz we adekwatny sposób skonstruować portfel inwestycyjny.

Źródło: AQR Capital

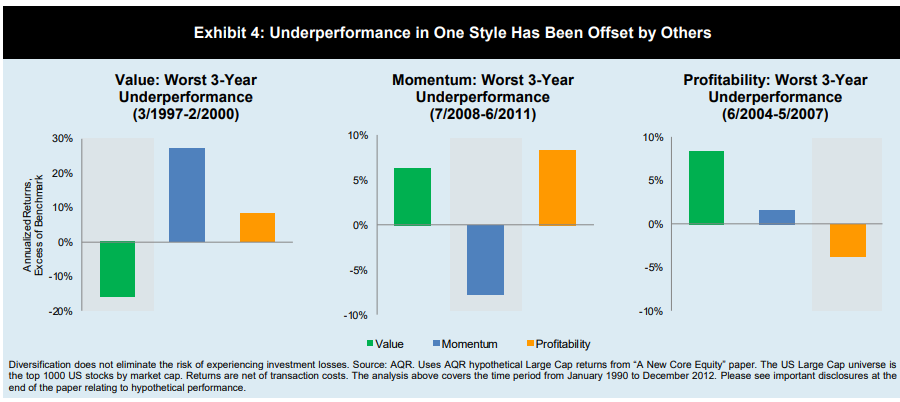

AQR wierzy w głęboką dywersyfikację portfela inwestycyjnego. W analizach dokładnie zwraca uwagę na korelację między poszczególnymi strategiami inwestycyjnymi. Fundusz inwestycyjny od lat prowadzi badania nad konstrukcją portfeli, które biją rynek. Część prac widać na wykresie poniżej. Jak widać na wykresie poniżej, każdy styl inwestowania ma swoje gorsze dni. Jednak inne sposoby inwestowania zapewniają dodatnie stopy zwrotu. Z tego powodu zdaniem pracowników AQR można skonstruować portfel, który będzie generował wyższą stopę zwrotu przy mniejszym ryzyku niż “klasyczne” podejście do inwestowania.

Źródło: AQR Capital

Na czym polega przewaga AQR Capital nad konkurencją? Jedną z nich jest otwartość dyskusji wewnątrz firmy i z osobami “zewnętrznymi”. Wydaje się to nieoczywiste, ale AQR uważa, iż dobre pomysły pochodzą z konwersacji między analitykami, naukowcami i traderami. Jest to przeciwieństwo wielu instytucji finansowych, które zakazują pracownikom rozmawiania o swojej pracy oraz upubliczniania wyników swoich badań. Takie działanie powoduje, iż powstają silosy informacyjne, gdzie zdolni pracownicy instytucji finansowych nie mogą konfrontować swoich pomysłów z całą społecznością zdolnych ludzi. Właśnie z tego powodu John Liew (jeden ze współzałożycieli AQR) zdecydował się, iż chce odejść z pracy w tak zwanych “Quant Firm”. Zdaniem AQR posiadanie 100 inteligentnych osób, które nie mogą wymieniać się poglądami, jest znacznie mniej efektywne niż wspólne rozmowy na tematy inwestycyjne. Można powiedzieć, iż AQR wprowadziło “naukowe podejście” do rozwiązywania problemów inwestycyjnych.

Risk parity – jeden z pomysłów inwestycyjnych

AQR jest znana na rynku jako firma oferująca alternatywne podejście do rynku. Swoim klientom starają się dostarczyć produkt inwestycyjny, który będzie nisko skorelowany do zwykłych portfeli “long only”. Warto dodać, iż AQR była jedną z pierwszych firm zarządzających aktywami, która swoim klientom oferowała strategie typu “risk partiy” (RP).

W dużym uproszczeniu budowa portfela Risk parity jest zbliżone w swojej metodologii wyboru aktywów do stworzenia portfela o minimalnej wariancji. Jedną z odnóg RP jest portfel All Weather, który ma dobrze spisywać się zarówno podczas hossy, jak i bessy.

Pierwszym funduszem, który wprowadził ofertę zarządzania aktywami w sposób Risk Parity był PanAgora Asset Management. Miało to miejsce w 2005 roku. Kilka lat później swoją ofertę przedstawił AQR Capital. Swoje złote lata ta strategia inwestycyjna miała od czasu kryzysu finansowego 2007 – 2008.

Risk parity jest ciekawym pomysłem na budowanie portfela inwestycyjnego. Normalna alokacja polega na konstrukcji portfela w określone aktywa (np. akcje, obligacje). W przypadku RP managerowie skupiają się na alokowaniu kapitału, biorąc pod uwagę ryzyko, które jest najczęściej definiowane jako zmienność. Zatem jest to spojrzenie na inwestowanie z punktu widzenia “defensywy”. Według teorii risk parity ma na celu osiągnięcie wyższego wskaźnika Sharpa. Jednocześnie mają być bardziej odporne na ewentualne rynkowe spadki niż zwykłe portfele inwestycyjne. Strategia RP może być wrażliwa na silne zmiany w korelacji między aktywami. Wtedy misternie budowany portfel nie jest tak “marmurowy” jak się wydawało przy jego budowie. Przy budowie risk parity warto dokładnie przeanalizować historyczne korelacje między danymi aktywami w różnych warunkach rynkowych. COVID-19 chwilowo wywrócił reguły gry w zarządzaniu ryzykiem. Na skutek paniki rynkowej, wiele korelacji przestało funkcjonować. Podobnie w okresie hossy pocovidowej niektóre aktywa poruszały się wbrew historycznym relacjom.

Inne produkty inwestycyjne

AQR, oprócz risk parity, oferuje jeszcze zarządzanie aktywami za pomocą strategii podążania za trendem (trend following) dzięki managed futures. Manged futures częściej znane są jako MFA (Managed Futures Account) albo MFF (Managed Futures Fund). Jest to rodzaj inwestycji alternatywnych, które są regulowane przez CFTC (Commodity Futures Trading Commision) oraz NFA (National Futures Association). Fundusz zawiera różne pozycje na rynku towarowym, indeksach, walutach w celu wygenerowania zysku. Bardzo często managed futures jest strategią nieskorelowaną z np. strategiami opierającymi się o analizę fundamentalną.

Lista dostępnych funduszy jest naprawdę spora. Ich strategię inwestycyjną oraz osiągane stopy zwrotu można prześledzić na stronie AQR. Poniżej przedstawiamy dwa przykładowe fundusze (*nie jest to porada inwestycyjna).

AQR Large Cap Defensive Style Fund

Jest to fundusz, który został opracowany dla klientów, którzy chcą inwestować w akcje, ale boją się zbyt dużej zmienności na rynku. Fundusz skupia się na defensywnych spółkach, które mają stabilne modele biznesowe oraz niewielką zmienność rynkową. Fundusz szuka takich spółek w indeksie Russell 1000, który skupia w sobie spółki duże oraz średnie. Zgodnie z danymi przygotowanymi przez AQR, fundusz od założenia w 2012 roku osiągnął średnioroczną stopę zwrotu na poziomie 12,54%. W tym samym czasie indeks Russell 1000 Total Return wygenerował 13,72%. Roczne koszty zarządzania portfelem wynoszą 0,38% rocznie. Jak widać, indeks zachowuje się gorzej od benchmarku w długoterminowej stopie zwrotu. Warto zauważyć, iż minimalna wpłata inwestora indywidualnego w ten produkt wynosi 5 mln$. Pod koniec sierpnia 2023 roku aktywa pod zarządzaniem tego funduszu wyniosły 3,3 mld$.

AQR Sustainable Long-Short Equity Carbon Aware Fund

Jest to fundusz założony w 2021 roku i jest niewielkich rozmiarów. Aktywa pod zarządzaniem wynoszą 32 mln$. Jak sama nazwa wskazuje, fundusz stosuje strategię long-short. Oznacza to, iż AQR zajmuje dla części spółek długą pozycję, a dla innych krótką. W teorii strategia powinna dobrze się spisywać w każdych warunkach rynkowych. Benchamrkiem dla funduszu jest portfel skonstruowany w następujący sposób:

50% MSCI World Index + 50% 3-Month Treasury Bill Index.

W funduszu jest też polski akcent. Szefem ESG w AQR jest Polak – Łukasz Pomorski – który pracuje w AQR od 8 lat. Od początku działania funduszu (16.12.2021) średnioroczna stopa zwrotu dla funduszu wynosi 17,9%. W tym samym czasie benchmark dał zarobić 1,54% średniorocznie. W fundusz nie mogą zainwestować inwestorzy indywidualni.

Podsumowanie

AQR Capital jest przykładem tego, iż warto czasem uwierzyć w siebie. Cliff Asness i jego trójka przyjaciół stworzyli firmę inwestycyjną, która szczególnie mocno wierzy w analizę danych. Firma była także innowacyjna. AQR był pierwszą firmą inwestycyjną, która zaoferowała AMT czyli Alternative Mutual Funds. W dużym skrócie jest to fundusz otwarty, który zajmował się inwestowaniem alternatywnym.

Dzięki pracy finansistów, matematyków, fizyków czy ekonometryków opracowywane są nowe strategie inwestycyjne. Bardzo często AQR dzieli się swoimi przemyśleniami z czytelnikami. Na stronie AQR można znaleźć dziesiątki artykułów dotyczących inwestowania. Dla ciekawych zachęcam do przejrzenia bloga inwestycyjnego AQR gdzie można znaleźć naprawdę interesujące analizy różnych strategii inwestycyjnych.

2 lat temu

2 lat temu