Zgodnie z najnowszym harmonogramem finansowania amerykańskiego Skarbu Państwa na bieżący kwartał, rekomendowanym przez TBAC, w lutym resort może sprzedać bony i obligacje o wartości 306 mld USD. W tym samym okresie zapadalność osiągną amerykańskie bony i obligacje skarbowe o wartości około 280 mld USD, z czego 77 mld USD jest w posiadaniu nowojorskiego Banku Rezerwy Federalnej, który nie bierze udziału w aukcjach papierów skarbowych. Ponieważ w tym kwartale żadne trzydziestoletnie obligacje nie osiągną terminu wykupu, a podaż znacznie przewyższa liczbę wykupywanych papierów skarbowych, popyt na aukcji trzydziestoletnich obligacji w tym tygodniu będzie w całości zależny od inwestorów dążących do wydłużenia czasu trwania swoich portfeli. Podaż obligacji o ratingu inwestycyjnym (IG) na rynkach pierwotnych w tym tygodniu może dodatkowo zwiększyć popyt na długoterminowe papiery skarbowe. Oczekuje się, iż wolumen nowych emisji obligacji o ratingu inwestycyjnym wyniesie w tym tygodniu pomiędzy 25 a 30 mld USD. Obligacje korporacyjne o ratingu inwestycyjnym mogą potencjalnie konkurować o popyt inwestorów z amerykańskimi trzydziestoletnimi obligacjami skarbowymi, ponieważ oferują wyższą rentowność przy znacznie mniejszym ryzyku związanym z czasem trwania portfela. Mało skuteczna aukcja trzydziestoletnich amerykańskich papierów skarbowych może doprowadzić do ponownego niedźwiedziego wypiętrzenia krzywej dochodowości.

Piątkowe lepsze od przewidywanych i skorygowane w górę dane dotyczące zatrudnienia w sektorze pozarolniczym spowodowały agresywne niedźwiedzie spłaszczenie krzywych dochodowości po obu stronach Atlantyku. Inwestorzy mają mniejszą pewność co do terminu pierwszych obniżek stóp procentowych i ich liczby do końca roku. Nie jest to dobra wiadomość dla obligacji bez względu na ich tenor, w szczególności w sytuacji, gdy amerykański Departament Skarbu przygotowuje się do sprzedaży znacznej ilości bonów i obligacji skarbowych w tym kwartale.

Departament Skarbu sprzedaje w tym tygodniu trzy-, dziesięcio- i trzydziestoletnie bony i obligacje o wartości 121 mld USD.

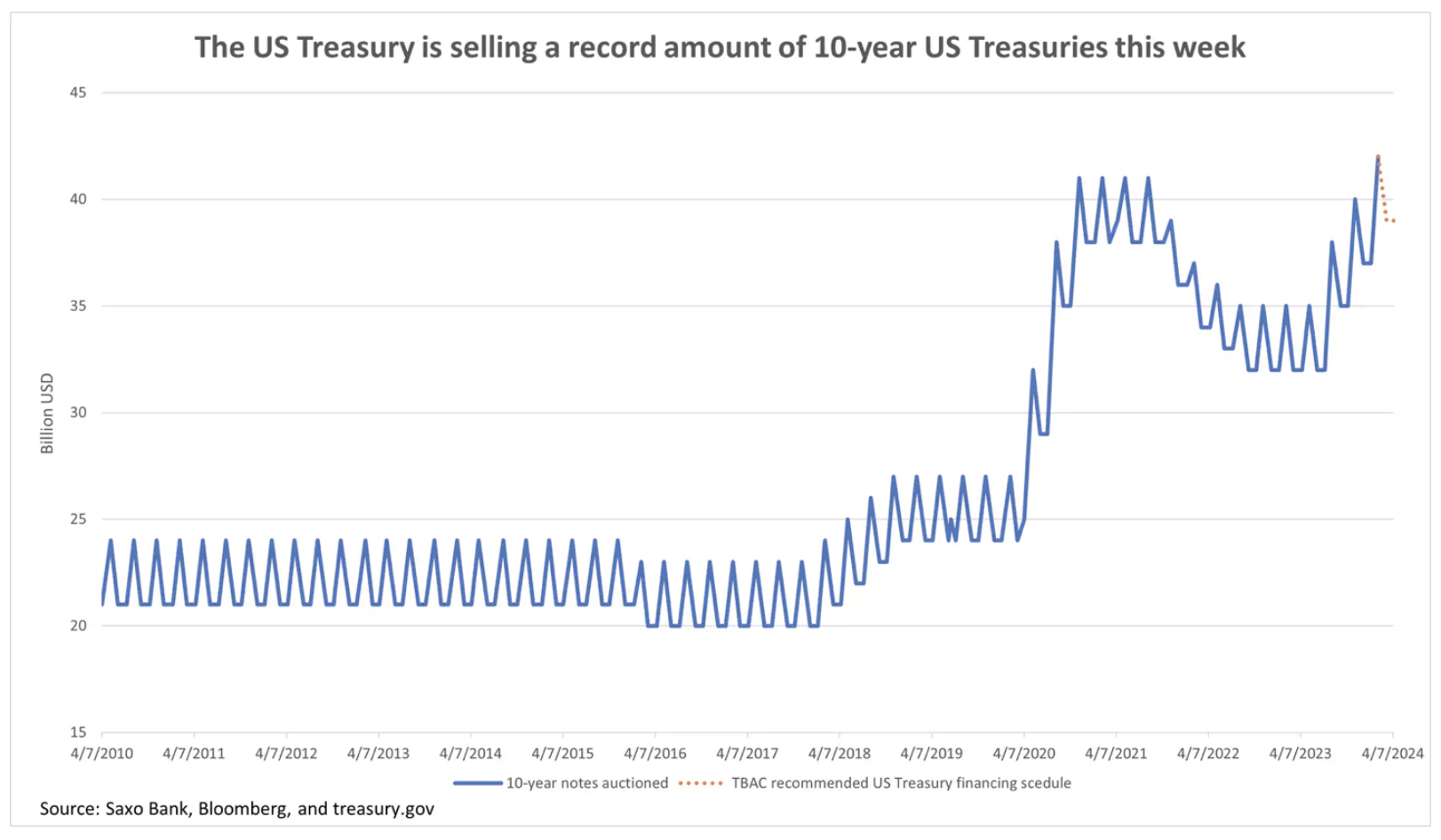

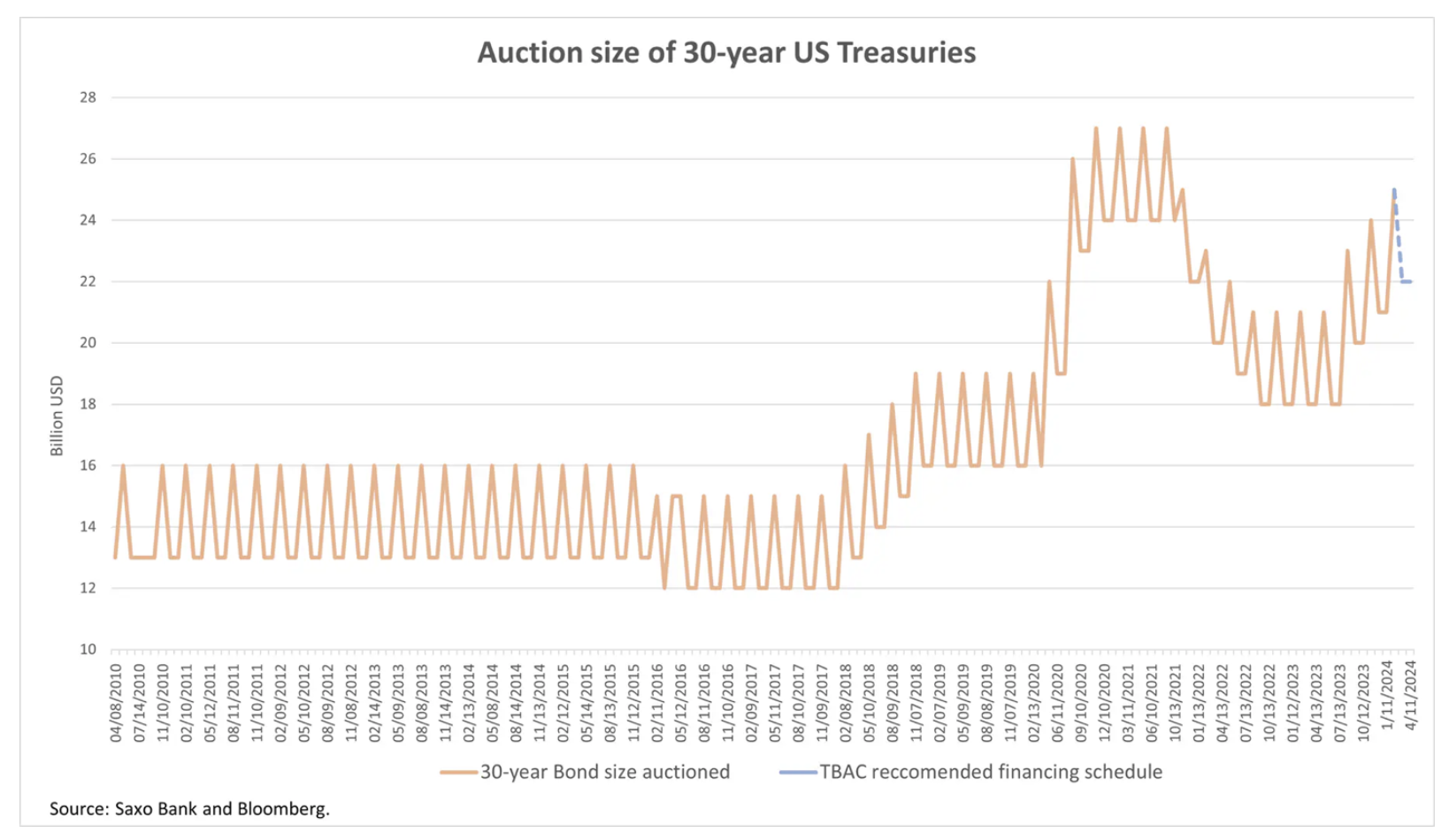

Skala samego tylko środowego kwartalnego refinansowania dzięki dziesięcioletnich dłużnych papierów wartościowych została zwiększona do 42 mld USD, co jest najwyższą tego typu kwotą w historii, przekraczającą emisję z 2020 r. w czasie pandemii Covid. Wartość emisji trzydziestoletnich obligacji została zwiększona do 25 mld USD – najwyższego poziomu od listopada 2021 r.

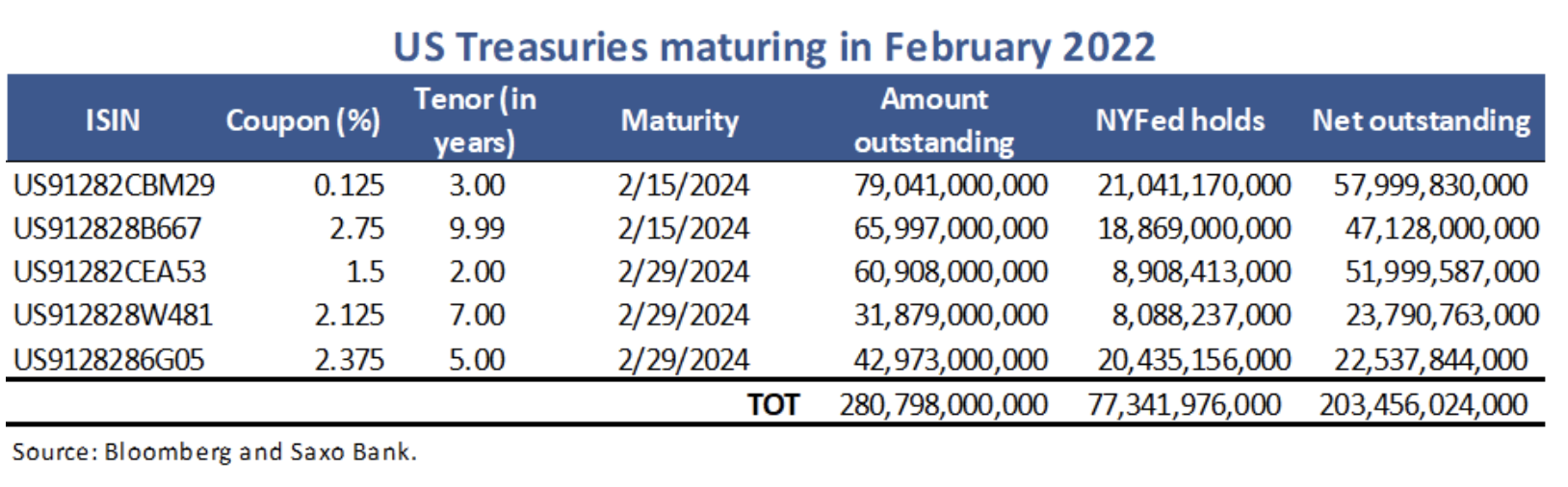

Podczas gdy środowe wskaźniki licytacji na aukcji dziesięcioletnich obligacji skarbowych będą miały najważniejsze znaczenie dla zrozumienia apetytu inwestorów na amerykańskie bezpieczne inwestycje w kontekście silnej gospodarki, spodziewamy się znacznego popytu. W istocie, w tym miesiącu termin wykupu osiągną amerykańskie obligacje skarbowe o wartości około 280 mld USD, uwalniając środki pieniężne, które prawdopodobnie zostaną ponownie zainwestowane.

W lutym zapadalność osiągną warte około 66 mld USD stare dziesięcioletnie obligacje benchmarkowe. Chociaż nie ma gwarancji, iż wpływy z wykupu obligacji zostaną ponownie zainwestowane w papiery o tym samym tenorze, można bezpiecznie założyć, iż popyt na nowe obligacje benchmarkowe będzie duży ze względu na nadchodzące terminy zapadalności.

Nowojorski Bank Rezerwy Federalnej posiada dziesięcioletnie obligacje ze zbliżającym się terminem wykupu o wartości około 19 mld USD (US912828B667). Ponieważ Rezerwa Federalna nie uczestniczy w aukcjach, wpływy z papierów o wartości 46 mld USD, czyli o cztery miliardy większej, niż wielkość aukcji amerykańskich obligacji skarbowych w tym tygodniu, mogą zostać ponownie zainwestowane w nadchodzącą aukcję dziesięcioletnich bonów skarbowych.

Problemy pojawiają się, gdy przyjrzymy się najbliższej aukcji obligacji trzydziestoletnich. Profil relacji ryzyka do zysku, jaki zapewniają papiery trzydziestoletnie, sprawia, iż stają się one zakładem dotyczącym przyszłych stóp procentowych. Na przykład amerykańskie trzydziestoletnie obligacje skarbowe z kuponem w wysokości 4,75% i terminem zapadalności w listopadzie 2053 r. oferują rentowność na poziomie 4,37% (ISIN: US912810TV08). Zakładając roczny okres utrzymywania inwestycji i spadek rentowności o 100 pb, całkowity zwrot z tej pozycji wyniósłby 21%. o ile jednak rentowności wzrosłyby o 100 pb, pozycja ta straciłaby na wartości aż 10%.

Ponadto zakładając, iż Yellen zastosuje się do rekomendacji TBAC (Treasury Borrowing Advisory Committee – komitetu doradczego Departamentu Skarbu ds. pożyczek), w lutym amerykański Departament Skarbu dokona sprzedaży bonów i obligacji o wartości 306 mld USD. Wartość zapadających w tym miesiącu amerykańskich obligacji skarbowych wynosi 280 mld USD, z czego 77 mld USD znajduje się w posiadaniu nowojorskiego Banku Rezerwy Federalnej, który nie może uczestniczyć w aukcjach (może za to składać oferty na rynkach wtórnych pomimo przez cały czas obowiązującego zacieśniania ilościowego).

Ponieważ w tym miesiącu żadne trzydziestoletnie obligacje nie osiągną terminu wykupu, a podaż znacznie przewyższa liczbę wykupywanych papierów skarbowych, popyt na aukcji amerykańskich trzydziestoletnich obligacji skarbowych w tym tygodniu będzie w całości zależny od inwestorów dążących do wydłużenia czasu trwania swoich portfeli.

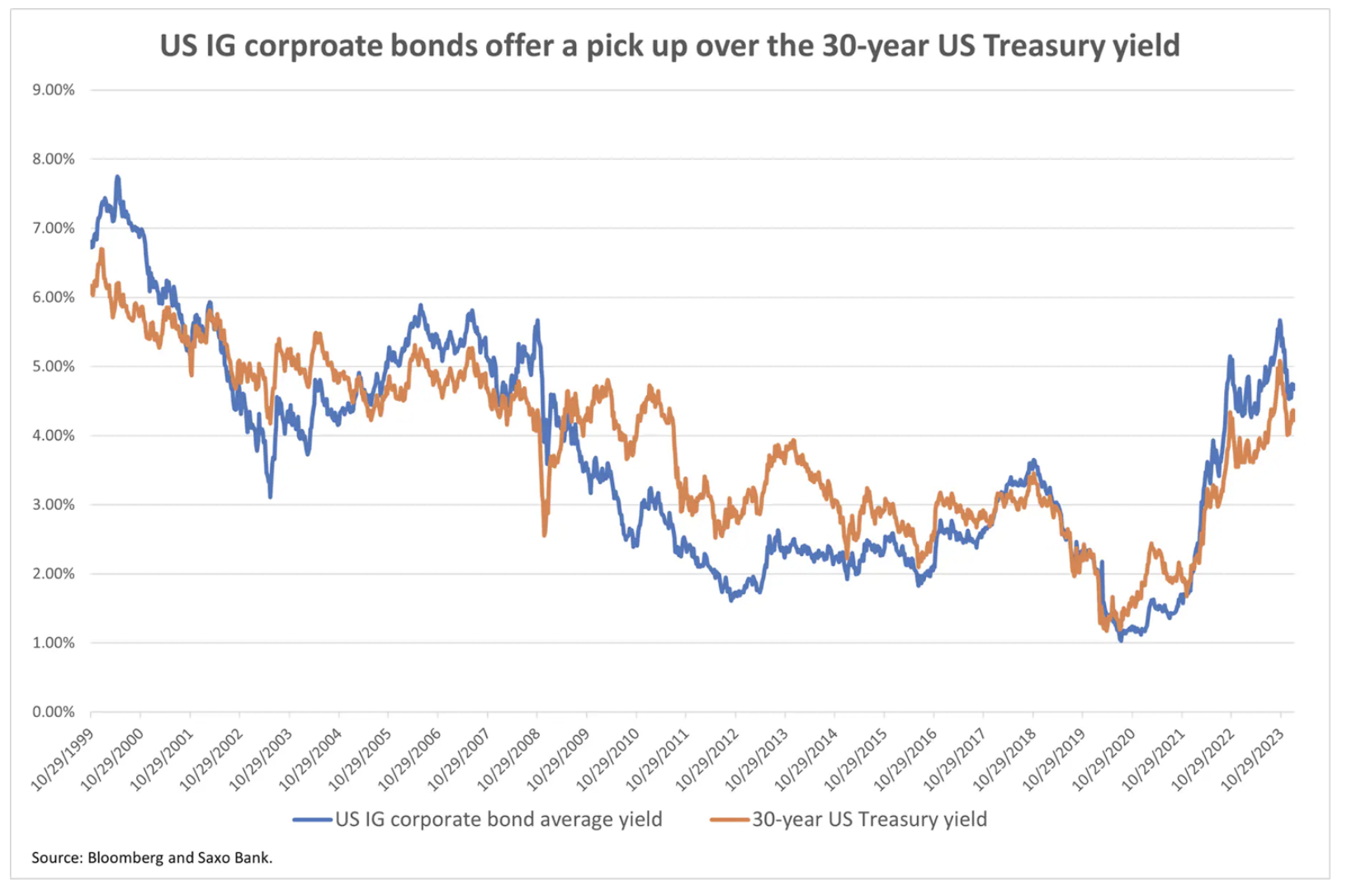

Rynek obligacji korporacyjnych będzie konkurował z aukcją trzydziestoletnich amerykańskich obligacji skarbowych w tym tygodniu

Oczekuje się, iż w tym tygodniu podaż niefinansowych obligacji korporacyjnych o ratingu inwestycyjnym wyniesie pomiędzy 25 a 30 mld USD. Taka emisja prawdopodobnie będzie konkurować o popyt z emisją amerykańskich trzydziestoletnich obligacji skarbowych w najbliższy czwartek z dwóch powodów:

Obligacje korporacyjne o ratingu inwestycyjnym oferują znacznie większy zwrot niż amerykańskie trzydziestoletnie obligacje skarbowe. Według indeksu Bloomberg USAgg, obligacje korporacyjne o ratingu inwestycyjnym generują średnio 4,67%, czyli 40 pb powyżej amerykańskich trzydziestoletnich obligacji skarbowych. Taka sytuacja nie zawsze miała miejsce. Od 2000 r. do dziś, w trzynastu z dwudziestu trzech lat amerykańskie trzydziestoletnie obligacje skarbowe oferowały premię powyżej średniej rentowności generowanej przez dług korporacyjny o ratingu inwestycyjnym. Przyjmijmy, iż rynki oczekują twardego lądowania, a zatem bodźców fiskalnych. W takim przypadku inwestorzy byliby w lepszej pozycji do utrzymywania obligacji korporacyjnych, ponieważ spready korporacyjne mogą się znacznie zawęzić, a rentowności mogą spaść poniżej amerykańskich trzydziestoletnich obligacji skarbowych, tak jak miało to miejsce w przeszłości.

Obligacje korporacyjne o ratingu inwestycyjnym są narażone na mniejsze ryzyko czasu trwania. Średni czas trwania obligacji korporacyjnych o ratingu inwestycyjnym wynosi nieco powyżej sześciu lat, co czyni je mniej wrażliwymi na zmiany stóp procentowych.

O Autorze

Althea Spinozzi, manager ds. obrotu, Saxo Bank. Dołączyła do grupy Saxo Bank w 2017 roku. Althea prowadzi badania dotyczące instrumentów o stałym dochodzie i współpracuje bezpośrednio z klientami, pomagając im w doborze i handlu obligacjami. Ze względu na swoje doświadczenie w zakresie zadłużenia lewarowanego szczególnie koncentruje się na obligacjach o wysokiej rentowności i obligacjach korporacyjnych o atrakcyjnym stosunku ryzyka do zwrotu.

1 rok temu

1 rok temu

![BOCHNIA. Już jest nowa atrakcja miasta. Projekt „Pod Kryształem” to pomysł Stowarzyszenia Reaktor B7 [ZDJĘCIA]](https://bochniazbliska.pl/wp-content/uploads/2025/12/DSC_0071_wynik-1.jpg)