Z początkiem kwietnia wielu z nas czeka ponowne podjęcie decyzji o uczestnictwie w Pracowniczych Planach Kapitałowych (PPK). Oczywiście kwestia dotyczy wyłącznie osób, które uprzednio złożyły dobrowolną rezygnację. jeżeli jesteś uczestnikiem PPK, wówczas autozapis nie dotyczy Cię. Osoby, które jednak wypisały się teraz będą ponownie zapisane, o ile nie nie złożą kolejnego pisma o rezygnacji. Dla niektórych może to być pewna niedogodność, niemniej zasady PPK jasno wskazują, iż autozapis uruchamiany będzie co 4 lata. Pierwsza tura rusza właśnie tej wiosny.

Dlaczego istnieje autozapis?

Pomysłodawcy programu – państwu – zależy, aby jak największa ilość pracowników partycypowała w PPK. Z tego powodu, choć każdy może dobrowolnie zrezygnować, co 4 lata odbywa się automatycznie ponowny zapis. Nie istotny jest moment złożenia deklaracji. Innymi słowy, wszystkie deklaracje składane przed końcem lutego 2023 roku automatycznie tracą ważność z początkiem marca br. jeżeli do momentu naliczenia wynagrodzenia w marcu nie złożymy deklaracji ponownej rezygnacji, wówczas pracodawca naliczy nam należne składki. Wynagrodzenie brutto zostanie obniżone o 2% (wpłata pracownika), a od wpłaty pracodawcy (1,5%) zostanie naliczony podatek dochodowy, co pomniejszy wynagrodzenie netto. Warto pamiętać, iż deklarację o rezygnacji możemy złożyć w dowolnym momencie w trakcie uczestnictwa w programie.

Niektórzy mogą zadawać sobie pytania: dlaczego państwu zależy, aby bym oszczędzał w PPK? Na temat ten nie będę się rozpisywał tym razem, gdyż tłumaczyłem to dość szczegółowo w ubiegłorocznym wpisie analizującym produkty emerytalne. Dla przypomnienia dodam tylko, iż większe prywatne oszczędności emerytalne, to mniejsze obciążenie dla budżetu państwa. Taka sytuacja powinna również zmniejszać ryzyko niepokojów społecznych, których nie chciałby doświadczyć żaden rząd.

Atrakcyjny, ale nie bez wad

Dekompozycja zysku z PPK (przy założonym wynagrodzeniu brutto 5000 zł, minimalnych wpłatach pracownika i pracodawcy oraz stopie zwrotu funduszu 4% rocznie), źródło: InsiderFX Research

Skrajnych sceptyków prawdopodobnie nie przekonają żadne wyliczenia, więc od razu napiszę, iż wpis ten nie jest kierowany dla takich osób. Jeśli ktoś nie ma zaufania do systemu bankowego, nie powinien po prostu trzymać w nim środków. Inna sprawa to już sam powód takiego myślenia, ale to temat na inną dyskusję. Jestem świadomy piętna, jakie na przyszłych emerytach odcisnęły OFE, niemniej PPK to zupełnie inna konstrukcja. Czytając tytuł pewnie podświadomie wielu z was myślało, iż będę starał się udowodnić, iż zapisać się do PPK po prostu warto. Jest w tym dużo racji. Sam jednak od czasu do czasu podkreślam, iż największą bolączką programu jest wysoka alokacja krajowego rynku akcji, która kłóci się z poczynaniami polityków. Próba odgórnej regulacji cen w spółkach Skarbu Państwa, mających duży udział w indeksie WIG20, nie jest czymś, co zachęca do oszczędzania w PPK. Tak krótkowzroczne myślenie z pewnością nie pomoże zwiększaniu niskiej skądinąd partycypacji.

Prawdą jednak jest, iż sama konstrukcja programu jest bardzo atrakcyjna, choćby po uwzględnieniu ww. minusów. Świadczy o tym choćby przedstawiona dekompozycja hipotetycznych zysków z oszczędzania w programie na przestrzeni 5 kolejnych lat. Rozpisywał się tutaj również nie będę, ale pozwolę sobie zawrzeć fragment z tekstu ze stycznia ubiegłego roku:

Jak musi zachować się inwestycja, aby uczestnik PPK nie stracił? Innymi słowy, gdzie jest próg rentowności? Okazuje się, iż inwestycja musiałaby stracić ponad 40%, by wartość zgromadzonych środków spadła do 100 zł. Progiem rentowności jest więc 113 zł (uwzględnienie zaliczki). jeżeli inwestycja straci mniej i tak “będziesz do przodu”.

Lokata kontra PPK

Przy uwzględnieniu ww. straty, która nawiasem mówiąc jest mało realna, a w długim okresie praktycznie niemożliwa, odzyskujemy wszystko to co wpłaciliśmy do PPK (własne wpłaty oraz zaliczka na podatek od wpłaty pracodawcy). Analiza ta nie uwzględnia jednak kosztu alternatywnego, który za sprawą podwyżek stóp procentowych w ostatnim czasie istotnie wzrósł. Inaczej mówiąc, własne wpłaty do PPK moglibyśmy alternatywnie lokować na lokacie bankowej, co przy obecnym oprocentowaniu powinno przynieść pewien zysk.

Potencjalny zysk z depozytu oraz PPK, źródło: InsiderFX Research

Na wstępie dalszych rozważań jasnym powinno być, iż największe korzyści z PPK czerpiemy po osiągnięciu wieku uprawniającego z korzystania z preferencyjnym warunków wypłaty. Niemniej w tym tekście potraktujemy PPK jako konto oszczędnościowe. Tym samym zakładamy, iż środki będziemy wypłacać wcześniej, nie czekając na ukończenie 60 roku życia.

Mając to na uwadze zobaczmy jak w aktualnych warunkach rynkowych spisują się fundusze PPK w zestawieniu z prostym depozytem bankowym. W tym celu zbudowałem krzywe potencjalnego zysku z obydwu form oszczędzania. Miesięczna wpłata na lokatę w wysokości 100 zł odpowiada wielkości wpłaty pracownika w programie PPK. Symulacja jest dość optymistyczna, gdyż znalezienie lokaty bankowej z miesięczną kapitalizacją i oprocentowaniem 8% łatwe nie jest. Pomijam fakt, iż najczęściej są to depozyty promocyjne, więc co jakiś czas depozytariusz “zmuszony” jest do szukania atrakcyjniejszych ofert.

Po drugiej stronie mamy przykładowy fundusz PPK, który osiąga w przeciągu 5 lat średnioroczną stopę zwrotu równą 4% (nie uwzględniam tutaj opłat za zarządzanie, ale w krótkim horyzoncie nie będą one mieć dużego znaczenia). Jak później pokażę, nie jest to wartość nadmiernie optymistyczna. Szara linia nie przestawia sumy wartości środków zgromadzonych w PPK, ale ich część, którą możemy wypłacić w dowolnym czasie. Innymi słowy, wpłaty pracodawcy pomniejszone są o 30%, odjęte są wszystkie wpłaty ze strony państwa oraz uwzględniony jest podatek dochodowy od wypracowanego zysku. Ponadto, taka kwota uszczuplana jest także o podatek dochodowy od wpłaty pracodawcy, który efektywnie obniża wynagrodzenie netto.

Co z tego wszystkiego wynika? Okazuje się, iż PPK jest świetną opcją do oszczędzania, choćby mając na uwadze wcześniejszą wypłatę. Część osób może powiedzieć, iż PPK jest bardziej ryzykowne od lokaty, gdyż de facto oznacza inwestowanie środków w akcje. Jest to oczywiście prawda, jednak stopień zlewarowania środków w PPK (korzystanie z funduszy pracodawcy i państwa) jest na tyle wysoki, iż przy ww. założeniach inwestor musiałby osiągnąć stopę brutto ~22% (średniorocznie), aby na koniec 5-letniego okresu zrównać się z inwestycją w PPK.

Czy 4% to dużo?

W powyższym przykładzie przyjąłem stopę zwrotu funduszu równą 4%. Czy to dużo? W długim horyzoncie można powiedzieć, iż raczej mało, gdyż stopa zwrotu w akcje (bardziej długoterminowe fundusze PPK) w długim horyzoncie powinna zbiegać do nominalnego wzrostu PKB. W polskim przypadku to okolica 6-7%. Niemniej w tym tekście analizujemy krótszy horyzont (zakładamy możliwość wypłaty środków przed 60 rokiem życia), stąd niższa wartość jest bardziej wskazana.

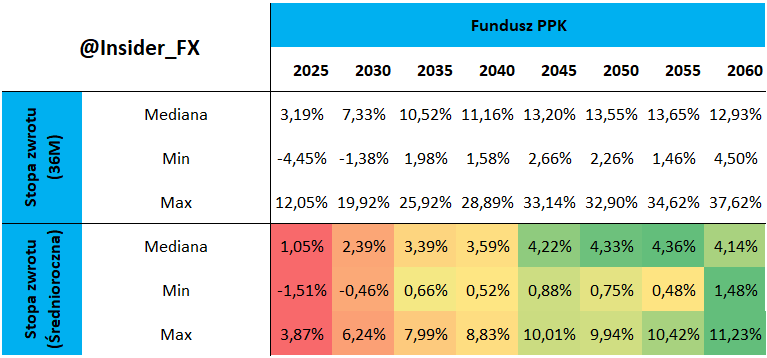

Stopy zwrotu funduszy PPK, źródło: analizy.pl, InsiderFX Research

Analizując stopy zwrotu różnych funduszy PPK okazuje się, iż wartość 4% (średniorocznie na przestrzeni ostatnich 3 lat) była wartością w okolicy mediany średnioterminowego funduszu. Alokacja takiego funduszu jest prawdopodobnie jeszcze wciąż przechylona w stronę instrumentów udziałowych (akcje), ale w mniejszym stopniu niż funduszy z datą końcową 2055 czy 2060. Jednocześnie należy zaznaczyć, iż ostatnie 3 lata obejmują okres pandemii i bezprecedensowych spadków na globalnym rynku akcji. Na dzisiaj WIG20 wciąż notowany jest ponad 9% poniżej poziomu sprzed 3 lat. Jednocześnie rentowności krajowych obligacji skarbowych znajdują się kilka punktów procentowych powyżej pułapu z początku 2020 roku. Oznacza to, iż w tym czasie zarówno krajowe akcje jak i obligacje wyraźnie traciły na wartości. Pomimo tego mediana stopy zwrotu każdego funduszu zdefiniowanej daty była dodatnia – od 3,2% do 13,6%.

W kolejnych latach oczywiście nie możemy wykluczyć ponownie epizodów gwałtownych przecen, ale też okresu uspokojenia sytuacji ekonomicznej i obniżenia stóp procentowych. Czy zatem zostać czy ponownie wypisać się? Decyzję musi podjąć oczywiście każdy sam, niemniej liczę na to, iż niniejszy tekst okaże się w tym pomocny. W razie pytań służę pomocą w sekcji komentarzy.

Na koniec małe ogłoszenie: z racji zbliżającego się 31 finału WOŚP postanowiłem dołożyć swoją cegiełkę poprzez wystawienie na licytację usługi “Planowania finansów osobistych“. jeżeli chcesz pomoc innym, a przy okazji zatroszczyć się o własne finanse, zapraszam do licytacji .

3 lat temu

3 lat temu