Nic nie jest dane raz na zawsze. Nie raz przedsiębiorstwo przechodziło drogę z gwiazdy rynku uwielbianej przez analityków, inwestorów i media do pariasa, który przyciągał zainteresowanie tylko short seller’ów. Jedną z takich firm jest Bed Bath and Beyond, który z dynamicznie rozwijającego się biznesu przekształcił się w spółkę, która musi non stop restrukturyzować swoją działalność. Historia tego przedsiębiorstwa jest bardzo interesujący przykład próby transformacji spółki o kilkunastu miliardach dolarów przychodów. Zapraszamy do lektury!

Źródło: prezentacja funduszy (Investor Group) z 29 kwietnia 2019 roku

Historia Bed Bath and Beyond

Początki firmy sięgają 1971 roku. Wtedy to managerowie dyskontu Arlans: Warren Eisenberg oraz Leonard Feinstein zdecydowali się otworzyć własną sieć sklepów specjalistycznych. Dla twórców sieci jasne było, iż nadchodzi czas tego typu sklepów. W swoim pierwotnym założeniu sklep Warrena i Leonarda miał oferować szeroki asortyment produktów związanych z produktami do domu. Pierwszy sklep był zlokalizowany w Springfield w stanie New Jersey. Początkowo koncept nazywał się Bed ‘n Bath.

W ciągu kolejnych 14 lat otworzono kolejnych 16 sklepów. Na początku sieć skupiała swoją działalność w okręgu metropolitalnym Nowy Jork oraz w Kalifornii. Jednak problemem była konkurencja firm specjalizujących się w otwieraniu sklepów o powierzchni 20 000 stóp kwadratowych. Tego typu klepy mogły zaoferować klientom znacznie większy asortyment w jednym miejscu. Momentem przełomowym było otwarcie pierwszego dużego sklepu „superstore”. Dzięki temu sieć stanęła do walki z takimi konkurentami jak Linens ‘n Things, Pacific Linen czy Luxury Linens. W 1987 roku sieć zmieniła nazwę na Bed Bath & Beyond. Miało to związek ze znacznym zwiększeniem asortymentu. Oferowanie szerokiej gamy produktów po przystępnych cenach stało się znakiem rozpoznawczym tej sieci. To z kolei zachęcało przedsiębiorstwo do otwierania nowych sklepów, również tych spod kategorii „superstore”.

Plany ekspansji były znacznie większe niż możliwości generowania gotówki przez Bed Bath & Beyond. W efekcie spółka w 1992 roku zadebiutowała na New York Stock Exchange. Spółka na początku lat 90-tych była jedną z bardziej innowacyjnych przedsiębiorstw w swojej branży. Jako jedna z pierwszych wprowadziła skomputeryzowany system zarządzania zapasami, co pozwoliło zmniejszyć zapotrzebowanie na kapitał obrotowy. Skoro Bed Bath & Beyond potrzebował mniej kapitału do sfinansowania zapasów od swoich konkurentów, to mógł rozwijać się szybciej. Spółka od lat 80-tych stosowała strategię „category killer”, która z powodzeniem była stosowana w takich sieciach jak Toys R Us, Best Buy czy Costso. Po prostu oferowali szerszy wybór kategorii oraz niższe ceny niż lokalna konkurencja.

Złote lata (1992 – 2014)

Bed Bath & Beyond była w tym czasie traktowana jako typowa spółka wzrostowa, która miała silną przewagę konkurencyjną nad mniejszymi, lokalnymi graczami. Korzyści skali w połączeniu z dobrym zarządzaniem kapitałem przez spółkę spowodowało, iż kurs akcji rósł w bardzo szybkim tempie. To właśnie korzyści skali w połączeniu z dobrym zarządzaniem zapasami pozwoliły na osiągnięcie trwałej przewagi konkurencyjnej. Im większa była sieć sklepów, tym bardziej znana się stawała. Jednocześnie wielkość firmy pozwalała na zakupy produktów od producentów z dużymi rabatami. Część rabatu była zwracana klientom w postaci niższych cen. Im niże były ceny i im większa była sieć, tym więcej klientów odwiedzało tą sieć sklepów. Z kolei wzrost liczby klientów zwiększał przychody i poprawiał siłę przetargową spółki w relacji do dostawców.

Mimo, iż spółka posiadała liczną konkurencję to Bed Bath & Beyond potrafił znaleźć swoją grupę wiernych klientów. Co więcej oferta e-commercowa była bardzo ograniczona. Z tego względu jeżeli klient chciał gwałtownie kupić rzecz do domu, to wybierał najbliższy sklep z szeroką ofertą produktów. Wśród nich był Bed Bath & Beyond.

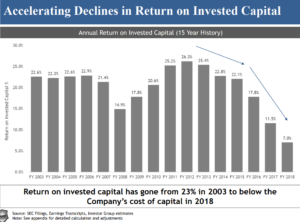

Rozwój stacjonarnej sieci sklepów w połączeniu z dobrą sprzedażą na klienta pozwalało firmie generować wysokie przychody. Dzięki dużej dźwigni operacyjnej firmie udawało się poprawiać marżę operacyjną, której szczyt wypadł w 2013 roku. Wtedy marża operacyjna wyniosła 15%, co jak na sprzedawcę tego typu artykułów było bardzo dobrym wynikiem. Dla porównania w latach 90-tych firma miała z reguły marżę operacyjną na poziomie 11%.

Źródło: prezentacja funduszy z 29 kwietnia 2019 roku

Za księgowymi wynikami szły w parze także rosnące przepływy gotówkowe. Początkowo firma przeznaczała większość swoich przepływów operacyjnych na wydatki inwestycyjne (CAPEX). Jednak już w 2000 roku wolne przepływy pieniężne (FCF), czyli przepływy operacyjne pomniejszone o CAPEX wyniosły 46 mln$. Dwa lata później wartość FCF wyniosła 216 mln$. Bed Bath & Beyond stał się maszynką do produkcji gotówki. Wygenerowana gotówka była wykorzystywana do przeprowadzania akwizycji i wypłaty nadwyżki akcjonariuszom. Póki model biznesowy spełniał swoją rolę, managerowie nie przejmowali się tym, iż BBBY jest niedoinwestowane. Lata zaniedbań były przykryte rosnącym kursem akcji oraz niezłymi wynikami finansowymi. Jednak przespany okres rewolucji w handlu online „odbijał się czkawką” przez wiele lat.

Przejęcia – jeden z czynników wzrostu i późniejszych problemów

Oprócz rozwoju organicznego, Bed Bath and Beyond (BBBY) rósł poprzez przejęcia. Tak było np. w 2002 roku kiedy sieć licząca 396 sklepów przejęła Harmon Stores, która posiadała 27 sklepów. Dzięki temu przejęciu BBBY mogło szybciej rosnąć. Transakcja miała charakter gotówkowy.

Rok później Bed Bath and Beyond przejął Christmas Tree Shops za 200 mln$ w gotówce. Przejęta firma generowała przychody na poziomie około 370 mln$. Christmas Tree Shops posiadało w tym czasie 23 sklepy w 6 stanach. Najwięcej z nich było umiejscowionych w stanie Massachusetts (14). W zależności od lokalizacji sieć posiadała sklepy w wielkości od 6 000 do 50 000 stóp kwadratowych, jednak w ostatnich latach przeważały otwarcia „dużych sklepów”. Dzięki tej transakcji Bed Bath and Beyond zdywersyfikował swoją działalność, ponieważ kupiona sieć sklepów koncentrowała się na sprzedaży rzeczy do domów oraz upominków. Co interesujące w ramach restrukturyzacji, sieć została sprzedana przez Bed Bath and Beyond w 2020 roku do Handil Holdings. W momencie sprzedaży sieć liczyła 80 sklepów. Cena sprzedaży wyniosła 250 mln$.

To nie był koniec przejęć. W 2007 roku firma postanowiła kupić Buybuy BABY za 67 mln$ (netto) oraz zgodził się przejąć zadłużenie w wysokości 19 mln$. Buybuy BABY zajmowało się sprzedażą produktów dla dzieci i niemowląt. Sieć liczyła wtedy 8 sklepów o powierzchni wahającej się od 28 000 do 60 000 stóp kwadratowych. Był to kolejny krok, który miał uczynić sieć bardziej zdywersyfikowaną produktowo. Smaczku całej sprawie dodaje fakt, iż założycielem Buybuy BABY byli Richard i Jeffrey Feinsteinowie, którzy byli synami jednego z współzałożycieli Bed Bath & Beyond. W związku z restrukturyzacją, Bed Bath & Beyond ogłosił w 2022 roku, iż wciąż jest otwarty na sprzedaż wspomnianej sieci zewnętrznym inwestorom.

5 lat później firma przejęła Cost Plus World Market za 495 mln$. W momencie zakupu, przejęta spółka posiadała 250 sklepów pod takimi nazwami jak World Market, Cost Plus World Market, Cost Plus Imports i World Market Stores. Zakupiona firma prowadziła sklepy z bogatym asortymentem do którego zalicza się meble, upominki, akcesoria domowe oraz dekoracje do domu. W 2020 roku Bed Bath & Beyond ogłosił plany sprzedaży Cost Plus World Market. Ostatecznie sprzedali sieć 245 sklepów za 110 mln$.

W ciągu kolejnych 5 lat spółka dokonała kolejnych pięciu przejęć. Poniżej krótkie posumowanie kolejnych akwizycji:

- 2012 – Harbor Linen za 105 mln$ w gotówce

- 2015 – Of a Kind (nie podano wartości transakcji)

- 2016 – One Kings Lane (ok. 12 mln$)

- 2016 – PersonalizationMall.com za 190 mln$

- 2017 – Decorist (ok. 5mln$)

Szczególnie transakcje z lat 2015 – 2017 są ciekawe, ponieważ dotyczyły zakupów spółek z branży e-commerce. Była to próba wejścia na rynek e-handlu. Jednak niechęć do rozwoju tych segmentów oraz brak środków do przeprowadzenia próby stworzenia rozbudowanej logistyki do obsługi rynku e-commerce spowodowała, iż spółka nie była w stanie stworzyć ciekawej oferty dla swoich internetowych klientów. Wspomniane transakcje nie odmieniły spółki. Dobrym przykładem jest Decorist, który był platformą do e-designu. 26 sierpnia 2022 roku Bed Bath & Beyond ogłosił, iż zamierza zakończyć działanie Decoristu. Po prostu brakowało pomysłu i środków aby wykorzystać wspomnianą platformę do zwiększenia sprzedaży spółki. Większość przejętych przedsiębiorstw zostało w ostatnich latach sprzedanych przez Bed Bath & Beyond. Świadczy to o nieprzemyślanych przejęciach, które nie potrafiły zbudować trwałej fosy przed konkurencją.

Upadek gwiazdy: 2015 – 2019

Strategia „category killers” była świetna w czasach przed internetem. Dzięki niej klienci przychodzili do sklepu i mogli cieszyć się szeroką ofertą produktów i niskimi cenami. Nastała jednak era handle internetowego. Coraz większa część klientów (głównie z „młodszych generacji”) wolała skorzystać z oferty sklepów online niż jechać do sklepu i kupować na miejscu. Sklepy internetowe miały istotne przewagi nad sklepami “brick-and-mortar”. Mogły oferować szerszą ofertę produktową po niższej cenie. Firmy działające na rynku e-commerce nie musiały wydawać fortuny na budowę kolejnych, sklepów o ogromnej powierzchni. Zamiast tego wystarczały magazyny i sieć logistyczna (jeśli stosowały strategię asset-heavy) albo same magazyny (strategia asset light). Mniejsze koszty najmu, niższe wydatki inwestycyjne oraz agresywna polityka cenowa pozwalały sklepom internetowych „podkradać” klientów. Bed Bath & Beyond nie wykreował swojej własnej marki, nie posiadał szerokiej kategorii unikalnych produktów, które pozwalałyby utrzymać klientów u siebie. Pozostała walka cenowa o klienta, która odbiła się negatywnie na rentowności operacyjnej przedsiębiorstwa.

Co więcej spółka znalazła się pod presją także „tradycyjnych” firm, które potrafiły zbudować silniejszą więź z klientem. Przykładem tego typu sieci był Walmart (największa sieć supermarketów w Stanach Zjednoczonych) oraz Target. Wspomniane firmy posiadały znacznie większą skalę działalności oraz rozpoczęły sprzedawać produkty z kategorii Bed & Bath. Te sieci handlowe posiadały także szerokie portfolio marek własnych. W przypadku Target aż 1/3 przychodów pochodziło ze sprzedaży marek własnych, które nie są dostępne u konkurencji. Kolejną konkurencją były znacznie większe sieci oferujące produkty do domów. Wśród nich można wymienić Home Depot, który oferował znacznie szerszą ofertę produktów niż BBBY. Świetnym przykładem było przejęcie przez Home Depot wynajmu flagowego lokalu na Manhattanie. Lokal umiejscowiony jest na Upper East Side przy 731 Lexington Avenue, posiada powierzchnię na poziomie 120 000 stóp kwadratowych. Transakcja miała miejsce w 2020 roku.

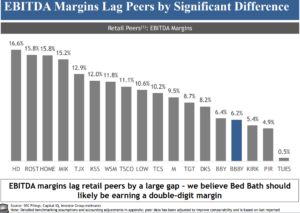

Źródło: prezentacja funduszy z 29 kwietnia 2019 roku

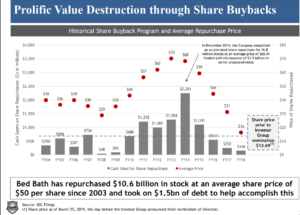

Problemem była też niewłaściwa alokacja kapitału. Niezbyt przemyślane przejęcia w połączeniu z naprawdę hojną polityką wypłaty kapitału akcjonariuszom spowodowały, iż Bed Bath & Beyond nie miała środków na restrukturyzację własnego biznesu. W efekcie model zarządzania zapasami był przestarzały co powodowało, iż miliony dolarów były marnowane w magazynach na półkach z niesprzedanymi towarami. Problemem był także nieprzemyślana polityka skupów akcji. Najwięcej środków było wydawanych nie wtedy kiedy akcje były istotnie poniżej wartości wewnętrznej ale w okolicy historycznych szczytów. Była to bardzo zła decyzja i świadczyła o niskiej świadomości jak zarządzać kapitałem.

Źródło: prezentacja funduszy z 29 kwietnia 2019 roku

Aktywiści na ratunek Bed Bath & Beyond: 2019

Pod koniec kwietnia 2019 roku trzy fundusze inwestycyjne (Legion Partners, Macellum Capital i Ancora) znanych z bycia rynkowymi aktywistami opublikowało 186 – stronicową prezentację, która w bardzo negatywnym świetle przedstawiała „dokonania” managerów spółki w ciągu ostatnich lat. Same fundusze posiadały w chwili opublikowania prezentacji około 5% akcji spółki (6,9 mln akcji) i posiadały doświadczenie w restrukturyzacji i optymalizacji wielu firm działających w branżach R&C B (Retail & Consumer Business) m.in. Papa John’s czy Mattel.

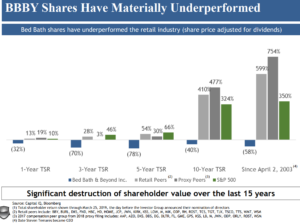

Zdaniem aktywistów od 2 kwietnia 2003 roku do momentu publikacji prezentacji akcje BBBY zachowywały się znacznie gorzej od notowanych na giełdzie konkurentów. Indeks złożony z konkurentów zapewnił swoim akcjonariuszom o 800% wyższy zwrot niż akcje Bed Bath & Beyond.

Źródło: prezentacja funduszy z 29 kwietnia 2019 roku

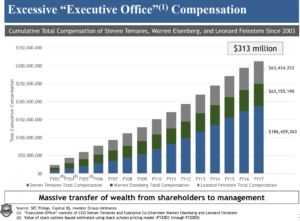

Data 2 kwietnia 2003 roku nie jest przypadkowa – wtedy na stanowisko CEO powołany został Steven Temares. Co więcej zdaniem funduszy zarząd nie dbał o akcjonariuszy. Podczas trwania kadencji Temaresa „Executive Office” został nagrodzony kwotą 300 mln$ podczas gdy fundusze oszacowały „destrukcję wartości spółki” na poziomie 8 mld$.

Źródło: prezentacja funduszy z 29 kwietnia 2019 roku

Ich zdaniem konieczna była gruntowna zmiana modelu działania oraz odwołanie Stevena Temaresa. Analiza funduszy nie była oparta tylko na własnym przekonaniu funduszu ale szczegółowej analizie działalności przedsiębiorstwa. Pracownicy funduszu odwiedzili ponad 200 sklepów BBBY, rozmawiali z byłymi pracownikami oraz ankietowali klientów sieci sklepów. Oprócz tego przeprowadzili wywiady z byłymi CEO z branży retail oraz czołowych managerów wielu firm z branży e-commerce. Analiza pozwoliła opracować „mapę drogową” do poprawy efektywności Bed Bath & Beyond.

Bed Bath & Beyond powinien zdaniem aktywistów podnieść swoją marżę brutto poprzez lepszą politykę zakupową. Wymagałoby to znalezienia nowych źródeł atrakcyjnych produktów po przystępniejszych cenach. Pozwoliłoby to odbudować marżę brutto na sprzedaży, co przełożyłoby się na poprawę rentowności netto. Oprócz tego BBBY powinien uwolnić kapitał poprzez sprzedaż aktywów niezwiązanych bezpośrednio z działalnością firmy. Kolejnym źródłem wzrostu FCF miało być także zoptymalizowanie polityki zarządzania kapitałem obrotowym (w szczególności zapasami). Plan zakładał także zmianę kultury korporacyjnej firmy oraz większy nacisk na poprawę „customer’s experience”. Kolejne źródło wzrostu biznesu było widziane w obszarze e-commerce, na który obecny zarząd nie miał pomysłu.

Kolejnym minusem znalezionym przez aktywistów była także zła organizacja sklepów. Po odwiedzeniu 200 z nich oraz przebadaniu kilkuset stałych klientów wyciągnięto następujące wnioski:

- Niektóre kategorie produktów (np. kosze na śmieci) były umieszczone w kilku różnych miejscach, co utrudniało klientowi wybór,

- Brak produktów kategorii premium stworzonych tylko dla BBBY,

- Zbyt wąskie alejki, które utrudniały wymijanie się klientów,

- Ekspozycja produktów była znacznie gorsza niż u konkurencyjnych sieci.

Zdaniem aktywistów strategia “category killer” sprawdzała się świetnie przez wiele lat działalności firmy, ale w tej chwili jest już przestarzała. Co więcej pozwolenie na to aby osoby zatrudnione na stanowisku store manager pełniły podobną role jak Chief Merchant Officer nie przystaje do obecnych, gwałtownie zmieniających się trendów zakupowych i coraz bardziej wymagających klientów. Niedoinwestowanie działów odpowiedzialnych za zarządzanie kapitałem obrotowym oraz analizą danych spowodowało, iż Bed Bath & Beyond przestało dotrzymywać kroku konkurencji.

Na skutek presji wywartej przez aktywistów, wieloletni CEO firmy – Steven Temares – odszedł ze swojego stanowiska w maju 2019 roku. Jego miejsce zajął Mark Tritton, który przez wiele lat pracował w Target na stanowisku Chief Marchandising Officer oraz Executive Vice President. Jego zadaniem była restrukturyzacja firmy oraz zmiana oferty produktowej. W sieci zaczęło pojawiać się znacznie więcej produktów spod własnej marki. Oprócz tego zmniejszono ofertę, ponieważ postanowiono zmniejszyć zapotrzebowanie na kapitał obrotowy. Dodatkowo ogłoszono plany restrukturyzacji, które dotyczyły zarówno sieci sklepów jak i pracowników centrali. Planowano zredukować sieć sklepów o 44 placówki.

Trudna restrukturyzacja: 2020-2022

Spółka znajdowała się w niebezpiecznej spirali, klienci odchodzili od zakupów w sieci co wymuszało optymalizację struktury sklepów. Zdecydowano się na redukcję liczby punktów sprzedaży aby zoptymalizować strukturę kosztów. To z kolei zmniejszało ruch w sklepach spółki. Pociągało to za sobą niższą sprzedaż co odbijało się negatywnie na sile zakupowej BBBY.

Trudna droga restrukturyzacji Bed Bath & Beyond była widoczna w sprawozdaniu finansowym spółki za rok obrotowy 2020, który kończył się w lutym 2020 a więc przed skutkami lockdownów. Oto garść danych finansowych:

| Mln$ | 2018 FY | 2019 FY | 2020 FY |

| Przychody | 12 349 | 12 029 | 11 159 |

| Liczba sklepów | 1 552 | 1 533 | 1 500 |

| Przychód na sklep | 7,96 | 7,85 | 7,44 |

| Zysk operacyjny | 761,3 | -87,1 | -700,1 |

| Marża operacyjna | +6,16% | -0,72% | -6,27% |

| Zysk netto | 424,9 | -137,2 | -613,8 |

| Sprzedaż porównywalna (r/r) | -1,3% | -1,1% | -6,8% |

Źródło: opracowanie własne na podstawie raportów rocznych spółki BBBY

Jak widać mimo zamykania „nierentownych” sklepów, przychód na sklep malał. Jest to negatywna wiadomość w środowisku inflacyjnym. Co więcej spadała także sprzedaż porównywalna. Trend trwał nieprzerwanie od 2018 roku. Oznaczało to, iż albo malała liczba klientów albo spadał ich koszyk zakupowy. Taki sygnał oznaczał, iż spółka musiała bardziej optymalizować swoją strategię marketingowo – sprzedażową.

Kolejne lata były jeszcze gorsze. W I Q 2020 roku amerykańska gospodarka musiała zmagać się z pierwszą falą COVID-19. Zmusiło to zamknięcie sklepów co odbiło się negatywnie na sprzedaży. Spółka nie była w stanie wykorzystać szału zakupowego jaki dotknął amerykańskie rodziny podczas COVID-19. Wtedy wiele amerykańskich gospodarstw domowych postanowiło dokonać remontów swoich mieszkań. Beneficjentem tego trendu były m.in. spółki e-commercowe takie jak Wayfair. Z kolei BBBY nie była w stanie elastycznie przejść do sprzedaży online.

| Mln$ | 2020 FY | 2021 FY | 2022 FY |

| Przychody | 11 159 | 9 233 | 7 867 |

| Liczba sklepów | 1 500 | 1 020 | 953 |

| Przychód na sklep | 7,44 | 9,05 | 8,25 |

| Zysk operacyjny | -700,1 | -336,9 | -407,6 |

| Marża operacyjna | -6,27% | -3,65% | -5,18% |

| Zysk netto | -613,8 | -150,8 | -559,6 |

| OCF* | 590,9 | 268,1 | 17,8 |

| Skup akcji | 99,7 | 332,5 | 589,4 |

| Gotówka i krótkoterminowe inwestycje | 1 386 | 1 356 | 439,5 |

*przepływy pieniężne z działalności operacyjnej

Kolejne lata to dalszy problem z kurczącym się biznesem. W ślad za mniejszą sprzedażą spadały także przepływy pieniężne z działalności operacyjnej, czyli główne źródło generowania gotówki przez firmę. Spółka starała się pozyskać środki ze sprzedaży aktywów, ale były to jednorazowe zastrzyki gotówki. Mimo trudnej sytuacji finansowej zarząd podjął decyzję o skupie akcji za ponad 1 mld$. Drastycznie spadł poziom płynnych aktywów posiadanych przez spółkę. Nie zmieniło to jednak słabych fundamentów przedsiębiorstwa.

W na początku marca 2022 roku kurs akcji wzrósł o 86% po wiadomości, iż aktywista Ryan Cohen posiada 9,8% udział w spółce. Cohen jest znany z tego, iż stara się zmienić sposób działania przedsiębiorstwa. Najbardziej znaną inwestycją Cohena był GameStop, który był jedną z gwiazd 2021 roku. Ryan ogłosił, iż zamierza gruntownie odnowić Bed Bath & Beyond. Aktywista poinformował, iż posiada wiele scenariuszy a wśród nich jest sprzedaż całej firmy innemu konkurentowi. Mimo to sytuacja spółki stale się pogarszała, w efekcie ze swoim stanowiskiem pożegnał się Mark Tritton. Mark opuścił szeregi BBBY w czerwcu 2022 roku.

Lipiec 2022 – wrzesień 2022: Reddit znowu w akcji

Firma znajdowała się w kłopotach finansowych. 1 lipca agencja ratingowa S&P Global Ratings obniżyła rating spółki z B+ do B-. Był to sygnał, iż problemy BBBY są naprawdę poważne.

Spółka stała się spekulacyjnym aktywem, której kurs potrafił jednego dnia wzrosnąć o kilkanaście procent. Mimo to w całym roku kurs zachowywał się bardzo słabo. Spółkę lubili short sellerzy, którzy uważali, iż BBBY niedługo zbankrutuje albo wyemituje dużo akcji w celu ratowania płynności. Innego zdania byli inwestorzy indywidualni, których znaczna część wymieniała się informacjami na portalu Reddit. Do wzrostu kursu potrzeba było bardzo niewiele. Przykładowo w lipcu 2022 roku kurs jednego dnia wzrósł o 8% po wiadomości, iż nowa CEO ( Sue Gove) zakupiła 50 000 akcji spółki.

Część spekulantów wierzyło, iż spółkę uratują inwestorzy z zewnątrz. Pod koniec lipca pojawiła się informacja, iż w spółkę zainwestował Freeman Capital, który ujawnił się z ponad 6% pakietem akcji. Fundusz sugerował, iż BBBY potrzebuje znaleźć finansowanie na 1 mld$, które pomoże sfinansować dalszą restrukturyzację. Sceptycznie na plany Freeman zareagowali analitycy Bank of America, którzy przypomnieli, iż spółka posiada już ponad 3 mld$ zobowiązań w postaci zadłużenia odsetkowego oraz zobowiązań leasingowych.

Jednak spekulanci zwietrzyli szansę na short squezze. Na początku sierpnia ponad 50% free floatu było sprzedanych na krótko. Stwarzało to idealną szansę na spróbowanie powtórzenia historii GameStop z 2021 roku. 5 sierpnia 2022 roku akcje BBBY wzrosły o ponad 30%. Postawiło to grających na krótko w bardzo trudnej sytuacji. Poniedziałek 8 sierpnia był jeszcze trudniejszy dla short sellerów, akcje Bed Bath & Beyond wzrosły o ponad 40%. Kolejne dni to kontynuacja rajdu, który skończył się 17 sierpnia 2022 roku. Od dołka z 27 lipca do szczytu intraday z 17 sierpnia akcje BBBY wzrosły o ponad 560%. Jednak sytuacja fundamentalna spółki była przez cały czas ciężka.

Wykres akcji spółki BBBY, interwał W1. Źródło: xStation 5, XTB.

Pod koniec sierpnia 2022 roku spółka ogłosiła, iż zamierza zamknąć kolejnych 150 sklepów i zredukować liczbę załogi o 20%. Taka informacja w przypadku sieci handlowej oznacza, iż sytuacja płynnościowa firmy jest bardzo zła. Sprzedaż detaliczna jest zbyt stabilnym biznesem aby w przeciągu kilku miesięcy okazało się, iż kilkanaście procent sklepów jest trwale nierentownych i niszczy wartość przedsiębiorstwa.

We wrześniu samobójstwo popełnił CFO Bed Bath & Beyond – Gustavo Arnal. Przeciwko Gustavo prowadzone było śledztwo dotyczące manipulacjami rynkowymi. Bed Bath & Beyond jest pozwanym w sporze zbiorowym. Przedsiębiorstwo było oskarżane o fałszywe przedstawienie swojej rzeczywistej wartości oraz opóźnianie publikowania istotnych informacji rynkowych. W pozwie wymieniony jest Gustavo Arnal jak i Ryan Cohen.

Podsumowanie

Historia spółki Bed Bath & Beyond to wspaniała historia, której morałem jest to, iż nic nie trwa wiecznie. choćby wspaniały model biznesowy, który sprawdza się przez kilkanaście lat może w końcu przestać działać. Tak było w przypadku BBBY, który dzięki strategii „category killer” był w stanie pokonać mniejszych konkurentów, by po wielu latach samemu stać się ofiarą sukcesu kolejnych gwiazd rynku (spółki z kategorii e-commerce oraz sprawniejsza konkurencja działająca w modelu brick-and-mortar). Dlatego warto uważnie śledzić działania zarządów spółek. choćby najlepsza firma może stracić przewagi konkurencyjne jeżeli zarząd nie będzie w stanie realizować długoterminowych celów i wsłuchiwać się w oczekiwania klientów.

Kolejnym morałem jest to, iż czasem gwałtowna zmiana ceny akcji nie niesie za sobą trwałej zmiany fundamentów przedsiębiorstwa. Tak było w sierpniu 2022 roku kiedy kurs wzrósł o kilkaset procent, a sytuacja fundamentalna spółki pozostawała słaba.

3 lat temu

3 lat temu