W dzisiejszej analizie weźmiemy porcję danych z Glassnode i spróbujemy wskazać na argumenty po stronie byków jak i niedźwiedzi, które nieustannie testują wąskie przedziały cenowe Bitcoina. Nim przejdziemy do wykresów spróbujmy opisać czego będą dotyczyć. Historycznie niska zmienność prowadziła zwykle do potężnego, gwałtownego ruchu w chwili przełamiania przy czym efekt ten miał miejsce w obie strony, zarówno w dół jak i w górę zatem patrząc wyłącznie na niego szanse można porównać do rzutu monetą. Mówiąc wprost, jeżeli makro się poprawi i Wall Street zacznie rosnąć, wzrośnie również Bitcoin. jeżeli nie, Bitcoin może zacząć szukać nowych minimów.

Ale nie upraszczajmy ponieważ ocena prawdopodobieństwa nie ma w tym przypadku wiele wspólnego z matematyką, a barzdziej z emocjami i miarą stresu na rynku. Wydaje się, iż mocne przekonanie HODLerów może zostać ponownie przetestowane przez niedźwiedzie, choć jak do tej pory byki zdawały egzamin przy spadkach poniżej 19 000 USD za każdym razem pompując cenę wyżej. Z drugiej strony może to wskazywać na 'wyczerpujący sie popyt’, który choć napływał i bronił Bitcoina – wciąż nie zdołał wynieść króla kryptowalut na poziomy powyżej 20 000 USD. Co zatem jeżeli ponowny spadek poniżej 19 000 USD nie znajdzie już wystarczającej ilości uśredniających ceny zakupu kupujących?

Słabnący efekt sieciowy, słaba aktywność on-chain i coraz większy stres górników może obciążyć Bitcoina. Poza tym Bitcoin traci zmienność, która była do tej pory jednym z istotnych powodów napływu kapitału na rynek crypto, przez co wysycha płynność, a część inwestorów może sprzedawać BTC nie wystawiając się na ryzyko likwidacji, chcąć 'wskoczyć’ do bardziej zmiennych aktywów, zdolnych oferować wyższą stopę zwrotu w krótszym czasie. Możemy wiec zaryzykować stwierdzenie, iż wiara w BTC słabnie wśród krótkoterminowych adresów STH ’short term holders’.

Górnicy są bliscy likwidacji, przy czym wg. danych z Glassnode ponad 78 tys BTC. może być zagrożonych gwałtowną sprzedażą jeżeli cena głównej kryptowaluty znów tąpnie. Salda Bitcoinów na giełdach kurczą się na korzyść stablecoinów co może przemawiać za tym, iż inwestorzy nie wychodzą z rynku ale oczekują 'na spadki’ siedząc w stabilnych walutach, które chcą wykorzystać do zakupów, średnio 3 mld USD miesięcznie wpływa do sald stablecoinów, przede wszystkim do USDC, USDT i BUSD.

Hodlerzy wciąż utrzymują historyczne szczyty rezerw Bitcoina i nie chcą sprzedawać, co pozostaje nadzieją rynku na odreagowanie. Obrońców Bitcoina porównać można do drużyny znanej z Władcy Pierścieni, broniącej Helmowego Jaru. Jak do tej pory obrona choć może zostać złamana, idzie dobrze a kolejne orki spadają z murów twierdzy. Co jednak jeżeli intensywność walk wzrośnie?

- Byczy scenariusz wydaje się być w tej chwili wspierany przede wszystkim niezachwianą wiarą HODLerów w Bitcoina, którzy wciąż zwiększają posiadanie jednocześnie nie dokonując sprzedaży. Dodatkowo rynkowe okoliczności mogą wesprzeć byki ponieważ ostatni kwartał roku historycznie był udany dla giełdy w USA, a wybory midterms tym bardziej statystycznie dodawały indeksom wiatru w żagle. Jeśli dodamy do tego Fed, który przemawia nieco bardziej gołębim głosem (doniesienia WSJ o niższe podwyżce w grudniu, komentarze Mary Daly z Rezerwy Federalnej w San Francisco) oraz poprawę sentymentu do ryzyka przed sezonem świątecznym (rajd św. Mikołaja) możemy faktycznie oczekiwać, , iż na pomoc obrońcom przyjdzie odsiecz. Według najnowszych doniesień podczas dzisiejszej sesji w USA miał miejsce istotnie duży wzrost pozycji wzrostowej na stopę procentową SOFR, na rynku opcji. Celem pozycji prawdopodobnie zbudowanej przez instytucje jest wycena 50 punktów procentowych podwyżki stóp w grudniu (zgodnie z doneisieniami WSJ), co może uprawdopodobnić scenariusz lepszej końcówki roku.

- Niedźwiedzi scenariusz to przede wszystkim delewarowanie pozycji górników i spadek marżowości wydobycia. jeżeli dodamy do tego hamującą aktywność sieci Bitcoin możemy oczekiwać, iż rynek czekają dalsze zawirowania. W dodatku lepszy scenariusz makro dla giełdy w USA to wciąż tylko spekulacja, Fed skoncentrowany jest na obniżeniu inflacji i w każdej chwili może zadać kłam pivotowi rynku. Dochodzą jeszcze ryzyka black swan spowodowanego wojną w Ukrainie, sytuacją na Tajwanie oraz krach na rynku chińskim, który ma szansę rozlać się po świecie (konsolidacja władzy w rękach Xi Jinpinga)

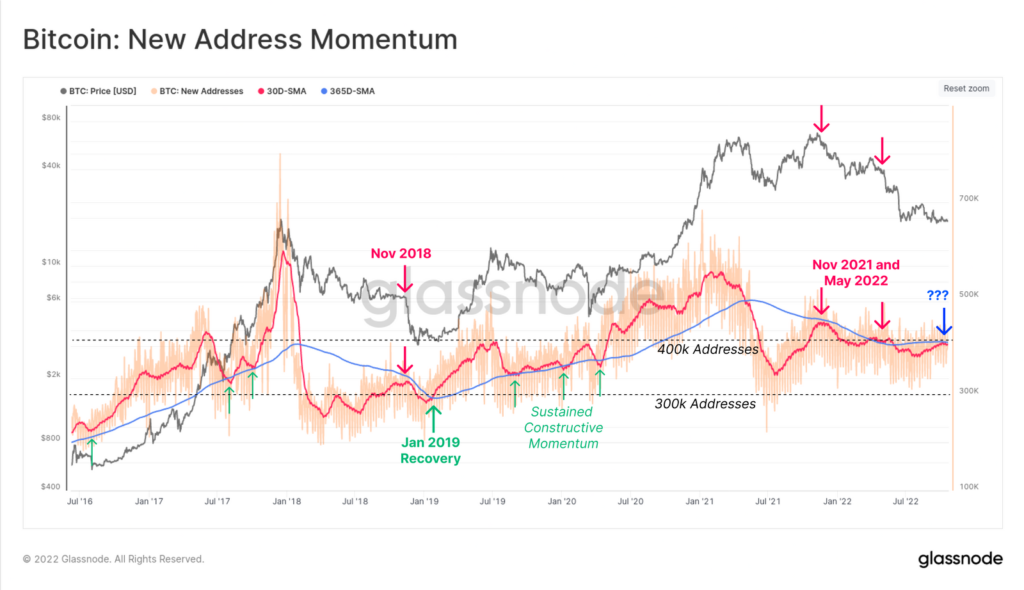

Przejdźmy do analizy danych on-chain dostarczonych przez Glassnode. Dotyczyć będą zachowania adresów długoterminowych (LTH), które mogą odwrócić los Bitcoina i powstrzymać krach oraz niepokojąco spadającej liczby nowych adresów sieci Bitcoin:

Jedną z kluczowych miar wyznaczających trendy Bitcoina jeat aktywność on-chain. Daje ona zestaw narzędzi do pomiaru i wykorzystania sieci Bitcoin. Upraszczając, efekt sieciowy jest konstruktywny dla ceny Bitcoina i dla jego byczego momentum. w tej chwili wciąż jednak nie widzimy znaczącej poprawy. Powyższy wykres zestawia miesięczną średnią z ruchomą średnią roczną. Widzimy, iż w listopadzie 2018 roku spadek średniej miesięcznej był zapowiedzią blisko 40% krachu z 6000 USD w okolice 3000 USD. (Obecnie dałoby to okolice 12 000 USD). Widzimy też techniczne podobieństwo między tymi okresami w postaci niższej zmienności. Z kolei w 2019 wyższa miesięczna średnia oznaczała wzrost ceny, a adopcja napędzała rynek stojac za wzrostem ceny z 4000 do 14 000 USD. w tej chwili wykres pokazuje sytuację 'na skraju’ przy czym liczba nowych adresów powinna pokazać prawdziwą siłę i dynamiczny wzrost by odwrócić trend. Mimo delikatnych wzrostów w ostatnim czasie wciaż nie widać decydującego napływu popytu, wzrost liczby nowych adresów wyraźnie stygnie. Podkreślmy jeszcze, iż do halvingu zostało około 1,5 roku przy czym wzrosty historycznie miały miejsce mniej więcej na rok przed nim. Nakłądajac na to psychologię i skłonność do zakupów wcześniej wynikającą z FOMO (Fear of missing out) możemy oczekiwać, iż dołek Bitcoina przy założonym utrzymaniu cykliczności będzie miał miejsce mniej więcej zimą tego roku (luty, marzec). To może oznaczać jeszcze dodatkowe miejsce do 'ostatniej wyprzedaży’. Podobnie w 2018 roku, Bitcoin relatywnie gwałtownie podniósł się po ostatnim, decydującym krachu. Pamiętajmy jednak, iż historia nie musi się powtórzyć. Źródło: Glassnode

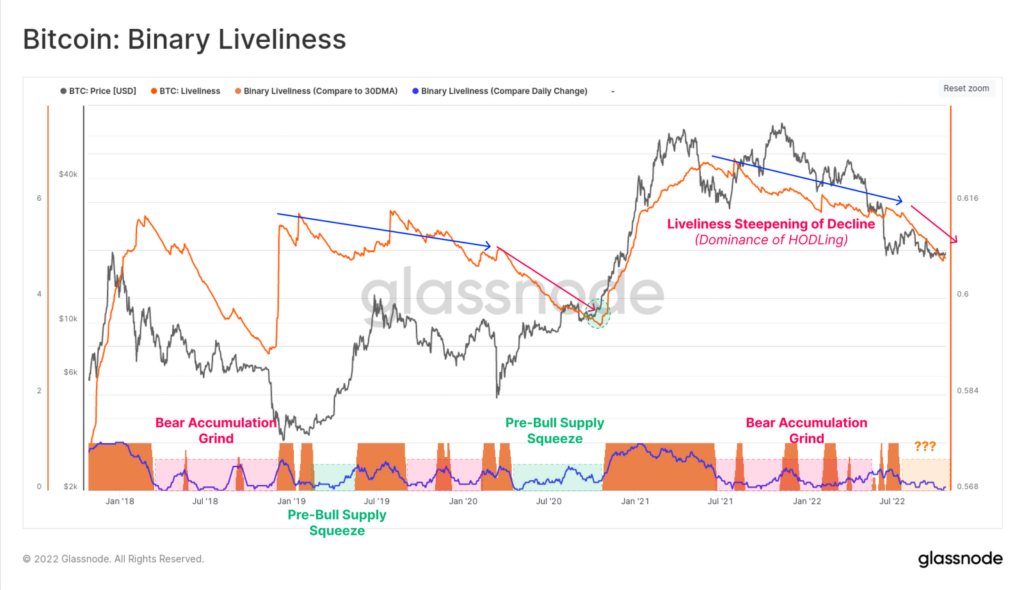

Jedną z kluczowych miar wyznaczających trendy Bitcoina jeat aktywność on-chain. Daje ona zestaw narzędzi do pomiaru i wykorzystania sieci Bitcoin. Upraszczając, efekt sieciowy jest konstruktywny dla ceny Bitcoina i dla jego byczego momentum. w tej chwili wciąż jednak nie widzimy znaczącej poprawy. Powyższy wykres zestawia miesięczną średnią z ruchomą średnią roczną. Widzimy, iż w listopadzie 2018 roku spadek średniej miesięcznej był zapowiedzią blisko 40% krachu z 6000 USD w okolice 3000 USD. (Obecnie dałoby to okolice 12 000 USD). Widzimy też techniczne podobieństwo między tymi okresami w postaci niższej zmienności. Z kolei w 2019 wyższa miesięczna średnia oznaczała wzrost ceny, a adopcja napędzała rynek stojac za wzrostem ceny z 4000 do 14 000 USD. w tej chwili wykres pokazuje sytuację 'na skraju’ przy czym liczba nowych adresów powinna pokazać prawdziwą siłę i dynamiczny wzrost by odwrócić trend. Mimo delikatnych wzrostów w ostatnim czasie wciaż nie widać decydującego napływu popytu, wzrost liczby nowych adresów wyraźnie stygnie. Podkreślmy jeszcze, iż do halvingu zostało około 1,5 roku przy czym wzrosty historycznie miały miejsce mniej więcej na rok przed nim. Nakłądajac na to psychologię i skłonność do zakupów wcześniej wynikającą z FOMO (Fear of missing out) możemy oczekiwać, iż dołek Bitcoina przy założonym utrzymaniu cykliczności będzie miał miejsce mniej więcej zimą tego roku (luty, marzec). To może oznaczać jeszcze dodatkowe miejsce do 'ostatniej wyprzedaży’. Podobnie w 2018 roku, Bitcoin relatywnie gwałtownie podniósł się po ostatnim, decydującym krachu. Pamiętajmy jednak, iż historia nie musi się powtórzyć. Źródło: Glassnode Ze wskaźnika Binary Liveliness możemy dowiedzieć się, iż dynamika spadku ceny zwalnia, potwierdzając, iż Bitcoin w miarę trwania bessy dostosowuje się do zachowań HODLerów. Starsi inwestorzy nie sprzedają Bitcoinów. Binarny oscylator żywiołowości rynku, który zestawia ostatnie spadki żywiołowości w relacji do jej kroczącej 30-dniowej średniej bazowej, jest na skrajnie niskim poziomie. Takie sytuacje w przeszłości miały miejsce bezpośrednio przed byczymi odreagowaniami, które powodowały destrukcję podaży i uwolnienie ceny. Miało to miejsce podczas wczesnej i średniej fazy akumulacji rynku niedźwiedzia (tzw. grind). Poziomy te pozostają zbieżne z ekstremalnym zachowaniem HODLing (rekordowe zakupy mimo bessy), zwykle obserwowanym podczas wczesnej i średniej fazy akumulacji rynku niedźwiedziego (grind).oraz bezpośrednio przed byczymi odwróceniami trendu (supply squeeze). Czy znajduejmy się w 'Pre-Bull Suplly Squeeze’? Źródło: Glassnode

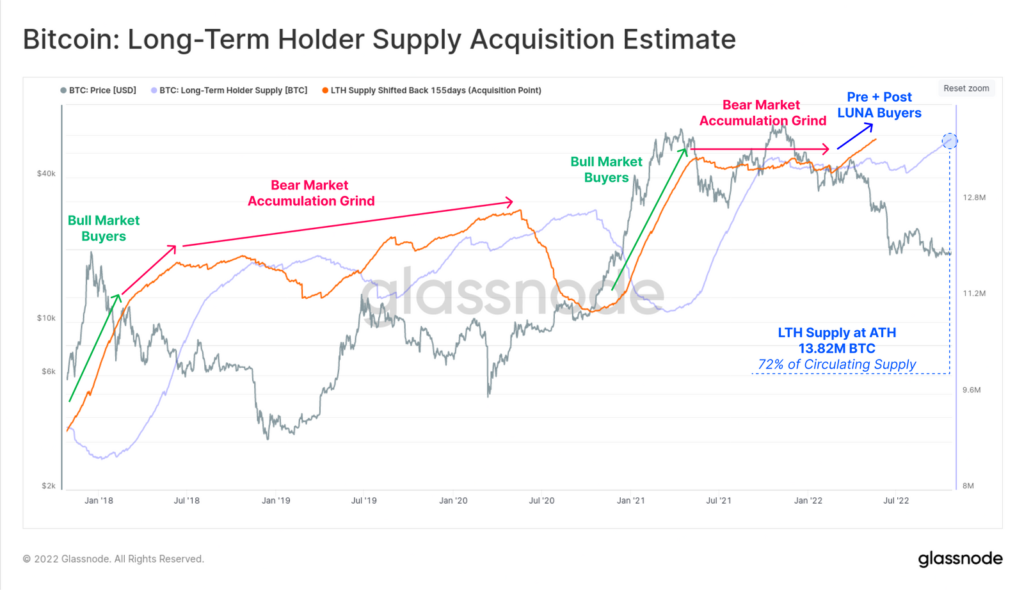

Ze wskaźnika Binary Liveliness możemy dowiedzieć się, iż dynamika spadku ceny zwalnia, potwierdzając, iż Bitcoin w miarę trwania bessy dostosowuje się do zachowań HODLerów. Starsi inwestorzy nie sprzedają Bitcoinów. Binarny oscylator żywiołowości rynku, który zestawia ostatnie spadki żywiołowości w relacji do jej kroczącej 30-dniowej średniej bazowej, jest na skrajnie niskim poziomie. Takie sytuacje w przeszłości miały miejsce bezpośrednio przed byczymi odreagowaniami, które powodowały destrukcję podaży i uwolnienie ceny. Miało to miejsce podczas wczesnej i średniej fazy akumulacji rynku niedźwiedzia (tzw. grind). Poziomy te pozostają zbieżne z ekstremalnym zachowaniem HODLing (rekordowe zakupy mimo bessy), zwykle obserwowanym podczas wczesnej i średniej fazy akumulacji rynku niedźwiedziego (grind).oraz bezpośrednio przed byczymi odwróceniami trendu (supply squeeze). Czy znajduejmy się w 'Pre-Bull Suplly Squeeze’? Źródło: Glassnode Wykres pokazuje, iż adresy długoterminowe nieustannie od lipca budują znaczące, bycze pozycje nieprzerwanie kupując Bitcoina. Akumulacja uprawdopodoabnia byczy scenariusz ponieważ w historii nie miała miejsca tak mocna akumulacja LTH przy jednocześnie olbrzymich wyprzedażach Bitcoina. 72% krążącej podaży jest w rękach LTH, co znaczy iż kapitulacja prawdopodobnie nie mogłaby odbyć się bez ich wkładu, który reprezentuje w tej chwili 13,82 mln BTC. Patrząc na cykle akumulacji widzimy podobieństwo do 2018 roku, najciekawsza jest bardzo silna tendencja zakupowa podczas załamania się Luny w maju tego roku. Mimo tak olbrzymich spadków (56%, licząc do wsparcia przy 18 000 USD), likwidacji lewarowanych pozycji i potężnych zawirowań makro, grupa LTH dodała rekordowe ilości Bitcoinów do portfeli co potwierdza ich niezachwianą wiarę w kolejny cykl hossy. Źródło: Glassnode

Wykres pokazuje, iż adresy długoterminowe nieustannie od lipca budują znaczące, bycze pozycje nieprzerwanie kupując Bitcoina. Akumulacja uprawdopodoabnia byczy scenariusz ponieważ w historii nie miała miejsca tak mocna akumulacja LTH przy jednocześnie olbrzymich wyprzedażach Bitcoina. 72% krążącej podaży jest w rękach LTH, co znaczy iż kapitulacja prawdopodobnie nie mogłaby odbyć się bez ich wkładu, który reprezentuje w tej chwili 13,82 mln BTC. Patrząc na cykle akumulacji widzimy podobieństwo do 2018 roku, najciekawsza jest bardzo silna tendencja zakupowa podczas załamania się Luny w maju tego roku. Mimo tak olbrzymich spadków (56%, licząc do wsparcia przy 18 000 USD), likwidacji lewarowanych pozycji i potężnych zawirowań makro, grupa LTH dodała rekordowe ilości Bitcoinów do portfeli co potwierdza ich niezachwianą wiarę w kolejny cykl hossy. Źródło: Glassnode

3 lat temu

3 lat temu

.webp)