W dzisiejszym wpisie skoncentrujemy się na twardych danych on-chain dostarczanych przez firmę analityczną Glassnode. W czasie gdy większość rynku spodziewa się spadków w okolice 14 000 USD i niżej Bitcoin wykazuje się relatywnie dużą siłą – mimo bankructwa FTX nie stracił procentowo porównywalnie znacząco z pozostałymi, największymi wyprzedażami ostatnich lat. Historycznie inwestorzy statystycznie najczęściej mylili się co do dwóch rzeczy:

Szczytów ceny Bitcoina w hossie (zawsze okazywały się być dużo niżej)

Dołków Bitcoina w bessie (zawsze okazywały się być dużo wyżej)

Tak więc tak jak nie zobaczyliśmy w ostatniej hossie 'minimum socjalnego’ w wysokości 100 000 USD za BTC, tak w bessie możemy nie zobaczyć 14 000 USD czy 10 000 USD wieszczonych przez niedźwiedzie. Co istotne tłem dla ostatnich spadków Bitcoina było (jak na ironię) potężne odreagowanie na Wall Street i słabnący amerykański dolar. Pozytywne skutki poprawy nastrojów na rynku akcji (popyt na ryzykowne aktywa) oraz deprecjacji dolara mogą dopiero wrócić na rynek kryptowalut, gdy kurz po FTX opadnie. Pierwsze oznaki znów rosnącej korelacji z rynkiem akcji już mamy – po wczorajszym przemówieniu Jerome’a Powella, szefa Fedu kryptowaluty odreagowały wraz z indeksami wskazujac, iż rynek prawdopodobnie oczyścił się już po upadku FTX i jeżeli nie czeka nas kolejne głośne bankructwo istnieje szansa, iż odtąd Bitcoin zacznie powoli budować fundamenty pod kolejną hossę.

Sprawdźmy co mówi Glassnode:

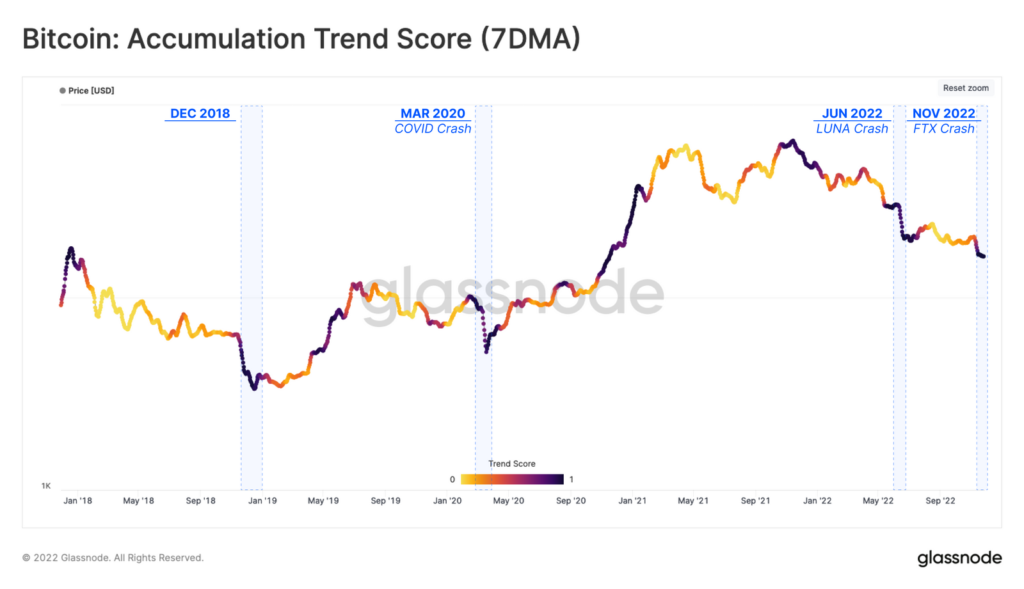

Cena BTC od ponad 4,5 miesiąca znajduje się poniżej ceny zrealizowanej (podstawy kosztów czyli średniej ceny nabycia BTC w łańcuchu bloków). Patrząc historycznie koreluje to z fazą tzw. odkrywania dna, która może być wizualizowana i oceniana dzięki metryki Accumulation Trend Score – przedstawia ją powyższy wykres. Metryka ta wskazuje zmianę salda podmiotów w ciągu ostatnich 30 dni przy czym skala reprezentuje zarówno wielkość zmiany salda jak i jej kierunek (od akumulacji po dystrybucje). Wartości bliskie 1 (kolor fioletowy) wskazują iż duża część BTC akumuluje Bitcoina i zwiększa salda. Wartości zbliżone do 0 (kolor żółty) wskazują iż większa część rynku sprzedaje Bitcoiny i zmniejsza salda. Ostatni silnu wynik akumulacyjny po niedawnym wyprzedaniu przypomina końcówkę 2018 roku. Zmiana zachowania może być widoczna bezpośrednio związanych z wyprzedażą jak krach Covid, implozja Luny, czerwiec 2022 czy okres od listopada do grudnia 2018 roku, który zakończył się 50% spadkiem Bitcoina. Źródło: Glassnode

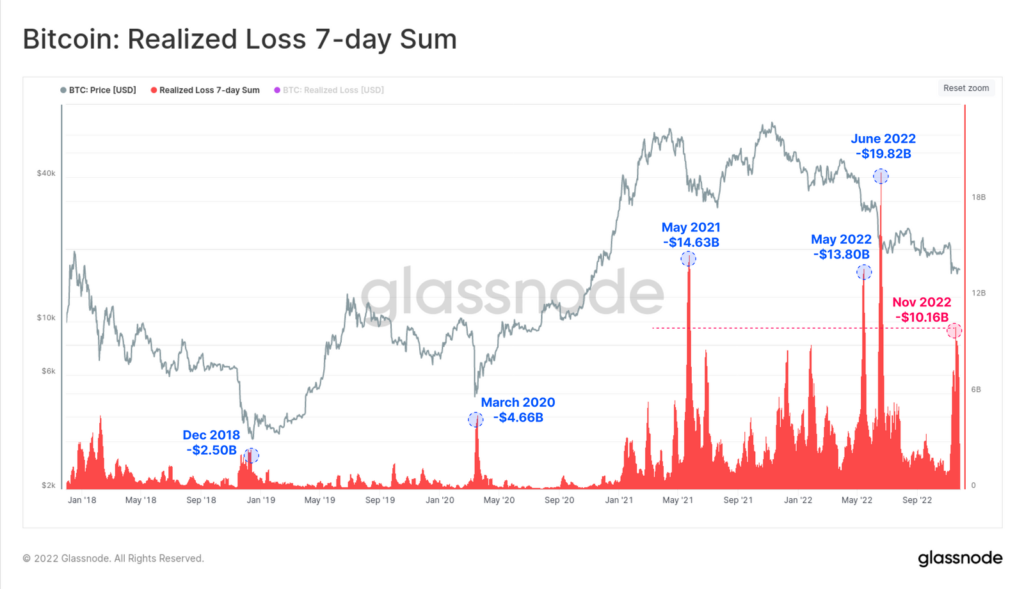

Cena BTC od ponad 4,5 miesiąca znajduje się poniżej ceny zrealizowanej (podstawy kosztów czyli średniej ceny nabycia BTC w łańcuchu bloków). Patrząc historycznie koreluje to z fazą tzw. odkrywania dna, która może być wizualizowana i oceniana dzięki metryki Accumulation Trend Score – przedstawia ją powyższy wykres. Metryka ta wskazuje zmianę salda podmiotów w ciągu ostatnich 30 dni przy czym skala reprezentuje zarówno wielkość zmiany salda jak i jej kierunek (od akumulacji po dystrybucje). Wartości bliskie 1 (kolor fioletowy) wskazują iż duża część BTC akumuluje Bitcoina i zwiększa salda. Wartości zbliżone do 0 (kolor żółty) wskazują iż większa część rynku sprzedaje Bitcoiny i zmniejsza salda. Ostatni silnu wynik akumulacyjny po niedawnym wyprzedaniu przypomina końcówkę 2018 roku. Zmiana zachowania może być widoczna bezpośrednio związanych z wyprzedażą jak krach Covid, implozja Luny, czerwiec 2022 czy okres od listopada do grudnia 2018 roku, który zakończył się 50% spadkiem Bitcoina. Źródło: Glassnode Historycznie stale powtarzającym wydarzeniem, które poprzedzało przejście z rynku niedźwiedzia z powrotem do rynku byka była dramatyczna realizacja strat tj. totalna kapitulacja, wyczerpanie inwestorów. W listopadzie miało miejsce czwarte największe wydarzenie kapitulacyjne w historii, odnotowując 7-dniową zrealizowaną stratę w wysokości 10.16 mld USD. Było to to 4 – krotnie większe niż szczyt z grudnia 2018 r. i 2,2 krotnie większe od covidowego załamania w marcu 2020 r. Patrząc na bezprezdensową ilość masowych kapitulacji w latach 2021 – 2022 trudno oprzeć się wrażeniu, iż spadkowy trend może zacząć się wyczerpywać. Źródło: Glassnode

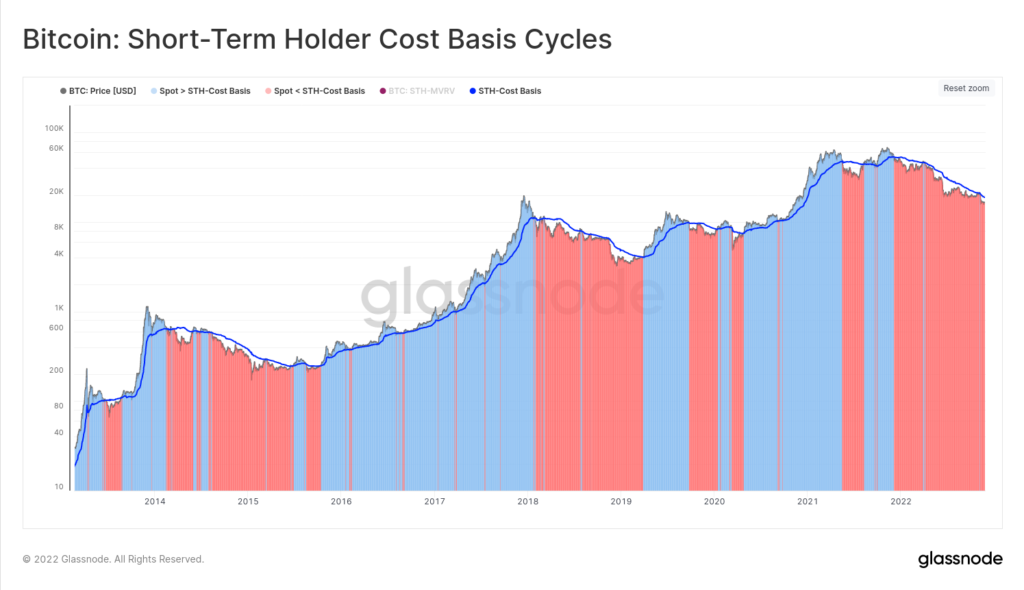

Historycznie stale powtarzającym wydarzeniem, które poprzedzało przejście z rynku niedźwiedzia z powrotem do rynku byka była dramatyczna realizacja strat tj. totalna kapitulacja, wyczerpanie inwestorów. W listopadzie miało miejsce czwarte największe wydarzenie kapitulacyjne w historii, odnotowując 7-dniową zrealizowaną stratę w wysokości 10.16 mld USD. Było to to 4 – krotnie większe niż szczyt z grudnia 2018 r. i 2,2 krotnie większe od covidowego załamania w marcu 2020 r. Patrząc na bezprezdensową ilość masowych kapitulacji w latach 2021 – 2022 trudno oprzeć się wrażeniu, iż spadkowy trend może zacząć się wyczerpywać. Źródło: Glassnode Stres finansowy rynku Bitcoina można badać z perspektywy nowszych inwestorów. Obserwując relację pomiędzy bazą kosztową (realized price) posiadaczy krótkoterminowych a ceną spot, można zaobserwować następujący wzór w cyklach Bitcoina. Na rynku byka (niebieski) średnia cena nabycia nowo zakupionej podaży jest konsekwentnie w zysku. W rynku niedźwiedzia stale trwające spadki powodują, iż baza kosztowa nowych inwestorów znajduje się ostatecznie powyżej ceny spot co wskazuje również, iż dno Bitcoina w każdym cyklu znajduje się zwykle niżej niż oczekuje rynek.

Stres finansowy rynku Bitcoina można badać z perspektywy nowszych inwestorów. Obserwując relację pomiędzy bazą kosztową (realized price) posiadaczy krótkoterminowych a ceną spot, można zaobserwować następujący wzór w cyklach Bitcoina. Na rynku byka (niebieski) średnia cena nabycia nowo zakupionej podaży jest konsekwentnie w zysku. W rynku niedźwiedzia stale trwające spadki powodują, iż baza kosztowa nowych inwestorów znajduje się ostatecznie powyżej ceny spot co wskazuje również, iż dno Bitcoina w każdym cyklu znajduje się zwykle niżej niż oczekuje rynek.Obecnie podstawa kosztowa krótkoterminowych inwestorów znajduje się na poziomie 18,83 tys USD, przeciętny krótkoterminowy nabywca jest więc na blisko 10% stracie. Źródło: Glassnode

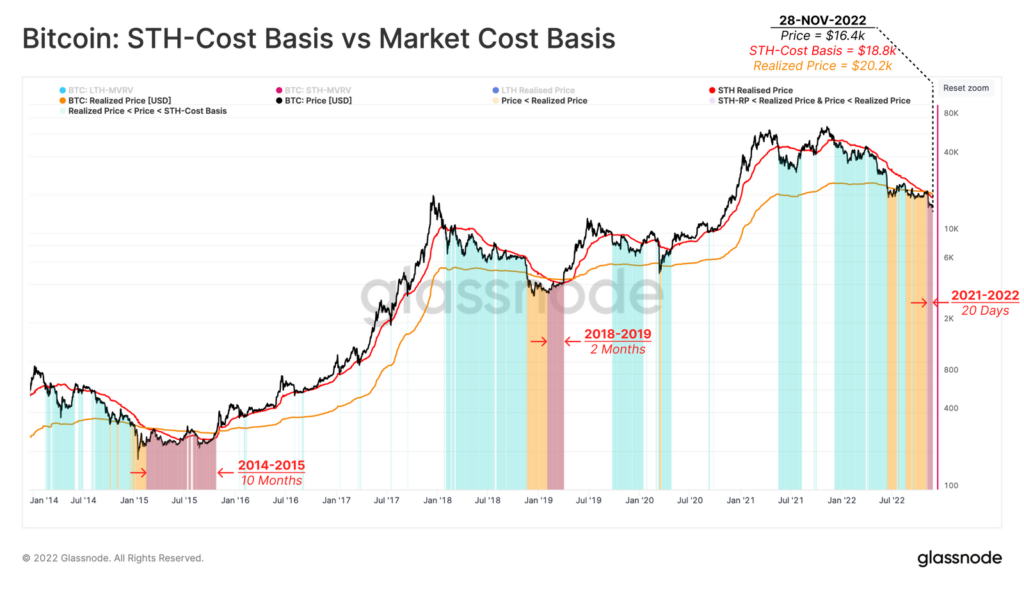

Dalsza analiza podstawy kosztowej krótkoterminowych inwestorów może dostarczyć więcej wskazówek dla śledzenia fazy przejścia z bessy do rynku byka. Powyższy wykres dzieli rynek na trzy fazy. Fazę odkrycia przed dnem, gdy we wczesnym etapie bessy zagregowana baza kosztowa inwestorów pozostaje znacznie poniżej ceny sport ponieważ większość inwestorów wciąż jest zyskowna. Fazę odkrywania dna gdy bessa wydłuża się, a rynek ostatecznie kapituluje – cena spot spada poniżej ceny zrealizowanej. Oraz ostatnią fazę gdy rynek doświadcza olbrzymiej wyprzedaży a sprzedający zbliżają się do rezygancji. Duża dystrybucja spotyka się jednak z akumulacją ze strony innych inwestorów. To prowadzi ostatecznie bazę kosztową krótkoterminowych inwestorów poniżej ceny zrealizowanej, co oznacza iż niedawni nabywcy mają lepszą cenę wejścia niż przeciętny właściciel BTC. Wciąż jednak tylko niewielki odsetek spośród nich 'odczeka’ nie sprzedając rezerw do kolejnej hossy. Źródło: Glassnode

Dalsza analiza podstawy kosztowej krótkoterminowych inwestorów może dostarczyć więcej wskazówek dla śledzenia fazy przejścia z bessy do rynku byka. Powyższy wykres dzieli rynek na trzy fazy. Fazę odkrycia przed dnem, gdy we wczesnym etapie bessy zagregowana baza kosztowa inwestorów pozostaje znacznie poniżej ceny sport ponieważ większość inwestorów wciąż jest zyskowna. Fazę odkrywania dna gdy bessa wydłuża się, a rynek ostatecznie kapituluje – cena spot spada poniżej ceny zrealizowanej. Oraz ostatnią fazę gdy rynek doświadcza olbrzymiej wyprzedaży a sprzedający zbliżają się do rezygancji. Duża dystrybucja spotyka się jednak z akumulacją ze strony innych inwestorów. To prowadzi ostatecznie bazę kosztową krótkoterminowych inwestorów poniżej ceny zrealizowanej, co oznacza iż niedawni nabywcy mają lepszą cenę wejścia niż przeciętny właściciel BTC. Wciąż jednak tylko niewielki odsetek spośród nich 'odczeka’ nie sprzedając rezerw do kolejnej hossy. Źródło: Glassnode W następstwie sytuacji z FTX widzimy, iż w tej chwili rynek jest w tej ostatniej, wyżej opisywanej fazie. Bardzo znacząca ilość BTC zmieniła teraz właścicieli, po znacznie obniżonych cenach.

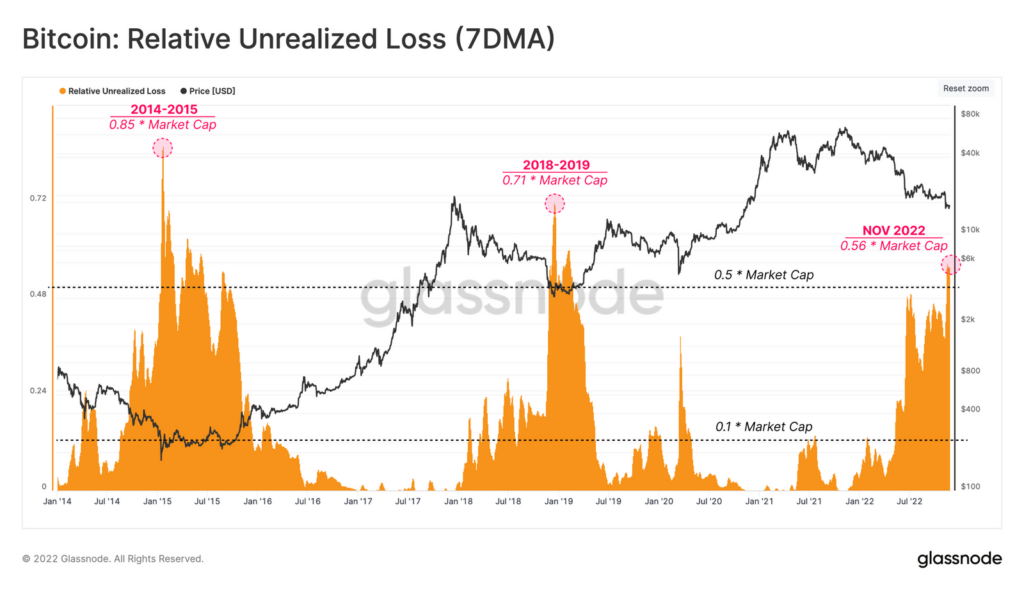

W następstwie sytuacji z FTX widzimy, iż w tej chwili rynek jest w tej ostatniej, wyżej opisywanej fazie. Bardzo znacząca ilość BTC zmieniła teraz właścicieli, po znacznie obniżonych cenach.Możemy również określić wielkość niezrealizowanej straty w stosunku do wielkości rynku. Względna niezrealizowana strata mierzy zagregowaną stratę wciąż posiadaną przez szeroki rynek, w porównaniu do całkowitej kapitalizacji rynku. Śledzenie średniej tygodniowej tego wskaźnika pokazuje, iż w skrajnych punktach poprzednich rynków niedźwiedzia, inwestorzy ponosili straty przekraczające 50% całkowitej kapitalizacji rynku w tym czasie. Wskaźnik ten osiągnął ostatnio nowe maksima na poziomie 56%, co jest najwyższym wynikiem w obecnym cyklu i porównywalnym z poziomami z poprzednich rynków niedźwiedzia sygnalizujać nieuchronne odreagowanie w 2023 roku jeżeli Bitcoin utrzyma swoją cykliczność i powtarzające wzroce cenowe. Źródło: Glassnode

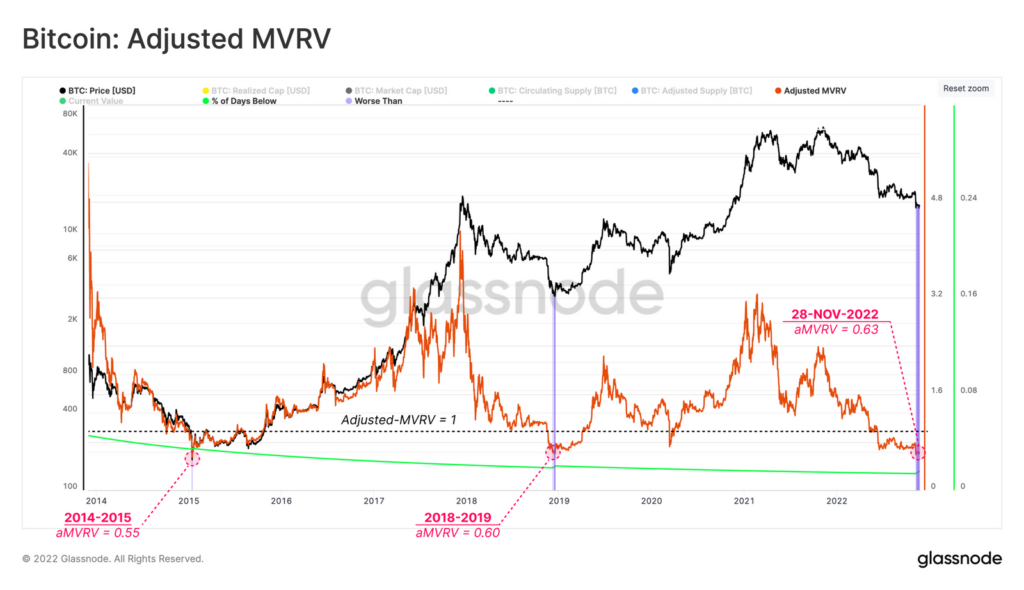

Skorygowany wskaźnik MVRV to narzędzie, które dyskontuje zysk utrzymywany w uśpionej lub utraconej podaży (Bitcoiny nieruchome przez dłużej niż 7 lat). Wartości powyżej 1 wskazują, iż „Aktywny Rynek” jest w łącznym zysku, podczas gdy wartości poniżej 1 oznaczają, iż rynek tonie w stracie. Ta metryka w tej chwili daje wartość 0,63 (średnia niezrealizowana strata 37%), co jest bardzo istotne, ponieważ tylko przez 1,57% dni handlowych w całej historii Bitcoina odnotowała ona niższą wartość. Innymi słowy, jeżeli zdyskontujemy zyski utrzymywane w przypuszczalnie utraconej podaży, obecny rynek jest najbardziej wyprzedany od czasu grudnia 2018 i stycznia 2015, gdy na rynku było znacznie mniej pieniędzy co podsycało zmienność. Pokazuje to, iż w tej chwili choćby najbardziej wytrwali hodlerzy, którzy historycznie zarabiali najwięcej – notują straty. Źródło: Glassnode

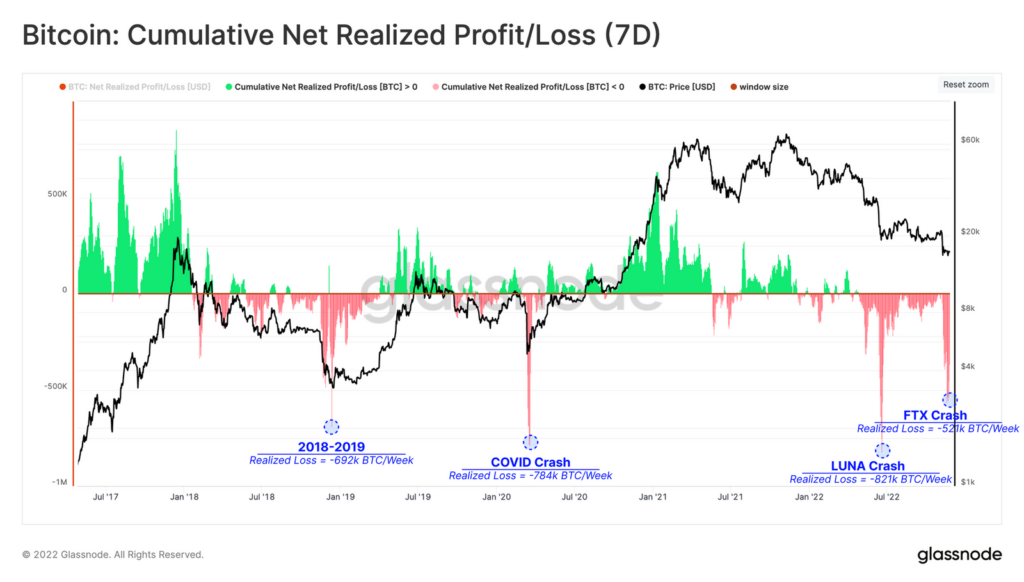

Skorygowany wskaźnik MVRV to narzędzie, które dyskontuje zysk utrzymywany w uśpionej lub utraconej podaży (Bitcoiny nieruchome przez dłużej niż 7 lat). Wartości powyżej 1 wskazują, iż „Aktywny Rynek” jest w łącznym zysku, podczas gdy wartości poniżej 1 oznaczają, iż rynek tonie w stracie. Ta metryka w tej chwili daje wartość 0,63 (średnia niezrealizowana strata 37%), co jest bardzo istotne, ponieważ tylko przez 1,57% dni handlowych w całej historii Bitcoina odnotowała ona niższą wartość. Innymi słowy, jeżeli zdyskontujemy zyski utrzymywane w przypuszczalnie utraconej podaży, obecny rynek jest najbardziej wyprzedany od czasu grudnia 2018 i stycznia 2015, gdy na rynku było znacznie mniej pieniędzy co podsycało zmienność. Pokazuje to, iż w tej chwili choćby najbardziej wytrwali hodlerzy, którzy historycznie zarabiali najwięcej – notują straty. Źródło: Glassnode Ostatni wykres pokazuje 7-dniową skumulowaną zrealizowany zysk/stratę netto denominowane w BTC na tle poprzednich cykli. Co dość niezwykłe, w ciągu ostatniego tygodnia rynek zrealizował stratę netto równą 521 000 BTC, ponownie bliską największej w całej historii. Mimo to porównując w tej chwili skumulowaną stratę netto do poprzednich krachów (Covid i Luna) z odpowiednio 44% i 39% spadkiem ceny rynek wykazał się bardzo dużą siłą wykonując 26% 'korektę’ mimo upadku jednej z największych kryptowalutowych giełd świata i lawiny niepewności która obiegła cały rynek. Przez kontrariańskich inwestorów może być to postrzegane jako oznaka 'ostatecznego wyprzedania’ rynku kryptowalut. Źródło: Glassnode

Ostatni wykres pokazuje 7-dniową skumulowaną zrealizowany zysk/stratę netto denominowane w BTC na tle poprzednich cykli. Co dość niezwykłe, w ciągu ostatniego tygodnia rynek zrealizował stratę netto równą 521 000 BTC, ponownie bliską największej w całej historii. Mimo to porównując w tej chwili skumulowaną stratę netto do poprzednich krachów (Covid i Luna) z odpowiednio 44% i 39% spadkiem ceny rynek wykazał się bardzo dużą siłą wykonując 26% 'korektę’ mimo upadku jednej z największych kryptowalutowych giełd świata i lawiny niepewności która obiegła cały rynek. Przez kontrariańskich inwestorów może być to postrzegane jako oznaka 'ostatecznego wyprzedania’ rynku kryptowalut. Źródło: Glassnode

3 lat temu

3 lat temu