Poniższy wpis jest swobodnym tłumaczeniem artykułu Rebellion Research, który z kolei jest syntezą raportu Protos – firmy, która analizowała działalność Tethera. Link do źródła podany jest na dole artykułu. Artykuł powstawał w listopadzie 2021 roku.

Podczas gdy korporacja Tether stojąca za stablecoinem USDT zacierała tożsamość firm, których papiery komercyjne stanowiły większość jej 75 miliardów dolarów rezerw, reporterzy Protos opublikowali wyniki swojego długiego śledztwa dotyczącego działalności największych portfeli Tether na wszystkich blockchainach, które przenoszą USDT. Wnioski do jakich dotarli można byłoby skrócić do tego stwierdzenia: Bitcoin swoją potężną wycenę zawdzięcza główne 'sztucznemu’ przelewarowaniu, za którym stoją bracia Winklevos, twórcy Tethera.

Główne ustalenia raportu Protos zostały podsumowane w sposób subiektywy przez dziennikarzy Rebellion Research z zastrzeżeniem: „Należy podkreślić, iż Protos nie zarzuca jednoznacznie żadnych wykroczeń w imieniu żadnego z podmiotów wyszczególnionych w tym dochodzeniu.” Protos ma świadomość również, iż Tether emituje USDT w zamian za ponadkolateralne pożyczki w BTC, podpowiadając tym samym tajemnicze pochodzenie ich papierów komercyjnych.”

Dziennikarze zaczytywali się w raportach firmy Protos o papierach Tethera, zanim zostały one ponownie zredagowane w celu usunięcia wcześniej niepublikowanych wykresów serii sezonowych, masowych napływów i odpływów z portfeli Tether głównych graczy na rynku i usunięcia ich dyskusji o tym, jak te przepływy mogą być skorelowane z pompami tj. cyklami hossy samego Bitcoina.

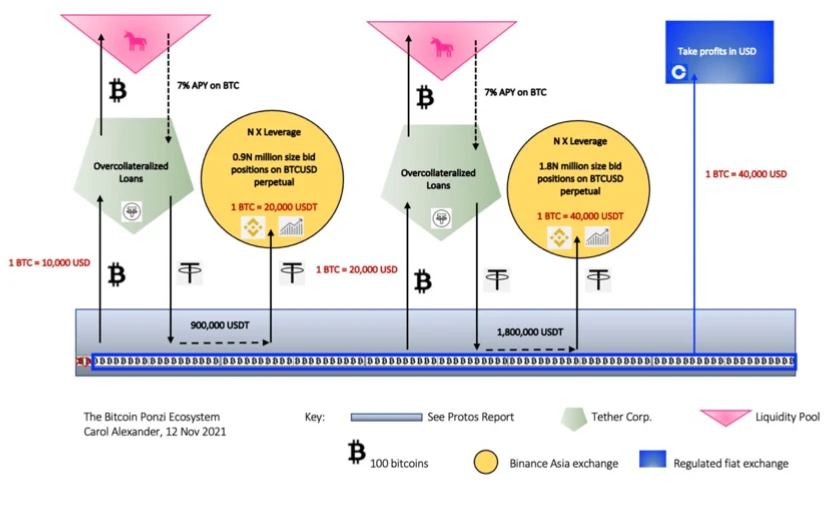

Raport Protos rzuca dalsze światło na domniemaną zmowę Tethera w tzw. bitcoinowym schemacie Ponzi. Powyższy diagram przepływu przedstawia proces tak, jak subiektywnie widzieli dziennikarze Rebellion Research, w listopadzie 2021 roku, gdy Bitcoin wybijał szczyty. Schemat ten jak Rebellion Research zastrzegł – jest wyłącznie wynikiem logicznego argumentu zastosowanego do ich wiedzy o mikrostrukturze rynku kryptowalut i informacji zawartych w raporcie Protosa. Dziennikarze podobnie jak wspomniany wyżej Protos zastrzegli, iż nie zarzucają żadnych niewłaściwych działań w imieniu żadnego z podmiotów będących przedmiotem analizy. Wskazali, iż odpowiedzialność za wszystko leży oczywiście po stronie regulatorów.

Patrząc jeszcze raz na schemat wyżej, najpierw zastanówmy się nad firmami w tym ekosystemie Wzdłuż dołu grafiki (na szaro) mamy głównych użytkowników USDT. Duże fundusze i profesjonalnych traderów kryptowalutowych zidentyfikowanych w raporcie Protos. Następnie mamy: korporację Tether (zielony); pule płynności on-chain, takie jak Uniswap (różowy); giełdę Binance Asia (żółty); oraz regulowaną giełdę, taką jak Coinbase, która handluje BTC i pozwala wymieniać go na na walutę fiat jak np. dolaramerykańskie (niebieski).

Zaczynając od lewego dolnego rogu, zakładamy, iż cena BTC zaczyna się od 10 000 USD i, iż użytkownik USDT powiedzmy XYZ posiada 100 000 bitcoinów, w tej chwili wartych 1 mld USD.

XYZ wysyła 100 BTC do Tether jako zabezpieczenie pożyczki, ale w zamian otrzymuje mniej niż 1 mln USDT (pożyczka jest nadmiernie zabezpieczona). XYZ wciąż posiada 99 900 bitcoinów.

Załóżmy, iż XYZ otrzymuje 90% swojego depozytu, powiedzmy 900 000 nowo wybitych tokenów, wyemitowanych przez Tether. Przekazuje je do Binance (nie może przecież przekazać dolarów amerykańskich). Dlaczego Binance? Prawie cały rynek i zmienność BTC kręci się wokół Binance. Kiedyś był to BitMEX (inna giełda zidentyfikowana jako główny użytkownik USDT w raporcie Protos), ale przez niemal cały okres listopad 2020 do listopad 2021 miesięcy wysoko lewarowane transakcje BTCUSDT perpetual na Binance zajęły prawie cały wolumen i miały zdecydowanie największy wpływ na notowania BTC i innych kryptowalut na pozostałych giełdach. W tym samym czasie Tether zarabia na odsetkach od swojego zabezpieczenia, dostarczając BTC (i wszelkie inne kryptowaluty używane jako zabezpieczenie w zamian za emisję USDT) do puli płynności on-chain, takiej jak np. Uniswap. Podmiot XYZ wykorzystuje maksymalną dźwignię na Binance, niegdyś była to 100x, od 19 maja 2021 r jest to 20x. By to dobrze zobrazować załóżmy, iż XYZ wykorzystuje dźwignię 100X do umieszczania ogromnych pozycji zleceń limitowanych o wielkości do 90 milionów USDT przy stawce depozytu zabezpieczającego wynoszącej zaledwie 1%. Uzyskuje w ten sposób efekt pompowania ceny BTCUSDT na Binance, a tym samym również ceny spot BTC na Coinbase i innych regulowanych giełdach kryptowalut.

Chociaż XYZ stosuje jeden z najlepszych algorytmów HFT w branży, musi sprostać silnej konkurencji, ponieważ coraz więcej zaawansowanych profesjonalnych traderów zaczyna korzystać z Binance. Tak więc, gdy BTC osiągnie 20 000 USDT, a XYZ przestanie pompować na perpetual, XYZ może wykorzystać wszystkie swoje 900 000 USDT w automatycznie likwidowanych depozytach zabezpieczających.

W takim przypadku XYZ traci 900 000 USDT, więc Tether zatrzymuje 100 bitcoinów. Tether nie wzywa do spłaty pożyczki, ponieważ zarabia na odsetkach od Uniswap (lub dowolnej liczby innych dostawców puli płynności, jest ich wielu). XYZ pozostało 'tylko’99 900 BTC, ale te byłyby warte dużo mniej, gdyby podmiot chciał przestać grać i spieniężyć je za prawdziwe dolary na Coinbase lub jakiejkolwiek innej scentralizowanej giełdzie. Więc jesli chcą kontynuować grę muszą zacząć od nowa. Wysyłając Tetherowi kolejne 100 BTC. Ale teraz cena BTC powiedzmy już podwoiła się, więc otrzymują 90% z 2.000.000 [1.800.000 USDT], które są przekazywane do Binance i ponownie lewarowane do 100X na perpetual swap. Teraz już wielkość pompy wynosi 0,18 mld USDT. Do czasu, gdy cena spot ponownie się podwoi, do 40 000 USDT. Ponownie XYZ mógł mieć wszystkie swoje marże automatycznie zlikwidowane przez Binance. Ale to nie ma znaczenia, ponieważ przez cały czas ma swoje 99 800 BTC.

Powyższe zobrazowanie ma tylko zilustrować, co Tether może robić z większością swoich rezerw w BTC i innych kryptowalutach. Oraz oczywiście, jak główni użytkownicy USDT mogliby osiągać ogromne zyski dzięki transakcjom o wysokiej dźwigni, które są tak masywne, iż poruszają cenę bitcoina w dowolny sposób.

Powyższy schemat został opisany jesienią 2021 roku. Od tego czasu wiele mogło się zmienić, a jak wiemy pary z USDT zostały zdjęte z giełdy Binance. Wiele też świadczy o tym, iż z biegiem lat Tether zarabiał wystarczająco by stworzyć 'wiarygodne’ zabezpieczenia na wypadek depegu i kontroli, a jego pozycja jako głównego 'stablecoina’ potencjalnie może się ugruntować, jeżeli nie padnie ofiarą 'ataku spekulacyjnego’ innego, większego 'gracza’.

Inspiracją dla tego artykułu był artykuł Rebellion Research. Powyższy wpis jest wyłącznie jego tłumaczeniem: Tether and Bitcoin A Ponzi Ecosystem – Rebellion Research

3 lat temu

3 lat temu

![Rekolekcje adwentowe ks. Michała Olszewskiego "Jestem Owcą", część 5 i 6 [video]](https://www.tysol.eu/imgcache/750x530/c/uploads/news/151406/1766173848b1f824fee5329458cf27e9.png)