Z nagłówków kolejnych finansowych portali dochodzą głosy o spodziewanej potężnej, kryptowalutowej hossie. Do radykalnej zmiany sentymentu waystarczyło pół roku. W tym czasie prawidłowo analizowane dane on-chain dały wielu inwestorom do ręki wartościowy kompas. Co stanie się dalej? Glassnode próbuje odpowiedzieć na najważniejsze pytanie mierząc całkowitą, dostępną podaż Bitcoina. Próbuje też oszacować, jak popyt wpływał na wyceny w poprzednich cyklach. Dokonanie takiej analizy może być najważniejsze dla dalszej dynamiki rynku byka. Amatorzy wskaźników analizy technicznej i wolumenowej wskazują na potencjalnie bycze w długim terminie odwrócenie MACD. Spójrzmy jednak na dane on-chain. W analizie Glassnode’a pada pojęcie 'Hot supply’. Dotyczy ono okresów wzrostu (lub spadku) popytu w otoczniu 'gorącej podaży’. Wyodrębnia ona wolumen BTC aktywnie uczestniczący w zmianie cen.

Źródło: Tradingview

Źródło: TradingviewPodaż Bitcoina

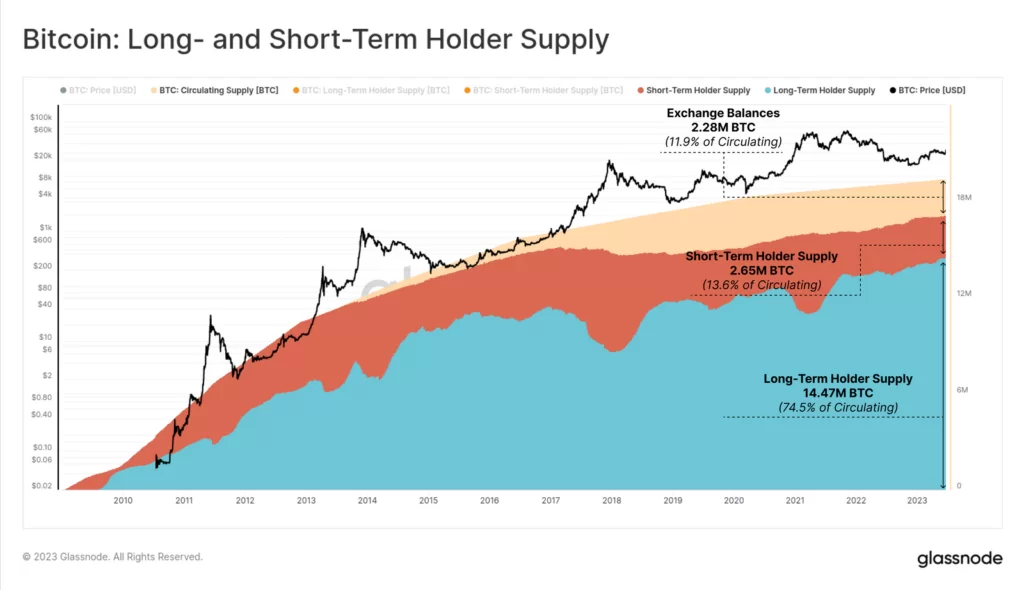

Cykl Bitcoina pokazuje, iż majątek ostatecznie ląduje w rękach tzw. HODLerów. Przy czym trend spadku płynności jest elementem wszystkich dotychczasowych hoss Bitcoina. Szok podażowy może pozytywnie wpłynąć na cenę. Ale trwałość trendu przez cały czas zależy od napływu nowego popytu. Glassnode postarał się więc, stworzyć ramy śledzenia ekspansji nowych kupujących. Zmierzył dynamikę podaży, która jest wyjątkowo aktywna.

Oszacowanie przepływów kapitałowych może być mierzone poprzez zmianę wielkości wysoce aktywnego poziomu podaży w obiegu. Gdy nowy popyt wchodzi na rynek. inwestorzy zwykle reagują poprzez zawieranie transakcji i dystrybucję BTC po wyższych cenach. Wydawanie 'starych’ BTC nieodłącznie wiąże się z ekspansją nowych byków – 'młodych’ BTC. w tej chwili długoterminowi inwestorzy posiadają prawie 75% podaży Bitcoina. Przy 13,6% udziałach krótkoterminowych spekulantów.

Źródło: Glassnode

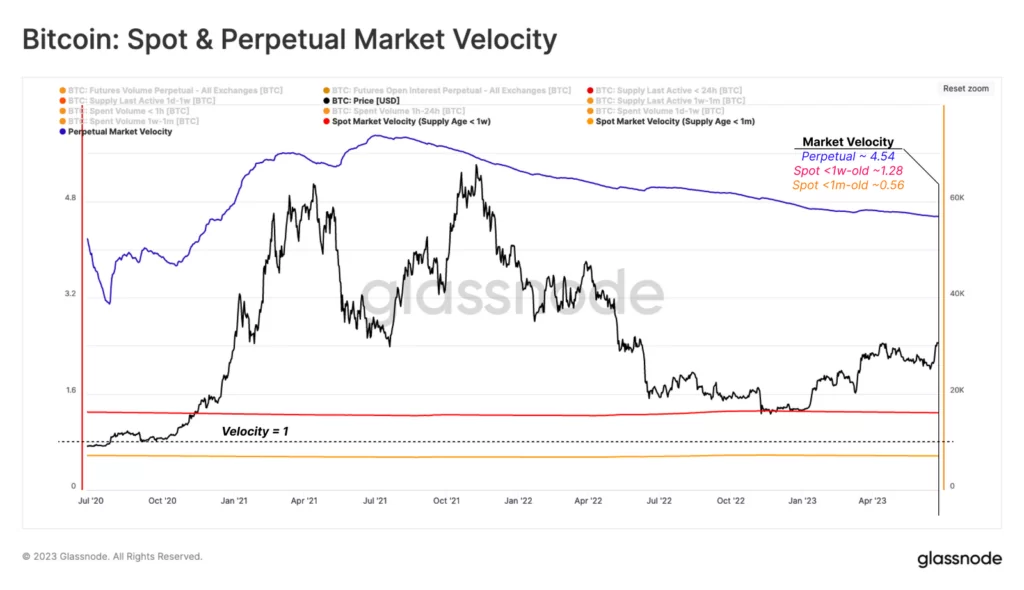

Źródło: GlassnodeGlassnode obliczył dynamikę przepływu Bitcoina, w zależności od segmentu rynku. Potwierdza ona, iż długoterminowe adresy nie chcą pozbywać się rezerw.

- Kontrakty futures 🔵 (velocity = wolumen transakcji podzielony przez open interest jj. wartość kontraktów na rynkach opcji)

- Rynek Spot (<1w monet) 🔴 (prędkość = wolumen w łańcuchu podzielony przez podaż < 1wk).

- Rynek Spot (<1m monet) 🟠 (prędkość = wolumen w łańcuchu podzielony przez podaż < 1m).

Źródło: Glassnode

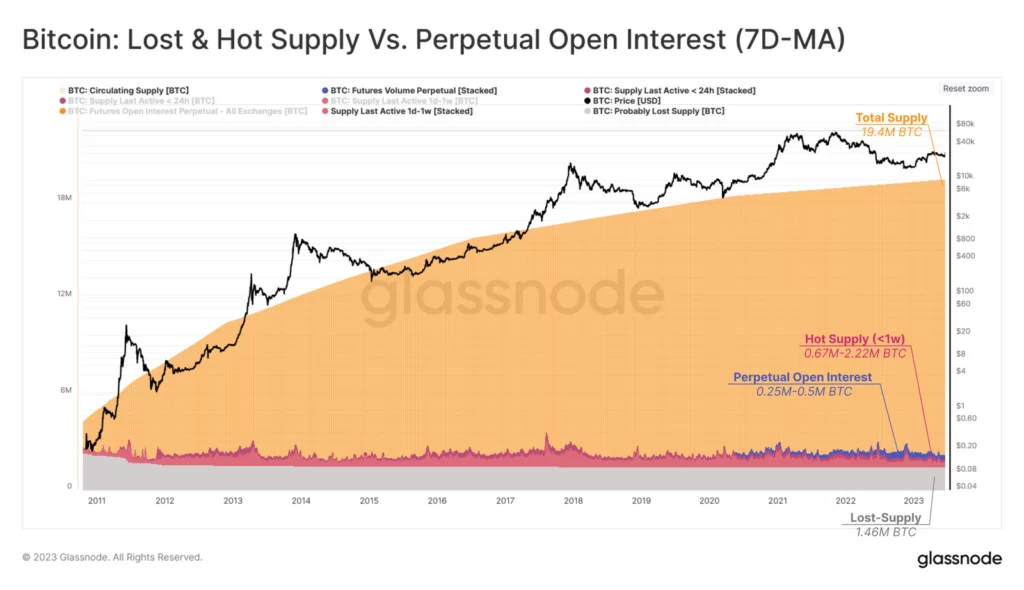

Źródło: GlassnodeJak widzimy poniżej, w całej historii Bitcoina, zmiana ceny była wspierana relatywnie niewielką ilością podaży w obiegu. Cała historia kryptowaluty jest więce swego rodzaju szokiem podażowym. Wciąż trwa.

Źródło: Glassnode

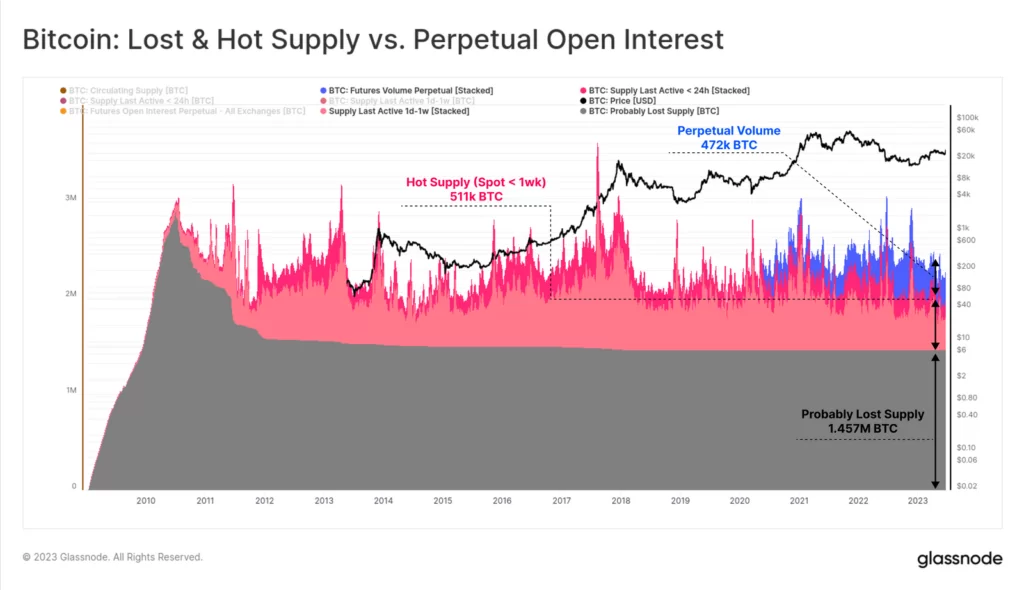

Źródło: GlassnodePrzy medianie 0,67 mln BTC i rekordzie 2,2 mln BTC, gorąca podaż stanowi od 3,5% do 11,3% całkowitej podaży. To liczba porównywalna z ilością prawdopodobnie utraconych monet (1,46 mln BTC to ok. 7%). Nie zmieniły one nabywcy od początku handlu BTC, w lipcu 2010 roku. Na kontraktach pochodnych Futures Open Interest (472 tys. BTC) i gorąca podaż (511 tys. BTC) są także podobnej wielkości. To wskazuje, iż wolumen około 983 tys. BTC (ok. 20 mld USD D) jest w tej chwili możliwy do upłynnienia. Z tego prawie połowę stanowi rynek spot BTC.

Hot supply

Źródło: Glassnode

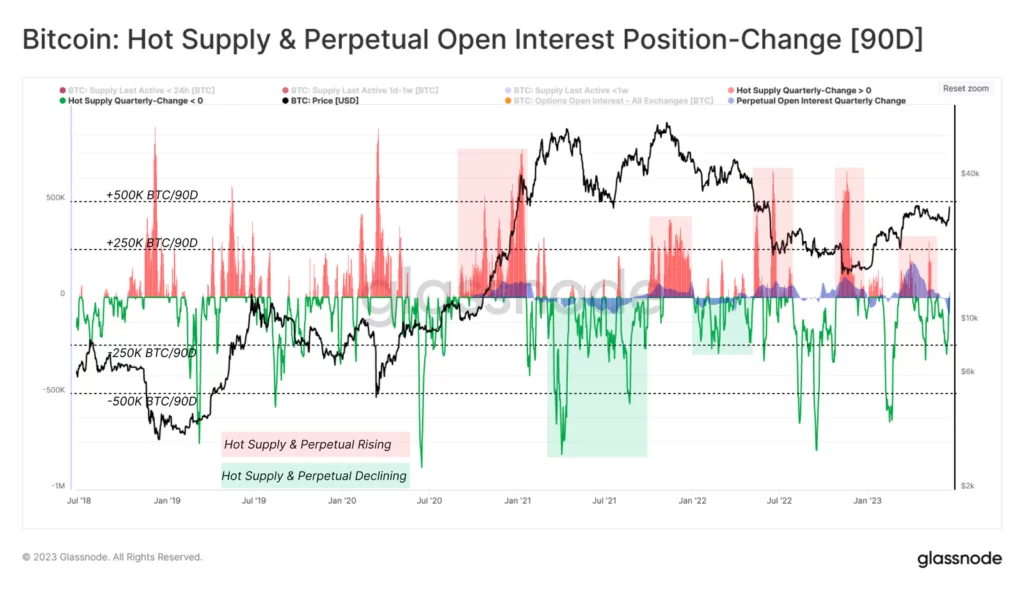

Źródło: GlassnodeGlassnode zidentyfikował powiązania między ceną a zmianami w tzw. Hot Supply i Perpetual Open Interest. Wykres pokazuje 90-dniową zmianę pozycji gdy on-chain zidentyfikowany zostął kierunek i wielkość przepływu kapitału gorącej podaży (czerwony) do kontraktów pochodnych (zielony). Podczas poprzednich rajdów i kapitulacji, na rynek trafiało od 250 do 500 tys. BTC. W czasie przedłużających się spadków, podobna wielkość wolumenu akumulowanajest i dosłownie znika z rynku.

SOPR i MVRV

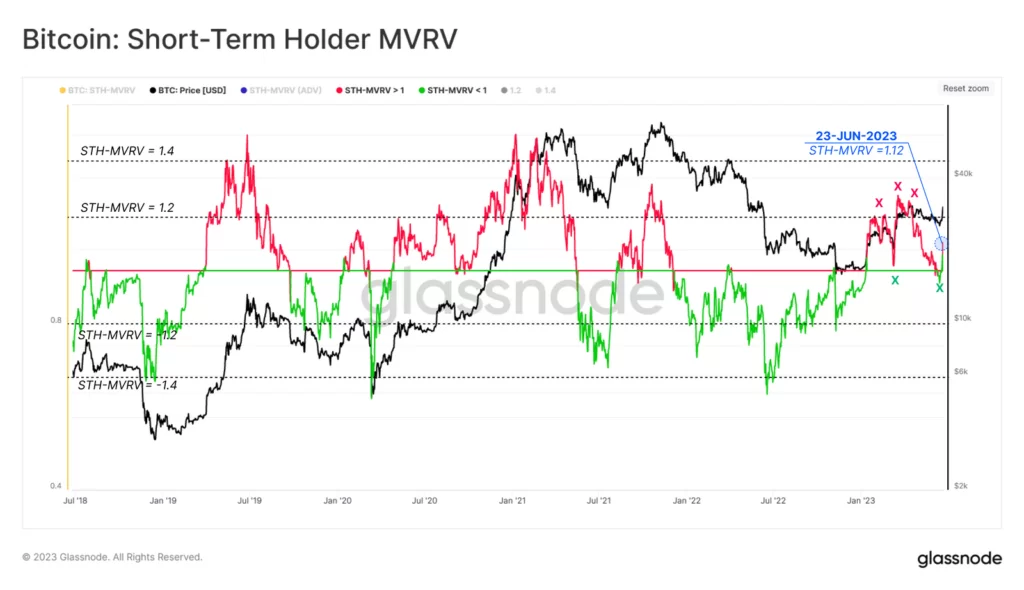

Wskaźnik MVRV dla krótkoterminowych inwestorów odbił ponownie od neutralnego poziomu rentowności (1,0. w tej chwili wynosi 1,12, co wskazuje, iż grupa posiadaczy krótkoterminowych posiada w tej chwili średnio 12%. Ryzyko korekty wzrasta, gdy wskaźnik przekracza poziomy od 1,2 (około 33 tys. USD) do 1,4 (około 39 tys. USD). Wówczas inwestorzy notują coraz większe niezrealizowane zyski.

Źródło: Glassnode

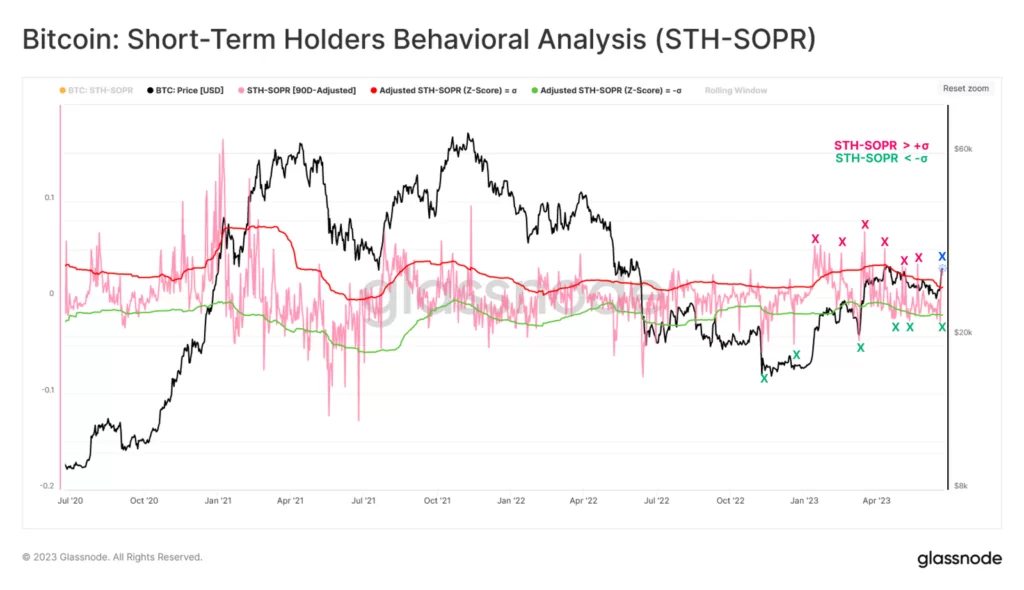

Źródło: GlassnodeGlassnode przyjrzał się wydatkom inwestorów STH od początku roku. Wykreślił górne jak i dolne pasma używając 90-dniowych miar. Oraz odchylenia standardowego jako dodatkowego narzędzia do oceny prawdopodobnych punktów kluczowych dla ceny. Wielokrotnie w ostatnich tygodniach następowało wyczerpanie sprzedających spot (poniżej zielonej linii). Ostateczne minimum zostało wybite na poziomie 25,1 tys USD, przed odbiciem powyżej 30 tys. dolarów.

Źródło: Glassnode

Źródło: GlassnodeCo słychać na crypto-giełdach?

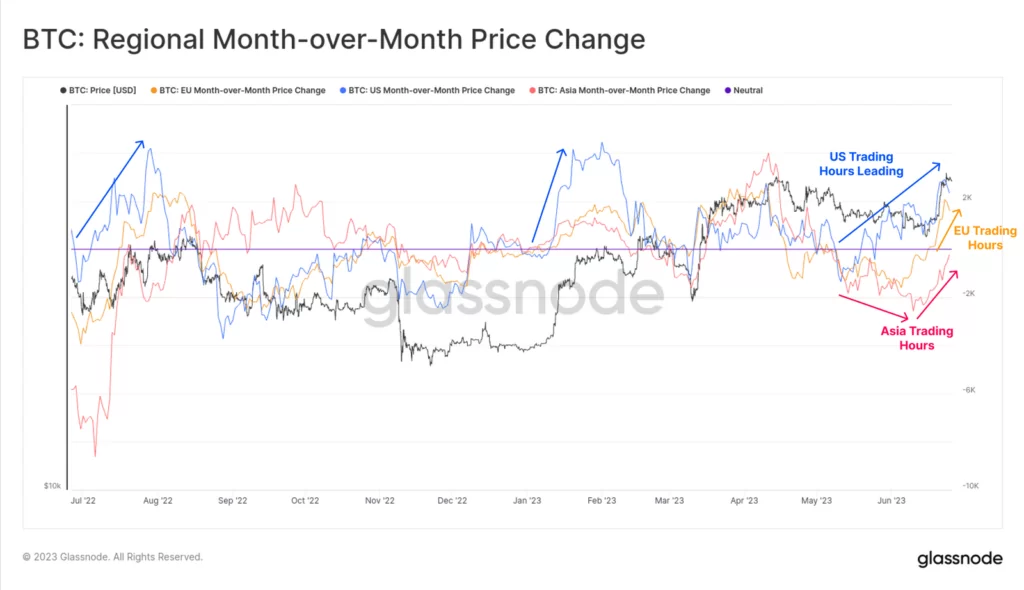

Glassnode wskazuje, iż migracja funduszy głównych uczestników rynku BTC, czyli inwestorów z USA i Azji pokazuje silną akumulację w czasie azjatyckiej sesji. Sesje na rynku w USA konsekwentnie wykazały słabszy popyt w 2023 roku. Dane on chain wskazują, ze krótkoterminowi inwestorzy w 2023 dokonali istotnej zmiany psychologicznej. Niedawno cena znów wzrosła powyżej średniej ceny po której akumulowali Bitcoina, ograniczając podaż. Oczekiwania wzrosną w miarę jedzenia? Powinno to sprzyjać zwyżkom ceny.

Źródło: Glassnode

Źródło: GlassnodeWykres przedstawia miesięczny przepływ BTC dla Stanów Zjednoczonych, Europy i Azji. Wszystkie te regiony odnotowały odpływy (akumulację) podczas paniki w okresie od listopada 2022 r. do stycznia 2023 r. Natomiast po upadku LUNA, przez większą część 2023 r., giełdy off-shore odnotowały napływy netto, podczas gdy giełdy on-shore odnotowują odpływy netto.

Inwestorzy ze Stanówu akumulują lub pozostają neutralni. Obserwatorzy on chain korzystają ze wskaźnika do monitorowania sentymentów regionalnych rynków. Po ogłoszeniu pozwu SEC przeciwko BinanceUS i Coinbase, oba regiony zareagowały na korektę poprzez znaczące odpływy z giełd. w tej chwili giełdy off-shore wykazują -37,7 tys. BTC odpływów. Presja zakupowa na giełdach on-shore spadła do -3,2 tys. BTC/miesiąc.

Niejednoznaczna sytuacja Binance

Źródło: Glassnode

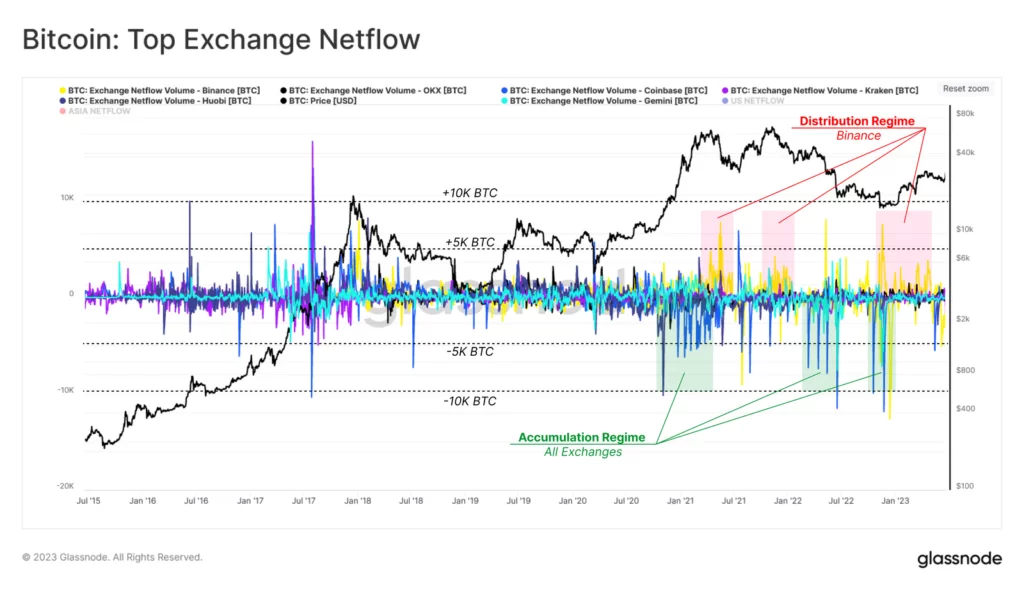

Źródło: GlassnodeGlassnode zidentyfikował ramy regionalnych przepływów BTC. Wyodrębił trzy największe giełdy z regionów USA i Azji wg. CoinGecko.

- USA (On-shore): Coinbase, Kraken i Gemini

- Azja (Off-shore): Binance, OKX i Houbi

Koncentracja na średnim tygodniowym przepływie netto BTC pokazała interesujące zachowania. Na wczesnych etapach hossy w latach 2020-2021 upadki LUNA i FTX doprowadziły do silnej akumulacji i preferencji dla samodzielnego przechowywania. Większość giełd doświadczała dziennych odpływów netto w wysokości od 5 do 10 tys BTC. Przy wielu sytuacjach, ku zaskoczeniu Binance wykazywało odwrotne zachowanie. Duże wolumeny napływu towarzyszyły wydarzeniom wyprzedaży rynkowej i trendom spadkowym. Może to częściowo wynikać z faktu, iż inwestorzy przenoszą swoje aktywa z giełd postrzeganych jako bardziej ryzykowne (takich jak FTX) na największą giełdę na świecie. Kluczowym może być jednak fakt przenoszenia rezerwa na BTC w celu upłynnienia ich (duża giełda, duży wolumen).

Źródło: Glassnode

Źródło: Glassnode

2 lat temu

2 lat temu