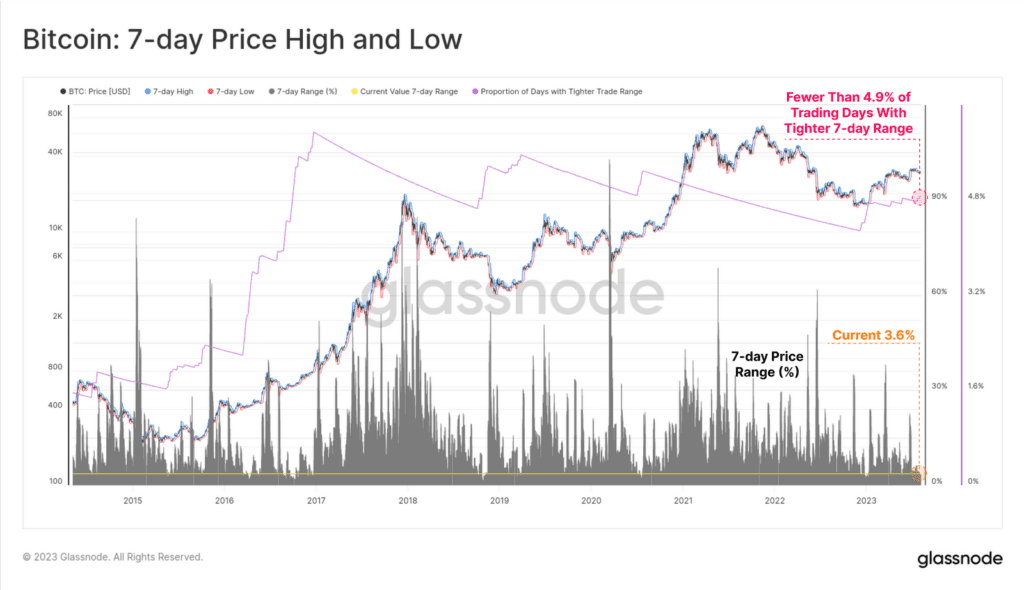

Glassnode przeanalizował Bitcoina ponieważ zwykle ten charakteryzował się sporą zmiennoscią. Tymczasem rynek doświadcza w tej chwili ekstremalnej kompresji zmienności. Bitcoinw mniej niż 5% dni notowań miał mniejszy zakres odchyleń niż dziś. Rynki kontraktów futures są płaskie, a wolumeny handlowe dla BTC i ETH testują najniższe poziomy w historii. Co więcej rntowności 'cash and carry’ w okolicach 5,3% przekraczają stopę wolną od ryzyka.

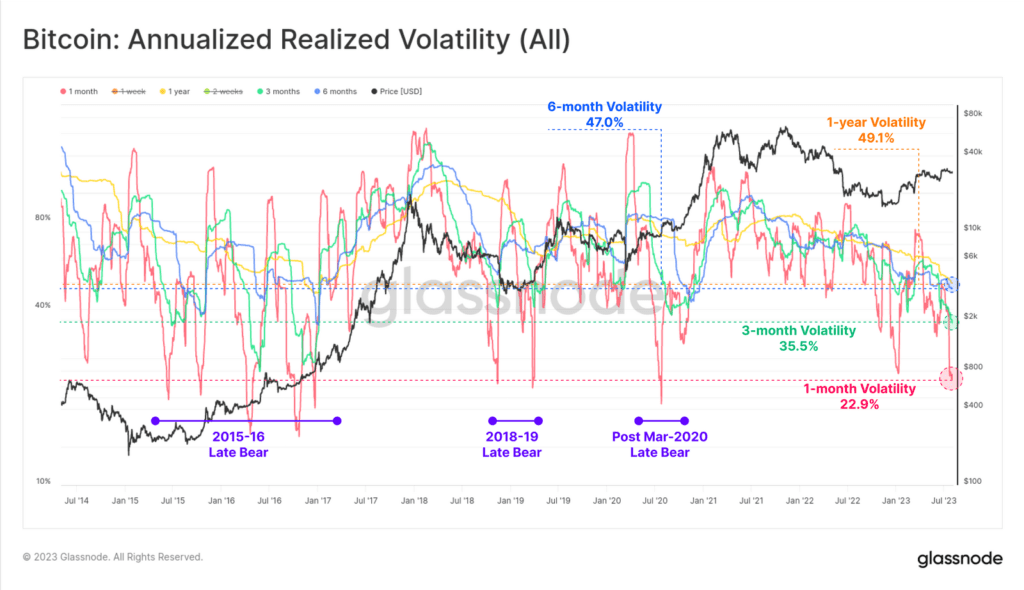

Zmienność implikowana na rynkach opcji przechodzi znaczny spadek, a premie za zmienność wynoszą mniej niż połowę wartości bazowej z lat 2021-22. Zarówno wskaźnik put/call jak i delta skew znajdują się na najniższych poziomach w historii, co sugeruje, iż rynki opcji faworyzują opcje kupna. Opcje sprzedaży wyceniają bardzo niską zmienność w przyszłości. Zrealizowana zmienność Bitcoin spadła do historycznych minimów. Historycznie ujmując Glassnode wskazuje, że, tak niska zmienność pokrywa się z okresami korekty i ponownej akumulacji.

Źródło: Glassnode

Źródło: GlassnodeCena spot BTC jest notowana powyżej szeregu długoterminowych średnich kroczących (111D, 200D, 365D i 200W), które są powszechnie obserwowane w całej branży. Średnie te wahają się od dołka poziomu 23,3 tys. USD (200DMA) do 28,5 tys. USD (111DMA). Wykres ten podkreśla również podobne okresy w ciągu ostatnich dwóch cykli, które zwykle pokrywają się z trendami wzrostowymi makro.

Źródło: Glassnode

Źródło: GlassnodeGlassnode pokazuje, iż możemy zobaczyć bardzo podobną sytuacje przy użyciu zrealizowanych cen (średnich cen kupna) BTC w blockchainie, które modelują podstawę kosztów kupna dla trzech grup:

- Całego rynku (cena zrealizowana)

- Inwestorów krótkoterminowych (BTC młodsze od 155 dni)

- Inwestorów długoterminowych (BTC starsze niż 155 dni)

Rynkowa cena znajduje sie powyżej tych trzech grup – presja na spadki wciąż nie jest barzdo silna ale rynek może dążyć do testu 'bazy kosztowej’.

Dane onchain

Źródło: Glassnode

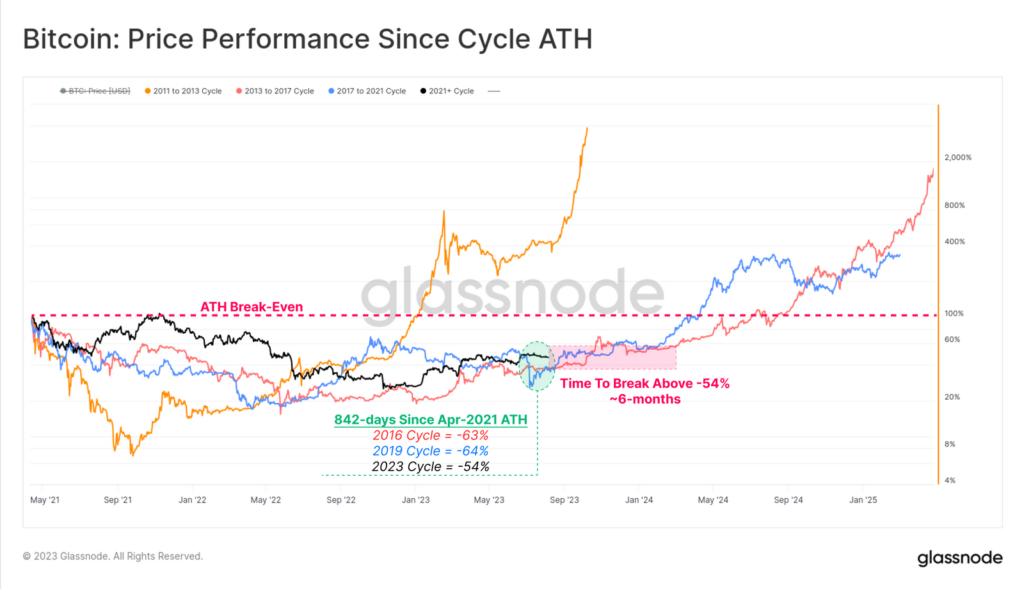

Źródło: GlassnodeMinęły 842 dni od szczytu hossy w kwietniu 2021 r. Odbicie w 2023 r. wygląda nieco lepiej niż w ostatnich dwóch cyklach (-54% poniżej ATH, w porównaniu z -64% w ujęciu historycznym). Glassnode zwrócił uwagę, iż zarówno cykle 2015-16, jak i 2019-20 doświadczyły półrocznego okresu bocznego trendu, zanim rynek przyspieszył powyżej poziomu 54%. Być może jest to oznaka, którą warto obserwować.

Źródło: Glassnode

Źródło: GlassnodePo gorącym początku 2023 r., zarówno kwartalne, jak i miesięczne wyniki BTC uległy ochłodzeniu. Ponownie możemy dostrzec wiele podobieństw do poprzednich cykli, w których początkowo odbicie od dna jest potężny, ale prowadzi do wydłużonego okresu niestabilnej konsolidacji. Okres ten jest często określany przez analityków Bitcoina jako czas ponownej akumulacji.

Źródło: Glassnode

Źródło: GlassnodeZrealizowana zmienność BTC w zakresie od 1-miesięcznych do rocznych horyzontów obserwacji dramatycznie spadła w 2023 r.. Sięgnęła po wieloletnie minima. Roczne okno zmienności znajduje się w tej chwili na poziomach niespotykanych od grudnia 2016 r. To już czwarty taki okres ekstremalnej kompresji zmienności. Poprzednie to:

- Późna faza bessy z 2015 r. do okresu ponownej akumulacji w 2016 r.

- Późna faza bessy z 2018 r., która poprzedziła 50% wyprzedaż w listopadzie. Po niej nastąpił jednak wzrost ożywienia z kwietnia 2019 r., który wzrósł z 4 tys. do 14 tys. dolarów w ciągu trzech miesięcy.

- Konsolidacja po marcu 2020 r., kiedy świat dostosował się do wybuchu COVID-19.

- Boczny trend na koniec roku 2022, gdy rynek amortyzował upadek FTX i sytuacja obecna

Źródło: Glassnode

Źródło: GlassnodeZakres cen Bitcoina, który oddziela 7-dniowe odchylenia maksymalne (minimum / maximum), wynosi zaledwie 3,6%. Zaledwie 4,8% wszystkich dni w czasie których Bitcoin był notowany kiedykolwiek doświadczyło węższego tygodniowego zakresu handlu. Katalizator jest blisko?

2 lat temu

2 lat temu

![[FOTO] Biskup Jan Piotrowski: Bóg nas potrzebuje i jest z nami](https://www.emkielce.pl/media/k2/items/cache/1b49ffbc61875fa9ccb0358057aafc34_XL.jpg)