Cena Bitcoina zbliża się do 23 000 USD choć niedawno jeszcze wielu spodziewało się szybkiej weryfikacji i cofnięcia poniżej 20 000 USD. Król kryptowalut znów zagrał niedźwiedziom na nosie. Mimo recesji na plecach, geopolitycznych zawirowań, stóp procentowych i obaw o sezon wyników na Wall Street ryzykowne aktywa przeżywają wiosnę. Byki poczuły powiew wiatru w żagle po tym jak Netflix w swoim raporcie za czwarty kwartał roku 2022 podał zaskakująco duży wzrost liczby subskrybentów. Wynik wsparł branżę streamingową, branżę reklamy i oczywiście spółki technologiczne.Cokolwiek zrobi rynek kryptowalut – jeżeli wciąż będzie rósł potwierdzi, iż Bitcoin jest w stanie zyskiwać mimo wysokich stóp procentowych i rekordowych kosztów finansowania długiem, a to ma szansę zaburzyć pogląd tysięcy analityków, którzy spodziewali się ceny głównej kryptowaluty wyciszonej tak długo, jak długo stopy Fed pozostają wysokie.

Podstawowe pytanie jakie zadają sobie teraz kupujący jak i wszyscy Ci, którzy 'jeszcze nie kupili’ to czy ten rajd ma solidne podstawy? Czy potrwa dłużej? A może to kolejna pułapka na byki? Postaramy się przedstawić niżej kilka ciekawych wskaźników on-chain oraz reakcje Twittera na euforię, która powoli wraca do rynku crypto.

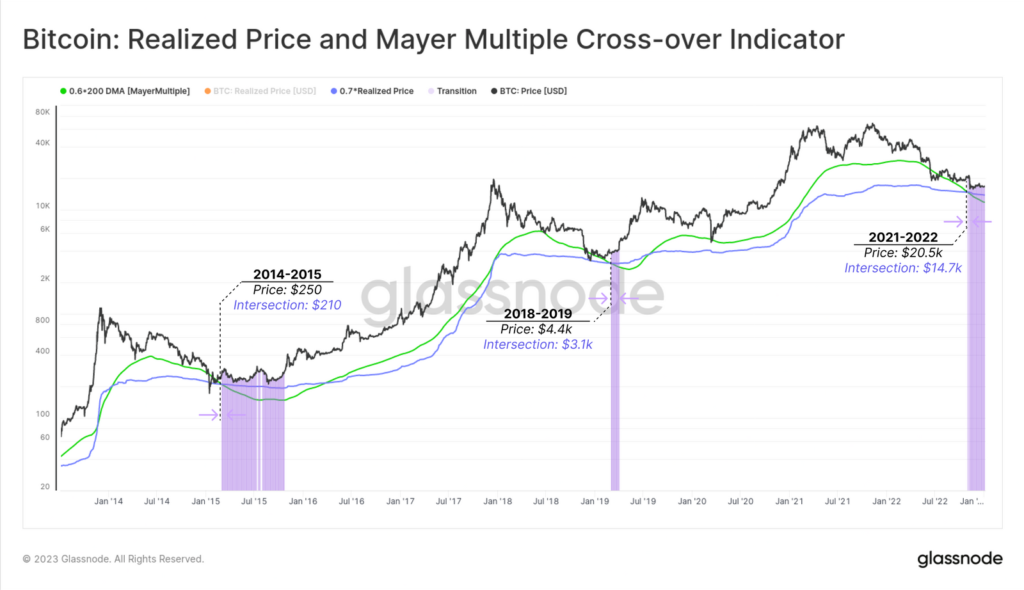

Źródło: Glassnode

Źródło: GlassnodeZwykle trwałemu ożywieniu Bitcoina towarzyszy wzrost aktywności w sieci on-chain. Powyższy wskaźnik Glassnode pokazuje liczbę nowych, unikalnych adresów BTC. Zestawia ich średnią miesięczną (czerwona linia) ze średnią roczną (linia niebieska) by zidentyfikować napływ nowych posiadaczy i momentum. Gdy średnia miesięczna krzyżuje się z roczną utrzymuje się zwykle przez co najmniej 60 dni sygnalizujać wzrost aktywności sieci. Widzimy, iż przecięcie tow toku zachowując impet, który postępuje od listopada zeszłego roku. Do tej pory trwa już ponad miesiąc.

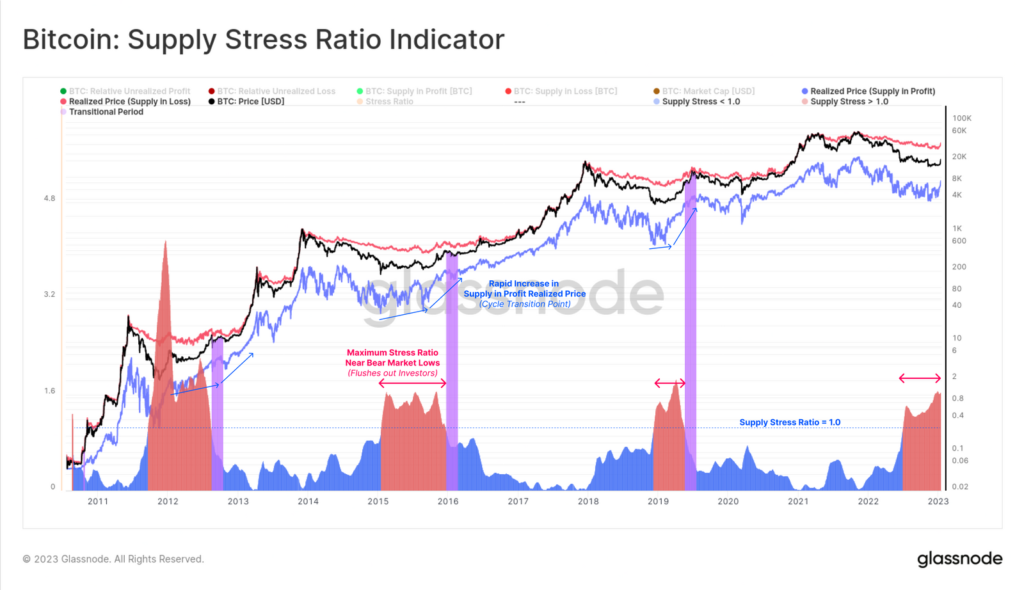

Źródło: Glassnode

Źródło: GlassnodePodstawa kosztów posiadaczy mających stratę i zysk jest równa wartości BTC denominowanych w dolarach, które posiadają. Wykres wykres pokazuje bazę kosztową dwóch w/w grup – bazowy koszt podaży w stracie (czerwony) i zysku (niebieski). Gdy w cyklu BTC osuwa się ze szczytów a popyt słabnie, strata netto oczywiście stale rośnie. Stres ten może mierzyć w/w wskaźnik stresu podaży. Gdy bessa osiąga głęboką fazę, wskaźnik wybija wartości powyżęj 1,5 sygnalizujac głębokość i skalę faktycznego 'bólu finansowego’, który wstrząsa całym rynkiem. Po szczytach zwykle wskaźnik ten cofa się do 1,0 co można interpretować jako znaczne zmniejszenie stresy i zwiastun odwrócenia trendu. Wskaźnik mieści się w tej chwili w poziomach, które historycznie zapowiadały istotny zwrot ceny Bitcoina i oznacza, iż zdecydowanie olbrzymia część posiadaczy BTC została dosłownie wyeliminowana z rynku.

Co na to Twitter?

The #Bitcoin Realized Profits-to-Value Ratio (RPV) compares profit-taking in the market (Realized Profit) against the network valuation (Realized Cap)

The RPV Ratio collapsed to prior cycle lows, suggesting much of the exuberance from the bull has been flushed out. pic.twitter.com/fJPvgovJBV

Wskaźnik RPV (Realized Profits-to-Value Ratio) porównuje realizację zysków na rynku (Realized Profit) z wyceną sieci BTC (Realized Cap). Wskaźnik RPV załamał się do najniższych poziomów w cyklu i sięgnął dna obserwowanego w poprzednich rynkach niedźwiedzia. Rajd nabiera fundamentów? Glassnode wciąż wysyła mieszane sygnały jednak coraz więcej wskaźników zaczyna przechylać szalę na stronę popytu. Rynek bierze oddech pełną piersią po lawinie FUDu związanego z upadkiem FTX, Binance i wieloma innymi podmiotami… Ostatecznie jednak przynajmniej do tej pory nie jest tak źle jak spodziewali się analitycy w swoich najczarniejszych prognozach.

#Bitcoin

#BTC

Let the bull run begin! pic.twitter.com/4di1uEIfDO

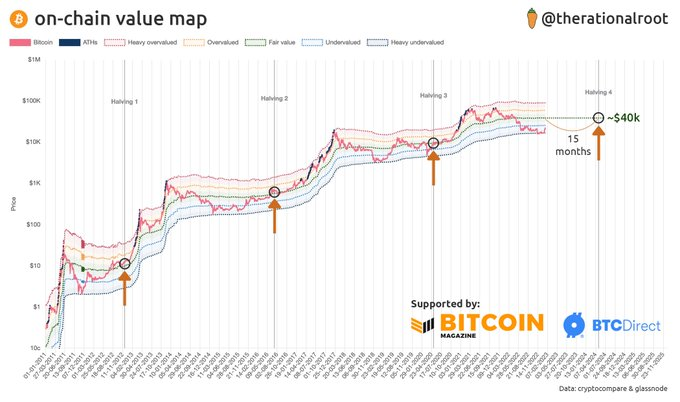

W miarę jak wzrosty będą postępują Twitter zalewa fala specjalistów, którzy wieszczą ponownie 100 000 USD a choćby 1 000 000 USD na Bitcoinie. Cudowne wskaźniki to jednak w gruncie rzeczy kilka kresek, które nie może przesądzać o przyszłym popycie, a przeszłe zachowanie się ceny nie gwarantuje powtórki scenariusza w przyszłości. Warto mieć to na uwadzę nim przejrzy się takie 'chwytliwe obrazki’ – choć oczywiście, coś mogą powiedzieć – zwykle jednak to, w jaki sposób opisują je ich twórcy to przerost przysłowiowej formy nad treścią.

#Bitcoin is up 33% this year pic.twitter.com/4bNJVUeBwN

— Bitcoin Magazine (@BitcoinMagazine) January 20, 2023 Root spodizewa się, iż cena BTC wróci przed halvingiem do 'wartości godziwych’ – co nie znaczy iż bull run na dobre sie rozpoczął.

Root spodizewa się, iż cena BTC wróci przed halvingiem do 'wartości godziwych’ – co nie znaczy iż bull run na dobre sie rozpoczął.#Bitcoin

#Crypto

#VRA

@verasitytech

@hey_wallet

send 1000 $FRONK to the first 100 retweets and follows pic.twitter.com/S70Tq5Y8Kz

#JPMorgan CEO Jamie Dimon calls #bitcoin "a hyped-up fraud." He expects a picture of #SatoshiNakamoto will pop up and laugh at us all when $BTC's supply hits 21 million coins. #cryptocurrency https://t.co/N62CYzQWYV

— Bitcoin News (@BTCTN) January 21, 2023

2 lat temu

2 lat temu