Kryptowaluty w ostatnich dniach doświadczyły prawdziwej rzezi w efekcie strachu jaki na branżę rzuciło bankructwo jednej z największych kryptowalutowych giełd, FTX. Ponownie zawiodła nie technologia, nie same kryptowaluty tylko 'czynnik ludzki’. Sam Bankman-Fried jest synem profesorów prawa z cenionego Uniwersytetu Stanforda. To jednak nie pomogło ufającym mu ludziom uniknąć bankructwa i być może nieodwracalnej straty powierzonego kapitału:

In the beginning, our hope was to be able to support FTX’s customers to provide liquidity, but the issues are beyond our control or ability to help.

— Binance (@binance) November 9, 2022Mówiąc wprost – olbrzymia hossa z okresu 2020 – 2021 przyciągnęła na rynek całe zastępy nieuczciwych przedsiębiorców, altcoinowych kuglarzy i ludzi, którzy umyślnie lub nie posiadając elementarnej wiedzy na temat zarządzania ryzykiem nie byli w stanie zabezpieczyć siebie, klientów ani tym bardziej inwestorów. Efekt jest taki, iż kryptowaluty szorują po dnie a Bitcoin ląduje na poziomach niewidzianych od lata 2020 roku. Ale czy mogło być inaczej?

What @SBF_FTX sold them on was what #Bitcoin actually is.

They just can't see it yet.

Still so early. pic.twitter.com/bThX6asE10

Sequoia says its investment in FTX is now worthlesshttps://t.co/SFLiilNCkS

— The Block (@TheBlock__) November 10, 2022Here's @SBF_FTX explicitly saying that FTX does not do precisely the thing it now seems that FTX did and explains a precise understanding of why it's important to customers that exchanges not do the very thing it now seems that he did and how they can (and did) go wrong. https://t.co/9OtoAPLjNV

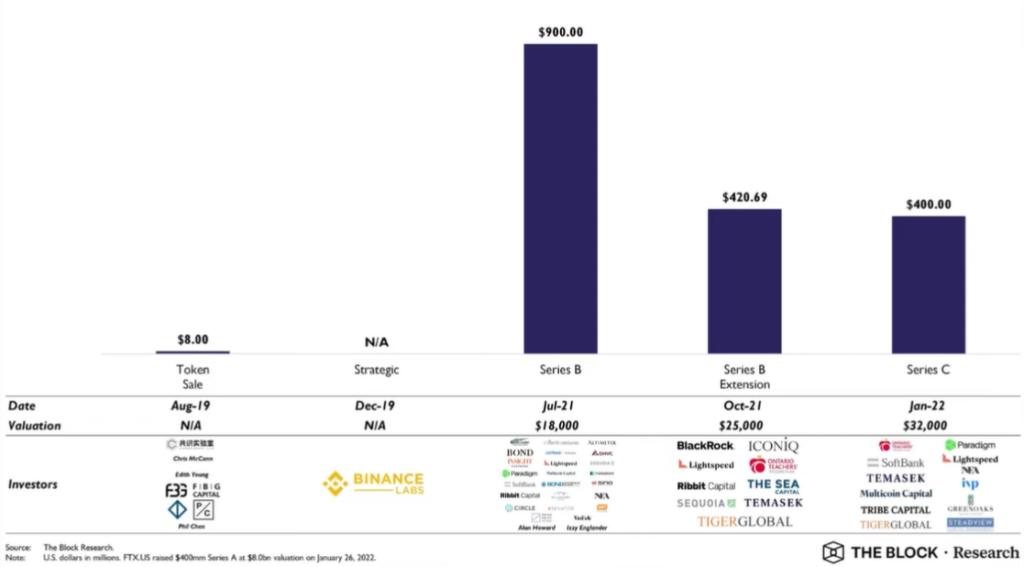

— David "JoelKatz" Schwartz (@JoelKatz) November 9, 2022 To kompletna liczba podmiotów, które zgodziły się finansować biznes Sama Bankmana-Frieda. Wśród nich znajdziemy Binance ale znajdziemy BlackRock, SoftBank czy Temasek.

To kompletna liczba podmiotów, które zgodziły się finansować biznes Sama Bankmana-Frieda. Wśród nich znajdziemy Binance ale znajdziemy BlackRock, SoftBank czy Temasek.Warto podkreślić na starcie, kryptowaluty pokazały jak ekstremalnie niebezpiecznym środowiskiem, a po ostatniej fali wyprzedaży wydaje się, iż tylko kwestią czasu jest poważna interwencja regulatorów. Prawdopodobnie na FTX się zaczęło ale na FTX się nie skończy. W końcu po upadku giełdy pretekst by zająć się centralizacją branży wydaje się wręcz oczywisty. Przeciwnicy decentralizacji powiedzą, iż altcoiny i być może sam Bitcoin to bękarty nieuczciwych, uciekających przed regulacjami traderów i funduszy z Wall Street, które od początku nastawione były na 'golenie’ rynku i głębokie nurkowanie. W każdej legendzie jest ziarno prawdy.

Following the news tied to the exchange #FTX, Edward Snowden added his two cents and said “custodial exchanges were a mistake.” https://t.co/QdYx2LmCPK

— Bitcoin News (@BTCTN) November 9, 2022Brak przejrzystych i egzekwowanych regulacji zachęcilł wiele nieuczciwych firm do zaangażowania w rynek i pośrednio stał za tym, iż 'fundusze’ jak 3AC, Voyager czy giełdy jak FTX mogły przyciągać setki tysięcy nieświadomych swojego położenia klientów. Wydaje się jednak, iż zdecentralizowane El Dorado może niebawem stać się pieśnią historii.

Zbyt duże by upaść

Wydaje się, iż dla niedźwiedzi nie istnieją już żadne świętości. Po upadku jednego z topowych altcoinów widzimy jak zwija się giełda FTX, do której ostatecznie prawdopodobnie Binance nie wyciągnie ręki.

Everyone shocked & rekt by FTX, Luna, Celsius, and 3AC blowing up thinks Ethereum is a legitimate and sound project.

Everyone who expected FTX, Luna, Celsius, & 3AC to blow up & is unaffected by it thinks Ethereum is a doomed vaporware ponzi.

Lesson in there.

*FTX Faces Liquidity Shortfall of Up to $8 Billion, Sam Bankman-Fried Told Investors Wednesday, Sources Say — WSJ

— zerohedge (@zerohedge) November 9, 2022BREAKING: FTX CEO says bankruptcy is likely without cash injection.

— Bitcoin Archive (@BTC_Archive) November 9, 2022Sequoia invested in a $420m round in FTX at a $25B valuation in October 2021 and a consortium with Paradigm invested $400M at $32B in January 2022.

And now it's selling in a fire sale?

This is a truly crazy event in startup world. Dot-com bust level event

The crypto industry professes to be all about decentralization. But Binance, its defining titan, is the most centralized exchange of them all https://t.co/RwMPXJErT3 via @BW

— Bloomberg (@business) November 10, 2022#Bitcoin – There's less risk at $16k then there was at $20k, and $40, and $60k. As price drops risk decreases. FTX can't crash again, LUNA can't go to zero again, etc. Fear prevents us from trading the risk. Greed prevents us from taking profit.

— IncomeSharks (@IncomeSharks) November 10, 2022

3 lat temu

3 lat temu

![Rekolekcje adwentowe ks. Michała Olszewskiego "Jestem Owcą", część 5 i 6 [video]](https://www.tysol.eu/imgcache/750x530/c/uploads/news/151406/1766173848b1f824fee5329458cf27e9.png)