Król kryptowalut jest wciąż pod presją jednak widać, iż któtkoterminowi inwestorzy wyraźnie koncentruja się na zakupach 'w dołku’. Spróbujmy wstępnie ustalić, czy polowanie na dołek ma sens oraz przede wszystkim dokąd podąży cena?

Golfiści atakują!

Pierwszą część artykułu utrzymamy w bardziej kontrowersyjnym tonie nim przejdziemy do danych z Glassnode’a. Wydaje się, iż strategia polegająca na szukaniu dołka nie ma niemal żadnych podstaw logicznych, a prawdopodobieństwo 'trafienia’ w zakupy na dołku jest na tyle niskie, iż najbardziej majętni inwestorzy i fundusze inwestycyjne nie korzystają z narzędzi mających przewidzieć cenowy dołek. Polowanie na dołek bessy wydaje się domeną inwestorów detalicznych, którzy zwykle 'przesypiają’ dołek wołając o coraz niższe ceny… ostatecznie wracają na rynek po znacznych wzrostach, w miarę jak ich przekonanie, iż byli w błędzie zaczyna dominować. Natomiast istnieje cala masa narzędzi pomagających określić czy Bitcoin jest w danym momencie tani – tak, w tej chwili jest tani. jeżeli inwestor X lubił Bitcoina za 69 000 USD powinien tym bardziej lubić go, gdy kosztuje 19 000 USD – prawda? Sytuację można porównać do prostej sytuacji jaką może być sklepowa promocja czy zniżka na zakup auta. Ponad 60% zniżki to zawsze dobra promocja. Przynajmniej tak było do tej pory.

„Tym razem będzie inaczej„

Tak, na okrągło słyszymy o jastrzębim Fedzie i czynnikach ryzykach tymczasem podstawowe pytanie ile z czynników cenotwórczych jest już zawarte w cenach Bitcoina? Przez chwile można było odnieść wrażenie, iż Wall Street tak panicznie przeraziło się Fedu jakby ten miał podnosić stopy procentowe… w nieskończoność? Sytuację dziś zaskakująco gołębio jak na dotychczasowe przemówienia komentował m.in. Charles Evans, z chicagowskiego Fedu, który podkreślił iż klimat inflacyjny daje obiecującej oznaki, a poprawa ze strony podaży zmniejszy ilość działań ze strony Fedy. Mało tego, Evans przebąkiwał już coś na temat tego, iż Fed będzie musiał wziąć pod uwagę stabilność rynków finansowych, a jeszcze wyższe stopy procentowe od tych, które Fed zamierza utrzymać w I poł. 2023 (prawdopodobnie okolice 5%) musiałyby uzasadnić wyłącznie wstrząs prognoz spowodowany alarmującymi danymi! Fenomen ’Tym razem będzie inaczej’ jest głębszy i znamienny dla ostatnich fal paniki i euforii, zmiana paradygmatu jest bardzo silnym sygnałem kontrariańskim. Jeszcze w 2021 roku Bitcoin miał już nigdy nie wejść w bessę przez działania instytucji i ochronę przed inflacją (tym razem będzie inaczej), a w poprzednich bessach był wielokrotnie uśmiercany przez media i spanikowanych inwestorów (Bitcoin tym razem umrze, nie podniesie się = tym razem będzie inaczej). Otóż rynki przez kilkaset lat w historii pokazały, iż rzadko 'tym razem będzie inaczej’ ma rzeczywiście miejsce, a jeżeli się wydarza – to w inny sposób niż oczekiwałby tego tłum (bańka internetowa, internet zmienił świat ale ponad 90% startupów zbankrutowała, Amazon w pewnym momencie stracił 95% wyceny).

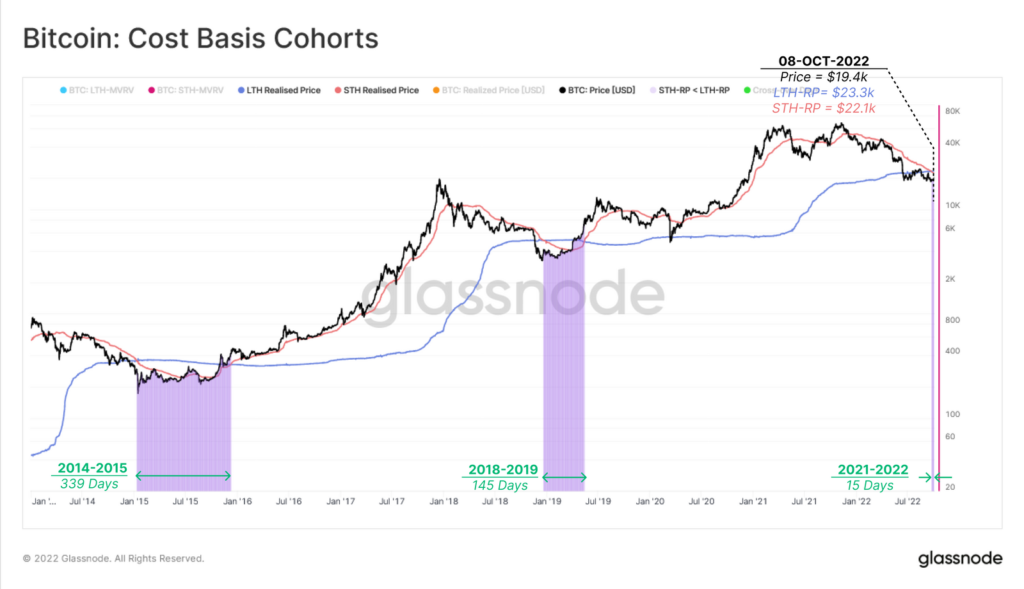

Średnia cena zakupu Bitcoina przez inwestorów i krótkoterminowych pokazuje powyższy wykres. Cena ceny nabycia (koszt bazowy) przez krótkoterminowych inwestorów jest poniżej ceny nabycia przez inwestorów długoterminowych. Cena samego Bitcoina znajduje się poniżej średniej zarówno dla LTH jak i STH. . Jednym słowem Bitcoin w tej chwili 'nagradza’ nowe osoby na rynku atrakcyjniejszą ceną, a inwestorzy którzy przetrwali okresy szalonej zmienność wciąż nie widzą zysków. Blisko 2 tyg. temu Bitcoin znalazł się znów w miejscu z którego w porównaniu z przeszłymi fazami bessy potrzebował od 145 do 339 dni by się zregenerować. Cena bazowa dla długoterminowych inwestorów to ok 23.3 tys USD, dla krótkoterminowych to ok. 22,1 tys USD. Te zakresy cen mogą okazać się istotną bazą dla przyszłego odreagowania oraz stanowić istotny opór. Źródło: Glassnode

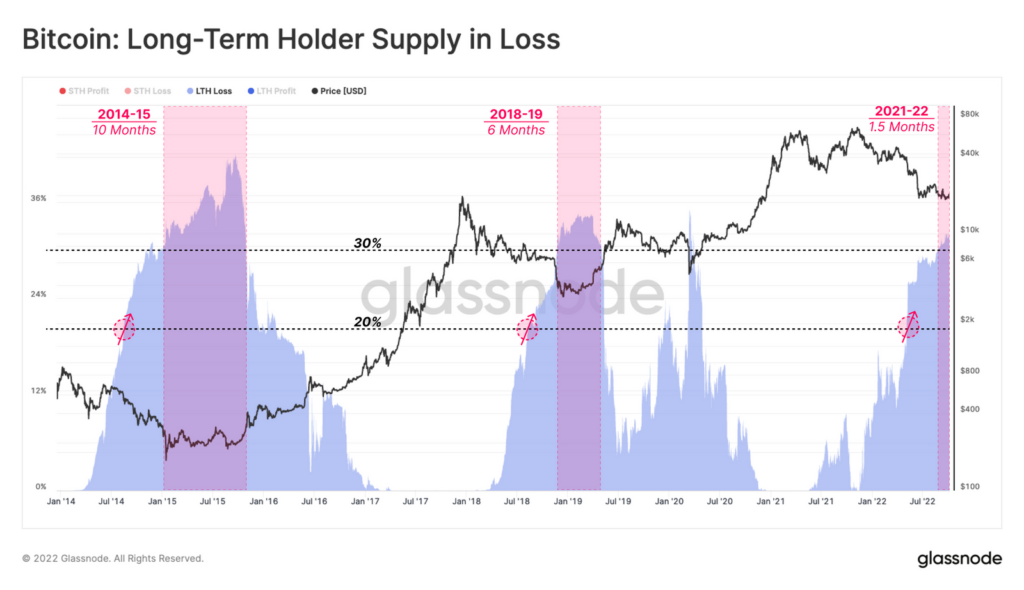

Średnia cena zakupu Bitcoina przez inwestorów i krótkoterminowych pokazuje powyższy wykres. Cena ceny nabycia (koszt bazowy) przez krótkoterminowych inwestorów jest poniżej ceny nabycia przez inwestorów długoterminowych. Cena samego Bitcoina znajduje się poniżej średniej zarówno dla LTH jak i STH. . Jednym słowem Bitcoin w tej chwili 'nagradza’ nowe osoby na rynku atrakcyjniejszą ceną, a inwestorzy którzy przetrwali okresy szalonej zmienność wciąż nie widzą zysków. Blisko 2 tyg. temu Bitcoin znalazł się znów w miejscu z którego w porównaniu z przeszłymi fazami bessy potrzebował od 145 do 339 dni by się zregenerować. Cena bazowa dla długoterminowych inwestorów to ok 23.3 tys USD, dla krótkoterminowych to ok. 22,1 tys USD. Te zakresy cen mogą okazać się istotną bazą dla przyszłego odreagowania oraz stanowić istotny opór. Źródło: Glassnode Powyższa metryka analizuje długoterminową podaż długoterminowych inwestorów w stracie, prawdopododobieństwo kapitulacji długoterminowych inwestorów osiąga w tej chwili szczyt i przekracza 20% podaży. w tej chwili 31% podaży jest realizowanej przez stratne adresy długoterminowe jednak rośnie szansa na to, iż etap ten chyli się już ku końcowi co w przeszłości sugerowało czasochłonne formowanie się cenowego dna. Faza sprzedaży adresów LTH trwa ponad 1,5 miesiąca, poprzedni czas trwania takich cykli to 6 do 10 miesięcy. Tego rodzaju fazy okazywały się być świetnymi okazjami do kupna dla nowych, długoterminowych inwestorów jednak okresy stresy mogły się wydłużać, dziś mogłoby to oznaczać kolejną być może decydującą falę sprzedażową w okolice 15 000 USD i niżej. Źródło: Glassnode

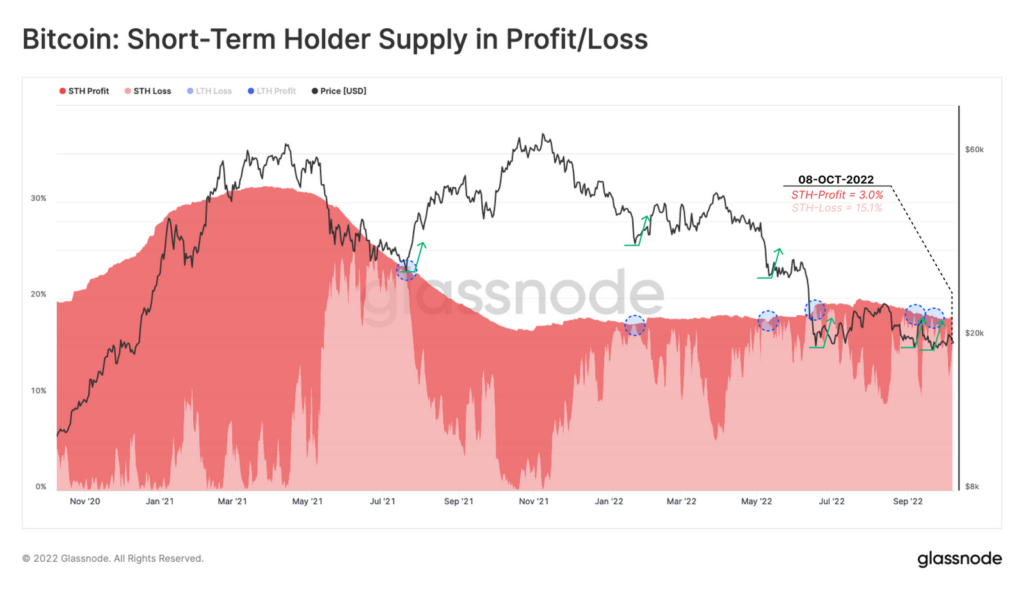

Powyższa metryka analizuje długoterminową podaż długoterminowych inwestorów w stracie, prawdopododobieństwo kapitulacji długoterminowych inwestorów osiąga w tej chwili szczyt i przekracza 20% podaży. w tej chwili 31% podaży jest realizowanej przez stratne adresy długoterminowe jednak rośnie szansa na to, iż etap ten chyli się już ku końcowi co w przeszłości sugerowało czasochłonne formowanie się cenowego dna. Faza sprzedaży adresów LTH trwa ponad 1,5 miesiąca, poprzedni czas trwania takich cykli to 6 do 10 miesięcy. Tego rodzaju fazy okazywały się być świetnymi okazjami do kupna dla nowych, długoterminowych inwestorów jednak okresy stresy mogły się wydłużać, dziś mogłoby to oznaczać kolejną być może decydującą falę sprzedażową w okolice 15 000 USD i niżej. Źródło: Glassnode Wykres pokazuje rozkład stresy tj, bólu i osiągniętych zysków sieci Bitcoina. Ponownei pod lupę bierzemy STH i LTH. Celem zestawienia jest odtworzenie powtarzającej się struktury dla rynku bessy.

Wykres pokazuje rozkład stresy tj, bólu i osiągniętych zysków sieci Bitcoina. Ponownei pod lupę bierzemy STH i LTH. Celem zestawienia jest odtworzenie powtarzającej się struktury dla rynku bessy.Sprzedaż dokonywana przez STH (profit/loss) w wielu przypadkach gdy korekta cenowa zatrzymywała się gdy ponad 99% krótkoterminowych inwestorów znajdowało się w stracie (kapitulacja). W tej chwili 18,1% całkowitej podaży BTC jest w stracie, kilka ponad 15% posiada stratę niezrealizowaną. Zatem tylko ok.3% adresów STH jest w zysku, co znaczy iż po wydłużającym się trendzie spadkowym zbliża się etap wyczerpania siły sprzedających co historycznie bylo sygnałem odreagowania. Źródło: Glassnode

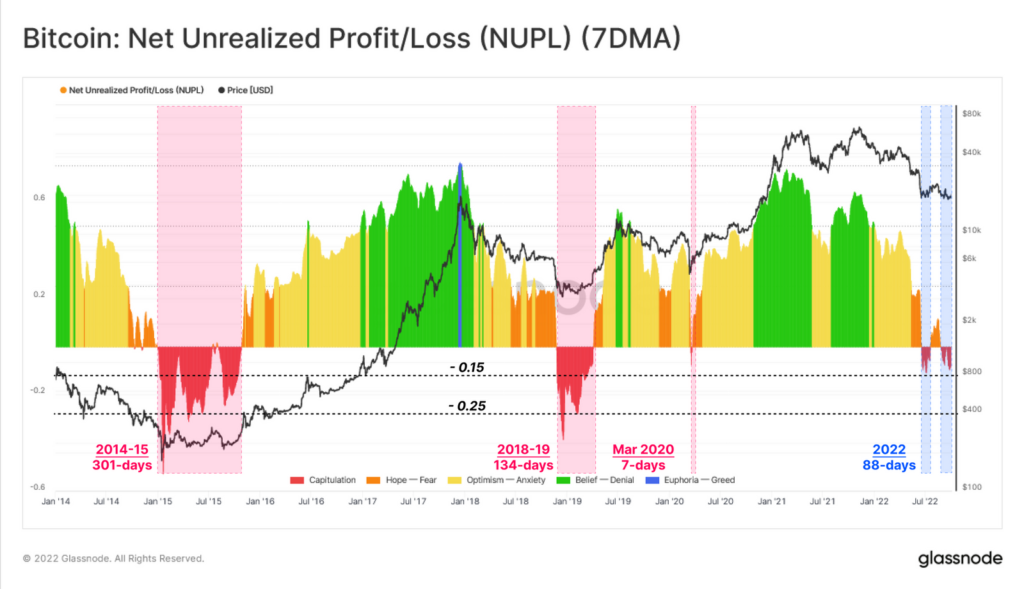

Popularny wskaźnik NUPL pokazujacy niezrealizowane straty to metryka któa pozwala ocenić kapitalizację Bitcoina w stosunku do poziomu wcześniej wspomnianej niezrealizowanej straty. Wskaźnik uwzględnia straty, a także zysk utrzymywany przez adrest w różnych fazach cyklu. Patrząc na czerwiec 2022 wskaźnik spadl do zakresu od 0 do -15% w dwóch oddzielnych etapach, ktore realizowane są ok. 90 dni. Widzimy, iż NUPL może zbliżyć się do poziomów poniżej -25$, w poprzednich cyklach wskaźnik spadał niżej i utrzymywał się na alarmowych poziomach (czerwony) przez odpowiednio 134 dni (2018-2019) oraz 301 dnu (2014-2015). Choć danych jest relatywnie kilka (krótki interwał czasowy) widzimy, iż czas trwania tych poziomów skracał się o ok. 50% w każdym z cykli, zatem jeżeli to znów się powtórzy – możemy kręcić się wokół cenowego dołka (ok. 90 dni). Mimo faktu, iż większość traderów i inwestorów detalicznych jest niemal pewna spadków poniżej 18 000 USD i rywalizują już prognozami dokąd powędruje Bitcoin, 10 000 USD, 1000 USD a może 14 000 USD? W przeszłości rynek również spekulowal na temat niższych dołków, a dołek de facto zawsze był zaskoczeniem dla większości rynku. Źródło: Glassnode

Popularny wskaźnik NUPL pokazujacy niezrealizowane straty to metryka któa pozwala ocenić kapitalizację Bitcoina w stosunku do poziomu wcześniej wspomnianej niezrealizowanej straty. Wskaźnik uwzględnia straty, a także zysk utrzymywany przez adrest w różnych fazach cyklu. Patrząc na czerwiec 2022 wskaźnik spadl do zakresu od 0 do -15% w dwóch oddzielnych etapach, ktore realizowane są ok. 90 dni. Widzimy, iż NUPL może zbliżyć się do poziomów poniżej -25$, w poprzednich cyklach wskaźnik spadał niżej i utrzymywał się na alarmowych poziomach (czerwony) przez odpowiednio 134 dni (2018-2019) oraz 301 dnu (2014-2015). Choć danych jest relatywnie kilka (krótki interwał czasowy) widzimy, iż czas trwania tych poziomów skracał się o ok. 50% w każdym z cykli, zatem jeżeli to znów się powtórzy – możemy kręcić się wokół cenowego dołka (ok. 90 dni). Mimo faktu, iż większość traderów i inwestorów detalicznych jest niemal pewna spadków poniżej 18 000 USD i rywalizują już prognozami dokąd powędruje Bitcoin, 10 000 USD, 1000 USD a może 14 000 USD? W przeszłości rynek również spekulowal na temat niższych dołków, a dołek de facto zawsze był zaskoczeniem dla większości rynku. Źródło: Glassnode Wykres pokazuje średnią cenę nabycia BTC przez tzw. wieliryby, które aktywnie poruszały się po rynku w danym okresie czasu, ooziony te mogą mieć istotne znaczenie psychologiczne i zachęcić wieloryby do ponownej akumulacji jeżeli cena dotarłaby do nich ponownie. Adresy posiadające powyżej 1000 BTC posiadają w tej chwili średnią nabycia Bitcoinów w okolicach 15 700 USD. Źródło: Glassnode

Wykres pokazuje średnią cenę nabycia BTC przez tzw. wieliryby, które aktywnie poruszały się po rynku w danym okresie czasu, ooziony te mogą mieć istotne znaczenie psychologiczne i zachęcić wieloryby do ponownej akumulacji jeżeli cena dotarłaby do nich ponownie. Adresy posiadające powyżej 1000 BTC posiadają w tej chwili średnią nabycia Bitcoinów w okolicach 15 700 USD. Źródło: Glassnode2022-10-09, 23:59 UTC

881 days after halving

Current: $19,428.37

2012 scaled: $157,143.64

2016 scaled: $44,451.21

Avg scaled: $85,617.27 pic.twitter.com/HBBOnUvBYc

3 lat temu

3 lat temu