Nie jest tajemnicą, iż Dolina Krzemowa, która jest hubem dla setek giełdowych gigantów jak Apple, Alphabet (spółka matka Google) Microsoft, Meta Platforms (niegdyś Facebook) czy Intel w potężny sposób oddziałuje na cykl technologiczny. Tajemnicą poliszynela na Wall Street jest, iż masowe zwolnienia, niższe inwestycje i redukcja kosztów sgueruje iż firmom po tłustej dekadzie, w czasie której zjadły więcej niż mogły zmieścić ich brzuchy został wystawiony wysoki rachunek. Nie jest to jednak dobra informacja dla kryptowalut, ponieważ korelacja z indeksami giełdowymi utrzymuje się, a to właśnie technologiczne molochy ważą w nich 'najwięcej’.

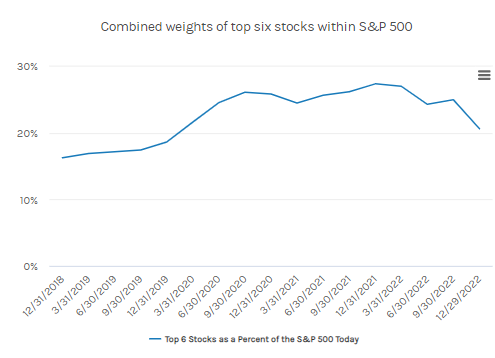

Największe 6 spółek w S&P500 (technologiczne molochy) zaczynają 'ważyć’ w nim coraz mnie, ustępując miejsca innym biznesom. Źródło: MorganStanley, FactSet

Największe 6 spółek w S&P500 (technologiczne molochy) zaczynają 'ważyć’ w nim coraz mnie, ustępując miejsca innym biznesom. Źródło: MorganStanley, FactSetKapryśny rynek czy prawo cykli?

Przez lata boomu na technologię możemy znajdować się na krawędzi dłuższego okresu marazmu, który skłoni wielkie koncerny do redukcji kosztów. Te nie obciążały budżetu gdy niemal każdy kolejny rok był rekordowy. Były pieniądze na cukierkowy marketing, badania, na zawyżone faktury, firmowe kolacje, a piszący linijki kodu stawiali warunki zarabiając krocie choćby na juniorskich stanowiskach. Sytuacja ta powoli się odwraca, a to co obserwujemy może zwiastować zmierzch aktualnego cyklu technologicznego, który rozwój AI może paradoksalnie … Przyspieszyć. Giganci próbują radzić sobie z problemem przez transfer pieniędzy zgromadzonych w ostatnich latach na rozwój ryzykownych, nowych technologii jak Metaverse (Meta Platforms) czy w/w AI (Microsoft, Alphabet).

Abstrahując, każdy mniej więcej kojarzy sportowe ikony, które przez lata dominowały swoje dyscypliny jak Mohammed-Ali , Michael Phelps, Roger Federer czy Ole Einar-Bjoerndalen. Ale czy wszyscy oni zdołali utrzymać tak samo wysoką formę do samego końca? Co sprawiło, iż ich czas przeminął i czy jeżeli zakończyli karierę – dlaczego to zrobili? Choć giełda i inwestycje to nie sport, powyższy przypadek dobrze obrazuje rolę cyklu w rynkowej grze. W latach 90-tych spółki wchodzące w skład indeksu S&P 500 były przecież zupełnie inne. Kto jeszcze pamięta Kodak, Polaroid czy fakt, iż japoński indeks Nikkei miał być głównym beneficjentem technologicznego boomu?

Zły Fed

Ostatni rok rosnących stóp procentowych i spadających cen akcji wstrząsnął branżą. Dziesiątki tysięcy zwolnień w Google, Microsofcie, Amazonie i dziesiątkach innych firm dały jasno do zrozumienia: złoty wiek się skończył. Apple, Amazon i Alphabet (Google) – jedne z największych motorów napędowych gospodarki Zachodu podały w czwartek wyniki finansowe za IV kw. 2022 roku. Raporty były oczekiwane przez Wall Street, które naciska na firmy by cięły koszty pomagajac akcjonariuszom. Co prawda firmy wciąż rosną ale w znacznie wolniejszym tempie niż w przeszłości. Gdyby były sportowcami można byłoby zauważyć, iż przestają już zajmować wciąż 1 miejsca, zaczynają stawać na trzecim miejscu podium lub choćby wypadają poza nie. Przychody Apple były o 5% niższe niż w tym samym czasie ubiegłego roku. W telekonferencjach i komentarzach zamieszczanych w internecie szefowie Amazona i Alphabetu podkreślali, iż wciąż pracują nad cięciem kosztów.

„Jesteśmy na drodze by przeprojektować strukturę kosztów w sposób trwały i zbudować finansową równowagę” – mówił prezes Google, Sundar Pichai. Zdecydowanie nie brzmi to tak jakby firma szykowała się na kolejne lata boomu. W środę dawny Facebook a w tej chwili Meta Platforms wskazał, iż 2023 będzie”rokiem wydajności”. Firma będzie zwalniać pracowników średnego szczebla w dążeniu do podejmowania decyzji szybciej i wyższej produktywnosci co sprzyjało euforycznej reakcji giełdy. Pamiętajmy jednak, iż giełda wycenia przyszłość i po prostu uwierzyła deklaracji. Przyszłość nie jest przesądzona. Marck Zuckberberg mówił: „Zamknęliśmy ostatni rok z kilkoma trudnymi decyzjami o zwolnieniach i restrukturyzacją niektórych zespołów. Gdy to zrobiliśmy, powiedziałem wyraźnie, iż to dopiero początek naszego skupienia na efektywności, a nie koniec„. W efekcie Nasdaq osiągnął najlepsze zamknięcie od sierpnia. .Jednak niepewne prognozy branży technologicznej wciąż utrzymują się w obliczu szerokiej niepewności, czy gospodarka amerykańska będzie w stanie wciąż dobrze reagować na podwyżki stóp procentowych przez Rezerwę Federalną w sposób pozwalający jej na uniknięcie recesji. A jeżeli wciąż będzie mocna, Fed może utrzymywać stopy restrykcyjne tak długo, jak długo rynek pracy nie znajdzie się w zapaści – nie chcąc ryzykować powrotu presji inflacyjnej.

Zdrowy optymizm

Choć Bitcoin nie wykazał w ostatnich dniach tyle mocy co Nasdaq i nie zdołał przełamać trwale 24 000 USD nie zapominajmy, iż w przeszłości przegrana jednych okazywala się wygraną innych. Biznesy które pomogą branży kryptowalut bezpośrednio lub pośrednio – poprawiając sentyment wokół nowych technologii mogą przez cały czas się rozwijać lub być dopiero na początkowym etapie swojej działalności. Patrząc historycznie, najlepiej zarządzane firmy powstawały w trudnych czasach.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)