Rynek jest jak cierpiący na dwubiegunową chorobę człowiek i tak, od totalnej euforii wokół Bitcoina, gdy przy 74,000 USD panowała narracja 'wiecznej hossy’ znajdujemy się w fazie, w której inwestorzy zaczynają kwestionować ten trend. Dodatkową niepewność stanowi fakt, iż Bitcoin w tym roku odnotował nowe ATH przed halvingiem, co nie wydarzyło się nigdy wcześniej w historii. To daje pole całym rzeszom analityków do spekulacji na temat tego, gdzie ostatecznie może wylądować cena 'w cyklu innym niż wszystkie’. Mało tego, w poprzednich cyklach nie mieliśmy giełdowych funduszy ETF w USA, które tym razem stanowiły olbrzymi motor popytowy. Czy nastąpiły na tym polu jakieś istotne zmiany? Czy momentum odwróci się na niekorzyść BTC i kryptowalut?

@Grayscale do tej pory tak (pic.) dumpowało #BTC i teraz to co ważne:

Mieli 620K #BTC a teraz został im już "tylko" 368K i tym samym pozbyli się 40%. W tym tempie już niedługo (Sierpień?) nic im nie zostanie.

Oczywiście cena może łupnąć ale potem…. 🚀🌙#BullishAF

pic.twitter.com/KbPBcstCb6

Koniunkcja anty-BTC?

Wzrost rentowności i stopy wolnej od ryzyka sprawił, iż inwestorzy zaczęli rozważać ekspozycję na ryzyko i alokację aktywów w portfolio. Po rekordowych napływach do funduszy ETF, naturalnym jest, iż może przyjść ich ochłodzenie. Jeszcze większą szansę widzimy na odpływy z ETF-ów, na które rynek może reagować paniką. Fundusze ETF działały z podwójną siłą. Po pierwsze kupowały BTC w imieniu udziałowców, po drugie… Na rynek przychodzili ludzie, kupujący 'bo ETFy kupują’. W efekcie mieliśmy niezrównane odbicie, w ramach którego Bitcoin znów stał się jednym z 10 najwyżej wycenianych aktywów na świecie, bijąc srebro. Warto zwrócić uwagę na fakt, iż Bitcoin notuje spadki przed jutrzejszą decyzją Fed i po pierwszej od dekad podwyżce stóp w Japonii.

#Bitcoin bearish divergence is valid and remained that.

I think we're close to a bottoming procedure and the correction is shallow, altcoins bleeding -> great opportunities.

Reasons for the drop:

– FOMC tomorrow evening.

– BoJ raising interest rates since 2007.

– Grayscale. pic.twitter.com/Ys8t2Z6PS0

Napływy do amerykańskiego dolara i większa ostrożność Wall Street mogą wywrzeć presję na zachowanie inwestorów, którzy chętnie kupowali ETF. Zarówno tych instytucjonalnych, jak i detalicznych. W naszej ocenie, w obecnej fazie rynku warto przygotować się na 'paniczne’ nagłówki prasowe, mówiące o sprzedaży przez fundusze ETF. Tak, ta sprzedaż (póki co, ex-GBTC są to wciąż wyciszone, ale napływy) może rosnąć, tym bardziej jeżeli indeksy miałaby czekać korekta. Wczoraj odpływy z funduszu GBTC pobiły dotychczasowy rekord i wyniosły ponad 630 mln USD.

Bitcoin ETFs: biggest outflow from Grayscale yet.

Nobody else selling even during market rout days pic.twitter.com/KLuHSs2QCx

Rynek obawia się, iż sprzedający udziały w Grayscale nie wejdą tym razem do innych ETFów tylko przy korekcie opuszczą rynek. Naturalnie uważamy, iż w miarę pogarszania sie warunków momentum, sprzedawać mogą też pozostałe fundusze, jak BlackRock i Fidelity. Ich udziałowcy notują średnio wciąż prawie 30% zysk. Przy rosnących obawach dot. dalszego cyklu Bitcoina, taka skala zwrotu może być dla wielu (zwłaszcza instytucji obracających większym kapitałem) więcej, niż zadowalająca.

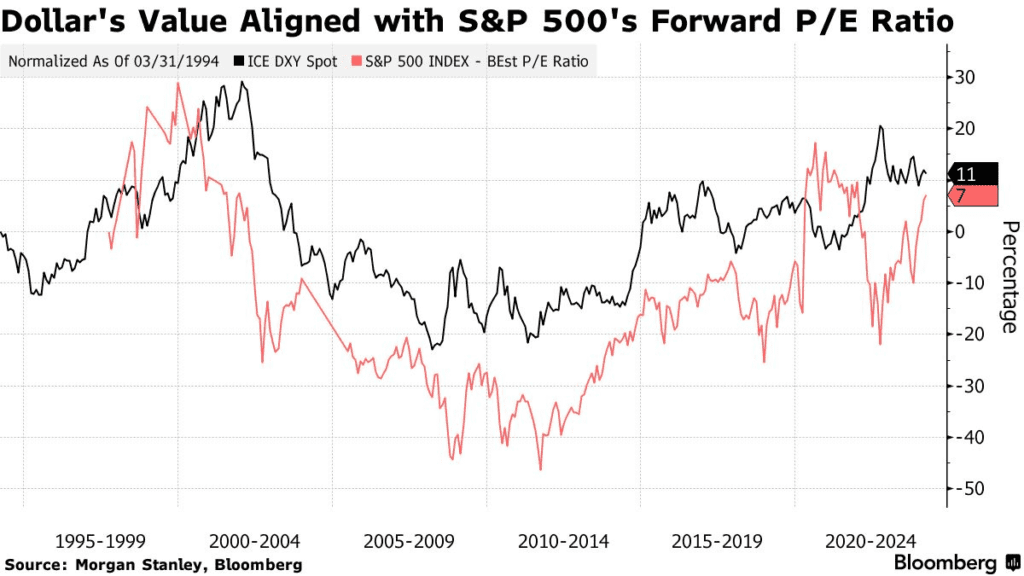

Analitycy Morgan Stanley w nocie badawczej wskazali, iż główne rynki mogą znów znaleźć się pod presją dolara. Źródło: Bloomberg

Analitycy Morgan Stanley w nocie badawczej wskazali, iż główne rynki mogą znów znaleźć się pod presją dolara. Źródło: BloombergKryptowalutowy bumerang

Te same pytania, niczym bumerang wracają po każdej korekcie Bitcoina. Im głębsza jest, tym więcej przekonanych inwestorów, odnośnie 'tym razem będzie inaczej’. Niepewność ta wynika z faktu, iż nikt nie jest w stanie z całą stanowczością przewidzieć przyszłości, na rynku, który jest organizmem żywym i nieprzewidywalnym. Tu z pomocą przychodzi niemal 'święte’ prawo cykliczności, które w telegraficznym skrócie stanowi, iż nastroje rynku wahają się od euforii, do paniki.

Od ekstremalnej chciwości, do ekstremalnego strachu. Rynek kryptowalut stanowi świetny tego przykład. Ceny wieli tokenów nie mają pokrycia w niczym, poza wypuszczoną podażą do obiegu i wiarą w uczciwość oraz zamiary twórców. To sprawia, iż rynek nieustannie spekuluje na temat ich wartości, w drodze licytacji. W przypadku tradycyjnej giełdy bywa podobnie, choć spółki mają zazwyczaj:

a) przepływy pieniężne

b) wartość księgową, wynikającą choćby z posiadanej gotówki czy dóbr trwałych jak grunty, obiekty przemysłowe czy technologia i wartość intelektualna (które trudno wycenić)

Większość kryptowalut nie ma powyższego, ale często nie mają też ewidentnego problemu zadłużenia i całej masy rzeczy, z którymi muszą zmagać się inwestorzy na rynku kapitałowym. W efekcie oba rynki możemy ze sobą porównać, a za przewodnik weźmy cykl i jego ekstrema. Nie powinna zatem dziwić korekta z rekordowych poziomów.

1 rok temu

1 rok temu

![Kopenhaga: obchody Chanuki [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-epa12607823.jpg)