W dzisiejszym artykule znów pozostawimy rzeczy mało istotne i niepotwierdzone z boku. Skoncentrujemy się na opisaniu twardych danych on-chain, dostarczonych przez Glassnode. Jakie wnioski możemy wyciągnąć analizując bieżącą fazę bessy Bitcoina?

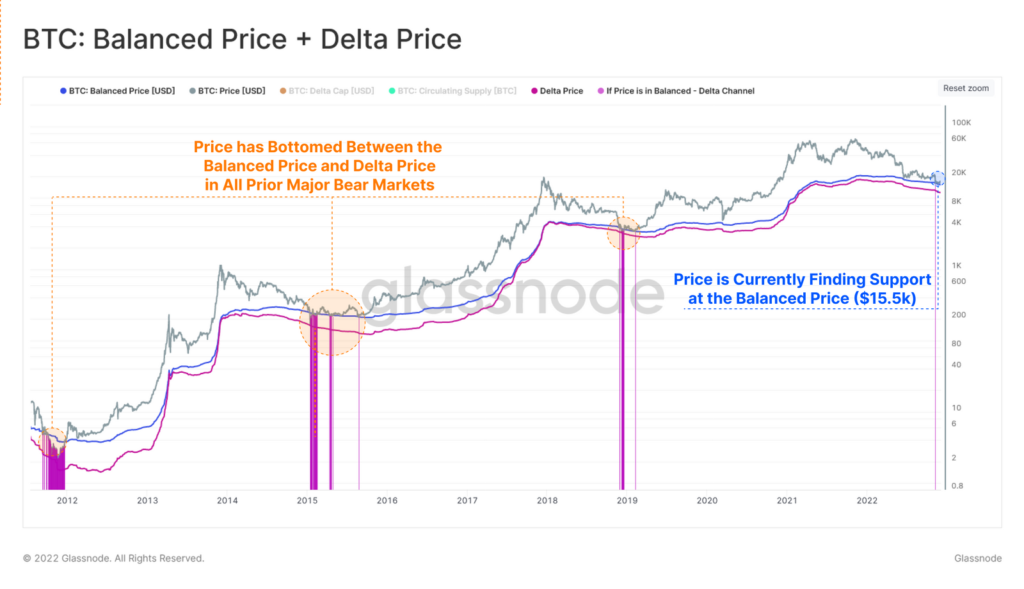

Pomimo poprawy aktywności uczestników sieci BTC co opiszemy w dalszych przypadakach jej wykorzystanie, jak to w bessach bywa pozostaje 'chłodne’, dlatego warto przygotować się na wszystkie możliwości. Wykres pokazuje dwa modele cenowe on-chain, które mają na celu przybliżyć podstawę kosztów sieci i były naruszane w poprzednich bessach. Cena zrównoważona (niebieski) to różnica między ceną zrealizowaną a ceną transferową. Cena transferowa to skumulowana cena 'Coin Days Destroyed’ skorygowana o krążącą podaż i całkowity czas od powstania BTC. Z kolei delta cenowa (fioletowy) to różnica między zrealizowanym kapitałem a średnią kapitału dzieloną przez krążącą podaż, gdzie średnia cena jest średnia ruchoma z całkowitego okresu życia Bitcoina. Na wszystkich wcześniejszych rynkach niedźwiedzia cena wahała się między ceną zrównoważoną (Balanced Price), a deltą (Delta Price). Tylko 136 spośród 4518 ostatnich dni handlowych BTC było okresem w którym wahania te obserwowaliśmy. w tej chwili widzimy, iż zakres dzielący cenę zbalansowaną i deltę wynosi między 15 500 USD a 12 000 USD. Cena weszła do tego wąskiego przedziału krytycznego na krótko w obliczu bankructwa FTX, znalazła jednak wsparcie powyżej cenowej delty. Historycznie wyglądało to bardzo podobnie – delta (fioletowa linia) niemal nigdy nie była naruszana, co innego cena zbalansowana – ta ostatecznie zawsze okazywała się być ostatecznym wsparciem i to własnie na nim w tej chwili wylądowaliśmy. Źródło: Glassnode

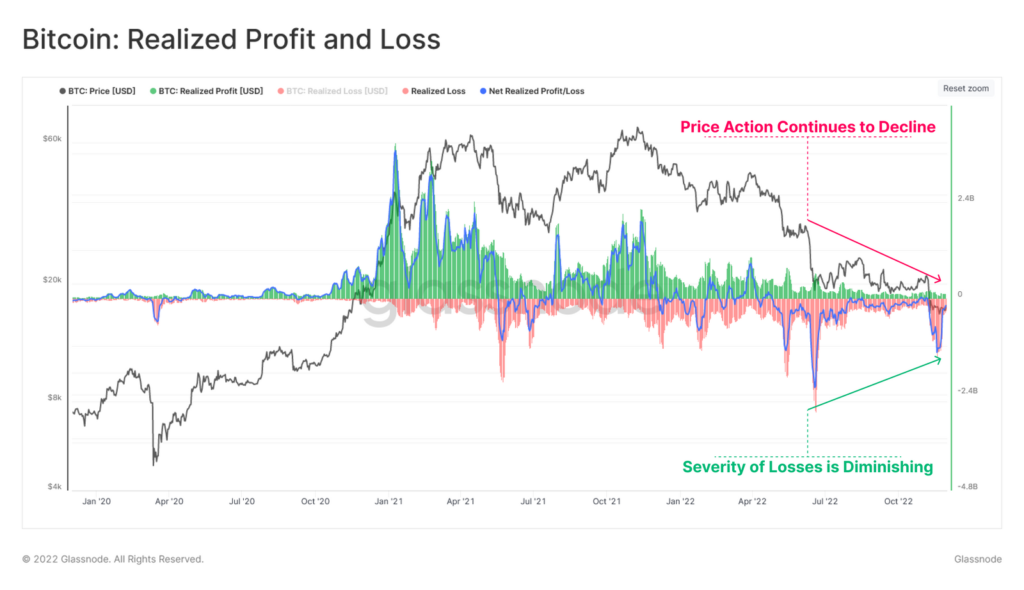

Pomimo poprawy aktywności uczestników sieci BTC co opiszemy w dalszych przypadakach jej wykorzystanie, jak to w bessach bywa pozostaje 'chłodne’, dlatego warto przygotować się na wszystkie możliwości. Wykres pokazuje dwa modele cenowe on-chain, które mają na celu przybliżyć podstawę kosztów sieci i były naruszane w poprzednich bessach. Cena zrównoważona (niebieski) to różnica między ceną zrealizowaną a ceną transferową. Cena transferowa to skumulowana cena 'Coin Days Destroyed’ skorygowana o krążącą podaż i całkowity czas od powstania BTC. Z kolei delta cenowa (fioletowy) to różnica między zrealizowanym kapitałem a średnią kapitału dzieloną przez krążącą podaż, gdzie średnia cena jest średnia ruchoma z całkowitego okresu życia Bitcoina. Na wszystkich wcześniejszych rynkach niedźwiedzia cena wahała się między ceną zrównoważoną (Balanced Price), a deltą (Delta Price). Tylko 136 spośród 4518 ostatnich dni handlowych BTC było okresem w którym wahania te obserwowaliśmy. w tej chwili widzimy, iż zakres dzielący cenę zbalansowaną i deltę wynosi między 15 500 USD a 12 000 USD. Cena weszła do tego wąskiego przedziału krytycznego na krótko w obliczu bankructwa FTX, znalazła jednak wsparcie powyżej cenowej delty. Historycznie wyglądało to bardzo podobnie – delta (fioletowa linia) niemal nigdy nie była naruszana, co innego cena zbalansowana – ta ostatecznie zawsze okazywała się być ostatecznym wsparciem i to własnie na nim w tej chwili wylądowaliśmy. Źródło: Glassnode Powyższy wykres analizuje wielkość strat poniesionych przez wszystkich uczestników rynku podczas delewarowania w ostatnich tygodniach. Zarówno spadki z czerwca 2022 r., jak bankructwo FTX spowodowały kapitulację inwestorów na rzadko spotykaną, historyczną skalę. W przypadku FTX jednodniowa strata wyniosła ponad -4,4 mld USD i okazała się rekordem w historii. Jednak, gdy popatrzymy na tygodniową ruchomą średnią straty powoli słabną. Spadki w czerwcu utrzmywały się dłużej i były bardziej dotkliwe. Inwestprzy realizowali średnio 700 mln USD strat dziennie, przez blisko 2 tygodnie. Źródło: Glassnode

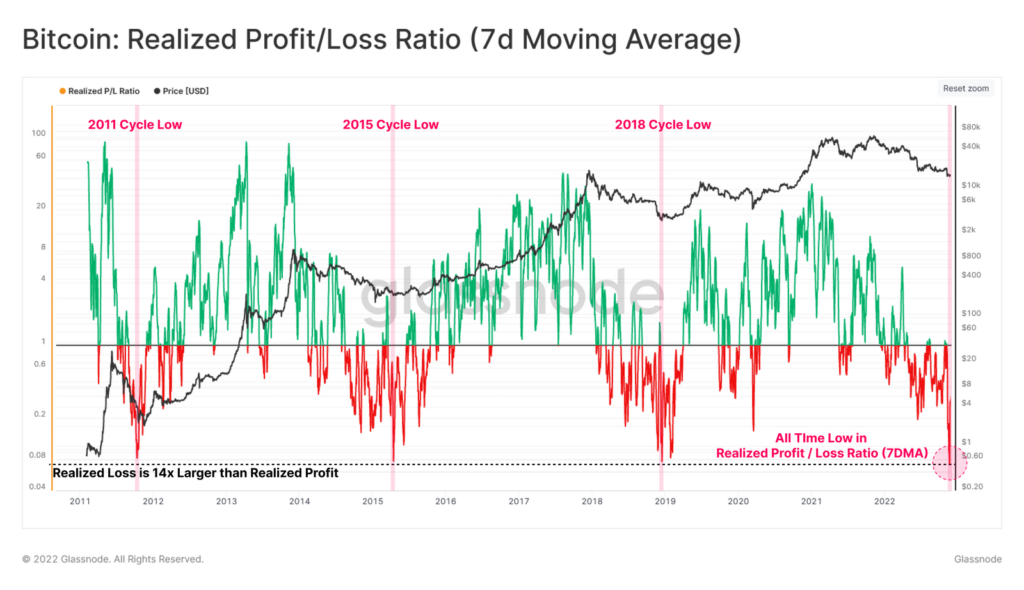

Powyższy wykres analizuje wielkość strat poniesionych przez wszystkich uczestników rynku podczas delewarowania w ostatnich tygodniach. Zarówno spadki z czerwca 2022 r., jak bankructwo FTX spowodowały kapitulację inwestorów na rzadko spotykaną, historyczną skalę. W przypadku FTX jednodniowa strata wyniosła ponad -4,4 mld USD i okazała się rekordem w historii. Jednak, gdy popatrzymy na tygodniową ruchomą średnią straty powoli słabną. Spadki w czerwcu utrzmywały się dłużej i były bardziej dotkliwe. Inwestprzy realizowali średnio 700 mln USD strat dziennie, przez blisko 2 tygodnie. Źródło: Glassnode Wykres pokazuje stosunek zrealizowanego zysku do zrealizowanej straty. Możemy zaobserwować, iż stosunek pomiędzy zrealizowanym zyskiem a stratą zanotował nowy rekordowy poziom.

Wykres pokazuje stosunek zrealizowanego zysku do zrealizowanej straty. Możemy zaobserwować, iż stosunek pomiędzy zrealizowanym zyskiem a stratą zanotował nowy rekordowy poziom.Wskazuje to, iż straty zagregowane przez rynek były 14 krotnie większe niż wydarzenia związane z przyjmowaniem zysków. Poprzednie przypadki wyjątkowo niskich wskaźników Zrealizowanego Zysku/Straty w tej skali historycznie zbiegały się z dołkiem cenowym. Co jednak ciekawe, tym razem spadły poniżej absolutengo maksimum z poprzednich cyklów. Źródło: Glassnode

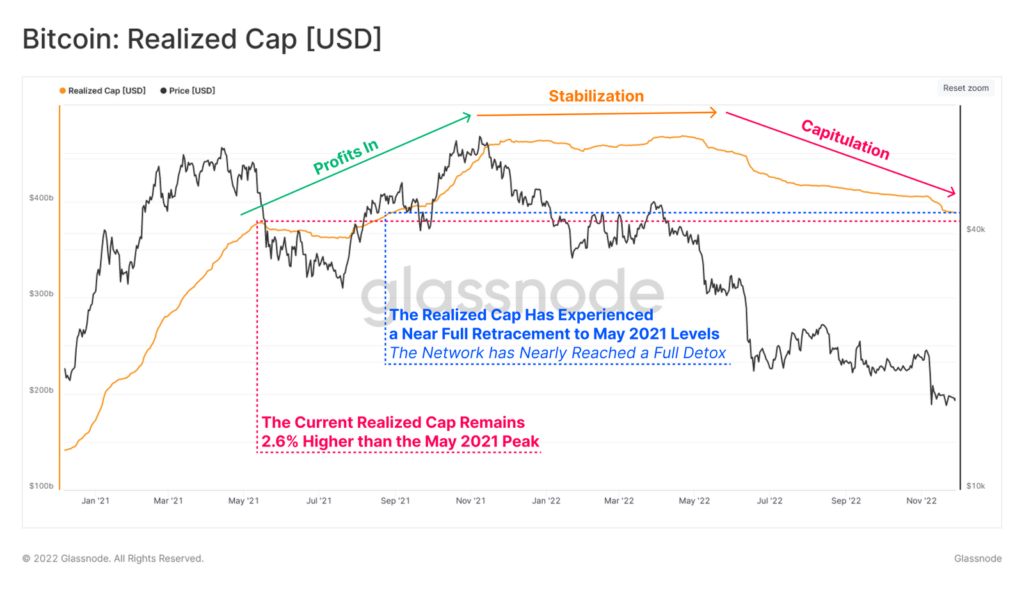

Powyższa metryka śledzi zrealizowaną kapitalizację rynkową przez sumę napływi i odpływu kapitału netto do sieci BTC od momentu jej powstania (choć na wykresie widzimy tylko wycinek styczeń 2021 – końcówka 2022). Dzięki niej możemy ocenić skale nasilających się odpływów z Bitcoina po ostatnim szczycie cyklu. Znaczący wzrost REalized Cap można zauważyć po wyprzedaży w połowie 2021 roku. Można to interpretować jako korzystanie przez uczestników rynku ze znacznej płynności wyjściowej podczas wzrostów, tym samym realizację zysków i zwiększenie pokazanej Realized Cap.Po załamaniu Luny w maju 2022 r. widzimy znaczny odpływ kapitału, ponieważ inwestorzy, którzy kupili w pobliżu szczytów, zaczęli kapitulować i sprzedawać z coraz większą stratą prowadząc do ich kaskadowej realizacji. Ekscytacja pw drugiej połowie 2022 r. prawie całkowicie się wycofała, co sugeruje zatrzymanie nadwyżki płynności i wciąż trwającą fazę kapitulacji. Źródło: Glassnode

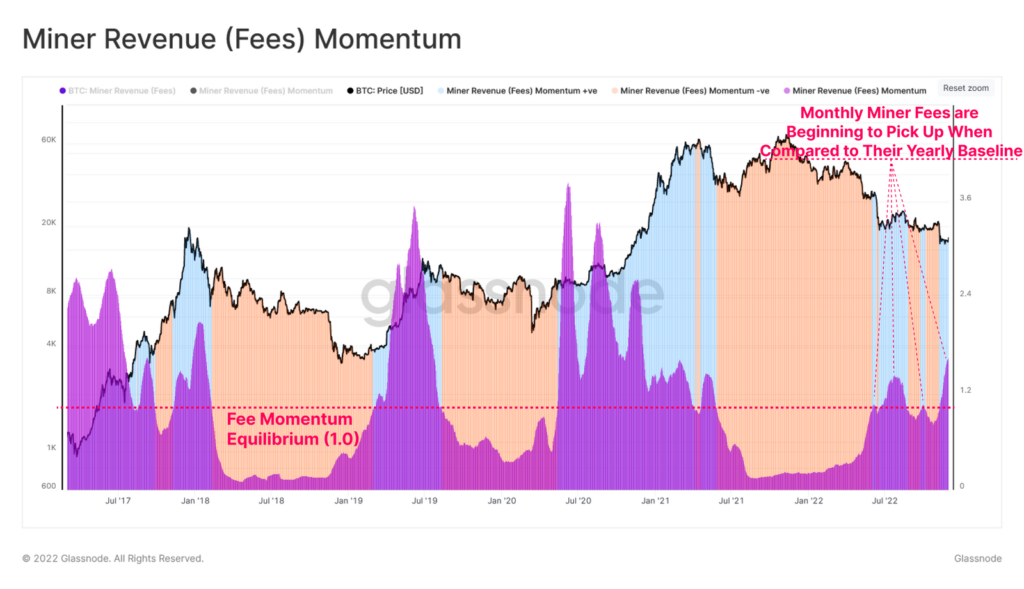

Powyższa metryka śledzi zrealizowaną kapitalizację rynkową przez sumę napływi i odpływu kapitału netto do sieci BTC od momentu jej powstania (choć na wykresie widzimy tylko wycinek styczeń 2021 – końcówka 2022). Dzięki niej możemy ocenić skale nasilających się odpływów z Bitcoina po ostatnim szczycie cyklu. Znaczący wzrost REalized Cap można zauważyć po wyprzedaży w połowie 2021 roku. Można to interpretować jako korzystanie przez uczestników rynku ze znacznej płynności wyjściowej podczas wzrostów, tym samym realizację zysków i zwiększenie pokazanej Realized Cap.Po załamaniu Luny w maju 2022 r. widzimy znaczny odpływ kapitału, ponieważ inwestorzy, którzy kupili w pobliżu szczytów, zaczęli kapitulować i sprzedawać z coraz większą stratą prowadząc do ich kaskadowej realizacji. Ekscytacja pw drugiej połowie 2022 r. prawie całkowicie się wycofała, co sugeruje zatrzymanie nadwyżki płynności i wciąż trwającą fazę kapitulacji. Źródło: Glassnode Zaprezentowany wyżej wykres Miner Revenue from Fees pozwala zobaczyć w popyt na przestrzeń blokową oraz to czy górnicy są skłonni do licytowania opłat wnoszonych za włączenie do kolejnego bloku. jeżeli porównamy miesięczną stawkę opłat do dłużej utrzymującej się średniej rocznej, możemy spróbować ocenić bieżące momentum. Momentum powyżej 1 (niebieski) sugeruje wzrost przychodów górników z opłat, w stosunku do rocznej średniej. Momentym poniżej 1 (fioletowy) pokazuje z kolei na spadek przychodów górników z opłat poniżej bazowego, rocznego poziomu. Bessie Bitcoina towarzyszy zwykle spadek aktywności całej sieci co skutkuje słabymy wpływami z opłat. Impas historycznie przełamywany był w reakcji na dużą kapitulację, gdy znacznie niższe ceny zaczynają być kuszące dla nowych nabywców przestrzeni blokowej BTC. W miarę odreagowania w poprzednich cyklach euforia zwiastowała zatłoczenie sieci z powodu napływu nowych zainteresowanych Bitcoinem. Wykres pokazuje, iż potencjalnie znajdujemy się w fazie 'zmiany trendu’ choć wzrost wciąż przecież ma szanse okazać się tylko krótkotrwały. Historycznie jednak popyt na przestrzeń blokową i rosnące przychody z opłat następowały jako zwiastun byczch reakcji cenowych. Źródło: Glassnode

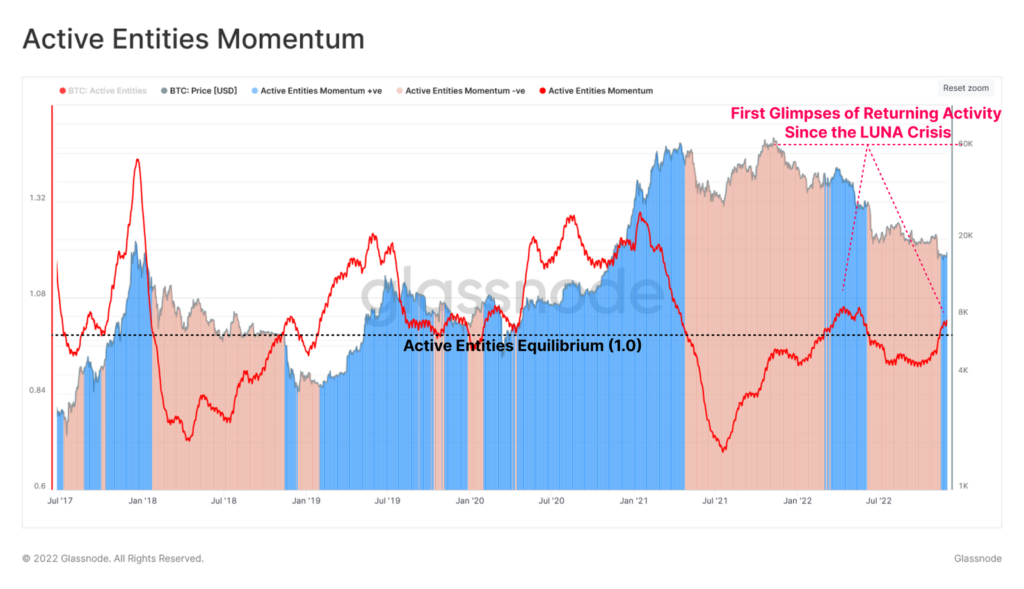

Zaprezentowany wyżej wykres Miner Revenue from Fees pozwala zobaczyć w popyt na przestrzeń blokową oraz to czy górnicy są skłonni do licytowania opłat wnoszonych za włączenie do kolejnego bloku. jeżeli porównamy miesięczną stawkę opłat do dłużej utrzymującej się średniej rocznej, możemy spróbować ocenić bieżące momentum. Momentum powyżej 1 (niebieski) sugeruje wzrost przychodów górników z opłat, w stosunku do rocznej średniej. Momentym poniżej 1 (fioletowy) pokazuje z kolei na spadek przychodów górników z opłat poniżej bazowego, rocznego poziomu. Bessie Bitcoina towarzyszy zwykle spadek aktywności całej sieci co skutkuje słabymy wpływami z opłat. Impas historycznie przełamywany był w reakcji na dużą kapitulację, gdy znacznie niższe ceny zaczynają być kuszące dla nowych nabywców przestrzeni blokowej BTC. W miarę odreagowania w poprzednich cyklach euforia zwiastowała zatłoczenie sieci z powodu napływu nowych zainteresowanych Bitcoinem. Wykres pokazuje, iż potencjalnie znajdujemy się w fazie 'zmiany trendu’ choć wzrost wciąż przecież ma szanse okazać się tylko krótkotrwały. Historycznie jednak popyt na przestrzeń blokową i rosnące przychody z opłat następowały jako zwiastun byczch reakcji cenowych. Źródło: Glassnode Powyższy wykres możemu uzupełnić wykresem momentum aktywnych podmiotów. Faza powyżej 1 (niebieski kolor) oznacza ekspansję aktywności podmiotów (unikalne adresy). Z kolei faza poniżej 1 (pomarańczowy kolor) oznacza kurczacą się aktywność. Ponownie widzimy, iż ostatni spadek cen pobudził aktywność w łańcuchu bloków BTC, metrya przebiła się powyżej pozycji equilibrum po raz pierwszy od kwietnia 2022 roku, gdy Bitcoin notował rajd w kierunku blisko 50 tys USD. Dalsze utrzymanie się metryki na 'błękitnych’ poziomach mogłoby zostać odczytane jako scenariusz sprzyjający dalszemy odreagowaniu przy czym patrząc od 2017 roku fazy te jeżeli już się pojawiały, zwykle trwały dłużej co podsyca nadzieje na bycze momentum. Źródło: Glassnode

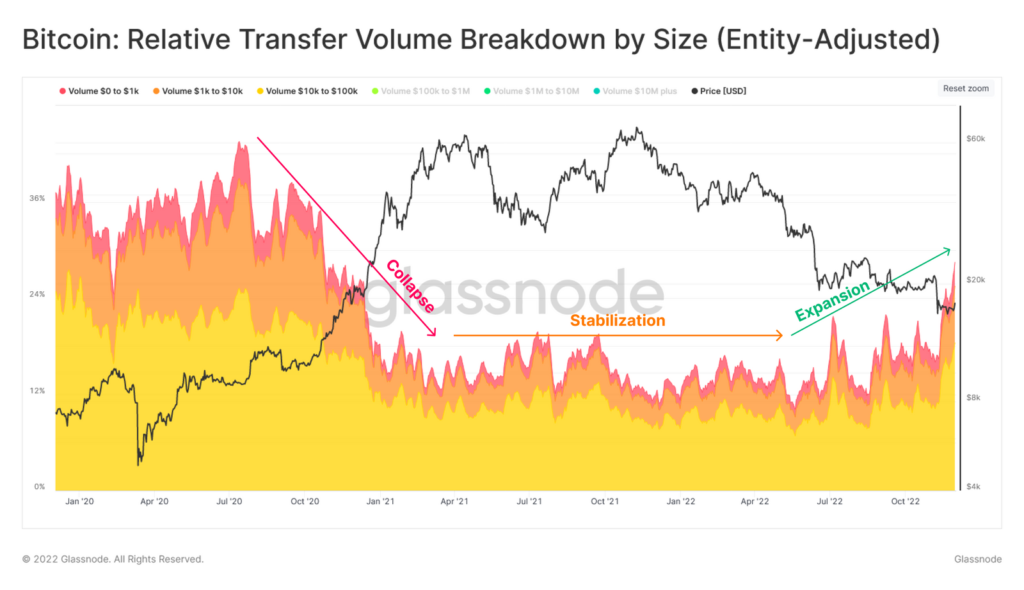

Powyższy wykres możemu uzupełnić wykresem momentum aktywnych podmiotów. Faza powyżej 1 (niebieski kolor) oznacza ekspansję aktywności podmiotów (unikalne adresy). Z kolei faza poniżej 1 (pomarańczowy kolor) oznacza kurczacą się aktywność. Ponownie widzimy, iż ostatni spadek cen pobudził aktywność w łańcuchu bloków BTC, metrya przebiła się powyżej pozycji equilibrum po raz pierwszy od kwietnia 2022 roku, gdy Bitcoin notował rajd w kierunku blisko 50 tys USD. Dalsze utrzymanie się metryki na 'błękitnych’ poziomach mogłoby zostać odczytane jako scenariusz sprzyjający dalszemy odreagowaniu przy czym patrząc od 2017 roku fazy te jeżeli już się pojawiały, zwykle trwały dłużej co podsyca nadzieje na bycze momentum. Źródło: Glassnode Liczba transakcji BTC rośnie, powoli rośnie również wolumen transferów BTC co prawdopodobnie jest odzwierciedleniem rosnącej dominacji większych uczestników rynku, procesujących oczywiście większe rozmiarowo kwoty (dzialania instytucji). Względny rozkład wolumenu przelewów BTC wskazuje jednak, iż dominacja mniejszych transakcji (do 100 tys. USD) wyniosła około 35%. Jest to zmiana w stosunku do stosunkowo stabilnego poziomu 10%-12% w całym cyklu 2020 / 2022. Źródło: Glassnode

Liczba transakcji BTC rośnie, powoli rośnie również wolumen transferów BTC co prawdopodobnie jest odzwierciedleniem rosnącej dominacji większych uczestników rynku, procesujących oczywiście większe rozmiarowo kwoty (dzialania instytucji). Względny rozkład wolumenu przelewów BTC wskazuje jednak, iż dominacja mniejszych transakcji (do 100 tys. USD) wyniosła około 35%. Jest to zmiana w stosunku do stosunkowo stabilnego poziomu 10%-12% w całym cyklu 2020 / 2022. Źródło: Glassnode

3 lat temu

3 lat temu