Kryptowaluty słabną, a Bitcoin znów osuwa się poniżej 22 500 USD zostawiajac inwestorów niepewnych kontynuacji rajdu rynku kryptowalut. W dzisiejszej analizie on-chain przejrzymy dane Glassnode dotyczące szczególnie zachowania HODL-erów, by móc porównać obecną sytuację on-chain z poprzednimi cyklami. Choć prognozowanie przyszłości zawsze okupione jest ryzykiem, a dane z przeszłości nie muszą wcale się powtórzyć (ekstrapolacja), warto analizować historię ponieważ jak mawiał Twain 'Historia nie powtarza się, ale się rymuje’, a zrozumienie cyklu jest jednym z fundamentów długoterminowych inwestycji. Nie przedłużajmy więc i przejdźmy do danych on-chain:

Źródło: Glassnode

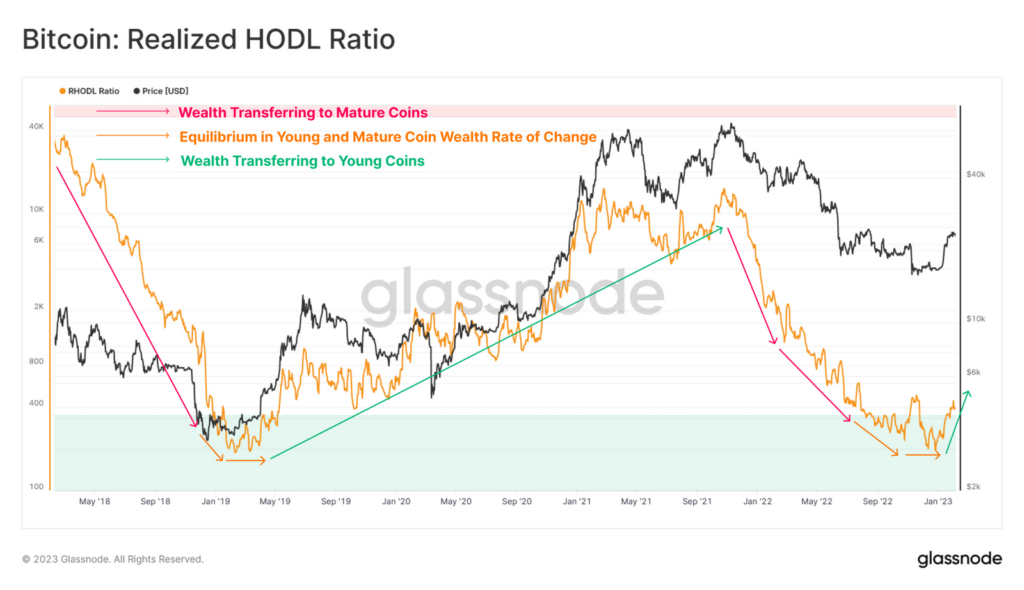

Źródło: GlassnodeNowa odmiana wskaźnika RHODL porównuje majątek posiadany przez posiadaczy długoterminowych inwestorów w jednym cyklu (6m-2 lata) z najmłodszymi posiadaczami krótkoterminowymi (1d-3m). Ma to na celu ocenę punktu zwrotnego rotacji kapitału w kluczowych momentach cyklu. Majątek może opuścić grupę 6m-2y tylko poprzez dojrzewanie do jeszcze starszego przedziału wiekowego BTC lub poprzez sprzedaż (zmianę właściciela), resetując całkowicie wiek posiadanego BTC. w tej chwili możemy zaobserwować ostry punkt zmiany w tym wariancie wskaźnika RHODL, sugerujący znaczącą i nagłą rotację kapitału od długoterminowych posiadaczy z poprzedniego cyklu do nowej grupy nabywców. To zjawisko rynkowe było uderzająco spójne w poprzednich bessach, z dużymi punktami zwrotnymi sygnalizującymi znaczącą zmianę w strukturze rynku (nowi nabywcy).

Źródło: Glassnode

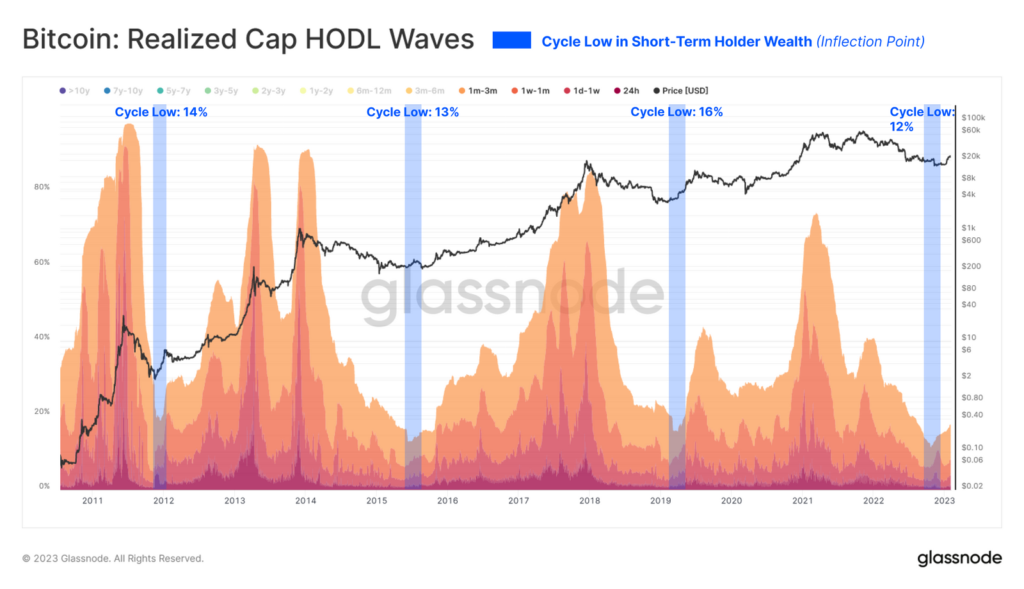

Źródło: GlassnodeWskaźnik Realized Cap HODL Waves śledzi rotację kapitału. Glassnode wyizolował BTC trzymane przez 3 miesiące lub krócej i wskazał na dwie najważniejsze obserwacje. Procent podaży posiadany przez nowszych posiadaczy rośnie ale marginalnie. Ponieważ jest to system binarny, wskazuje to, iż bogactwo musi być przenoszone ze starszych rąk do nowszych. Głębokość tego punktu (Cycle Low, pionowa niebieska linia) jest zbieżna z historycznym precedensem.

Źródło: Glassnode

Źródło: GlassnodeMetryka Realized HODL Ratio uzupełnia dwie powyższe i porównuje równowagę podaży posiadanej pomiędzy BTC 1-tygodniowymi oraz tymi nie zmieniającymi właściciela od 1 roku do 2 lat, tworząc oscylator skali makro. Wyższe wartości wskazują na nieproporcjonalnie dużą podaż posiadaną przez nowych nabywców i spekulantów. Niższe wartości wskazują na nieproporcjonalnie dużą ilość BTC posiadane przez długoterminowych, bardziej przekonanych HODLerów. Przy ocenie wskaźnika Realized HODL Ratio, zarówno tempo zmian, jak i kierunek trendu mają generalnie większe znaczenie niż wartość netto. Obecnie jesteśmy świadkami formowania się struktury zaokrąglonego dna, co sugeruje, iż ma miejsce transfer BTC, a także, iż trend zaczyna zmieniać się na wzrostowy. Wskazuje to, iż na rynek wchodzi nowy kapitał, który wchłania podaż lepiej niż miało to miejsce jakiś czas temu.

Źródło: Glassnode

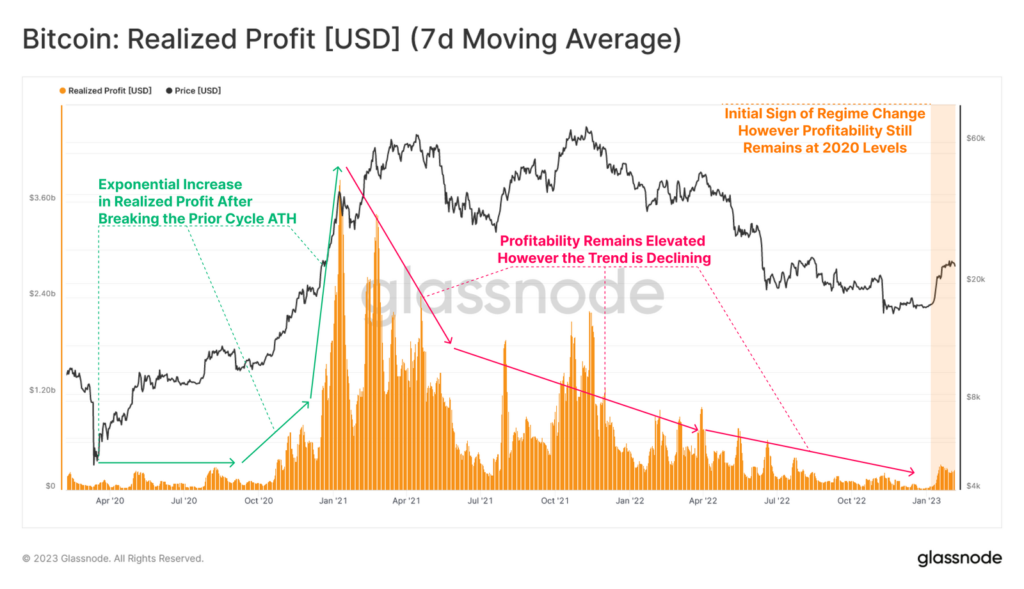

Źródło: GlassnodeWykres pokazuje wielkość zrealizowanych zysków rynku podczas ostatniego cyklu. Możemy zauważyć dosłownie eksplozję realizacji zysków po październiku 2020 roku w odpowiedzi na nadzwyczajną politykę monetarną Fed. Widać, iż od szczytu w styczniu 2021 roku zyski drastycznie maleją, a w ciągu kolejnych dwóch lat wracają do poziomu z 2020 roku. Od grudnia można zaobserwować ponowny wzrost zrealizowanych zysków w odpowiedzi na ostatnie euforyczne wzrosty ceny, jednak pozostaje on wyciszony w odpowiedzi na zmienność nastrójów i cen w niespokojnych latach cyklu 2021-22.

Źródło: Glassnode

Źródło: GlassnodeBitcoin Sell-Side Risk Ratio jest metryką, którą możemy wykorzystać do porównania wielkości całkowitego zrealizowanego zysku i straty jako procentu wyceny sieci całej sieci (Realized Cap). Z tego punktu widzenia łączna wielkość zrealizowanych zysków i strat pozostaje stosunkowo niewielka w porównaniu do wielkości dostpęnych aktywów. Ogólnie rzecz biorąc wskaźnik sugeruje to, iż większość w tej chwili handlowanych BTC w ruchu, została nabyta stosunkowo blisko aktualnych cen spot, nie pochodzą one z dużej „zrealizowanej” strefy w okolicach 16 000 czy 18 000 USD. Może oznaczać to, iż ogólna presja podażowa handlowanych BTC na rynku jest relatywnie niewielka.

Źródło: Glassnode

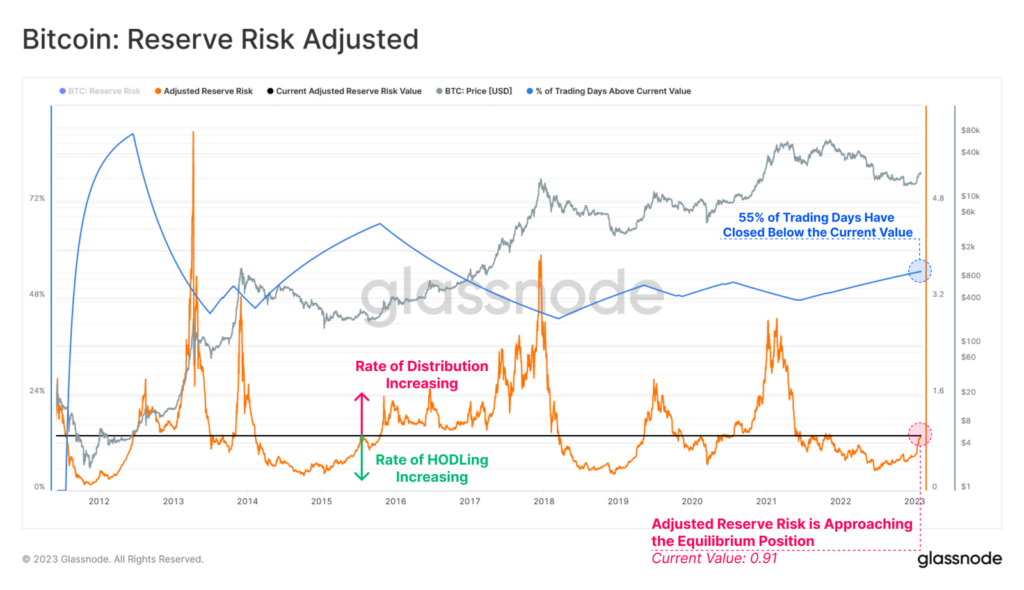

Źródło: GlassnodeMetryka Adjusted Reserve Risk może być użyta do śledzenia zachowań HODLerów. Powyższy cykliczny oscylator określa równowagę między 'pokusą do sprzedaży’, a rzeczywistymi zakupami długo 'nieruszanych’ tzw. uśpionych BTC. Wyższe wartości wskazują, iż zarówno cena, jak i wydatki HODLerów są podwyższone. Niższe wartości wskazują, iż zarówno cena, jak i wydatki HODLerów spadają. Wskaźnik pokazuje jakby trwała strukturalna zmiana trendu, ponieważ oscylator ten zbliża się do pozycji równowagi (55% wszystkich dni handlowych poniżej obecnej wartości). Sugeruje to, iż koszt HODLingu maleje (wobec rosnącej ceny), a zachęta do sprzedaży rośnie. Poprzednie wybicia powyżej równowagi (pozioma linia) historycznie oznaczały przejście od HODL do reżimu, napędzającej wzrosty, rosnącej realizacji zysków i rotacji kapitału od starszych akumulatorów rynku niedźwiedzia, z powrotem do nowszych inwestorów i spekulantów wchodzących na rynek, którzy zgadzają się na zakup po coraz wyższych cenach.

2 lat temu

2 lat temu

.webp)