Wzrost Bitcoina z poziomu 16,000 USD w grudniu 2022 roku, do 64,000 USD robi wrażenie, ale tak wielka dynamika może wiązać się z wysoką zmiennością – w obydwie strony. Czterokrotny wzrost wartości niedawno jeszcze pogardzanego Bitcoina stwarza możliwość realizacji znaczących zysków nie tylko dla krótkoterminowych inwestorów. Także dla wszystkich tych, którzy czekali ponad 3 lata, by w końcu 'wyjść na zero’ i 'ostrożnie’ poczekać na dalsze ruchy, poza rynkiem. Największym czynnikiem ryzyka dla któtkoterminowej podaży wydają się jednak instytucje, które od prawie 2 miesięcy intensywnie kupowały udziały w ETF-ach. Uważamy, iż za tymi wolumenami przynajmniej w wysokiej części stoi kapitał spekulujący (choć oczywiście nie w stopniu porównywalnym do aktywności instrumentów pochodnych: opcji czy futures).

The ETF inflow for #Bitcoin has increased to a new high -> $673 million on one single day.

Most of that volume came from BlackRock's ETF!

The total cumulated volume exceeded $7B in new inflow.

The estimations are that this bull cycle an inflow of $200B is expected. pic.twitter.com/UVqfagi1u3

Oczywiście, w trakcie euforycznych wzrostów 'zdrowy rozsądek’ nie jest w cenie, a masy inwestorów za każdym razem zachowują się tak, jakby spadki cen były czymś wyjątkowo abstrakcyjnym. Wobec bezsprzecznych poziomów bliskich euforii i totalnego przegrzania rynku, w naszej ocenie scenariusz 'niezdobycia’ ATH przed halvingiem zdecydowanie ma szanse się zrealizować. Jesteśmy zdania, iż długoterminowi inwestorzy nie mają powodów, by realizować zyski przed halvingiem, ponieważ szereg czynników makro powinien przez cały czas wspierać notowania Bitcoina.

Uwaga na ETFy

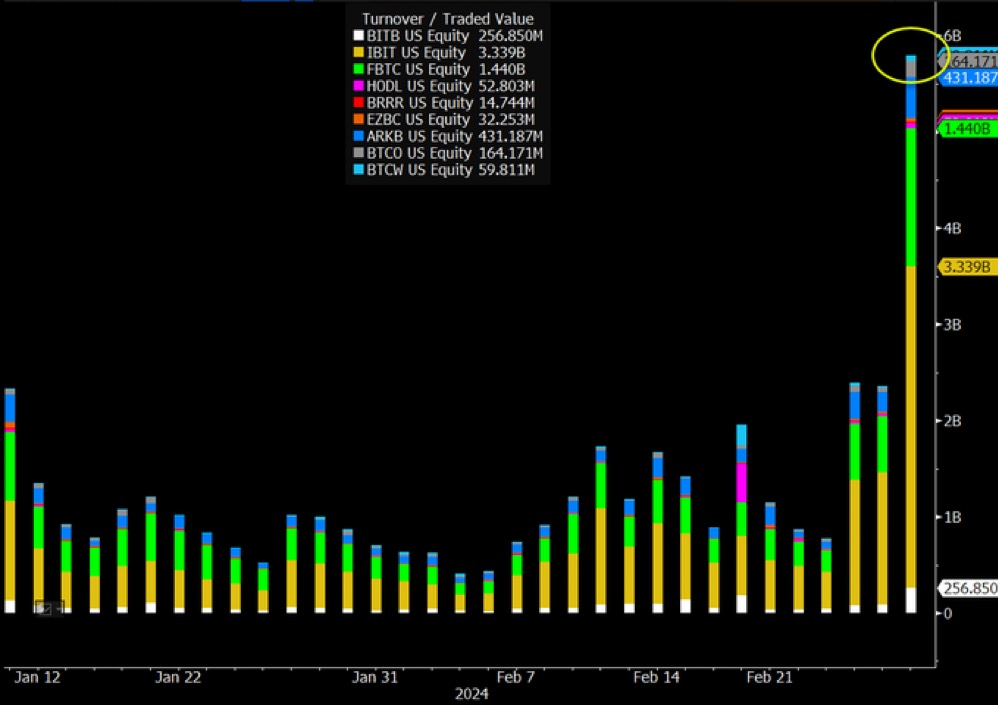

Giełdowe fundusze ETF zebrały Bitcoiny warte ok. 7 miliardów dolarów, od 11 stycznia. Zakładamy, iż co najmniej wysoki, dwucyfrowy procent tych środków przedstawia instytucjonalny kapitał podatny na zmienność… Oraz chętnie realizujący choćby dwucyfrowe zyski. Dzisiejsze odczyty danych z USA (inflacja PCE) powinny były rozpędzić Bitcoina. Sprzedaż jednak wzięła górę, a cena ponownie spadła w okolice 60,000 USD. Indeksy od początku roku mają się świetnie. Nastroje po obu stronach Atlantyku są świetne, a chiński indeks Hang Seng z prawie 12% spadków zaczyna przynosić inwestorom zyski. W scenariuszu potencjalnej korekty na tradycyjnym rynku, Bitcoin może nie wytrzymać presji i tąpnąć w okolice 50,000 USD (nadal blisko 10% wyżej średniej ceny kupna przeciętnego, krótkoterminowego inwestora).

Potężne obroty BlakcRock wskazują wielkie zainteresowanie spekulacją Bitcoinem. Czy stoją za nimi długoterminowi inwestorzy? Źródło: Bloomberg

Potężne obroty BlakcRock wskazują wielkie zainteresowanie spekulacją Bitcoinem. Czy stoją za nimi długoterminowi inwestorzy? Źródło: BloombergRekordowe obroty

Fundusze, które zostały uruchomione w zeszłym miesiącu, odnotowały wzrost wolumenu obrotu w tym tygodniu. ETF iShares Bitcoin Trust (IBIT) odnotował wczoraj (środa 28 lutego) około 96 milionów udziałów obrotu, wg. danych z FactSet. To ponad dwukrotnie więcej niż poprzedni rekordowy poziom, który wynosił około 43 milionów akcji (wtorek, 27 lutego). Inny fundusz, Fidelity Wise Origin Bitcoin Fund (FBTC), odnotował w środę około 27 milionów akcji, bijąc rekord 16,8 miliona akcji z 11 stycznia. Także Ark i 21shares pobiły w tym tygodniu rekordy z debiutu. Z jednej strony scenariusz nakład = rezultat powinien sugerować, iż duży kapitał wpływający w przedziale 55,000 – 65,000 USD powinien bronić tych poziomów. Z drugiej jednak przynajmniej część instytucji może zadowolić się zyskami wielokrotnie niższymi, od przeciętnych HODLerów.

Według danych funduszu Oppenhaimer, za napływami do ETF stoją głównie instytucje, nie inwestorzy detaliczni. Sugeruje to, iż dwucyfrowe wzrosty mogą stanowić sporą pokusę do realizacji zysków, tym bardziej z marcem włącznie – przed zamknięciem kwartału. Udział detalicznych konsumentów w obrocie wydaje się raczej niewielki. Sam Bitcoin wzrósł o około 30% od czasu zatwierdzenia funduszy ETF, a wszystkie fundusze śledzące wzrosły w ciągu ostatnich 6 tygodni. Tymczasem wolumen obrotu w Grayscale Bitcoin Trust (GBTC), którego wolumen jest wciąż przez cały czas daleki od poziomów ze stycznia. Sprzedaż w GBTC notorycznie spada, a akumulacja pozostałych funduszy rośnie. Pytanie powinno brzmieć – jak długo taka sytuacja potrwa? W przypadku korekty na Wall Street, fundusze ETF mogą zmienić się w prawdziwie tykającą bombę, wyprzedając zebrane udziały. Czy przejdą test 'HODL’?

1 rok temu

1 rok temu