Największa kryptowaluta jak lew walczy o utrzymanie w strefie 60,000 – 65,000 USD, po blisko 20% spadku od historycznych szczytów. Analityk Bloomberga, Eric Balchunas, który od ubiegłego roku na bieżąco śledzi rynek crypto wskazał, iż za lwią część spadków odpowiadała likwidacja udziałów w Grayscale, upadłej platformy Genesis, która już w lutym otrzymała zgodę na likwidację wartych 1,6 mld USD rezerw. Mało tego, SEC nałożył na Genesis karę 21 mln USD. Za niezarejestrowaną sprzedaż papierów wartościowych. Podaż Bitcoina pochodzi więc de facto z innych rąk, niż posiadacze ETF-ów. To znów wygląda na 'anormalne’ zdarzenie, podobne do masowej wyprzedaży 'drogich’ udziałów w GBTC, po debiucie ETF-ów.

Dane Glassnode wskazują na wciąż widoczny trend wyprzedaży adresów długoterminowych oraz realizację zysków przez inwestorów krótkoterminowych, siedzących na rekordowych zyskach. Właściwie realizacja zysków w ostatnich dniach postępowała w rekordowym tempie, osiągając prawie 4 mld USD dziennie. Nie jest to jednak nic szokującego, patrząc na skalę wielomiesięcznego rajdu. Zatem czy jest się czym przejmować? Czy Bitcoin odwróci trend? Te pytania wracają jak bumerang, w każdej korekcie od kilkunastu lat.

Nope. In fact, the exact opposite is true, the new 'Boomer' ETF investors are the strong ones (as we predicted), it's other bitcoin owners behind the selling pressure. I'll explain: the nine new Bitcoin ETFs have taken in about $1.2b in past 5 days as price declined 8%. $GBTC had… https://t.co/X6UXyBrGy8

— Eric Balchunas (@EricBalchunas) March 22, 2024Wczorajsze przepływy Bitcoin ETF były ujemne piąty dzień z rzędu. Grayscale odnotował znów 170 milionów dolarów odpływów. Prawdopodobnie jednak likwidacja Genesis jest już całkowicie zakończona. Z ETF-ów odpłynęło lącznie 2 miliardy dolarów odpływów w ubiegłym tygodniu. To bez wątpienia rekord. Blackrock odnotował niewielkie, ale jednak pozytywne wpływy w wysokości 18,9 miliona dolarów. To jest najniższym dotychczasowym wynikiem. Tymczasem ETF od Fidelity w tym tygodniu wskazał ujemne przepływyw w wywokości 79 mln USD. Warto jednak podkreślić, iż pozostałe 9 ETF-ów (bez GBTC) trzyma się dość dobrze, mimo głębokiej korekty (weźmy pod uwagę ponad 1 bln USD kapitalizacji Bitcoina). Tymczasem odpływy z Grayscale prawdopodobnie mocno wyhamują, w miarę jak Genesis pozbyło się rezerw w ramach likwidacji.

Yesterday's Bitcoin ETF flows were negative for the 5th day in a row.$GBTC had $170 million of outflows. It seems like the Genesis liquidation is completely done now. A total of $2 billion in outflows this week.

Blackrock only had $18.9 million of inflows, their lowest to… pic.twitter.com/GVYv2K5z1T

Jednak wiara rynku w hossę utrzymuje się bez przerwy. Wszystkie grupy inwestorów widzą korektę jako okazję do akumulacji.

Glassnode – Bitcoin heatmap updated

Everyone is buying the dip pic.twitter.com/fQoxyGkCgW

Rzeczywiście dynamika cyklu do tej pory stawia znak zapytania nad tym, ile potrwa hossa i jak BTC zachowa się po halvingu.

Wskaźnik zrealizowanego zysku według glassnode wzrasta do 3,9 mld dziennie.

Najwyższy poziom w historii.

Zazwyczaj wyznaczał decydującą fazę trendu, w przypadku 2021 szczyt był 2-3 miechy przed kwietniowym ath (styczeń,luty)

———————–

Od stycznia… pic.twitter.com/nHjV7SjTOz

ETFy zaskoczą?

Wspomniany Balchunas, z Bloomberg Intelligence ocenił, iż jest dokładnie odwrotnie, niż wszyscy myślą. Inwestorzy ETF tak zwani 'boomerzy’ okażą się odporniejsi, niż wielu sądzi i zostaną HODL-erami. W jego ocenie dziewięć nowych ETF-ów Bitcoina kupiło około 1,2 mld USD w ciągu 5 dni (poniedziałek-piątek), gdy cena spadała o 8%. Tymczasem GBTC notuje odpływy z powodu Genesis (Balchunas wskazał, iż to pewnik) i wymienia akcje GBTC na spot BTC. Zatem finalnie to dość neutralny bilans netto.

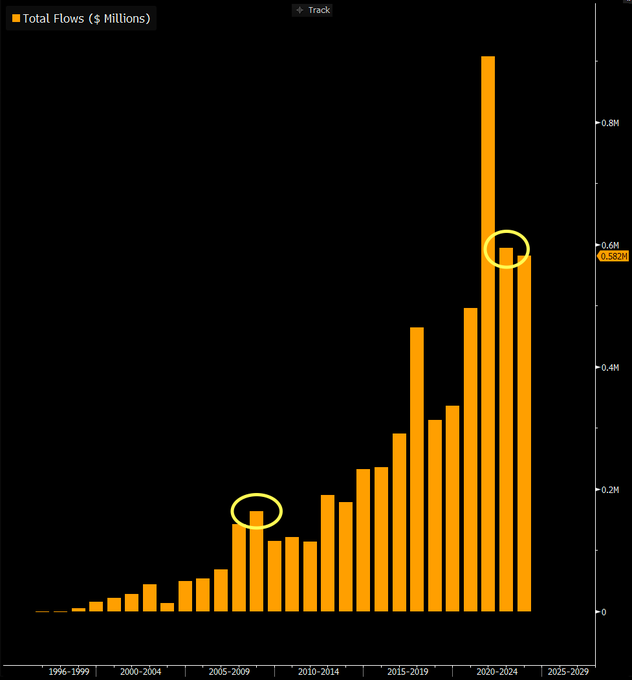

Napływy do ETF-ów na S&P500. Źródło: Bloomberg, Eric Balchunas

Napływy do ETF-ów na S&P500. Źródło: Bloomberg, Eric BalchunasBloomberg użył historycznej analogii i podkreślił, iż 'boomerskie nooby’ wpompowały 167 mld USD w fundusze ETF w 2008 roku… Gdy S&P 500 tracił 35%. Kolejne 600 mld USD weszło na rynek z ich strony w 2021 r, gdy S&P 500 tracił chwilowo 18%. Skwitował mówiąc, iż de facto inwestycyjni boomerzy 'są twardsi, niż myślisz’.

1 rok temu

1 rok temu