Wydana w 2017 r. książka autorstwa Andrew Lo „Adaptive Markets” („Rynki adaptacyjne”) stanowi przekonującą tezę podważającą dominującą hipotezę rynku efektywnego, ponieważ zapożycza najważniejsze pojęcia z dziedziny biologii, aby wyjaśnić zjawiska, które obserwujemy na rynkach finansowych, a także – w bardziej ogólnym ujęciu – w naszym systemie gospodarczym. W przyrodzie niektóre gatunki są bardziej zdolne do adaptacji do danego środowiska, dzięki czemu mają wyższy wskaźnik przeżycia, zdobywają więcej zasobów, a w efekcie z większym powodzeniem się rozmnażają. Zwierzęta te są lepiej przystosowane do przetrwania, niekiedy jednak – na skutek losowej mutacji lub zewnętrznych zmian w środowisku – inne gatunki stają się bardziej skuteczne. Fazy przejściowe w środowisku mogą być brutalne i wykraczać poza powszechnie znane w fizyce związki przyczynowo-skutkowe, np. gdy woda zamienia się w lód lub parę, a nasze chaotyczne ludzkie społeczności stają się wyjątkowo nieprzewidywalne.

W erze globalizacji w latach 1980-2020 najlepiej przystosowane do warunków wydawały się być spółki międzynarodowe. W późnej fazie ery informacji najlepiej przystosowane były spółki programistyczne ze względu na mniej ograniczeń w świecie fizycznym. Globalizacja w połączeniu z tanim gazem z Rosji sprawiła, iż szczególnie dobrze przystosowane do przetrwania były Niemcy. Ze względu na niskie stopy procentowe bardzo dobrze dopasowane do warunków były spółki typu venture capital, private equity i podmioty z sektora nieruchomości. W 2022 r. byliśmy świadkami sytuacji, w której najlepiej przystosowane modele i podmioty w naszej gospodarce wkroczyły w ciemność po tym, jak świat wkroczył w fazę przejściową. Dobiegła końca globalizacja, jaką znaliśmy od 1980 r. Trudno przewidzieć, co zastaniemy po zakończeniu tej przemiany, jednak nasza robocza koncepcja zakłada, iż to, co było dobrze przystosowane w okresie globalizacji będzie gorzej przystosowane w świecie kształtowanym przez geopolitykę i proces przejścia do świata dwubiegunowego, opartego na dwóch różnych systemach wartości. Innymi słowy, wszystkie modele, które dotychczas bardzo się sprawdzały, nie będą zdawać egzaminu w przyszłości.

Niniejsza prognoza dla rynków akcji poświęcona jest właśnie tym popsutym modelom i obejmuje pięć najważniejszych implikacji:

- Wyższa inflacja strukturalna, ponieważ „wojna geopolityczna” ma charakter inflacyjny

- Niższe marże przedsiębiorstw, ponieważ pracownicy będą walczyć o swoje, a podatki wzrosną w wyniku nowej dominacji polityki fiskalnej nad pieniężną

- Aktywa fizyczne będą odnotowywać lepsze wyniki niż aktywa niematerialne i finansowe

- Samowystarczalność przyczyni się do optymalizacji łańcuchów dostaw, kreując zwycięzców i przegranych na rynkach wschodzących

- Niższe stopy realnego wzrostu i większa niepewność makroekonomiczna

Świat fizyczny powraca – i to z hukiem

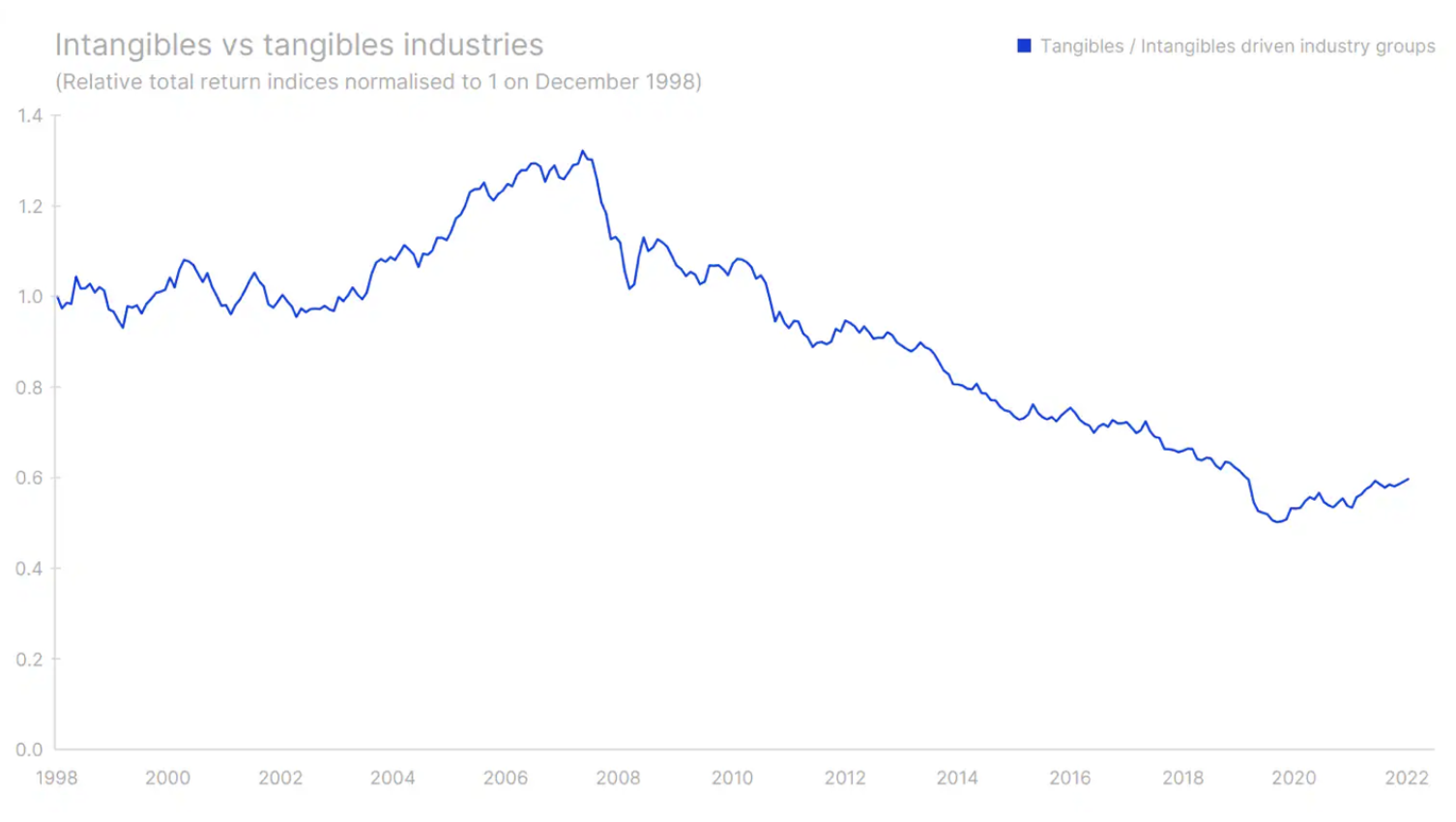

Proces cyfryzacji rozpoczął się już na początku lat 90., a jednym z pierwszych kluczowych wydarzeń w tym zakresie było utworzenie spółki Amazon w 1994 r. Jednak cyfryzacja zaczęła dominować na rynkach kapitałowych dopiero po światowym kryzysie finansowym. Wraz z innymi spółkami, w których prym wiodły prawa własności intelektualnej i aktywa niematerialne, takie jak efekty sieciowe, marki i patenty itp., spółki na nich bazujące osiągały znacznie lepsze wyniki niż spółki oparte na aktywach trwałych, takich jak maszyny, wartość zabezpieczeń czy budynki. Okres prosperity w świecie aktywów niematerialnych rozpoczął się w okolicach kwietnia 2008 r. i trwał do października 2020 r., czyli do miesiąca poprzedzającego wiadomość o opracowaniu szczepionek mRNA przeciwko Covid-19. Szczepionki wszystko zmieniły.

Umożliwiły one ponowne uruchomienie gospodarki szybciej niż zakładano. W efekcie skrócił się okres wdrażania bodźców fiskalnych i pieniężnych, które miały uchronić społeczeństwo przed scenariuszem bazowym, w ramach którego opracowanie szczepionki trwałoby około czterech lat. Szybsze niż przewidywano wznowienie działalności gospodarczej odbiło się szerokim echem w gospodarce światowej, powodując wąskie gardła w świecie fizycznym, ponieważ ludzie powszechnie zwiększyli swoje majątki i dochody i mogli je wreszcie wydać poza światem cyfrowym. Tego rodzaju uwolnienie popytu w świecie fizycznym było porównywalne z bodźcami wdrożonymi po II wojnie światowej, kiedy miała miejsce odbudowa Europy, a inflacja ruszyła w sposób naturalny. Ceny surowców gwałtownie wzrosły, wkraczając w to, co pod koniec tej dekady może okazać się supercyklem surowcowym. Branże oparte na aktywach trwałych już przez trzeci rok z rzędu osiągają lepsze wyniki niż świat aktywów niematerialnych. Naszym zdaniem ten trend dopiero się rozpoczyna.

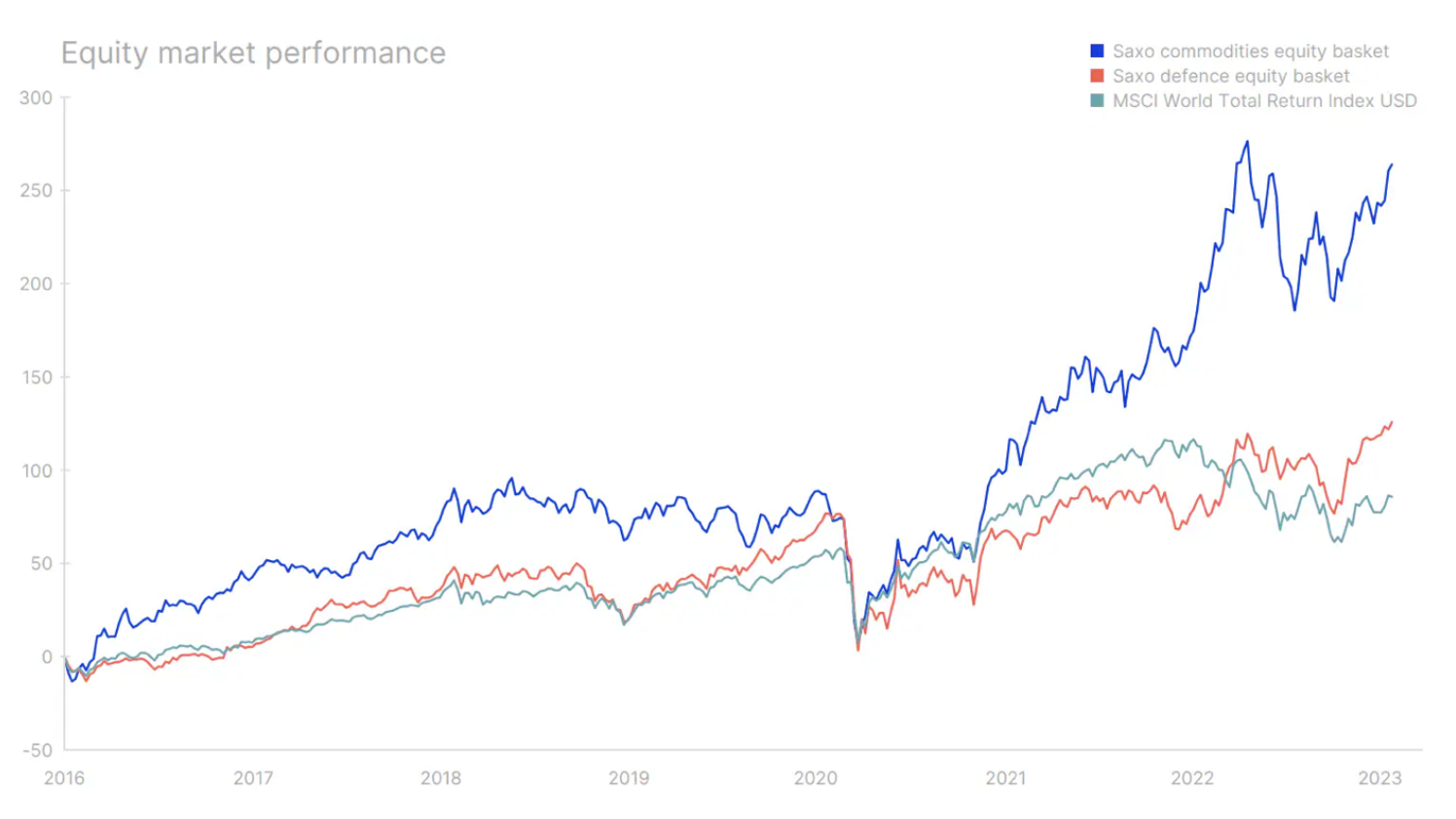

W ubiegłym roku dobrze radziły sobie dwa segmenty świata fizycznego. Spółki z sektora towarowego (produkty rolne, energia i branża wydobywcza) oraz przemysł obronny jako jedyne wykazywały pozytywne tendencje. Oba te segmenty wydają się lepiej niż spółki cyfrowe przystosowane do świata, w którym toczy się „wojna” dotycząca różnych systemów wartości i w którym Stany Zjednoczone i Europa ścigają się z czasem, aby zainwestować w bezpieczeństwo dostaw surowców, infrastrukturę i obronność, zmodyfikować globalne łańcuchy dostaw, a na dodatek przestawić swoje gospodarki na korzystanie ze źródeł energii innych niż paliwa kopalne. Boom na spółki oparte na aktywach niematerialnych, oferujące fantastyczne zwroty inwestorom, zmniejszył ilość kapitału dostępnego dla świata fizycznego, co położyło podwaliny pod obecną przemianę. Jednak prawdziwe turbodoładowanie zapewniły pandemia i późniejsza wojna w Ukrainie.

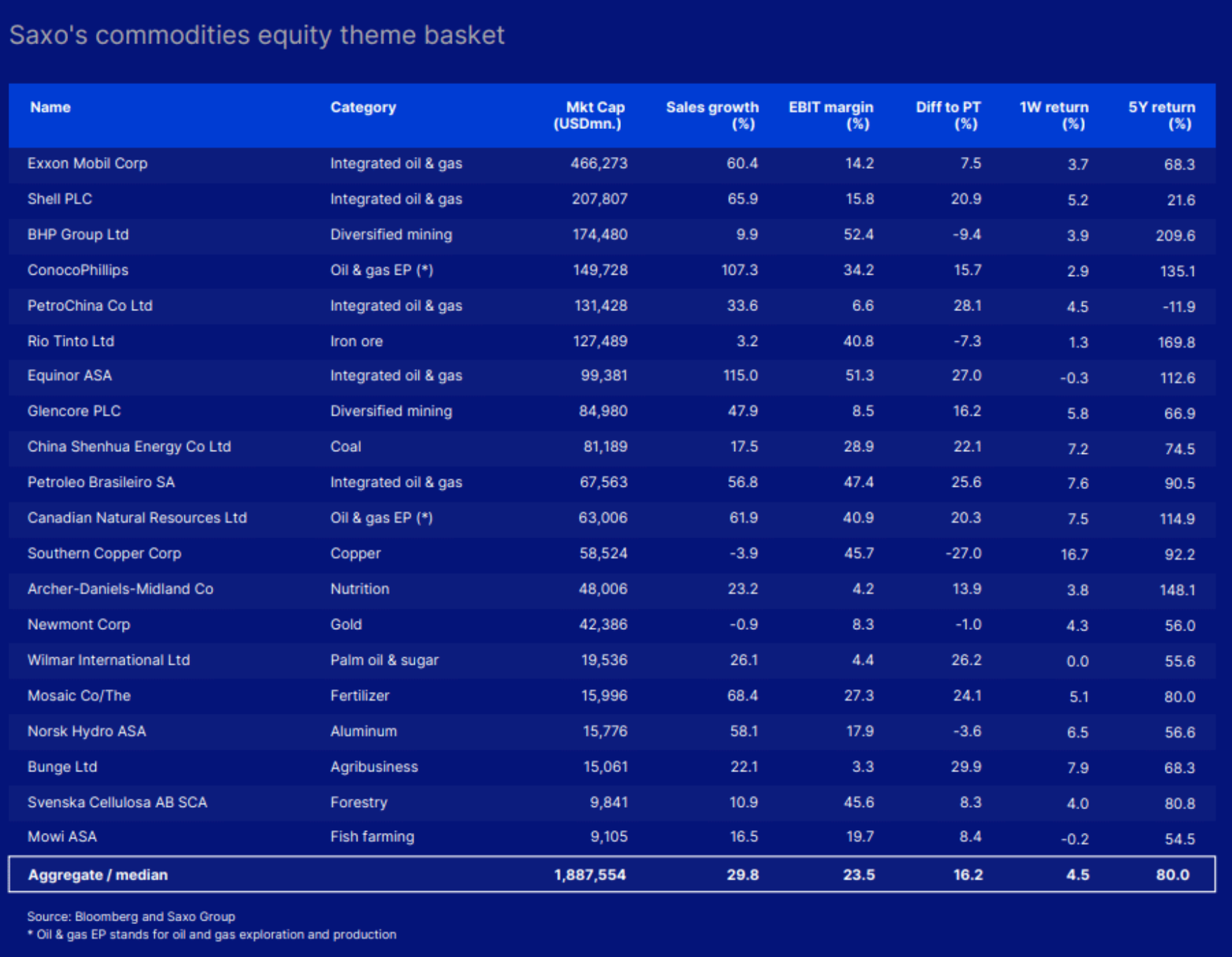

W ramach naszej ogólnie pozytywnej prognozy dla rynków towarowych szczególnie konstruktywnie wyróżniają się spółki wydobywające miedź i lit ze względu na zieloną transformację i ogromny kapitał polityczny zainwestowany w jej realizację. Wielu ekspertów twierdzi, iż ceny surowców już mocno wzrosły, przez co relacja ryzyka do zysku jest niekorzystna. o ile faktycznie wkroczyliśmy w dziesięcioletni supercykl, ceny surowców pozostaną wysokie jeszcze przez osiem lat, a w poprzednich supercyklach surowcowych ceny spot rosły o 20% w skali roku. Nowe otoczenie geopolityczne będzie oznaczało olbrzymi impuls dla europejskiego przemysłu obronnego, który w następnym cyklu koniunkturalnym powinien odnotować dwucyfrowy wzrost, w okolicach 20% rocznie, ponieważ Stary Kontynent podwaja swoje wydatki na obronność wyrażone jako procent PKB.

Zawsze są jednak jakieś wyjątki od reguły. Biorąc pod uwagę intensywną „wojnę” o mikroprocesory komputerowe w efekcie amerykańskiej ustawy CHIPS z 2022 r. spodziewamy się istotnego boomu inwestycyjnego, wzrostu i zachęt podatkowych, które przyczynią się do zwiększenia zysków amerykańskich i europejskich producentów półprzewodników w ciągu następnej dekady. Podczas gdy półprzewodniki do pewnego stopnia są bardzo mocno powiązane ze światem fizycznym, wycena akcji producentów półprzewodników sugeruje, iż motorem tej branży są silne aktywa niematerialne, takie jak patenty.

W świecie kształtowanym przez wstrząsy geopolityczne, w którym „wojna” toczy się w wielu innych wymiarach niż staromodna wojna kinetyczna, systemy cyfrowe są podatne na ataki. Dlatego przedsiębiorstwa i rządy będą przeznaczać znaczne środki na ochronę aktywów cyfrowych, a to utworzy długą ścieżkę wzrostu dla spółek z branży cyberbezpieczeństwa.

Stany Zjednoczone kontra Europa, rynki wschodzące i spółki o największej kapitalizacji?

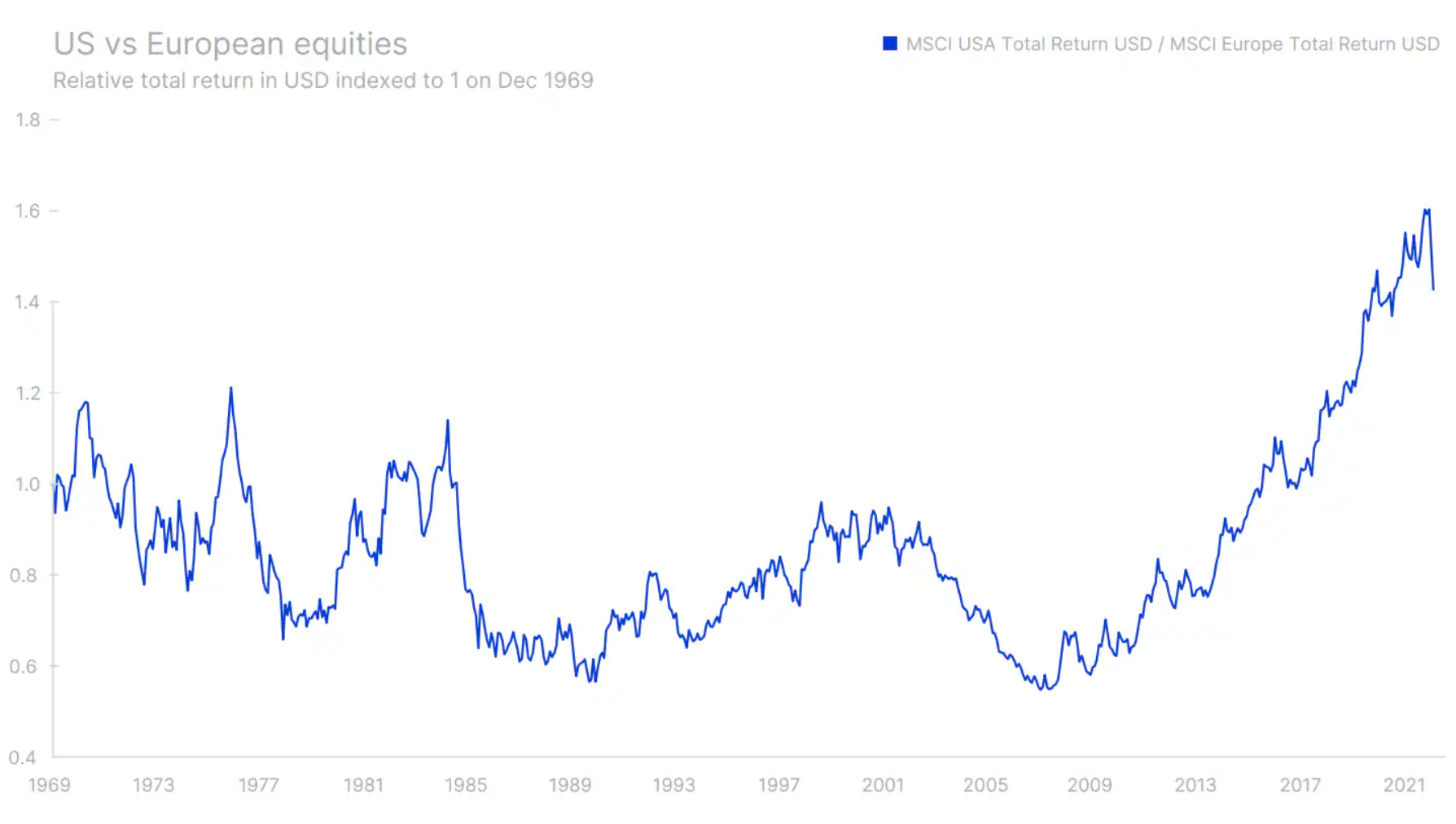

Dobre przystosowanie do przetrwania sektora technologicznego w późnej fazie globalizacji w połączeniu z niskimi stopami procentowymi oznaczało, iż amerykański sektor technologiczny mierzony indeksem Nasdaq Composite bez trudu prześcigał wszystkich. Doprowadziło to do wzrostu alfy akcji spółek amerykańskich w stosunku do akcji spółek europejskich, przy czym te ostatnie pozostawały w tyle od czasu kryzysu w strefie euro. Europa w zasadzie przegrała walkę o dominację w świecie cyfrowym ze Stanami Zjednoczonymi. W obliczu postępującej deglobalizacji, wojny w Ukrainie potęgującej kryzys energetyczny oraz ogólnoświatowego zapotrzebowania na aktywa fizyczne, Europa będzie mogła zyskać na tej zmianie. Na europejskich rynkach kapitałowych jest o wiele więcej spółek, które będą mogły prosperować w tym nowym otoczeniu. Chodzi np. o ekologiczne technologie energetyczne, branżę wydobywczą, automatykę, robotykę i zaawansowane komponenty przemysłowe.

Kraje europejskie – w tym konserwatywne pod względem fiskalnym Niemcy – będą również zmuszone do zwiększenia deficytów ze względu na rosnące wydatki na infrastrukturę i obronność, co może przełożyć się na znaczny wzrost w tej dekadzie. Biorąc pod uwagę wyniki akcji pod względem całkowitego zwrotu denominowanego w USD, w latach 1969-2008 akcje spółek europejskich w istocie osiągały lepsze wyniki niż akcje spółek amerykańskich, przy czym w okresie tym wystąpiło kilka dłuższych cykli. Jednak od połowy 2008 r. do października 2022 r. akcje amerykańskie osiągały znacznie lepsze wyniki niż akcje europejskie. Wynikało to z postępu cyfryzacji przyczyniającej się do rozwoju sektorów opartych na aktywach niematerialnych – a tę rywalizację wygrały Stany Zjednoczone. Mimo iż branże bazujące na aktywach trwałych zaczynają osiągać lepsze wyniki niż branże oparte na aktywach niematerialnych, akcje spółek europejskich jeszcze do niedawna pozostawały w tyle. o ile nowe otoczenie geopolityczne okaże się zgodne z naszymi oczekiwaniami, europejskie akcje wrócą do gry. Przy historycznie silnym dolarze amerykańskim w stosunku do euro strona walutowa może zapewnić zdecydowane wsparcie, o ile amerykańska waluta uległaby osłabieniu z powodu strukturalnie wyższej inflacji w porównaniu z Europą. W odniesieniu do wyceny akcji Europa wykazuje przewagę, ponieważ dwunastomiesięczny wskaźnik C/Z wynosi 11,9 w porównaniu z 17,7 w przypadku akcji spółek amerykańskich. Takie dyskonto w wycenie z pewnością nie zostanie zignorowane przez inwestorów, a po zapewnieniu sobie przez Europę dostaw energii i po zakończeniu wojny w Ukrainie rozpocznie się napływ inwestorów. Wreszcie w sytuacji, gdy Chiny otwierają ponownie swoją gospodarkę na świat i przeprowadzają ekspansję fiskalną w stylu 2008 r., Europa, będąca największym partnerem handlowym Państwa Środka, może na tym tylko skorzystać. Akcje spółek europejskich mogą być postrzegane jako dobry pośredni sposób na zajęcie długich pozycji w kontekście Chin i ich ekspansji fiskalnej.

Na poziomie poszczególnych krajów, państwa typowo eksportowe, takie jak Niemcy, Korea Południowa, Tajwan, a w szczególności Chiny, były najlepiej przystosowane do panujących warunków. W nowym otoczeniu geopolitycznym sytuacja ta prawdopodobnie ulegnie zmianie. W Azji zwycięzcami wydają się być Indie, Wietnam i Indonezja. Zaś bliżej Europy Środkowej – Europa Wschodnia i niektóre kraje Afryki Północnej mogą wygrać na przeniesieniu do nich produkcji, podczas gdy Afryka Subsaharyjskia doświadczy boomu inwestycyjnego ze względu na europejski głód energii i materiałów po wykluczeniu dostaw z Rosji. Zbliżając się w geograficzne okolice Stanów Zjednoczonych na produkcji skorzysta Meksyk, a kraje Ameryki Południowej odniosą korzyści z supercyklu surowcowego.

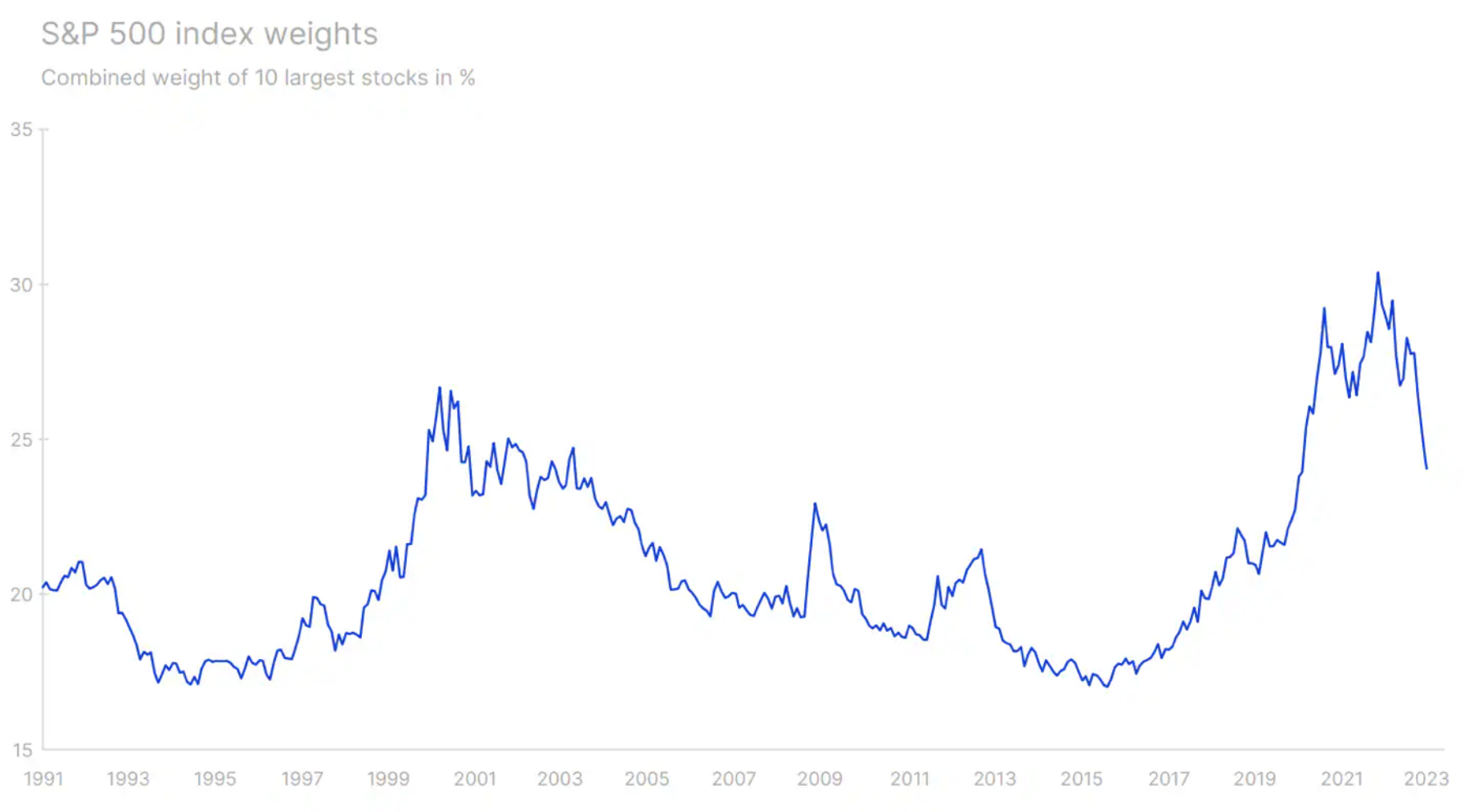

Deglobalizacja i polityka samozachowawcza utrudnią również życie spółkom o największej kapitalizacji. Ich łączna wartość rynkowa osiągnęła maksymalny poziom w szczycie pandemii, ustanawiając nowy rekord koncentracji wartości rynkowej, ostatni raz odnotowany w latach 70. Ponieważ sytuacja ta ulegnie odwróceniu, nowy system nie będzie faworyzował takich spółek i podmiotów o dużym zasięgu geograficznym, ale raczej mniejsze, zorientowane na rynek krajowy firmy działające w niszowych branżach, dostarczające produkty do budowy świata fizycznego.

Jakość i wysoka marża są mniej wrażliwe na inflację płacową

Ostatnie 10 lat zostanie zapisze się w annałach z uwagi na nadzwyczajną politykę pieniężną w następstwie wielkiego kryzysu finansowego i kryzysu w strefie euro dwa lata później. Obniżenie kosztu kapitału prawdopodobnie obniżyło próg zwrotu z zainwestowanego kapitału (return on invested capital, ROIC), a otoczenie niskich stóp procentowych zmniejszyło koszty dla najbardziej obciążonych długiem przedsiębiorstw. Niskie stopy procentowe przyczyniły się również do podejmowania znacznego ryzyka i zniekształcenia wartości w czasie – najbardziej było to widoczne w branży venture capital, w której nowy model pięknie zespolił się z cyfryzacją i efektami sieciowymi. Finansowanie przedsiębiorstw przynoszących straty w celu zapewnienia pozycji lidera na rynku nie było już problemem, ponieważ niskie stopy procentowe umożliwiły napływ kapitału do projektów venture o wyjątkowo wysokim ryzyku.

Taka dynamika stworzyła istny las technologicznych startupów i turbodoładowała branżę biotechnologiczną, który pozostawała w hibernacji od czasu bańki internetowej. Jednym z najbardziej ikonicznych przykładów tego zjawiska jest Uber – według TechCrunch z 32 rundami finansowania o wartości około 25 mld USD w ciągu 13 lat od założenia spółki. Uber ma przez cały czas ujemny wskaźnik ROIC pomimo przychodów wynoszących 29 mld USD. WeWork i całe portfolio startupów technologicznych finansowanych przez SoftBank było kolejnym wzorem do naśladowania w tej epoce. W obecnym układzie inflacji i stóp procentowych model ten jest popsuty. Spółki, które są najlepiej przystosowane do wyższych stóp procentowych, resetu płac i wysokiej inflacji to te, które mają wysoki wskaźnik ROIC lub wysoką marżę operacyjną w połączeniu z mniej zawyżonymi wycenami akcji. Najmniej przystosowane do nowych warunków są spółki o niskich marżach, wysokiej dźwigni finansowej i niskiej rentowności.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)