Odkąd Michael Burry zarobił fortunę na kryzysie 2008 roku stał się obiektem nieustannych przytyków i śmieszności w inwestycyjnej branży. Wszystko dlatego, iż od 15 lat jego funduszowi inwestycyjnemu Scion nie udało mu się choćby zbliżyć do osiągniętego wówczas wyniku. To według profesjonalistów raczej uprawdopodobnia scenariusz, w którym Burry miał 'po prostu więcej odwagi niż rozumu’ i cudem udało mu się utrzymać otwarte pozycje, które finalnie przyniosły mu fortunę w 2008 roku.

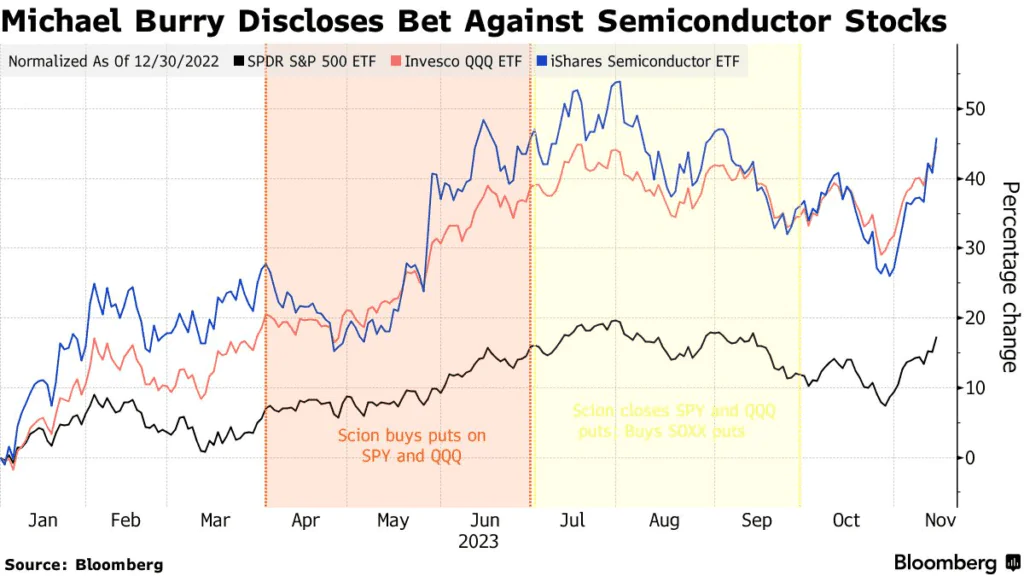

W II kwartale roku 2023 zrobiło się głośno wokół opcji sprzedaży, które Burry wykupił grając przeciwko ETF’om Nasdaq100 i S&P 500 (wartość nominalna ponad 1,6 mld USD). Niestety, w przeciwieństwie do zakładu przeciwko subprime, kolejna próba Burry’ego skończyła się dla Scion źle lub bardzo źle, obie pozycje zostały zamknięte. A ponieważ w trzecim kwartale, gdy Burry z te zamykał te ozycje (założone w drugim kwartale), S&P nie spadł poniżej maksimów z 30 czerwca, można wywnioskować, iż opcje wygasły przynosząc straty, albo upłynnione z bardzo dużą stratą. Dokładny wynik nie jest znany, choć rynek spekuluje o 40% stracie.

Inwestorzy nie dowiedzieli się ostatecznie czy zakład Burry’ego miał stanowić hedge wyników portfolio akcji funduszu. Czy może 'niezależny’ zakład przeciwko amerykańskim indeksom. Wall Street znów udzieliło 'BigShortowi’ bolesnej lekcji. W każdym razie – czymkolwiek były te opcje, Scion już je zamknął. Ale Burry nie daje za wygraną. Teraz obstawia przeciwko sektorowi półprzewodników, a jak podał Bloomberg w koszyku shortów znalazła się… Nvidia. Której akcje są właśnie bliskie rocznych maksimów. Słyny 'Big Short’ zmniejszył portfolio akcji do zaledwie 13 pozycji w trzecim kwartale, tego roku.

Burry nie zarabia ale jest przez cały czas w grze. Czy tym razem giełdowy niedźwiedź zarobi worki pieniędzy i udowodni Wall Street jak bardzo wszyscy są w błędzie? Źródło: Bloomberg

Burry nie zarabia ale jest przez cały czas w grze. Czy tym razem giełdowy niedźwiedź zarobi worki pieniędzy i udowodni Wall Street jak bardzo wszyscy są w błędzie? Źródło: BloombergZ wielkiej chmury – dużo strat?

Burry, rozsławiony przez książkę „The Big Short”, zamknął niedźwiedzie pozycje opcji na SPDR S&P 500 ETF Trust (SPY) ETF i Invesco QQQ Trust Series 1. Indeksy S&P 500 i Nasdaq 100 osiągnęły szczyt w lipcu i zakończyły III kwartał spadkiem odpowiednio o 3,7% i 3,1%.

Michael Burry has closed his $1.6 billion $NQ, $SPX short position, per MacroEdge.

— unusual_whales (@unusual_whales) November 14, 2023Latem zakład przeciwko największym amerykańskim benchmarkom, otwarty w drugim kwartale, przyciągnął uwagę mediów. Jego wartość nominalna wyniosła ponad 1 miliard dolarów.

"michael burry loses 40% of his portfolio on one trade" pic.twitter.com/4eOTmbNL86

— Conks (@concodanomics) November 15, 2023Scion zmniejsza skale – ale gra dalej

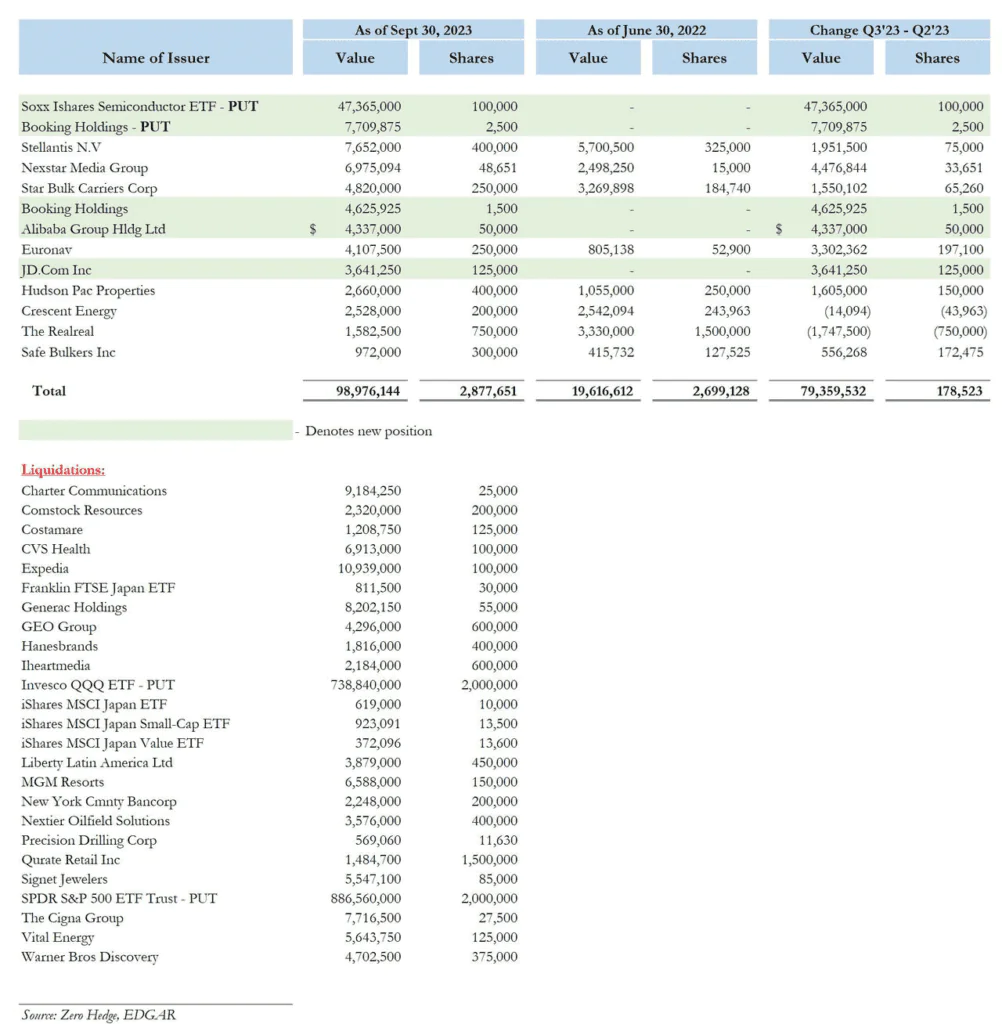

Scion Asset Management zlikwidował pozycje na blisko 24 akcjach i funduszach ETF, zgodnie z dokumentem złożonym w SEC (13-F). W ramach rebalansu firma postawiła na niedźwiedzią pozycję opcyjną przeciwko funduszowi, który śledzi akcje producentów układów scalonych. Jej wartość nominalna wynosi 47,4 miliona dolarów (w oparciu o cenę zamknięcia funduszu iShares Semiconductor na dzień 30 września). Rzeczywista wartość pozycji opcji jest oczywiście niższa i zależy od kontraktów, które zostały zakupione.

- Scion ponownie zajął długie pozycje na walorach Alibaba Group Holding Ltd. i JD.com Inc. po tym jak sprzedał te akcje w poprzednim kwartale. Akcje oby w ciągu ostatniego miesiąca notowane sa mniej więcej płasko ale od początku roku straciły sporo.

- Producent samochodów Stellantis stał się największym holdingiem Scion. Fundusz hedgingowy zwiększył pozycję o ponad 75 000 akcji do 7,65 mln USD na koniec kwartału. Firma zamknęła poprzednią najwyższą pozycję w Expedia Group i pozbyła się walorów Qurate Retail.

- Warto mieć na uwadze, iż we wtorek upływa termin, w którym inwestorzy instytucjonalni, w tym fundusze hedgingowe i emerytalne, muszą zgłosić Komisji Papierów Wartościowych i Giełd określone udziały w amerykańskich firmach. Ponieważ dane śledzą stan posiadania do końca września, fundusze mogły zmienić pozycje w ciągu ostatniego półtora miesiąca. Dane będą nieco opóźnione.

Portfolio Burry’ego i zmiany w holdingu akcji. Źródło: ZeroHedge

Portfolio Burry’ego i zmiany w holdingu akcji. Źródło: ZeroHedge

2 lat temu

2 lat temu