Choć cena Bitcoina spadła po najnowszym odczycie danych o inflacji w USA, byki mogą się pocieszyć tymi byczymi sygnałami płynącymi z rynku opcji.

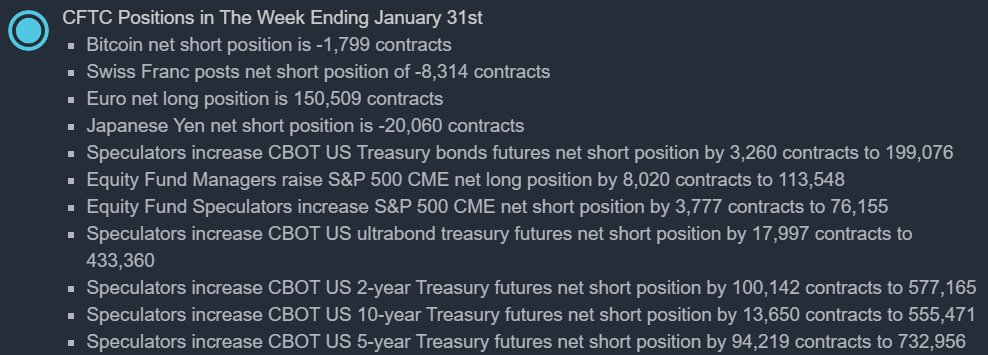

W styczniu spekulanci sukcesywnie obniżali krótkie pozycje na Bitcoinie i zwiększali bycze zakładny na S&P500. Źródło: CFTC, FJ

W styczniu spekulanci sukcesywnie obniżali krótkie pozycje na Bitcoinie i zwiększali bycze zakładny na S&P500. Źródło: CFTC, FJBitcoin spadł z powrotem poniżej 21 dniowej średniej kroczącej na dziennym interwale po raz pierwszy od prawie dwóch tygodni ponieważ wzrosło ryzyko, iż cykl zacieśniania polityki Fed się wydłuży. Według raportu PCE presja cenowa zarówno w ujęciu miesięcznym, jak i rocznym nieoczekiwanie wzrosła w styczniu, odpowiednio bijąc oczekiwania o 0,6% dla wskaźnika głównego i i 0,4% dla bazowej. Amerykańskie rynki pieniężne wyceniają już 40% szans na to, iż Fed podniesie stopy procentowe o co najmniej 25 pb na kolejnych czterech posiedzeniach. Przed piątkowymi danymi szanse na podwyżkę stóp o co najmniej cztery kolejne 25 punktów bazowych w ciągu najbliższych czterech posiedzeń wynosiły 30%. Miesiąc temu prawdopodobieństwo podwyżek o 100 pb wynosiło mniej więcej zero. Skala zaskoczenia jest więc ogromna. Jak zwykle, gdy umacnia się amerykański dolar, Bitcoin traci pod podażową presją.

Krótkoterminowe ryzyko – co mówią opcje?

Wydaje się jednak, iż obawy przed zacieśnieniem Fedu mogą zadziałać jako jedynie krótkoterminowy czynnik hamujący hossę. Choć pojawia się ryzyko zejścia z powrotem w kierunku 50DMA w rejonie 22 000 USD, a być może choćby re-test ostatnich minimów w rejonie 21 400 USD, byki na Bitcoinie mogą pocieszyć się kilkoma istotnymi wydarzeniami na rynku opcji, które mogą wskazywać, iż rynek byka w 2023 roku pozostanie nienaruszony.

Bycze sygnały

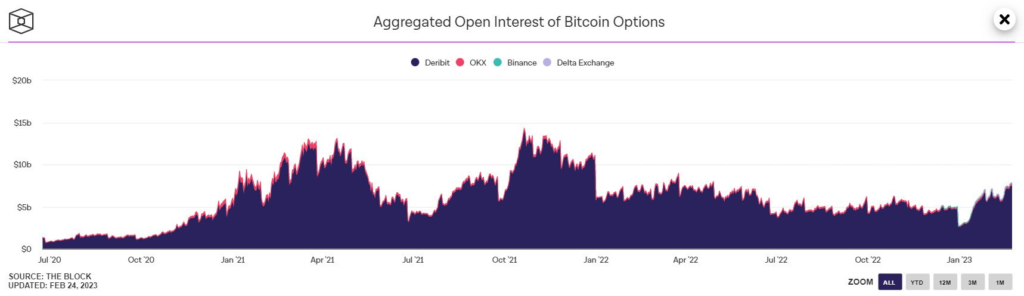

Zagregowany 'open interest’ opcji na Bitcoina (tj. zagregowana wartość istniejących kontraktów na opcje) na głównych giełdach instrumentów pochodnych kryptowalut wskazał ostatnio najwyższy poziom od prawie 10 miesięcy na poziomie 7,83 miliarda dolarów, we środę. Potwierdza to, iż Bitcoin zyskał olbrzymią uwagę inwestorów jako narzędzie spekulacyjn po okresie marazmu. Opcje są złożonym narzędziem inwestycyjnym, zwykle używanym przez bardziej „wyrafinowaną” bazę inwestorów do zabezpieczania i dokonywania zakładów dotyczących kierunku cen.

Źródło: TheBlock

Źródło: TheBlockWielu postrzega wzrost otwartego zainteresowania opcjami na Bitcoina również jako znak, iż instytucje ponownie angażują się w rynek. Adopcja instytucjonalna była istotną narracją w poprzednich rynkach hossy Bitcoina i może wrócić jeżeli Open Interest będzie czynił. wracając do rekordowych poziomów z 2021 roku, powyżej 14 miliardów dolarów.

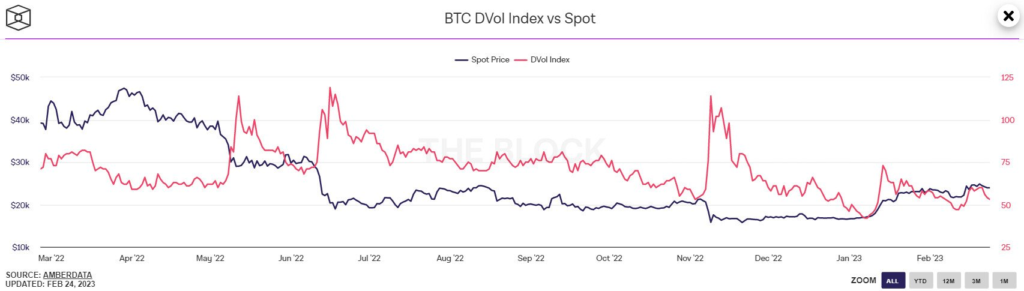

Z kolei Deribit’s Bitcoin Volatility Index (DVOL) pozostaje blisko najniższych poziomów wszech czasów. W piątek był on na poziomie 53, spadając z wcześniejszych tygodniowych maksimów na poziomie 60. To nie jest zbyt daleko od rekordowo niskich poziomów z początku roku na poziomie 43. DVOL ma tendencję do gwałtownego wzrostu w czasach niedźwiedzia na rynku kryptowalut. Jego trwająca stabilność jest więc zdecydowanie uspokajającym sygnałem.

Źródło; AMBERDATA

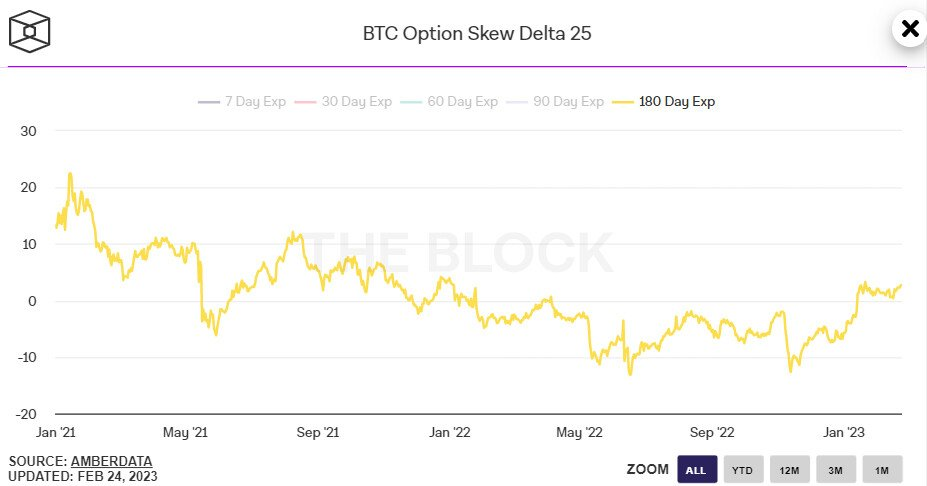

Źródło; AMBERDATATymczasem 25% tzw. skośność opcji na Bitcoina wygasających za 7, 30, 60, 90 i 180 dni utrzymała się w piątek nieco powyżej zera, sugerując umiarkowanie pozytywne nastawienie rynku. Rzeczywiście, 180-dniowe 25% odchylenie opcji (skośność), ostatnio na poziomie 2,74 osunęłó się z 3,28 odczytu ze stycznia ale wciąż jest w okolicach najwyższego poziomu od ponad roku. Skośność to względna ilość opcji sprzedaży i opcji kupna, wyrażona w implikowanej zmienności. Dla opcji z określonym terminem wygaśnięcia 25 'delta skew’ odnosi się do sprzedaży z odchyleniem -25% i kupowania z deltą 25%, co pomaga zobrazować różnicę w postrzeganiu oczekiwanej zmienności przez rynek (niepewność).

Źrodło: AMBERDATA

Źrodło: AMBERDATA25% delta dla skośności opcji jest powszechnie monitorowanym wskaźnikiem pokazującym w jakim stopniu traderzy płacą nadmiernie lub niedostatecznie mało za ochronę przed wzrostem lub spadkiem poprzez opcje put i call. Opcje put dają inwestorowi prawo, ale nie obowiązek sprzedaży aktywów po z góry określonej cenie, podczas gdy opcja call daje inwestorowi prawo, ale nie obowiązek zakupu aktywów po z góry określonej cenie. 25% delta opcji powyżej 0 oznacza, iż istnieje większy popyt na opcje kupna niż sprzedaży, co może być interpretowane jako byczy sygnał, ponieważ inwestorzy są bardziej chętni do zabezpieczenia przed (lub obstawienia) dalszego wzrostu cen.

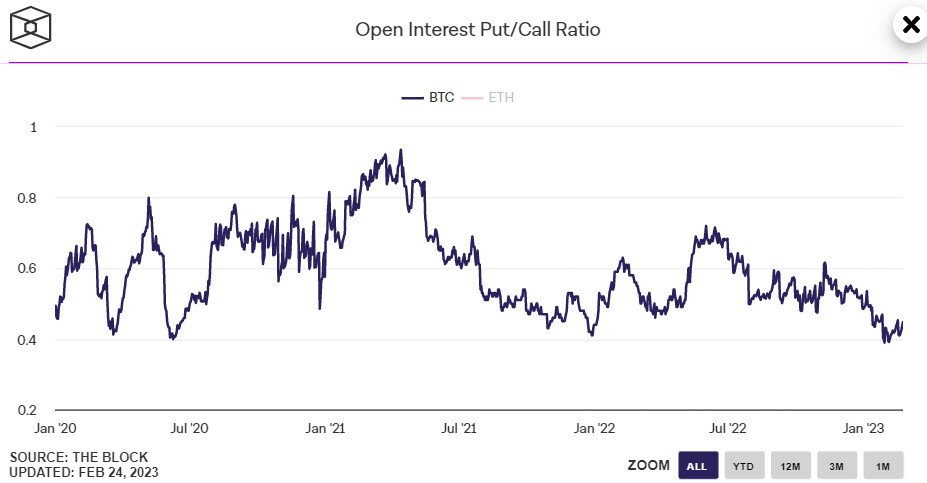

Źródło: The Block

Źródło: The BlockWreszcie, wskaźnik Open Interest opcji Put (zakłady na spadek ceny) vs Call (zakłady na wzrost ceny) pozostaje blisko swojego rekordowego minimum w piątek na poziomie 0,45. Rekordowo niski był pod koniec stycznia gdy wynosił 0,40. Tak więc widzimy, iż choć Bitcoin może chwilowo mieć problem by utrzymać tempo styczniowego rajdu, rynek opcji daje wskazówkę, iż mało prawdopodobny jest powrót do dołków spowodowanych bankructwem FTX.

2 lat temu

2 lat temu

![Gdańsk: pikieta antyaborcyjna i różaniec przed szpitalem na Zaspie [+GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-25c21107.jpg)

.webp)

![Papież pobłogosławił figurki Dzieciątka Jezus i prosił dzieci o modlitwę o pokój [+GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/2025.12.21-Angelus-7.jpeg)