Początek roku rozpoczął się na rynku kryptowalut zupłenie 'nijako’ ale w ostatnich dniach staliśmy się świadkami nieznacznej, pozytywnej zmiany. Historycznie długie okresy niskiej zmienności Bitcoina zapowiadały zbliżającą się wielkimi krokami rzeź lub szalony rajd byków, ze zdecydowaną przewagą pozytywnych katalizatorów cenowych. Mając jednak na uwadze zbliżający się sezon wyników na Wall Street oraz lutowe posiedzenie Fed co do którego rynek jest bardzo optymistyczny z blisko 5 krotną przewagą byków, spróbujemy pochylić się nad danymi on-chain ponieważ istotnie znajdujemy się prawdopodobnie w przededniu czegoś wielkiego. Czy Bitcoin zagra na nosie kupującym? Czego tym razem możemy się spodziewać? Poniżej zaprezentujemy kilka wykresów on-chain przedstawionych przez Glassnode.

Zbudowana przez Glassnode metryka 'Realized Cap’ służy do pomiaru prawdziwego napływu i odpływu kapitału i przez wielu analityków on-chain lepiej odzwierciedla rynek niż tradycyjna metryka 'market cap’. Dla BTC wskaźnik Realized Cap spadł o prawie 19% od szczytów, pokazując odpływ netto kapitału w wysokości 88 mld USD z sieci. Jest to drugi największy względny spadek w historii i największy pod względem zrealizowanych strat w USD. Porównując obecny wskaźnik do maja 2021 r., widzimy, iż cała zainwestowana od tego czasu wartość została wymazana, wymazany został drugi szczyt bańki z 2021 roku… Ale nie cała 'bańka’ budowana od 2020 roku. Spadek metryki był bardzo gwałtowny mimo relatywnie dużo większej kapitalizacji Bitcoina. Źródło:Glassnode

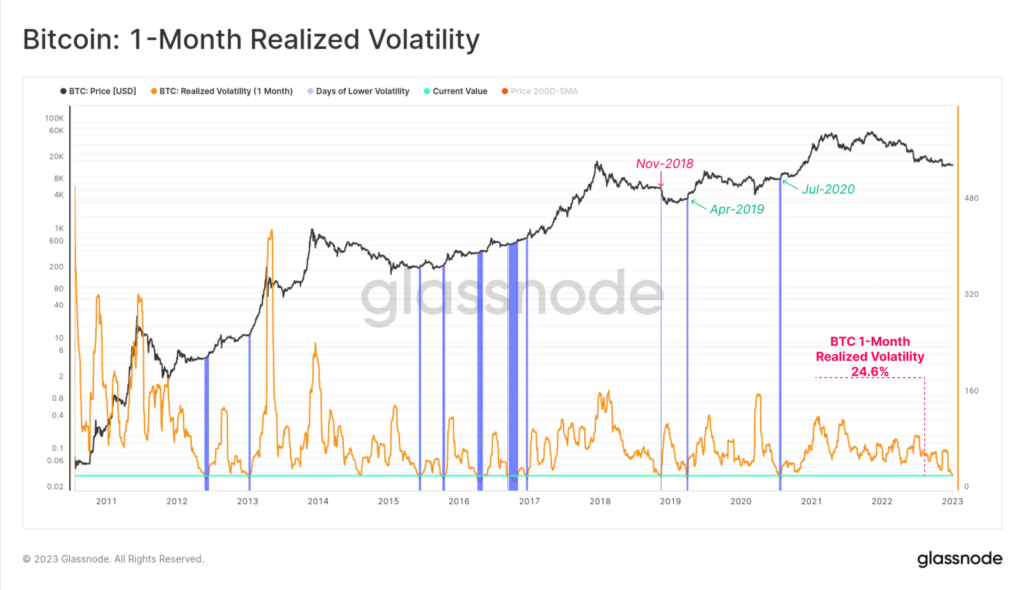

Zbudowana przez Glassnode metryka 'Realized Cap’ służy do pomiaru prawdziwego napływu i odpływu kapitału i przez wielu analityków on-chain lepiej odzwierciedla rynek niż tradycyjna metryka 'market cap’. Dla BTC wskaźnik Realized Cap spadł o prawie 19% od szczytów, pokazując odpływ netto kapitału w wysokości 88 mld USD z sieci. Jest to drugi największy względny spadek w historii i największy pod względem zrealizowanych strat w USD. Porównując obecny wskaźnik do maja 2021 r., widzimy, iż cała zainwestowana od tego czasu wartość została wymazana, wymazany został drugi szczyt bańki z 2021 roku… Ale nie cała 'bańka’ budowana od 2020 roku. Spadek metryki był bardzo gwałtowny mimo relatywnie dużo większej kapitalizacji Bitcoina. Źródło:Glassnode  Choć Bitcoin zasłynął z ponadprzeciętnej zmienności czasami notuje okresy spokoju. Zwykle te jednak zwiastują gwałtowny zwrot akcji przypominający filmy z Seagalem czy Brucem Lee. Napięcie to dobrze przedstawia powyższy wykres śledzący miesięczną zmienność BTC. Zrealizowana zmienność w ciągu ostatniego miesiąca dla BTC spadła do wieloletnich minimów na poziomie bliskim 25%, istnieje kilka historycznych sytuacji o podobnych poziomach (niebieski). Poza jesienią 2018 wszystkie okazywały się nieść ze sobą bycze momentum. Popatrzmy więc:

Choć Bitcoin zasłynął z ponadprzeciętnej zmienności czasami notuje okresy spokoju. Zwykle te jednak zwiastują gwałtowny zwrot akcji przypominający filmy z Seagalem czy Brucem Lee. Napięcie to dobrze przedstawia powyższy wykres śledzący miesięczną zmienność BTC. Zrealizowana zmienność w ciągu ostatniego miesiąca dla BTC spadła do wieloletnich minimów na poziomie bliskim 25%, istnieje kilka historycznych sytuacji o podobnych poziomach (niebieski). Poza jesienią 2018 wszystkie okazywały się nieść ze sobą bycze momentum. Popatrzmy więc:Hossa z lat 2012-13, ceny BTC oscylowały wówczas w przedziale od kilku do kilkunastu USD.

Bessa w 2015 r. i kilka etapów przed hossą 2016.

Listopad 2018 bezpośrednio poprzedzający 50% spadek w miesiąc

Kwiecień 2019 przed rajdem z 4000 USD do 14 000 USD w lipcu.

Lipiec 2020 przed ostatnią hossą z 2020-2021

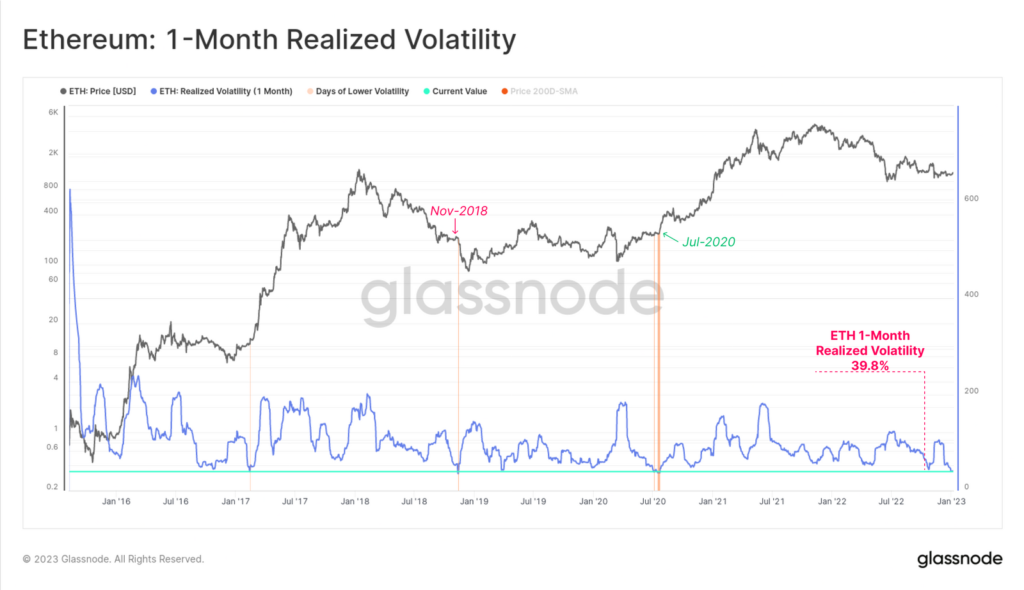

Gdy popatrzymy na Ethereum zobaczymy, iż dla tej kryptowaluty jest oczywiście jeszcze mniej tak niskich okresów zmienności, w których miesięczna zrealizowana zmienność spadła do prawie 40%. Wszystkie poprzednie sytuacji podobnie małej zmienności poprzedzały ekstremalny jej skok:

Gdy popatrzymy na Ethereum zobaczymy, iż dla tej kryptowaluty jest oczywiście jeszcze mniej tak niskich okresów zmienności, w których miesięczna zrealizowana zmienność spadła do prawie 40%. Wszystkie poprzednie sytuacji podobnie małej zmienności poprzedzały ekstremalny jej skok:Listopad 2018 skończył się 58% spadkiem

Okres lipca 2020 poprzedzał rajd kryptowalut z 2020 – 2021

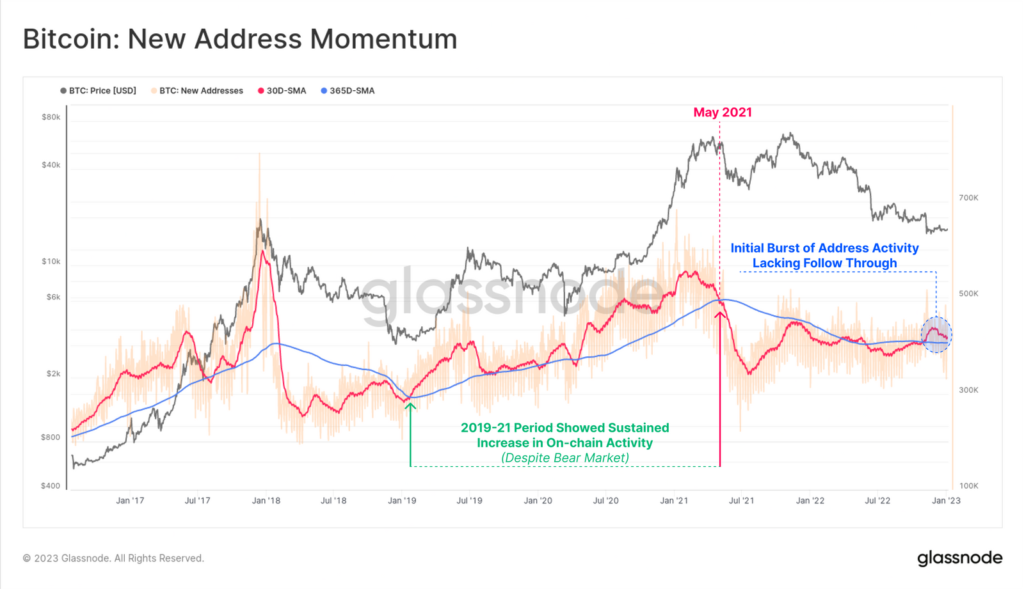

Przesuwając uwagę na kluczową dla rozwoju sieci Bitcoina aktywność on-chain, możemy zobaczyć, iż krótkoterminowy wybuch nowych adresów BTC nastąpił po upadku FTX, ale od tego czasu wyraźnie się ochłodził. Miesięczna średnia nowych adresów (czerwony) powraca w kierunku rocznej średniej bazowej (niebieski). Pokazuje to jednoznacznie, iż wykorzystanie sieci musi jeszcze ustanowić przekonujące i trwałe ożywienie, które nie nastąpiło. Momentum aktywności on-chain jest potężnym narzędziem do monitorowania ożywienia w podstawach sieci, a okres z 2019 i 2020 roku jest kluczowym przykładem z przeszłości. Potencjalny spadek nowych adresów poniżej miesięcznej średniej ruchomej w okolicach 405 tys. dziennie może potwierdzić spadkowe momentum. Źródło: Glassnode

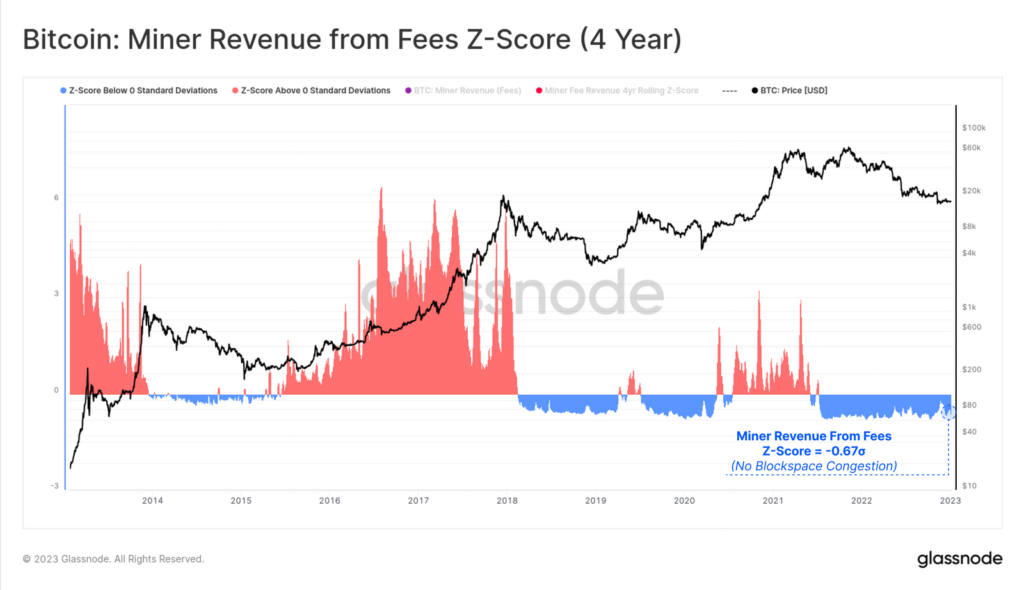

Przesuwając uwagę na kluczową dla rozwoju sieci Bitcoina aktywność on-chain, możemy zobaczyć, iż krótkoterminowy wybuch nowych adresów BTC nastąpił po upadku FTX, ale od tego czasu wyraźnie się ochłodził. Miesięczna średnia nowych adresów (czerwony) powraca w kierunku rocznej średniej bazowej (niebieski). Pokazuje to jednoznacznie, iż wykorzystanie sieci musi jeszcze ustanowić przekonujące i trwałe ożywienie, które nie nastąpiło. Momentum aktywności on-chain jest potężnym narzędziem do monitorowania ożywienia w podstawach sieci, a okres z 2019 i 2020 roku jest kluczowym przykładem z przeszłości. Potencjalny spadek nowych adresów poniżej miesięcznej średniej ruchomej w okolicach 405 tys. dziennie może potwierdzić spadkowe momentum. Źródło: Glassnode Górnicy Bitcoina wciąż znajdują się pod presją, a popyt na przestrzeń blokową Bitcoin wciąż maleje, z widoczną niewielką presją wzrostową na rynku opłat. 4-letni wskaźnik Z-Score przychodów górników Bitcoina nie potwierdził żadnych istotnych kroków w kierunku pozytywnego terytorium i pozostaje na poziomach w okolicach -0,67 odchylenia poniżej średniej. Wykres pokazuje 4-letni Z-Score, korzystając z funkcji średniej ruchomej SMA i odchylenia standardowego. Źródło: Glassnode

Górnicy Bitcoina wciąż znajdują się pod presją, a popyt na przestrzeń blokową Bitcoin wciąż maleje, z widoczną niewielką presją wzrostową na rynku opłat. 4-letni wskaźnik Z-Score przychodów górników Bitcoina nie potwierdził żadnych istotnych kroków w kierunku pozytywnego terytorium i pozostaje na poziomach w okolicach -0,67 odchylenia poniżej średniej. Wykres pokazuje 4-letni Z-Score, korzystając z funkcji średniej ruchomej SMA i odchylenia standardowego. Źródło: Glassnode Spokojna aktywność on-chain może być widoczna w kompresji przepływów denominowanych w USD dla BTC oraz ETH. Wykres prezentuje skalę wpływów i odpływów na giełdach dla dwóch największych kryptowalut. Wolumen napływu dla BTC wynosi w tej chwili od 300 mln do 400 mln USD dziennień, znacznie poniżej 10 cyfrowych liczb obserwowanych w hossie. Na uwagę zasługuje rozszerzona skala przepływów wymiany ETH, które zaskakująco wzrosły z zaledwie 30% (do maja 2021), do 42% obecnie. Powyżej pokazana przez Glassnode dominacja ETH bierze pod uwagę całkowite przepływy (wpływy i odpływy) w USD obliczane jako ETH / (BTC+ETH). Źródło: Glassnode

Spokojna aktywność on-chain może być widoczna w kompresji przepływów denominowanych w USD dla BTC oraz ETH. Wykres prezentuje skalę wpływów i odpływów na giełdach dla dwóch największych kryptowalut. Wolumen napływu dla BTC wynosi w tej chwili od 300 mln do 400 mln USD dziennień, znacznie poniżej 10 cyfrowych liczb obserwowanych w hossie. Na uwagę zasługuje rozszerzona skala przepływów wymiany ETH, które zaskakująco wzrosły z zaledwie 30% (do maja 2021), do 42% obecnie. Powyżej pokazana przez Glassnode dominacja ETH bierze pod uwagę całkowite przepływy (wpływy i odpływy) w USD obliczane jako ETH / (BTC+ETH). Źródło: GlassnodePodsumowanie

Aktywność on-chain sieci Bitcoin jest mizerna, a liczby nowych adresów które historycznie zwiastowały pozytywne momentum spadają. Jej chwilowy wzrost okazał się efektem upadku FTX (zainteresowanie kluczami prywatnymi spowodowane strachem), wskazując na wciąż niższe zainteresowanie siecią BTC. Sytuacja na rynku górniczym nie pokazuje wystarczająco istotnej poprawy co tworzy ryzyko, iż minerzy wciąż będą skłonni upłynniać zasoby. Wskaźnik zrealizowanej kapitalizacji nie wymazał całkowicie wzrostów z 2020 i 2021 roku, jedynie z drugiej połowy 2021. Jedne z kluczowych metryk on-chain nie potwierdzają szans na utrzymanie momentum byka (co ostatecznie oczywiście nie przesądza o możliwości jego utrzymania).

Sezonowo skokowa zmienność, która słabła w 2018 roku i zakończyła się potężnym spadkiem również miała miejsce w otoczeniu słabnącego Wall Street i cyklu Fed (choć wówczas korelacja crypto/giełdy była mizerna). Ponieważ byki znów mocno wierzą w pivot i liczą na 25 pb podwyżki w lutym, a oczekiwania analityków wobec sezonu wyników spółek w USA są niewspółmiernie niskie wobec obecnego poziomu wyceny indeksu S&P 500 widzimy zdecydowany potencjał do kolejnej, być może ostatniej fali spadków na rynku kryptowalut. Nie bez znaczenia jest też seznowość ponieważ rynek ma 'hopla’ na punkcie dat, IV kw. 2021 roku okazał się w gruncie rzeczy ostatnim krokiem przed przepaścią. wyniki za IV kw. 2022 mogą zdecydowanie powtórzyć niedźwiedzi scenariusz. Potencjalnie przed lutym wielu agresywnie kupujących w ostatnim czasie traderów i inwestorów będzie chciało ograniczyć swoją ekspozycję na ryzykowne aktywa, co może dolać oliwy do ognia jeżeli trend spadkowy powróci. 'Jeśli’ – ponieważ Fed może okazać się gołębi zgodnie z przewidywaniami większości ankietowanych analityków, a wyniki spółek za ostatni kwartał 2022 mogą nieoczekiwanie pobić oczekiwania.

2 lat temu

2 lat temu

![Widowisko „Podróż do Betlejem” [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-25c20369.jpg)