Poprzedni rok pokazał, iż ceny nieruchomości wbrew powszechnym głosom entuzjastów sprzed kilku lat mogą spadać, podobnie jak popyt na nowe mieszkania i domu. Mimo wyraźnych oznak nadchodzącego kryzysu wciąż wiele branżowych portali, firm, spółek i deweloperów próbuje zaklinać rzeczywistość i utrzymywać prognozy wzrostów cen. Przecież tak wiele podmiotów ma interes w tym, by bańka rosła. Wydaje się to zasadne, przecież od koniunktury zależą ich przychody, zyski, utrzymanie pracowników. Efekt? Ceny mieszkań stają się niedostępne nie tylko dla Kowalskich ale również dla dużo lepiej zarabiających Polaków. Dla konsumenta istotne jest jednak by nie ulegać tego typu manipulacjom i wykształcić własny pogląd na ceny, rynek mieszkań oraz domów, do czego właśnie zachęcić ma ten artykuł.

Oto twarde dane:

- O prawie 61% w ujęciu rocznym spadła wartość zapytań o kredyty mieszkaniowe w grudniu 2022 r. Wartość Indeksu Popytu na Kredyty Mieszkaniowe pokazuje roczną zmianę wartości wnioskowanych kredytów mieszkaniowych, z danych wynika, iż banki i SKOK-i przesłały do BIK zapytania o kredyty mieszkaniowe na kwotę wyższą o 60,7% w porównaniu do grudnia 2021 r;

- Prawie o 50% spadła sprzedaż kredytów hipotecznych w kwartalnym ujęciu (III kw. 2022). Warunki pogorszyły się w grudniu (!). W całej Polsce o kredyt mieszkaniowy wnioskowało łącznie 12,3 tys. potencjalnych kredytobiorców w porównaniu do 33,16 tys. w grudniu 2021 – jest to spadek o ok. 63% (!) w ujęciu rocznym. Porównując do samego listopada 2022 r. liczba wnioskujących o kredyt mieszkaniowy spadła o 9,6%. W raporcie AMRON-SARFiN eksperci szacują, iż 2022 był pod względem sprzedanych kredytów najgorszy od 20 lat. Ale czy mogło być inaczej?

Grudniowy odczyt BIK Indeksu Popytu na Kredyty Mieszkaniowe potwierdził, ze wartość stabilizuje się w okolicach 60% spadku od poziomów z 2021, chwilowe odbicie we wrześniu zeszłego roku nie trwało długo. Grudzień odarł z marzeń wszystkich prognozujących szybką poprawę sytuacji, liczby wnioskujących ponownie gwałtownie spadły zarówno w ujęciu rocznym jak i miesięcznym. Na grudniową wartość Indeksu negatywnie wpłynęła oczywiście mniejsza o ponad 60% niż przed rokiem liczba wnioskodawców. Jest to jeden z najniższych wyników od stycznia 2007 r. (tuż przed krachem nieruchomości). Czyli od 16 lat, odkąd BIK analizuje liczbę osób wnioskujących o kredyt mieszkaniowy.

Popyt na nieruchomości słabnie. Dlaczego?

Nie tylko bardzo wysokie stopy procentowe i zaostrzenie wymagań regulacyjnych (Rekomendacja S od KNF) ograniczają popyt. Widzimy zdecydowany wzrost obaw wokół przebiegu ew. recesji w Polsce, której gospodarka rosła przez ponad dwie dekady 'jak na drożdżach’. Ogólna sytuacja światowa również nie jest zachęcająca dla konsumentów, a ryzyko ugruntowanej inflacji na zbyt wysokich poziomach wciąż istnieje nie tylko u nas ale również w największych światowych gospodarkach. Taki scenariusz wydłużyłby tylko 'ból’ i trwający spadek cen wynikający przecież z funkcji popytu i podaży. Inflacja utrzymująca się na wysokich poziomach mimo cyklu zacieśniania polityki monetarnej mogłaby wskazywać na utrzymanie wysokich stóp procentowych przez niemożliwy do określenia, prawdopodobnie długi czas.

Zdaniem części ekspertów rynku nieruchomości do zmiany trendu konieczne byłoby zwiększenie zdolności kredytowej, zależnej od wzrostu płac, polityki monetarnej, kosztów życia i oczywiście samych cen nieruchomości. Wygląda na to wiec, iż ceny muszą stać się bardziej przystępne by sprzedajacy mogli liczyć na znalezienie kupca. Na ten moment scenariuszem bazowym jest spadek cen nieruchomości, wynagrodzenia w Polsce w ujęciu realnym (skorygowane o inflację) od lata 2022 r. spadają. Trudno też oczekiwać gołębiego zwrotu od RPP w przyszłym roku. Koszty życia w otoczeniu niepewności na rynku energii i inflacji producentów prawdopodobnie również będą rosły. Analitycy grupy BIK szacują, iż w 2023 roku prawdopodobnie będziemy obserwować są spadki cen nieruchomości zarówno na rynku pierwotnym, jak i wtórnym, choć prawdopodobnie nie będą one wystarczająco olbrzymie by zadowolić kredytobiorców i sprawić, iż popyt na kredyty hipoteczne wzrośnie. W praktyce znacyz to, iż spadki prawdopodobnie będą musiały trwać dalej.

Mimo to ceny nieruchomości w Polsce, zwłaszcza w głównych miastach w przeliczeniu na średnie dochody są astronomicznie wysokie, przewyższają pod tym względem choćby amerykańską i kanadyjską bańkę mieszkaniową. W obu tych krajach od wielu miesięcy mówi się o nieuchronnym krachu wynikającym z recesji i coraz trudniej dostępnych (i drogich) kredytów.

Dlaczego to bańka?

To bańka ponieważ ceny są wciąż bardzo wysokie choć spowolnienie gospodarki jest bardzo widoczne, presja płacowa zwalnia a konsumenci są coraz ostrożniejsi, wycofują się z rynku (dane nie kłamią). Skąd wiadomo, iż są wysokie? Wystarczy wykonać kalkulacje dla średnio zarabiającej pary mieszkającej w Warszawie, by sprawdzić jak karkołomne stały się ceny i jak drogie są w tej chwili kredyty. Średnia cena dla nowego mieszkania 70 m2, oddanego w centrum stolicy wynosi w tej chwili około 1 200 000. Przy założeniu, iż dwoje ludzi zarabia łącznie 12 000 złotych netto (zdecydowanie powyżej warszawskiej średniej) ich rata za mieszkanie przy założeniu 120 000 wkładu własnego wynosi średnia około 8000 zł miesięcznie. To pokazuje, dlaczego rynek może czekać załamanie. O potężnym spowolnieniu w budownictwie informował też polski miliarder, Adam Jakubas, który wskazuje, iż obroty w sektorze mieszkaniowym spadły o 80%, a sprzedaż mieszkań praktycznie się nie odbywa. Finansowanie długiem sprawia problemy milionom Polaków wobec coraz restrykcyjniejszej polityki banków. Ewentualna pomoc rządowa wydaje się tu tylko kroplą w morzu, a jej stopień stymulacji załamującego się rynku jest oczywiście ograniczony (wbrew prognozom branżowych portali i firm).

Manipulacje portali z branży nieruchomości?

Dla przykładu jeden z artykułów znanego serwisu nieruchomościowego w Polsce podał wybiórcze dane, wskazując, iż mieszkalnictwo w Polsce czeka szok podażowy! Za 2 lata mogą wyhamować budowy nowych mieszkań, a zdaniem analityków zatrudnionych przez branżowy serwis Polacy będą wręcz zabijać się o nowe mieszkania z powodu ich olbrzymiego niedoboru!

- Wg. GUS nowe mieszkania w budowie zaliczyły spadek o 26% r/r w w ciągu 11 miesięcy 2022 roku wobec analogicznego okresu w 2021. Wycofują się deweloperzy (spadek o 29,5%) oraz inwestorzy indywidualni (spadek o blisko 22%)

Autor artykułu uważa powyższą hipotezę stawianą przez nieruchomościowych branżowych optymistów za bardzo ryzykowną. Artykuły tego rodzaju mają wywołać tzw. FOMO (ang. Fear of missing out tj. strach przed ominięciem okazji). To charakterystyczne dla wszystkich rodzaju bańki. Podobnych artykułów dopuszczali się manipulatorzy lub ludzie nieuświadomieni podczas ostatniej bańki kryptowalut czy rynku akcji. Ceny miały przecież tylko rosnąć!

a) O ile prognoza szoku podażowego jest utkanym przez interesariuszy myśleniem życzeniowym o tyle największe spowolnienie popytu od blisku 20 lat jest realne, potwierdzone twardymi danymi. Mimo to analitycy zatrudnieni przez portale z branży wolą koncentrowac się na obarczonych ryzykiem prognozach niż twardych danych, które pokazują iż na szok podażowy przy ubożejącym społeczeństwie nie ma co liczyć.

b) Analiza oparta jest na myśleniu życzeniowym, które w tym przypadku zakłada radykalne obniżki stóp procentowych, tańsze kredyty i bogate społeczeństwo, które rzuca się na 30 letnie hipoteki! Jest taka możliwość, ale dlaczego branżowe portale przytaczają scenariusze najmniej prawdopodobne jako główne prognozy?

c) Mało tego, powyższa analiza zakłada, iż budowy zahamują mimo, choć społeczeństwo będzie wystarczająco bogate (jak wynika samo przez się) by realizować kolejne inwestycje. Dlaczego w takim wypadku budowy miałyby hamować, dlaczego inwestycje miałyby oscelować w okolicach zera? Skąd tak optymistyczna wizja efektu szoku podażowego?

d) Coraz więcej ludzi wyjeżdża z centrów miast czemu dodatkowo sprzyja możliwość pracy zdalnej oraz hybrydowej i redukuje popyt na opustoszałe, horendalnie drogie mieszkania w centrach miast. Wystarczy elementarna wiedza: Cena jest funkcją popytu i podaży. Nie wystarczy ograniczyć podaż by rosły ceny! Popyt musi być wciąż bardzo silny by efekt mógł zaistnieć. Powyższa analiza spycha na bok rolę kluczowego dla ceny popyt i stawia nad nim podaż jako wskaźnik cenotwórczy, co jest elementarnym błędem lub zakamuflowaną próbą manipulacji. Pozwolimy sobie jednak nie publikować linku źródłowego do analizowanego wyżej artykułu.

e) Każdy rodzaj rozwiązania konfliktu w Ukrainie (korzystne dla naszego sąsiada jak i mniej korzystne, zakończone rozejmem i uzyskaniem przez Rosję przynajmniej części roszczeń) może zwiastować milionowe fale emigracji ludności ukraińskiej, co dodatkowo uderzy w rynek najmu.

Ceny mieszkań wzrosły do potężnych rozmiarów. jeżeli wejdziemy na portal numbeo.com i porównamy ceny m2 w Warszawie do średniej zarobków w mieście dowiemy się, iż ceny w Warszawie są relatywnie droższe niż choćby w drugim największym mieście Kanady, Montrealu który uważany jest za jedno z najdroższych miast Ameryki Północnej. Źródło: Tomasz Narkun, GUS

Ceny mieszkań wzrosły do potężnych rozmiarów. jeżeli wejdziemy na portal numbeo.com i porównamy ceny m2 w Warszawie do średniej zarobków w mieście dowiemy się, iż ceny w Warszawie są relatywnie droższe niż choćby w drugim największym mieście Kanady, Montrealu który uważany jest za jedno z najdroższych miast Ameryki Północnej. Źródło: Tomasz Narkun, GUSCeny w końcu zaczną schodzić na ziemię?

Rynek w miarę trwania recesji będzie coraz bardziej 'urealniał’ ceny, ściągane z obłoków na ziemię przed ubożejących konsumentów oraz negocjujących klientów siedzących na gotówce. Bujanie w obłokach nie mogło trwać długo a przynajmniej nie dłużej niż trwał czas zerowych stóp procentowych, czas taniego kredytu i przyjaznych warunków kredytowania, wówczas skłonność ludzi do wydawania więcej niż mogą sobie pozwolić była wysoka, a banki to umożliwiały. Nie ma jednak darmowych obiadów, wszyscy którzy korzystali z dobrodziejstw 2020 i 2021 roku dziś płacą za to wysoką cenę a nowi kredytobiorcy mają utrudnione zadanie – sprostanie wysokim wymogom banków oraz wysokie odsetki na starcie.

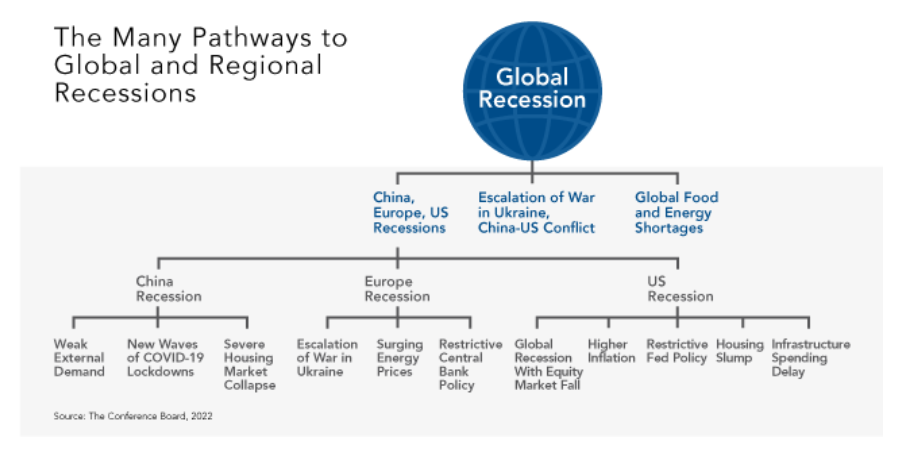

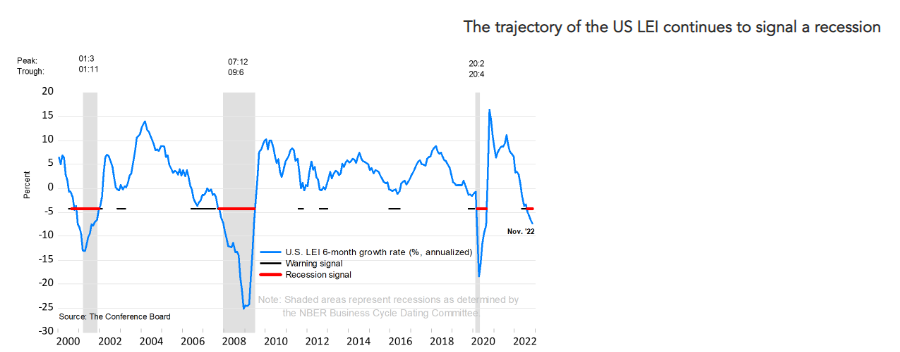

Recesja w USA wydaje się przesądzona mimo mieszanych komentarzy członków amerykańskiego banku centralnego. 8 miesięcy spadków z rzędu jednego z najważniejszych wskaźników gospodarczych The Conference Board Leading Economic Index wskazuje, iż jesli nie nastąpi nieprzewidywalna anomalia przypominająca 'cud ekonomiczny’, gospodarka USA nie uniknie recesji (wykres poniżej). Na grafice widzimy jej prognozowane skutki m.in. załamanie rynku nieruchomości.

Jeden z najważniejszych globalnych autorytetów ekonomicznych, amerykański Conference Board przewiduje 'Housing Slump’ czyli pęknięcie bańki rynku nieruchomości w USA jako jeden z efektów recesji. Czy jest możliwe, żenajwiększa gospodarka świata przeżyje załamanie cen nieruchomości, który nie dotknie rynku nieruchomości w Polsce? Pamiętajmy o globalnych naczyniach połączonych. Uniknięcie głębokich spadków cen mieszkań i nieruchomości w Polsce w razie krachu w USA wydaje się myśleniem życzeniowym. O ile ceny najmu są wspomagane liczną migracją ludności z Ukrainy o tyle rynek kupujących zdominowany jest w tej chwili przez 'posiadaczy gotówki’, to oni zaczynają dyktować warunki sprzedaży. Źródło: The Conference Board

Jeden z najważniejszych globalnych autorytetów ekonomicznych, amerykański Conference Board przewiduje 'Housing Slump’ czyli pęknięcie bańki rynku nieruchomości w USA jako jeden z efektów recesji. Czy jest możliwe, żenajwiększa gospodarka świata przeżyje załamanie cen nieruchomości, który nie dotknie rynku nieruchomości w Polsce? Pamiętajmy o globalnych naczyniach połączonych. Uniknięcie głębokich spadków cen mieszkań i nieruchomości w Polsce w razie krachu w USA wydaje się myśleniem życzeniowym. O ile ceny najmu są wspomagane liczną migracją ludności z Ukrainy o tyle rynek kupujących zdominowany jest w tej chwili przez 'posiadaczy gotówki’, to oni zaczynają dyktować warunki sprzedaży. Źródło: The Conference Board Spadek indeksu Conference Board poniżej wskazanej na wykresie czerwonej strefy jest sygnałem recesyjnym. Najnowsze dane Conference Board pochodzą z listopada 2022 roku. Recesja w otoczeniu wysokich stóp procentowych oznacza spadek cen nieruchomości, nie ma potrzeby komplikować jej skutków. Źródło: US Conference Board

Spadek indeksu Conference Board poniżej wskazanej na wykresie czerwonej strefy jest sygnałem recesyjnym. Najnowsze dane Conference Board pochodzą z listopada 2022 roku. Recesja w otoczeniu wysokich stóp procentowych oznacza spadek cen nieruchomości, nie ma potrzeby komplikować jej skutków. Źródło: US Conference BoardNieruchomości w Kanadzie

Zdaniem Davida Rosenberga, z firmy analitycznej Rosenbeg Research rynek mieszkaniowy w Kanadzie może stanowić ryzyko dla gospodarki w okresie spowolnienia. Jednym z zagrożeń jest fakt, iż kanadyjskie gospodarstwa domowe nigdy nie były w większym stopniu zaangażowane w rynek nieruchomości poprzez kredyty hipoteczne oraz inne narzędzia pompujące ryzyko systemowe związane z tym sektorem. Po serii podwyżek stóp procentowych i biorąc pod uwagę fakt, iż mieszkania są aktywami o charakteryzującymi się wysokim poziomem odporności i oporności na okoliczności makroekonomiczne, Rosenberg powiedział, iż w 2023 r. nastąpi upadek gospodarczy z negatywnymi skutkami dla rynku mieszkaniowego, bilansów konsumentów i wydatków konsumpcyjnych.

„Ta bańka cenowa w budownictwie mieszkaniowym i nadmierna ekspozycja w całej gospodarce na budownictwo mieszkaniowe oraz bilans gospodarstw domowych, ich zaangażowanie w nieruchomości , nigdy wcześniej nie było to na tak wysokim poziomie. Koszt rosnących stóp procentowych będzie odczuwalna w przyszłym roku (…) Kanada nigdy nie była tak dalece narażona na rosnące stopy procentowe i spadające ceny domów, jak ma to miejsce obecnie”. Czy Polska uniknie kanadyjskiego scenariusza.

Czy można uniknąć recesji?

Skoro nawiązaliśmy już do Kanady, Rosenberg wskazał, iż prawdopodobieństwo uniknięcia recesji mimo restrykcyjnego cyklu podwyżek banku centralnego wynosi mniej więcej 20%. Nie wiedzieć czemu niemal na całym świecie banki centralne są dość optymistycznie nastawione (choć podstaw ku temu jest niewiele, a rynek pracy to jeden z opóźnionych wskaźników gospodarczych) i prognozują… miękkie lądowanie! Nie tylko amerykańska Rezerwa Federalna, ale również prof. Adam Glapiński z RPP ma nadzieję, iż Polska uniknie recesji. Przypomnijmy sobie rok 2021 gdy NBP utrzymywał 'amerykański optymizm’ wskazując mimo rekordowego dodruku pieniądza, iż inflacja jest przejściowa (!). Wróćmy jednak do rzeczonego Rosenberga, według którego recesje pojawiają się po okresach zacieśnienia polityki pieniężnej w około 80% przypadków. Od marca 2022 bank centralny Kanady podniósł stopy procentowe siedem razy (znacznie mniej niż RPP), najwięcej od blisko 30 lat. Umówmy się, w Polsce szansa na uniknięcie recesji jest relatywnie niska, a niepewność i wojenne nastroje w tej częśći świata mogą sprzyjać ogólnemu spowolnieniu aktywności gospodarczej.

Krzywa dochodowości

„Kiedy mamy do czynienia z cyklem zacieśniania polityki pieniężnej, który odwraca krzywą dochodowości w takim stopniu, w jakim to już się stało, niezależnie od tego, czy mówimy o Banku Kanady, czy o Fed , prawdopodobieństwo recesji jest bardzo bliskie 100 procent”. Skutki działania banków centralnych są opóźnione względem skutków goposdarczych. Agresywny cykl banku centralnego sprawia, iż krótkoterminowe stopy procentowe znajdują się powyżej długoterminowych stóp procentowych. Gdy popatrzymy na 2 i 10 letnie obligacje i dostrzeżemy, iż te 2 letnie oferują wyższą stopę zwrotu od ’10 latek’ to znak, ze coś się dzieje a rynek szykuje się na spowolnienie. Od tej reguły historycznie nie było ustępstw, była wyłącznie kwestią czasu. Zdaniem Rosenberga rok 2022 był rokiem zawirowań finansowych, podczas gdy rok 2023 będzie rokiem zawirowań gospodarczych. W Kanadzie krzywda dochodowości wykazała największą inwersję od lat 90-tych, 5 grudnia (3,8% dla krótkoterminowych obligacji wobec 2,8% dla długoterminowych).

Czeka nas … deflacja?

Po agresywnej polityce podnoszenia stóp przez bank centralny, deflacja może zacząć stanowić bardziej znaczący problem niż inflacja w tym lub przyszłym roku. Na rynku towarów możemy dostrzec już wczesne oznaki deflacji są to m.in. spadek cen ropy, miedzi oraz tonący Baltic Dry Index (ceny frachtu). W takiej sytuacji spadek dochodów firm jest wyłącznie kwestią czasu.

3 lat temu

3 lat temu

![Gdy słowo znaczy więcej niż procedura. 97% pracowników dostrzega pozytywną rolę doceniania [BADANIE]](https://g.infor.pl/p/_files/38599000/indeks-nastrojow-zawodowych-nastroje-w-pracy-zadowolenie-z-pracy-stres-38599213.jpg)