Samochody były tym segmentem, który w XX wieku świetnie rozwinął się w Europie oraz Stanach Zjednoczonych. Kiedy wydawało się, iż “Euroatlantyk” zdominuje cały świat, pojawiła się silna konkurencja z Japonii oraz Korei Południowej. Na początku azjatyckie firmy konkurowały ceną, ale z czasem opracowały własne rozwiązania. Przykładowo Toyota wprowadziła system JIT, czyli “Just in Time”, który z czasem został wprowadzony przez wiele “zachodnich” koncernów. Na rynku samochodów spalinowych swoich sił próbowały także chińskie firmy. Jednak przez wiele lat sukcesy producentów z Państwa Środka były małe. Chiński rynek samochodowy był “skolonizowany” przez spółki zachodnie. Szczególnie silną pozycję miał Volkswagen, który przez wiele lat obejmował pozycję lidera. Dobrze radziły sobie także takie marki jak Toyota czy Honda. Jednak w ostatnich latach ogromną popularność zdobyli Chińczycy. Szczególnie dobrze plasują się w segmencie samochodów elektrycznych (EV). Co było powodem takiego przetasowania? Czy chińskie firmy mają szansę podbić światowy rynek EV? Zapraszamy do lektury!

Dlaczego chiński rynek EV tak dynamicznie się rozwinął?

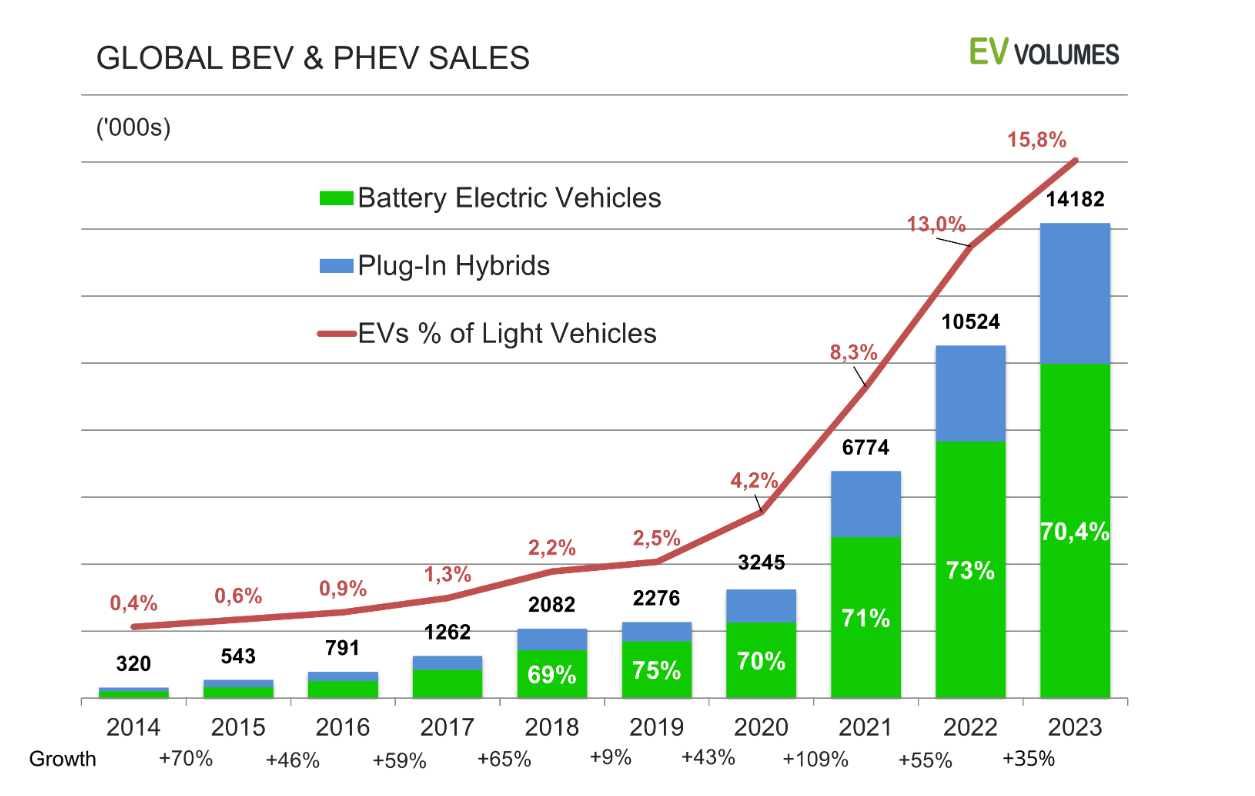

Na samym początku warto wyjaśnić, jak wygląda rynek samochodów elektrycznych. Najpopularniejszymi rozwiązaniami jest PHEV (Plug-in Hybrid Electric Vehicles) oraz BEV (Battery Electric Vehicles). Samochody PHEV są tak zwanymi hybrydami, które łączą ze sobą napęd spalinowy i elektryczny. Dzięki temu następuje spadek zużycia paliwa. W przypadku BEV są samochodami w pełni elektrycznymi, które potrzebują innej infrastruktury ładowania niż klasyczne samochody. Na wykresie poniżej widać dynamiczny wzrost rynku samochodów elektrycznych. W 2014 roku tylko 0,4% sprzedanych samochodów stanowiły “elektryki”. W 2023 roku udział elektryków wyniósł 15,8%. Widać zatem, iż EV nie są ciekawostką, ale coraz ważniejszym segmentem. Najważniejszym rynkiem dla tego typu samochodów są Chiny. Zgodnie z opracowaniem Global EV Outlook 2023 w 2030 roku, Państwo Środka będzie posiadać 40% udziałów w światowym rynku EV.

Wzrost liczby sprzedawanych samochodów elektrycznych. Źródło: EV Volumes

KPCh postawiła na elektryki

W Chinach od wielu lat Komunistyczna Partia Chin (KPCh) szukała pomysłów na awans w międzynarodowym podziale pracy. Na początku Państwo Środka specjalizowała się w produkcji prostych rzeczy, ponieważ ogromnym plusem były niskie koszty pracy. Jednak z czasem do Chin trafiały coraz bardziej zaawansowane procesy produkcyjne. Pojawiały się także chińskie firmy, które w większości konkurowały ceną na lokalnym rynku. Z czasem pojawiły się przedsiębiorstwa, które z powodzeniem rzuciły rękawice zachodnim konkurentów. Wśród przykładów można podać m.in. Alibaba, Tencent czy Xiaomi. Jednak na rynku motoryzacyjnym chińskie spółki miały problem ze zdobyciem udziałów rynkowych. Wciąż u Chińczyków pokutował pogląd, iż zagraniczni producenci samochodów oferowali produkty lepszej jakości, a chińskie kojarzyły się z tandetą i zawodnością. Kolejnym problemem było to, iż dotychczasowi liderzy mieli przewagi operacyjne. Wiedzieli, jak produkować tanio oraz optymalizować koszty. Kolejnym problemem dla chińskich firm były liczne patenty zagranicznych producentów samochodów. W takich warunkach ciężko było “wyrwać” udziały rynkowe. Okno możliwości pojawiło się wraz ze zwiększeniem się popularności samochodów elektrycznych. Komunistyczna Partia Chin zdecydowała się wspierać rozwój producentów EV. Jak grzyby po deszczu zaczęły pojawiać się firmy, które rzuciły wyzwanie dotychczasowym liderom.

Chiński rząd stosował podejście “kija i marchewki”. Wśród zachęt KPCh wprowadził m.in.:

- Subsydia konsumenckie – program, który polegał na oferowaniu przez dekadę dotacji za zakup elektrycznego samochodu. Dotacje trwały do 2022 roku i w ostatnim roku subsydia wyniosły do 60 000 juanów (ok. 33 000 zł). w tej chwili rządowe wsparcie nie jest już dostępne, ale niektóre samorządy decydują się same wprowadzać subsydia. Przykładem może być Szanghaj, gdzie w 2023 roku dotacje wynosiły 12,3 tys RMB dla samochodów BEV i 4,8 tys. RMB dla samochodów typu PHEV.

- Rząd zniósł 10% podatek od zakupu nowego samochodu. Owa ulga dotyczy tylko do samochodów EV. W latach 2026 – 2027 podatek dla elektryków wyniesie 5%. Ulgi mają wygasnąć do końca 2027 roku. Szacuje się, iż koszt tego programu w latach 2014 – 2027 wyniesie około 835 mld RMB (ok. 472 mld zł).

- Dotacje dla producentów samochodów elektrycznych. Łatwość uzyskania dotacji spowodowała, iż jeszcze kilka lat temu działało wiele przedsiębiorstw, które zajmowały się projektowaniem lub produkcją EV. Oczywiście większość z nich nie była w stanie zdobyć uznania u konsumentów albo zabrakło im finansowania. Ostatecznie na rynku wyklarowało się kilku krajowych liderów. Wśród nich jest BYD, SAIC czy Changan. Oprócz tego kolejnymi firmami z istotnymi udziałami rynkowymi jest Li Auto czy NIO.

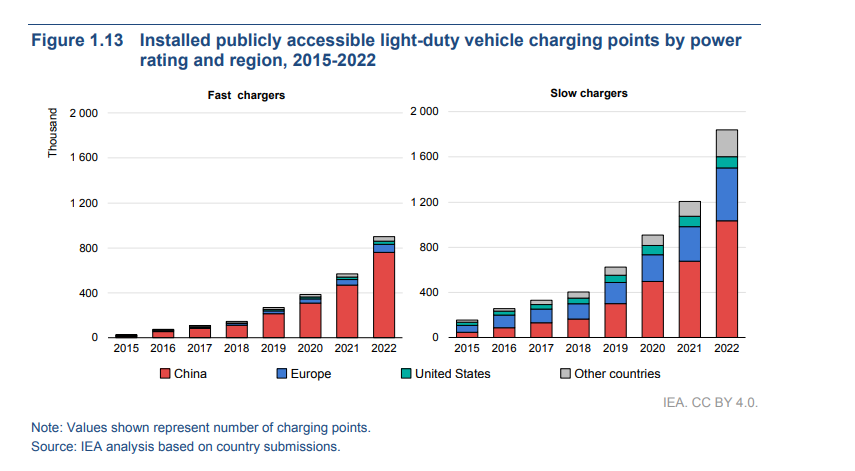

- Chiński rząd nie myślał tylko punktowo, ale holistycznie. W efekcie dynamicznie rozwinęła się infrastruktura do ładowania pojazdów. Istotnym krokiem było ujednolicenie standardów ładowania, dzięki czemu użytkowanie samochodu elektrycznego jest łatwiejsze. Dynamicznie rozwijały się również stacje szybkiego ładowania, co znacznie podniosło komfort jazdy “elektrykiem”. Chiny są bezkonkurencyjne na świecie pod względem liczby stacji ładowania oraz szybkiego ładowania. Zachód został daleko w tyle i zajmie sporo czasu, zanim w całej UE czy USA pojawi się podobne zagęszczenie stacji ładowania.

Liczba stacji ładowania samochodów elektrycznych. Źródło: Global EV Outlook 2023: Catching up with climate ambitions

Warto również zauważyć, iż rządy i samorządy zaczęły “elektryfikować” swój transport. Z tego skorzystali zwłaszcza producenci autobusów elektrycznych.

Wieloletnie doskonalenie oferty spowodowało, iż w 2022 roku na rynku chińskim po raz pierwszy krajowi producenci mieli łącznie ponad połowę rynku w Państwie Środka.

Chiny myślą o ekspansji zagranicznej

Chińscy producenci samochodów elektrycznych po latach rozwoju produktów uznali, iż czas spróbować sił na rynkach zagranicznych. Naturalnym kierunkiem wydawały się Stany Zjednoczone oraz Unia Europejska. W przypadku USA ekspansja została utrudniona przez działanie amerykańskiego rządu, który wprowadził cło na chińskie samochody (wynosiło ono aż 27,5%). Spowodowało to, iż eksport samochodów z Chin do Stanów Zjednoczonych okazał się nieopłacalny. Jednak Unia Europejska była bardziej liberalna, ponieważ cło wyniosło zaledwie 10%. Nastąpił więc wzrost udziałów “chińszczyzny” na europejskim rynku samochodów EV. W 2021 roku chińskie samochody elektryczne miały około 4% udziału w unijnym rynku EV, natomiast w 2023 roku, było to już 8%. W Reuters można było wyczytać, iż chińskie marki mają przejąć 15% europejskiego rynku EV do końca 2025 roku. Pomóc w osiągnięciu tego celu ma wprowadzenie około 11 masowych modeli samochodów.

Dużą przewagą chińskich producentów jest to, iż produkują samochody bardzo tanio, co powoduje, iż są konkurencyjne cenowo. Wynika to z niższych kosztów pracy, energii oraz dobrej optymalizacji produkcji. Chiny to w tej chwili jedno z największych centrum R&D przemysłu automotive. Sprawia to, iż są modele, które mogą zaskakiwać awangardowymi rozwiązaniami i ciekawą sylwetką. Warto również zauważyć, iż jakość niektórych chińskich modeli nie ustępuje europejskiej czy japońskiej konkurencji. Niektóre chińskie samochody elektryczne otrzymały pięciogwiazdkowe oceny bezpieczeństwa.

Ważny jest też trend coraz większej automatyzacji, który sprawia, iż użytkownicy samochodu muszą coraz mniej koncentrować się na samym procesie kierowania samochodami. Powoduje to, iż czas spędzony na jeździe samochodem może być wykorzystany do rozrywki, pracy biurowej czy łączności ze światem. Co ciekawe, w EV inwestują również firmy technologiczne. Jest to związane z tym, iż samochody są coraz bardziej naszpikowane elektroniką. Przykładem jest Xiaomi, tak to nie żadna pomyłka w tekście. Producent telefonów wchodzi na rynek samochodów elektrycznych. Sztandarowym projektem ma być Xiaomi SU7. Docelowo miesięczna produkcja nowego samochodu ma wynieść 10 000 sztuk miesięcznie. Średnia cena za samochód ma być porównywalna z Tesla Model 3.

Chiński samochód elektryczny Xiaomi SU7. Źródło: mi-home.pl

Presja ze strony BYD i innych chińskich producentów niepokoi managerów zachodnich koncernów. Carlos Tavares, który jest CEO Stellantis (właściciel m.in. Peugeot, Citroën, Chrysler, Opel, Fiat) obawia się inwazji chińskich elektryków w ciągu kilku najbliższych lat. Oczywiście, nie wszystko jest takie proste. Po pierwsze zyski pomniejszają cła na chińskie produkty. Koszty sprzedaży w Europie są większe niż w Chinach, ponieważ dochodzą oprócz podatków również koszty transportu, czy dostosowanie samochodów do norm unijnych (bezpieczeństwa, ekologicznych aspektów itp.). Kolejnym problemem są przepełnione porty, który przedłużają czas dostawy EV do europejskich salonów.

Najwięksi chińscy producenci samochodów notowani na giełdzie

Chiński rynek kapitałowy, mimo tego, iż jest mało znany inwestorom w Europie, jest atrakcyjnym miejscem na pozyskanie kapitału, przez co wielu producentów samochodów zdecydowało się na debiut na parkietach w Hong-Kongu, Shenzen, Szanghaju czy Pekinie. Dlaczego producenci samochodów decydują się na debiut na giełdzie? Powodem jest to, że sprzedaż samochodów jest kapitałochłonnym biznesem z niską marżą. Trzeba pamiętać, iż zysk operacyjny większości producentów samochodów oscyluje w okolicy kilku procent. Wyjątkiem są właściciele marek luksusowych (np. Ferrari), które potrafią osiągnąć marżę EBIT na poziomie ponad 30%.

BYD – synonim sukcesu chińskiego sektora motoryzacyjnego

BYD to skrót od Build Your Dreams. Jest to czołowy producent samochodów EV, który z powodzeniem konkuruje z największymi graczami na tym rynku. Co ciekawe, w spółkę w 2008 roku zainwestował wehikuł inwestycyjny Berkshire Hathaway. Oznacza to, iż już kilkanaście lat temu Warren Buffett i Charlie Munger zobaczyli potencjał w tej firmie i w osobie prezesa spółki. Berkshire za 10% akcji spółki zapłacił 230 mln$. W kolejnych latach Warren Buffett zdecydował się na zwiększanie swojej ekspozycji w firmę. W 2021 roku udziały wzrosły do poziomu 21%. BYD początkowo skupiało się na produkowaniu baterii, ale z czasem zdecydowano się na spróbowanie swoich sił na rynku motoryzacyjnym.

Sama zmiana modelu biznesowego nie była zbyt dobrze przyjęta przez inwestorów. Wynikało to z tego, iż w czerwcu 2002 roku spółka zadebiutowała na giełdzie i zebrała 1,6 mld. dolarów hongkońskich. Już niespełna kilka miesięcy po IPO, firma zdecydowała się nabyć producenta samochodów Xi’an Qinchuan Automobile. Za 77% udziałów BYD zapłaciło 269 mln dolarów hongkońskich. Sprzedawcą była państwowa spółka z branży obronnej – Norinco. Część inwestorów narzekała na to, iż informacje o planach akwizycyjnych nie były zawarte w prospekcie emisyjnym. Samo Xi’an Qinchuan Automobile działało na rynku samochodowym od lat 80-tych XX wieku. Miało więc doświadczenie w produkcji i organizacji pracy. BYD początkowo skupiło się na produkcji samochodów z silnikiem spalinowym (BYD Flyer).

Jednak początkowo wszystko szło nie po myśli głównych akcjonariuszy. Sprzedaż nie zachwycała, a R&D pozostawiało wiele do życzenia. Nowy model 316 (nazwa robocza) został odrzucony przez dealerów m.in. z powodu “słabego designu”. Skutkowało to odpisem projektu na ponad 100 mln RMB. Druga próba okazała się już lepsza. Model BYD F3 rzucił wyzwanie Toyocie Corolla. Ostatecznie w niespełna dwa lata od debiutu samochodu sprzedaż przekroczyła 100 000 sztuk. Obecnie takie liczby nie rzucają na kolana, ale Chiny 20 lat temu były znacznie uboższe niż obecnie. Wielu Chińczyków nie było jeszcze stać na nowy samochód, natomiast klasa średnia bacznie przyglądała się relacji ceny do jakości. Z kolei mniej zamożni wierzyli w CCC (Cena Czyni Cuda). Pierwszy model miał trafiać właśnie do wyznawców tego poglądu. Jednak wtedy biznes samochodowy generował zaledwie kilkanaście procent przychodów. Wraz z rozwojem BYD Auto, rósł też udział tego segmentu. W pierwszej połowie 2009 roku po raz pierwszy sprzedaż samochodów wygenerowała większe przychody niż podstawowa działalność.

Początki były stereotypowo chińskie. W przypadku pierwszych modeli królowała inżynieria wsteczna. Oznaczało to, iż produkty BYD były oparte o rozwiązania konkurentów. Przykładowo BYD F3 wzorował się na Toyocie Corolla, z kolei F0 był łudząco podobny do Toyoty Aygo.

BYD F3. Źródło: wikipedia.org

Kontrola kosztów pozwalała na obniżenie końcowej ceny samochodów, co pomagało przyciągnąć klientów zwracających uwagę na cenę. Wzrost popytu spowodował, iż konieczne było zwiększenie mocy produkcyjnych. W 2008 roku BYD posiadał dwie fabryki o łącznej zdolności produkcyjnej na poziomie 300 000 sztuk. Co ważne, zarząd wiedział, iż w długim terminie tylko naśladowanie konkurentów jest drogą do klęski. Z tego powodu już w pierwszej dekadzie XXI wieku działało centrum R&D w Szanghaju. Środki zainwestowane w pracę inżynierów i projektantów spowodowały, iż ostatecznie BYD przestał korzystać z silników Mitshubishi, ale opracował motor własny na bazie wcześniej używanego. Produkt chińskiej firmy był po prostu udoskonaloną wersją poprzednio licencjonowanego produktu. W 2008 roku do sprzedaży wprowadzono F3DM, który był pierwszym w świecie samochodem hybrydowym z wtyczką plug-in. Już rok później BYD rozpoczęło sprzedaż elektrycznych autobusów, co pozwoliło zdobywać kontrakty rządowe. Dzięki temu chiński producent korzystał ze wsparcia rządowego i samorządowego. Pomoc dla sektora produkcji EV wynikał zarówno z rządowych zakupów, dotacji dla kupujących, obniżenia podatku oraz preferencyjnym kredytom udzielanym na rozwiniecie działalności.

Co ciekawe, rozwój EV nie przebiegał bez problemu. Przykładowo, na pokazie Beijing Auto Show spółka pokazała wersję BEV (battery electric vehicle) z zasięgiem do 300 km. Planowano rozpoczęcie sprzedaży tego samochodu około 2010 roku. Jednak plany zostały wstrzymane z powodu zbyt skąpej infrastruktury ładowania pojazdów. Managerowie uznali wtedy, iż rynek jeszcze nie dojrzał do elektrycznej rewolucji.

Spółka przez wiele lat była beneficjentem ogromnych rządowych subsydiów. Dotowanie zakupów samochodów przez rząd spowodowało gwałtowny wzrost sprzedaży EV. W efekcie spółka gwałtownie mogła pochwalić się wysokimi zyskami ze sprzedaży elektryków. Jednak kiedy obniżono dotacje na zakup samochodów elektrycznych wzrost przychodów z tego rynku zwolnił między 2017 i 2019 rokiem.

Od 2020 roku nastąpił gwałtowny wzrost sprzedaży samochodów elektrycznych. Przyczyniło się do tego zarówno zwiększenie popularności EV w najważniejszych rynkach samochodowych w Chinach (m.in. Szanghaj, Kanton, Pekin), jak i coraz lepsza opinia, jaką miała firma u Chińczyków. Warto pamiętać, iż nowa generacja nie wstydzi się kupować krajowych produktów. Jest to spora różnica niż jeszcze na przełomie XX i XXI wieku kiedy to pokutowała opinia “lepsze, bo z importu”. Ostatnie trzy lata to prawdziwy boom na samochody BYD. W 2023 roku sprzedaż wyniosła 3 mln samochodów, co jest ponad 7-krotnym wzrostem w stosunku do i tak niezłego 2020 roku (zważywszy na COVID-19). Na całym świecie sprzedano około 13,6 mln samochodów EV (BEV i PHEV). W 2022 roku spółka wycofała się z produkcji samochodów z silnikiem spalinowym.

W 2024 roku chiński rynek będzie odpowiadał za około połowę przychodów spółki. Celem jest więc ekspansja zagraniczna, głównie na Europę, Azja Południowo – Wschodnią oraz Amerykę Południową. Ze względów logistycznych i podatkowych BYD zamierza rozwinąć produkcję na Węgrzech, Brazylii oraz Tajlandii.

Warto pamiętać o tym, iż BYD jest także producentem akumulatorów. W ostatnich latach spółka mocno postawiła na rozwój baterii LFP (LiFePO4), czyli akumulatora litowo-żelazowo-fosforanowego. O sukcesie BYD na rynku akumulatorów niech świadczy to, iż Tesla Model Y ma baterię BYD Blade. Podobnie Mercedes-Benz, który również chce wykorzystywać baterie chińskiej spółki w niektórych swoich modelach EV.

BYD to nie tylko samochody dla “masowego” klienta. Rozwijana jest także sprzedaż samochodów premium. Sztandarowym przykładem jest Yangwang U8 i Yangwang U9.

YangWang U9. Źródło: wikipedia.org

“Dziewiątka” jest sprzedawana za ponad 200 000$, więc jest to tylko dla osób o głębokich kieszeniach. Z drugiej strony sprzedawany jest Seagull po cenie 10 – 12,5 tys. dolarów. Jak widać, BYD stara się wejść w każdą półkę cenową.

Jeśli spojrzymy na wyniki finansowe spółki, to wyglądają one przyzwoicie pod względem rentowności. Należy pamiętać, iż BYD działa na konkurencyjnym rynku, więc nie ma szans na osiągnięcie marży operacyjnej na poziomie 20-30%. Firma musiałaby zacząć produkować wyłącznie samochody luksusowe. Przykładem takiej firmy jest Ferrari, która mimo działania w branży samochodowej, osiąga spektakularne profity. BYD chce sprzedawać głównie do “zwykłego Kowalskiego”, stąd jednocyfrowa marża.

| mln RMB | 2020 | 2021 | 2022 | TTM 23’ |

| przychody | 156 597 | 216 142 | 424 061 | 578 648 |

| zysk operacyjny | 13 045 | 7 597 | 22 976 | 36 809 |

| marża operacyjna | 8,33% | 3,51% | 5,42% | 6,36% |

| zysk netto | 4 234 | 3 045 | 16 622 | 28 678 |

Źródło: opracowanie własne

Inne chińskie spółki

BYD jest jednym z największych producentów spółek samochodowych na świecie. Ale Chiny są domem dla wielu firm działających na rynku automotive EC lub ich komponentów. Wśród największych firm motoryzacyjnych notowanych w Chinach, poza BYD, można wymienić m.in:

- NIO

- LiAuto

- XFeng

NIO

Jest czasami nazywany “chińską Teslą”. Firma powstała w 2014 roku, a już po dwóch latach pozyskała znaczne finansowanie m.in. od Tencentu (chińska firma technologiczna), fundusz Sequoia czy Lenovo. Co interesujące spółka w 2018 roku uruchomiła w Shenzhen pierwszą stację wymiany baterii. Warto wspomnieć, iż dominującą technologią ładowania samochodów są ładowarki (szybkie i wolne). W tym samym roku Nio zadebiutował na New York Stock Exchange, gdzie zebrano z rynku 1,8 mld$. Mimo wielkich zapowiedzi, firma miała problem ze sprzedażą samochodów. Do tego doszedł COVID-19. Załamanie przychodów spowodowało, iż Nio miało problem z płynnością. Sytuację uratowały władze Hefei oraz chińscy inwestorzy, którzy łącznie zapewnili ponad 1 mld$ dodatkowych środków. W efekcie rok 2020 był świetny dla spółki, a akcje wzrosły ponad 20-krotnie. Jednak inwestorzy mieli duże oczekiwania, których spółka nie spełniła. W konsekwencji wartość akcji spółki gwałtownie spadła. Warto jeszcze dodać jako ciekawostkę, iż NIO zaczęła sprzedawać telefony (NIO Phone).

| mln RMB | 2020 | 2021 | 2022 | TTM 23’ |

| przychody | 16 258 | 36 136 | 49 269 | 48 514 |

| zysk operacyjny | -4 608 | -4 496 | -15 641 | -21 792 |

| marża operacyjna | -28,34% | -12,44% | -31,74% | -44,91% |

| zysk netto | -5 611 | -10 572 | -14 559 | -20 915 |

Źródło: opracowanie własne

LiAuto

Z pewnością jest to mniej znana firma od BYD czy NIO. Nie oznacza to, iż nie jest to mała firma. Jej kapitalizacja wynosi w tej chwili ponad 45 mld$. Sama spółka powstała w 2015 roku na skutek wysiłków Li Xianga. Dzięki swojej osobowości oraz skonstruowaniu interesującego planu na skalowanie działalności, start up gwałtownie pozyskał finansowanie od Meituan („chińskie Pyszne.pl” na sterydach) oraz Source Code Capital. Po 5 latach od założenia firmy, zadebiutowała na NASDAQ. W ramach IPO firma pozyskała ponad 1 mld$. Dzięki ciekawemu designowi oraz słuchaniu oczekiwań klientów, samochody Li gwałtownie zdobyły popularność. Jednak nie obyło się bez kontrowersji. Przykładowo, w jednym z samochodów Li One odkryto ślady rtęci, co jest niezgodne ze standardami w Chinach. “Mercurygate” odbiło się negatywnie na kursie akcji spółki w 2021 roku. Był to kryzys wizerunkowy, który bolał, tym bardziej iż Li pozycjonowało się w segmencie premium.

| mln RMB | 2020 | 2021 | 2022 | TTM 23’ |

| przychody | 9 457 | 27 010 | 45 287 | 74 432 |

| zysk operacyjny | -669 | -1 017 | -3 655 | -232 |

| marża operacyjna | -7,07% | -3,77% | -8,07% | -0,31% |

| zysk netto | -792 | -321 | -2 012 | 1 839 |

Źródło: opracowanie własne

XPeng

XPeng powstał w 2014 roku i był założony przez byłych pracowników państwowego GAC. Warto wspomnieć, iż jeden ze współzałożycieli – Xia Heng – był naukowcem w GAC i dzięki jego pracy państwowa firma zdobyła kilka patentów. Xia Heng uważał, iż przewagą firmy może być innowacyjność. Z tego powodu szukał wśród współpracowników byłych pracowników BMW, Lamborghini, BYD, Tencent, Huawei czy Samsung. Taka polityka czasami wychodziła firmie bokiem. Przykładowo, inżynier Cao Guangzhi podczas pracy w Tesli skopiował kod źródłowy systemu autopilota firmy. Po pewnym czasie zatrudnił się w Xpeng. Sprawa skończyła się w sądzie, gdzie Tesla pozwała Guangzhi o nieetyczne działanie. XPeng zdystansował się od swojego nowego pracownika, ale niesmak pozostał.

XPeng to firma, która rozwija się w dwóch kierunkach: samochodach elektrycznych oraz autonomicznych. CEO spółki wspomniał na konferencji wynikowej pod koniec 2023 roku, iż samochody autonomiczne XPeng powodują mniej wypadków niż ludzie. System autonomiczny korzysta z rozwiązań NVIDIA. Chodzi o produkt NVIDIA DRIVE Orin, który pozwala funkcjonować modelowi G6, który steruje pojazdem, w czym pomaga mu 31 sensorów. Produkt NVIDIA jest tak zwanym SOC, czyli Systems-on-a-chip. Potrafi on wykonywać 508 bilionów operacji na sekundę (TOPS, czyli Trillion Operations Per Second).

XPeng to firma, która rzuca rękawicę Tesli, ale jednocześnie ma własne, często futurystyczne pomysły. Jednym z nich jest X3, który został zaprezentowany w 2022 roku. Samochód był przeznaczony zarówno do jeżdżenia po drodze, jak i lotu dzięki przymocowanym dwóm dużym dronom. Oczywiście, spółka nie zajmuje się tylko takimi ekstrawaganckimi rozwiązaniami. W ofercie ma także “zwykłe” samochody jak XPeng G9, który był przedstawiony jako:

“najszybciej ładujący się SUV na świecie”.

Samochód potrafił się naładować w 20 minut z poziomu 10% do 80%. Z kolei XPeng P7 miał podbić skandynawski rynek. Ten model miał rywalizować o względy klientów m.in. z Teslą S. W Chinach został przyjęty z umiarkowanym entuzjazmem. W ciągu pierwszych 6 miesięcy sprzedaż na rynku chińskim przekroczyła 10 000 sztuk.

Oczywiście to nie wszystkie firmy, które zajmują się sprzedażą samochodów elektrycznych, a wyżej opisaliśmy tylko te prezentujące się najciekawiej. Innymi przykładami takich firm mogą być:

- SAIC,

- Geely,

- GAC Group.

Poza producentami samochodów w Państwie Środka notowane są także spółki, które oferują najważniejsze komponenty. Wśród nich jest m.in. CATL, który jest czołowym producentem akumulatorów zarówno do samochodów spalinowych, jak i elektrycznych.

Czy chińskie samochody elektryczne zmiotą europejską konkurencję?

Podsumowując, działalność rządu chińskiego w branży samochodów elektrycznych można przedstawić w następujący sposób:

- Wybór sektora motoryzacyjnego jako “strategiczny”. W efekcie napłynęło dużo środków do producentów samochodów elektrycznych.

- W rozwój sektora zaangażował się nie tylko rząd centralny, ale także samorządy, które w zależności od strategii wspierały stronę popytową (kupujących samochody) lub producentów samochodów.

- Dużo dostępnego kapitału powodowało, iż na rynku jak grzyby po deszczu powstawały firmy zajmujące się produkcją EV. W efekcie ekspozycję na ten rynek miały lub mają takie firmy jak Huawei, Xiaomi czy Evergrande (słynny deweloper nieruchomości).

- Rozpoczęto program rozbudowy infrastruktury dla samochodów elektrycznych (stacje ładowania), stacje wymiany akumulatorów itp. Dzięki temu nabywca samochodu nie musi obawiać się, iż ładowanie samochodu będzie uciążliwe.

- Producenci samochodów zwiększyli moce produkcyjne oraz wydawali dużo środków na badania R&D. Pozwoliło to poprawić jakość samochodów oraz poprawić ich wizualny wygląd. Dzięki badaniom chińskie firmy przestały być tylko naśladowcami rozwiązań z USA, Europy, Korei Południowej czy Japonii.

- Kolejnym etapem było zmniejszanie dotacji, co powoduje zaostrzenie się konkurencji. Dzięki temu z wyścigu odpadają słabsze firmy. Powoduje to lepszą alokację środków w tym sektorze gospodarki. Silna konkurencja powoduje także, iż powstają firmy z ogromnymi mocami produkcyjnymi, które były zmuszone do mocnego optymalizowania kosztów. Dzięki temu po pierwsze potrafią produkować dużo i tanio oraz mają rozbudowane zespoły R&D, które optymalizują EV.

- Z racji dużej konkurencji na rodzimym rynku następuje ekspansja na rynki zagraniczne. Chińskie samochody trafiają na rozwinięte rynki, gdzie ich oferta jest konkurencyjna, a choćby lepsza niż u rodzimych producentów. Szczególnie zagrożona jest Europa, która ma bardzo rozbudowany sektor samochodowy, ale ten jednocześnie został w tyle w produkcji aut BEV i PHEV.

Chiny w segmencie motoryzacyjnym przeszły drogę z taniego imitatora na dostawcę ciekawych rozwiązań, których ze świecą szukać u takich firm jak np. Volkswagen. Może to być spore zagrożenie dla dotychczasowych liderów rynku motoryzacyjnego. Spowodowane jest to tym, iż chińskie firmy nabywają doświadczenia w produkcji seryjnej samochodów EV. Dzięki temu mogą uczyć się na swoich błędach i dopracowywać swoje produkty. Nie może dziwić, iż Stany Zjednoczone starają się chronić swój rynek cłami, natomiast Unia Europejska poważnie zastanawia się, w jaki sposób ograniczyć ryzyko podboju unijnego rynku przez chińskie samochody. Wydaje się, iż Chiny na rynku motoryzacyjnym podążają ścieżką wytyczoną przez Japończyków i Koreańczyków. I na razie wychodzi im to nadzwyczaj dobrze.

1 rok temu

1 rok temu

![BOCHNIA. Już jest nowa atrakcja miasta. Projekt „Pod Kryształem” to pomysł Stowarzyszenia Reaktor B7 [ZDJĘCIA]](https://bochniazbliska.pl/wp-content/uploads/2025/12/DSC_0071_wynik-1.jpg)