Crowdfunding w Polsce był popularną formą finansowania społecznościowego w latach 2020-2021, szczególnie dla spółek planujących giełdowy debiut. Jednak „złoty okres” już dawno przeminął, dlatego pojawia się pytanie czy nowe zasady ponownie ożywią crowdfunding.

W ostatnich latach, szczególnie 2020-2021, na rynku pojawiło się kilka trendów, które wzbudzały ogromne zainteresowanie. Wśród nich można wymienić crowdfunding, który jest formą finansowania społecznościowego. Jego atutem dla inwestorów indywidualnych była możliwość dokonania dowolnej wpłaty na dany cel. Późniejsze wyjście z inwestycji mogło się odbyć m.in. dzięki debiutom spółek, najczęściej na rynku NewConnect. Crowdfunding był popularny w latach „covidowych”, kiedy zbiórki finansowania potrafiły zakończyć się choćby w kilkanaście minut od rozpoczęcia kampanii. Największym zainteresowaniem cieszyły się głównie spółki z branży gier oraz biznesy browarnicze.

„Można jasno stwierdzić, iż był to złoty okres crowdfundingu, ale też świetny okres dla giełdy, ponieważ obserwowaliśmy rekordowe zainteresowanie inwestycjami ze strony inwestorów indywidualnych. Było to pochodną rekordowo niskich stóp procentowych, ale też tzw. hossą covidową” – zauważa dr Kamil Gemra, SGH.

Co się stało z crowdfundingiem?

„To co dobre, gwałtownie się kończy”. Taki scenariusz ziścił się w przypadku crowdfundingu. Już w 2021 roku pozyskanie finansowania nie należało do najłatwiejszych, a platformy crowdfundingowe zaczęły świecić pustkami. Jest to pochodna gwałtownego wzrostu inflacji oraz podwyżek stóp procentowych, jak wyjaśnia nam dr Kamil Gemra.

„Wystrzał inflacji i rekordowe podwyżki stóp procentowych mocno schłodziły zainteresowanie inwestycjami o większym ryzyku. istotną kwestią jest też specyfika polskiego rynku equity crowdfundingu. Okazało się bowiem, iż większość projektów nie ma nic do zaoferowania inwestorom o ile chodzi o możliwość wyjścia. Jak się spojrzy na statystyki to mniej niż 10% emitentów weszło na NewConnect dając tym samym możliwość zorganizowanego wyjścia z inwestycji. Co więcej, choćby jak już były te debiuty to odbywały się one długo po czasie zbierania środków, już w dużej dekoniunkturze giełdowej dotyczącej małych spółek z NewConnect i te debiuty były po prostu bardzo słabe” – podkreśla dr Kamil Gemra, SGH.

Od kilku dni obowiązują nowe zasady dotyczące crowdfundingu. Mowa o podniesionym limicie wartości emisji do 5 mln EUR. Ponadto, dotychczas funkcjonujące platformy crowdfundingowe mogą prowadzić działalność jedynie za zgodą Komisji Nadzoru Finansowego. w tej chwili tylko kilka z nich otrzymało „zielone światło” m.in. Emiteo.

„Złoty okres” crowdfundingu

Jak już wspomnieliśmy, lata 2020-2021 były dość nietypowe dla rynku. Pojawiały się trendy, które zyskiwały na popularności, aby po jakimś czasie ustąpić miejsca kolejnym. Spółki, które w tym okresie poszukiwały finansowania na dalszy rozwój lub na rozpoczęcie działalności, sięgały właśnie po zbiórki crowdfundingowe. Osoby, które obserwowały w tym okresie przeprowadzane kampanie, powinny kojarzyć takie platformy jak CrowdConnect czy CrowdWay. Lista nadchodzących emisji była przepełniona, gdy teraz świecą one pustkami.

Z racji pandemii i kolejnych lockdownów, trzy lata temu jednym z największych wygranych tego okresu była branża gier. Ludzie pozamykani w domach poświęcali czas na platformy streamingowe jak Netflix bądź granie. Również w Polsce był widoczny ten boom, o czym świadczy aktualna liczba notowanych spółek gamingowych na warszawskim parkiecie (zarówno na GPW jak i NewConnect). Dlatego to właśnie spółki z tej branży chętnie pozyskiwały finansowanie w tej formie. Warto przypomnieć, iż Detalion Games dosłownie w 15 minut od rozpoczęcia zbiórki pozyskał 375 tys. zł. Spółka miała „wielkie” plany, jednak gdy zerkniemy na kurs akcji, to od debiutu na giełdzie w 2020 roku, stracił on blisko 70%.

„Od początku crowdfunding był nazwą marketingową dla emisji o wartości nieprzekraczającej 1 mln EUR przeprowadzanej na podstawie przepisów ustawy o ofercie publicznej. Tym samym był nieodłącznym elementem rynku kapitałowego. Wraz z pogorszeniem koniunktury na rynku IPO spadło również zainteresowanie tego typu projektami” – komentuje Piotr Zygmanowski, wiceprezes zarządu w Domu Maklerskim INC SA.

Niestety takich przypadków jest więcej. Popularnością w tamtym okresie cieszyły się również firmy oferujące panele fotowoltaiczne czy biznesy browarnicze. I właśnie jeden z nich, powiązany bezpośrednio z Januszem Palikotem, odbił się dość negatywnie na crowdfundingu. Ogromne kłopoty finansowe Manufaktury Piwa Wódki i Wina wpłynęły na postrzeganie takiej formy finansowania.

„Oczywiście jest to duży cios, ponieważ dotyczy medialnego podmiotu, ale też podmiotu, który zebrał ogromne środki od inwestorów indywidualnych. Poczekajmy jak zakończy się ta historia, ale w przypadku upadłości i likwidacji, czyli w scenariuszu najczarniejszym może to być cios dla rynku, który odbije swoje piętno na wiele lat” – zauważa dr Kamil Gemra.

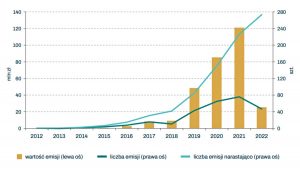

Rok 2021 dla gospodarki oznaczał nagły wzrost inflacji na świecie oraz rozpoczęcie cyklu podwyżek stóp procentowych. Inwestorzy w tym środowisku zaczęli poszukiwać zdecydowanie bezpieczniejszych form inwestowania, a crowdfunding przestał być atrakcyjny. Związek Przedsiębiorstw Finansowych opublikował raport „Crowdfunding udziałowy 3.0”, z którego wynika, iż 2022 rok był trudny dla finansowania społecznościowego. Według danych, skuteczność emisji przeprowadzonych w ubiegłym roku była na poziomie 32%. Dla porównania, w 2021 roku wynosiła ona 67%.

Wartość i liczba emisji akcji i udziałów

Źródło: Raport „Crowdfunding udziałowy 3.0”, Związek Przedsiębiorstw Finansowych

Nowe regulacje prawne dla crowdfundingu

Jeszcze w lipcu 2022 roku, jak możemy przeczytać na stronie KNF-u, weszła w życie ustawa o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom. Tym samym działalność platform crowdfundingowych podlega nadzorowi tejże instytucji. Jak informowano, okres przejściowy kończy się 10 listopada 2023 roku. Dlatego po tym terminie działalność mogą prowadzić podmioty, które otrzymały odpowiednią zgodę. W tym momencie są to np. GPW Private Market czy Emiteo.

„Od 10 listopada 2023 r. ostatecznie wchodzą w życie wszystkie przepisy unijnego rozporządzenia 2020/1503 (rozporządzenie o dostawcach usług finansowania społecznościowego) oraz polskiej ustawy o finansowaniu społecznościowym. Usługa finansowania społecznościowego stanie się swego rodzaju „małą” usługą maklerską, co oznacza, iż wprowadzono bezpośredni nadzór regulatora nad podmiotami (platformami) świadczącymi takie usługi oraz zwiększono wymogi formalne związane z przeprowadzaniem emisji. Kluczowe zmiany objęły: konieczność uzyskania licencji przez platformy (a co za tym idzie, większych wymagań regulacyjnych, procedur wewnętrznych, odpowiedzialności); konieczność badania profilu inwestora na platformie; zakaz publicznego oferowania udziałów sp. z o.o.; większy zakres informacji o emisji; większa maksymalna kwota emisji” – komentuje Piotr Zygmanowski, wiceprezes zarządu w Domu Maklerskim INC SA.

Wprowadzenie nowych zasad dla crowdfundingu oznacza większy limit dla organizowanych emisji. Wyniesie on 5 mln EUR (dotychczasowy był na poziomie 1 mln EUR). Platformy crowdfundingowe będą mogły prowadzić tzw. tablice ogłoszeń, gdzie będą zamieszczane oferty kupna oraz sprzedaży papierów wartościowych papierów wartościowych, które były oferowane we wcześniejszych emisjach. Ponadto, zapewniona zostaje transgraniczność świadczenia usług.

W obliczu zmian, które nastąpiły, zapytaliśmy dra Kamila Gemry jaką widzi przyszłość dla crowdfundingu w Polsce. „Na całym świecie alternatywne sposoby finansowania, w tym crowdfunding, rozwijają się. Podobnie powinno być i u nas, natomiast myślę, iż zainteresowanie crowdfundingiem jest jednak pochodną sytuacji na rodzimej giełdzie. o ile tam wróci duże zainteresowanie inwestorów indywidualnych to i crowdfunding być może zyska nowe tchnienie” – podsumowuje.

1 rok temu

1 rok temu