Już jutro przekonamy się o kolejnej decyzji Fedu i będziemy słuchać przemówienia szefa Rezerwy Federalnej, Powella. Spodziewamy się, iż przemówienie zostanie utrzymane w jastrzębim tonie. Taki obrót może stłumić giełdowy rajd. Ostatnie dane z gospodarki USA mogą zostac odebrane przez Fed jako sygnał, iż twardą politykę należy utrzymać. PKB co prawda spada – pośrednio związane jest tp z polityką monetarną. Kednak ostatnie dane o inflacji PCE (kluczowej dla Fed) pokazały mało zadowalający rezultat. Będąc 'gołębim’ zbyt wcześnie, Powell zaryzykowałby powrót presji inflacyjnej. Analitycy Morgan Stanley twierdzą, iż jastrzębi Fed znów może stłamsić euforie na giełdach. Czy czeka nas 10 z rzędu podwyżka stóp Fed? Najprawdpodobniej

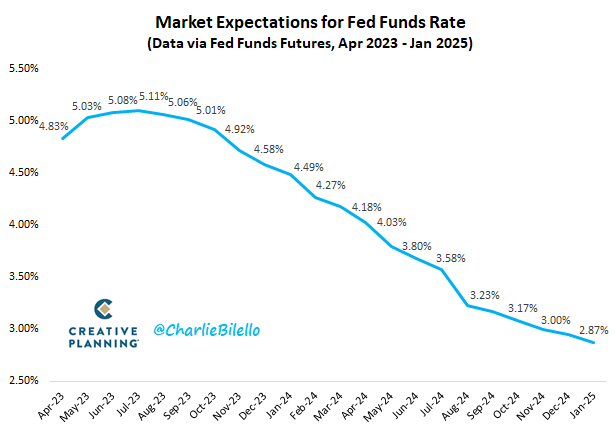

Choć możliwe jest, iż po jutrzejszej podwyżce o 25 pb stopy Fed nie wzrosną w przewidywalnej przyszłości, istnieje tylko cień szansy iż koniec cyklu będzie stanowił pozytywny katalizator dla rynków. Teraz wszyscy będą czekać na informację o pierwszych cięciach stóp. Żaden z komentarzy członków Fed nie sugeruje jednak, iż stopy mają zostać w tym roku obniżone. Wręcz przeciwnie, decydenci chcą utrzymać politykę 'higher, for longer’. To kłóci się z oczekiwaniem rynków. Problem? Fed bazuje na 'opóźnionych’ wskaźnikach gospodarczych. To sprawia, iż jego kreowanie polityki jest ospałe względem faktycznej sytuacji w gospodarce. Gdy zatem pierwsze cięcia stóp się pojawią – gospodarka USA już dawno może stać nad przepaścią.

Morgan Stanley i Goldman Sachs ostrzegają

Analitycy banku MS twierdzą, iż jeżeli przekaz na posiedzeniu będzie bardziej jastrzębi, może to stanowić krótkoterminową negatywną niespodziankę dla akcji. Oczekiwania rynku obligacji co do cięć stóp mogą zostać wówczas dostosowane do ścieżki zgodnej z poglądem ekonomistów. ’to może być negatywna niespodzianka dla akcji, szczególnie biorąc pod uwagę wzrost cen indeksów, który widzieliśmy przed FOMC i fakt, iż to spotkanie jest jednym z najmniej dyskutowanych w ostatnim czasie”. To słowa Wilsona, z Morgan Stanley. To on zajął 1 miejsce w zeszłorocznej ankiecie Institutional Investor. Ponieważ prawidłowo przewidział wyprzedaż akcji w 2022 roku. S&P 500 rosło w ciągu ostatnich dwóch miesięcy, choćby pomimo zawirowań w sektorze bankowym i obaw związanych z recesją.

Dlaczego? Ponieważ inwestorzy pocieszają się lepszymi niż się obawiano zyskami spółek i oczekują, iż ewentualne spowolnienie będzie bardzo łagodne. W Goldman Sachs Group Inc. główny strateg rynku akcji USA, David Kostin widzi to w pozytywnych barwach. Uważa, iż w tym tygodniu czeka nas definitywny koniec podwyżek Fed. Ale rajdu nie będzie. Dlaczego? Kostin powiedział: „Rosnące wyceny zwykle napędzają rajd akcji na koniec cykli podwyżek. Ale S&P 500 jest już handlowany znacznie powyżej wielokrotności na koniec jakiegokolwiek cyklu z wyjątkiem tego kończącego się w 2000 roku. Wlaśnie wówczas S&P 500 spadł pomimo pauzy podwyżek Fed”.

Nieznane wody – podaż M2

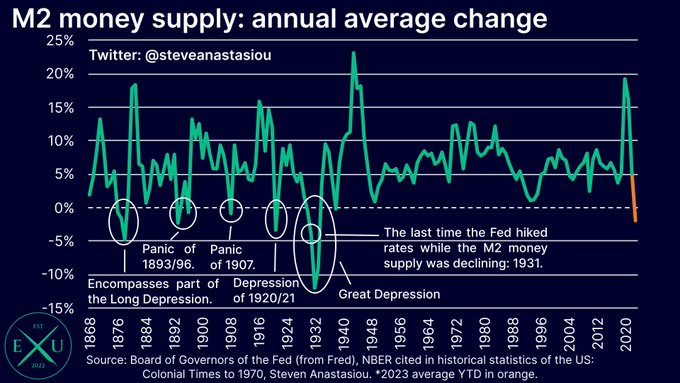

Gospodarka USA może zbliżać się do okresu pełnego niezbezpiecznych niespodzianek. Także z uwagi na potężny spadek płynności. Podaż pieniądza M2 zalicza olbrzymią korektę, po świetnych dekadach dla rynków finansowych. Od czasu Wielkiej Depresji Fed nie podnosił stóp procentowych, gdy podaż M2 spadała. Zatem to, co teraz robi bank centralny przypomina uruchomienie wiatraka, wiejącego na rozpalające się ognisko. Od czasu kryzysu 2008 roku istnieje bardzo istotny powód, dla którego bankierzy z Fed starają się unikać spadków podaży M2. Spadki M2 sprzyjają gospodarczej zapaści deflacyjnej. Regularnie wstrzykują na rynek nowy pieniądza. W systemie rezerw wzrost gospodarczy jest sztucznie stymulowany. Poprzez kreację kredytu i lewarowanie długu, co powoduje zwiększenie podaży pieniądza i wzrost (nominalnego) PKB.

Spirala długu

To sprzyja spirali długu – zwiększenie podaży pieniądza sprzyja inflacji. Ta z kolei obniża realną wartość długu. Aby jeszcze bardziej zachęcić do akumulacji długu, stopy procentowe z czasem są redukowane, aby zmniejszyć koszt zadłużenia. Ale ponieważ w ostatnim czasie dotarły do poziomów 0 (w strefie euro choćby ujemnych) – logicznym jest, iż nie mogły być niższe. W tym samym czasie poziom dźwigni finansowej, która istnieje dziś w systemie, jest na ekstremalnym poziomie.

Po kilkunastu latach zerowych stóp, gdy kredyt napędzał gospodarkę. To sprawia, iż ogromny – jastrzębi pivot Fedu w kierunku bardziej restrykcyjnej polityki pieniężnej jest ryzykowny. Bo tak jak programy typu QE (luzowanie ilościowe – skup aktywów z rynku, przez Fed) zachęcają do większej akumulacji długu (a tym samym większej dźwigni), tak programy jak QT (zacieśnianie ilościowe – sprzedaż zakumulowanych przez Fed aktywów) i drastycznie wyższe stopy procentowe zachęcają do delewarowania.

Przymusowy detoks

Dla systemu rezerw i gospodarki, która przez długi czas funkcjonowała w środowisku zerowych stóp procentowych i zwiększonym zadłużeniu, aby sztucznie napędzać wzrost gospodarczy... Odcięcie wzrostu podaży pieniądza jest niemal równoznaczne z utopieniem gospodarki. Przypomina trochę przymusowy odwyk dla wprawionego narkomana – efekty uboczne muszą się pojawić. Środowisko niskie M2 sprzyja deflacji – zjawisku przeciwnemu do inflacji. Ale wcale nie lepszemu. Jistoria pokazała, co się dzieje, gdy M2 jest sztucznie zwiększana. Skutek to tymczasowy boom gospodarczy i nominalny wzrost PKB.

Ale gdy M2 spada – występuje depresja lub kryzysy. Rynki działają w cyklach. Ceną za wiele lat akomodacyjnej polityki jest okres większego stresu. Wydaje się, iż im ta polityka była luźniejsza – tym bardziej kryzys może okazać się bolesny. Przykłady z USA to m.in. depresja (1873-79), okresy panik z 1893/1896/1907, depresja 1920-21. Oraz Wielka Depresja, która trwała bardzo długo od krachu podczas 'czarnego czwartku’ 1929 roku. Także kryzysy z ostatnich lat (m.in. GFC – 2008) zwrócił uwagę rynków na niebezpeiczeństwa związane z niską podażą. Wysoka inflacja w latach 70. i 80. ubiegłego wieku doprowadziła do identyfikacji ryzyka sztucznego pomopowania podaży M2 (inflacja i kryzys).

Wnioski

Przemyślenia te jednak zostały niemal całkowicie zapomniane w okresie 'gospodarki boomu’. Kto chciałby się nimi przejmować, gdy wszystko rośnie? Zostały wyparte i uznane za niepotrzebne lub choćby za przeszkodę do szerszych wzrostów. Ryzyko stało się porządanym czynnikiem przemawiającym za 'atrakcyjnością’ wielu inwestycji. W naszej ocenie Fed nie zdołał odpowiednio reagować i podnosił M2 zbyt długi po 2008 roku. Zbyt długo utrzymywał QE. Przypominało to utrzymywanie chorego ciągłymi zastrzykami z adrenaliny. Dziś powtarza błąd ale w przeciwną stronę

W ujęciu roczym podaż pieniądza M2 spada w tej chwili w najszybszym tempie od 1933 roku. Co więcej, tempo tego spadku rośnie. W ciągu ostatnich 3 miesięcy podaż M2 zmniejszyła się w tempie rocznym o ponad 8%!

W ujęciu roczym podaż pieniądza M2 spada w tej chwili w najszybszym tempie od 1933 roku. Co więcej, tempo tego spadku rośnie. W ciągu ostatnich 3 miesięcy podaż M2 zmniejszyła się w tempie rocznym o ponad 8%!Źródło: Twitter, @steveanstasiou

Inwestorzy dają 90% szans na to, iż Fed podniesie stopy o 25 pb. Źródło: CME group

Inwestorzy dają 90% szans na to, iż Fed podniesie stopy o 25 pb. Źródło: CME group Rynki mają nadzieję, iż Fed zacznie ciąć stopy w Q4, tego roku. Jednocześnie w prognozach Fed brak takich szacunków. Źródło: Creative Planning, Twitter @CharilieBilello

Rynki mają nadzieję, iż Fed zacznie ciąć stopy w Q4, tego roku. Jednocześnie w prognozach Fed brak takich szacunków. Źródło: Creative Planning, Twitter @CharilieBilello

2 lat temu

2 lat temu