Wstęp

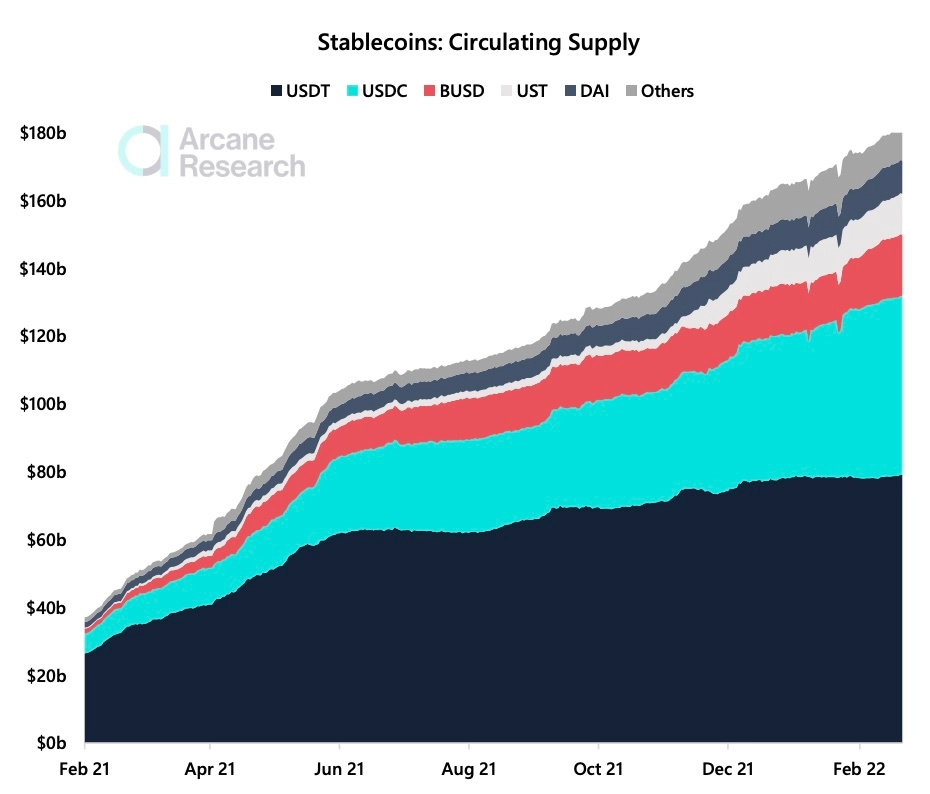

Stablecoiny są tokenami płatniczymi, których wartość jest trwale powiązana z wartością innego dobra pozostającego w obrocie np. złota, dolara i innych walut fiducjarnych. Wraz z rozwojem rynku kryptowalut nieustannie rośnie na nie zapotrzebowanie. Z dziesięciu największych kryptowalut wg. CoinMarketCap trzy to stablecoiny, a w pierwszej setce jest już ich aż dziesięć. Przez ostatnie lata stały się one jednym z centralnych elementów rynku kryptowalut osiągając kapitalizacje na poziomie około 180 miliardów dolarów.

(źródło: link)

(źródło: link) Właśnie ze względu na swoją wysoką kapitalizację oraz ścisłe powiązania z wieloma aplikacjami zagrożenia jakie im grożą stanowią egzystencjalne ryzyko dla całego rynku cyfrowych aktywów.

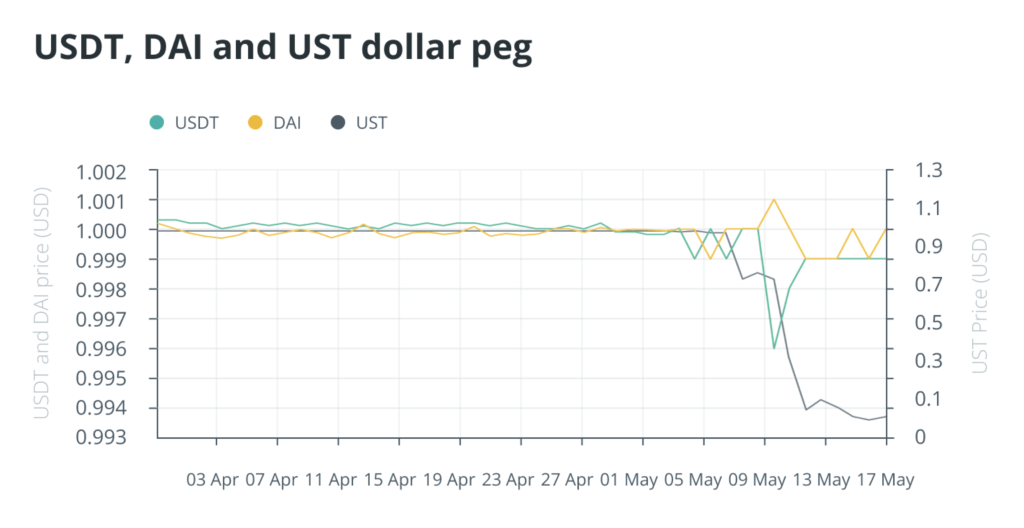

Od czasu pojawienia się pierwszych stablecoinów towarzyszy im szereg kontrowersji, jednak dopiero ostatnie wydarzenia spowodowały prawdziwe poruszenie i mocno zachwiały wiarą społeczności świata krypto w ich stabilność i trwałość. Mowa oczywiście o problemach w ekosystemie Terra, gdzie stablecoin TerraUSD (UST), w zaledwie 4 dni był w stanie spaść z 1 dolara na 15 centów, a kryptowaluta Terra (LUNA) o kapitalizacji ponad 40 miliardów dolarów w zasadzie przestałą istnieć.

Wstrząs spowodowany upadkiem UST po początkowej panice wywołał szereg dyskusji dotyczących bezpieczeństwa stablecoinów. Chcąc zabrać w niej głos w niniejszym artykule postaram się omówić trzy największe grupy stablecoinów oraz wskażę jakie zagrożenia nad nimi wiszą.

Podział stablecoinów

Ważne jest zdanie sobie sprawy, iż stablecoiny różnią się nie tylko pod względem popularności i kapitalizacji, ale także ze względu na mechanizm działania.

W pierwszej części niniejszego artykułu skupię się na USDT i USC, czyli najbardziej popularnych stablecoinach, które przechowują swoje środki „off-chain”. W drugiej części omówię DAI, stablecoina wspartego przez inne kryptowaluty „crypto-backed”. Na koniec postaram się opisać działanie algorytmicznych stablecoinów na przykładzie IRON, UST i USD

Fiat-backed stablecoins

1. Tether (USDT)

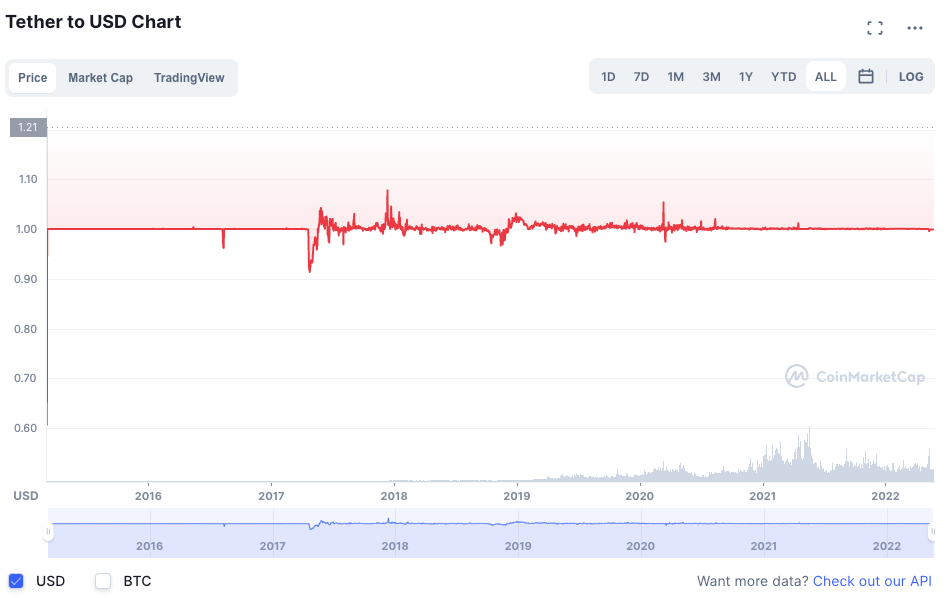

Tether, czyli produkt firmy Tether Limited jest w tej chwili trzecią największą kryptowalutą i największym stablecoinem z kapitalizacją powyżej 70 miliardów dolarów. USDT jest jednym z pierwszych stablecoinów – działa nieustannie od 2014 r. i w tej chwili w zasadzie przenika cały rynek włączenie z największymi giełdami. USDT był jednym z pierwszych projektów stosujących zabezpieczenie swoich zasobów w pieniądzu fiducjarnym – co w tej chwili stało się najpopularniejszym rozwiązaniem wśród stablecoinów.

Od początku swojego powstania Tether był przedmiotem wielu kontrowersji, gdyż nie przedstawiał zaudytowanych danych finansowych, które udowadniałyby pełne rezerwy USDT w USD. Ponadto, Tether Ltd z siedzibą w Hong Kongu posiada silne powiązania z hongkońską giełdą Bitfinex, razem z którą rzekomo miał manipulować ceną BTC.

W 2018 r. Tether opublikował list od swojego banku zlokalizowanego na Bahamach, w którym stwierdzono, iż posiada on ponad 1,8 miliarda dolarów rezerw, co stanowiłoby pełne zabezpieczenie na tamten moment. Sam dokument stanowi niezwykle interesujący przypadek, gdyż nie znajduje się na nim żadne nazwisko ani podpis.

W 2019 r. podczas śledztwa przeprowadzonego przez prokuraturę z Nowego Jorku Tether ujawnił, iż posiada tylko 74% pokrycia w gotówce i jej ekwiwalentach.

W 2021 r. pierwszy raz od czasów swojego powstania Tether ujawnił rodzaje swoich rezerw:

(źródło: link)

(źródło: link)Jak widać na obrazku wyżej, gotówka stanowi 3,87% z części 75,85% wszystkich rezerw Tethera. Wobec czego u kryptowaluty, która jeszcze niedawno twierdziła, iż posiada w gotówce w 100% swoich środków gotówka stanowi wyłącznie 2,9%.

Pomimo szeregu kłamstw i niejasności USDT był w stanie utrzymać wartość jednego dolara w zasadzie przez cały okres swojego istnienia. I trzeba mu przyznać, iż jak na razie radzi sobie bardzo dobrze choćby podczas w tej chwili trwającego odpływu kapitału.

(źródło: link)

2. USD Coin (USDC)

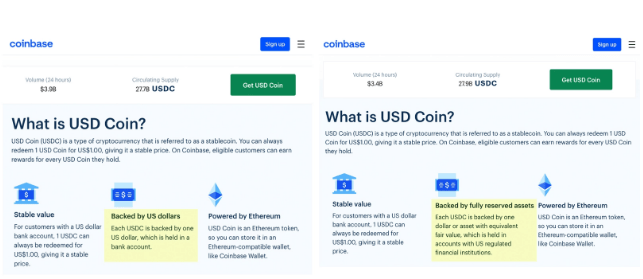

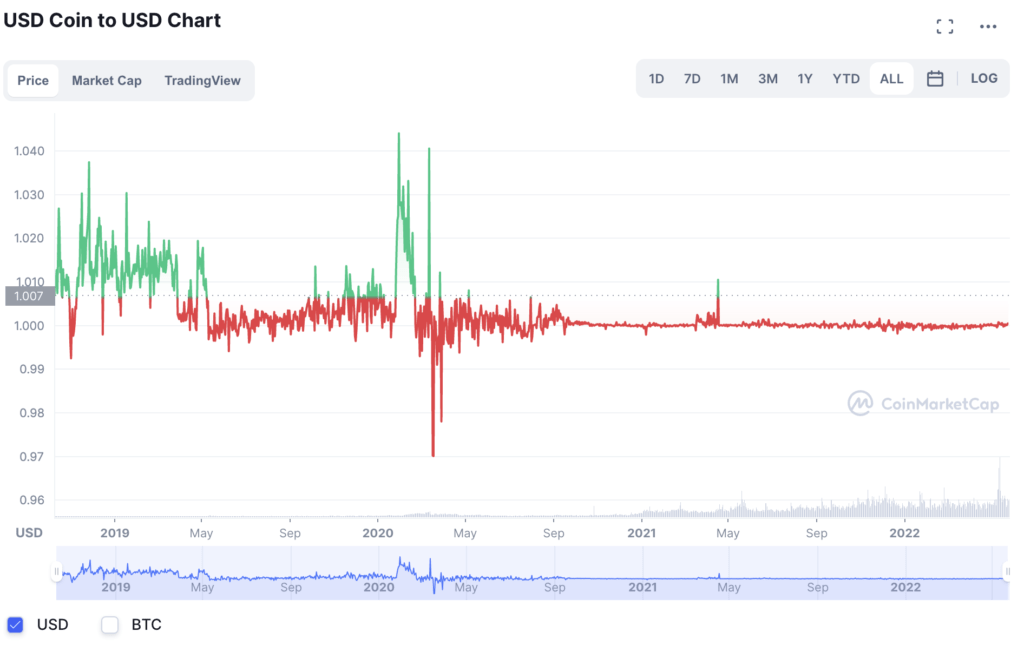

USDC jest drugim pod względem wielkości stablecoinem z kapitalizacją na poziomie 53 miliardów dolarów. Ta powstała w 2018 r. kryptowaluta została stworzona przez CENTRE – wspólne przedsięwzięcie Circle i Coinbase, która przez długi czas wydawała się bezpieczną alternatywą dla USDT.

Circle – zarządca USDC twierdził, iż posiada on na kontach bankowych pełne pokrycie w USD każdego USDC, ale przeprowadzona w maju 2021 r. attestacja wykazała, iż gotówki posiadają jedynie około 60%.

W wyniku ujawnienia tej informacji wiarygodność USDC została nadszarpnięta, a Coinbase zmuszony został do zmiany opisu USDC na swojej stronie internetowej. Pierwotnie wyświetlało się na niej, iż jest on w pełni pokryty w USD, w tej chwili mowa jest pokryciu w USD i innych aktywach.

(źródło: link)

(źródło: link)Zgodnie z najnowszymi danymi USDC posiada jedynie 11,6 miliarda dolarów gotówki, co stanowi prawie 23% pokrycia.

3/ As of 12:00pm EST Friday, May 13, 2022, the USDC reserve consisted of $11.6 billion cash (22.9%), $39.0 billion U.S. Treasuries (77.1%), for a total of $50.6 billion (100%), and there were 50.6 billion USDC in circulation

— Jeremy Allaire (@jerallaire) May 13, 2022USDC podobnie jak USDT także jest w stanie zachowywać wartość jednego dolara pomimo rynkowych zawirowań.

(źródło: link)

(źródło: link)Zagrożenia

Stabilność scentralizowanych stablecoinów będzie zachowana tak długo jak będą one posiadały rezerwy walutowe. Wobec tego, największe zagrożenie jakie im grozi, to niepełne pokrycie. Do pewnego stopnia ryzyko to materializuje się na naszych oczach, gdy obserwujemy, jak topnieją ilości gotówki w skarbcach USDT i USDC, należy jednak pamiętać, iż utrzymywanie kilkudziesięciu miliardów dolarów w bankach jest w wielu przypadkach niemożliwe i podmioty te są zmuszone do zakupów obligacji bądź papierów komercyjnych.

Mniejszym ryzykiem jest bank run, podczas którego w szybkim tempie znaczna część środków będzie wycofywana. W takiej sytuacji Tether z racji swojej dużej ekspozycji na papiery komercyjne przedsiębiorstw (które nie są aktywami szczególnie płynnymi) może mieć problem z obsługą swojego zadłużenia. W odpowiedzi na to, zgodnie z nowymi danymi zmniejsza on swoje pozycje w tych aktywach o 21%.

Crypto-backed stablecoins

1. DAI (DAI)

DAI to stablecoin stworzony w 2017 r. przez zdecentralizowaną autonomiczną organizację (DAO) – MakerDAO i jest on w przeciwieństwie do USDT i USDC zabezpieczany przez inne kryptowaluty.

Jego emisja odbywa się na podstawie tworzenia nadmiarowych zastawów z kryptowalut i może być dokonana przez każdego, kto umieści wymagany zastaw.

(źródło: link)

(źródło: link)Wymagana wartość zastawu, to minimum 150%, to znaczy, iż dolarowa wartość ETH zdeponowanego na smart kontrakcie musi wynosić co najmniej 1,5 tego, ile DAI jest pożyczone, np. jeżeli chcemy pożyczyć 1k DAI, to musimy zablokować wartość 1,5k dolarów w ETH. o ile wartość zdeponowanego przez nas ETH spadnie poniżej minimalnego zabezpieczenia pożyczka jest zamykana i spłacana przez zabezpieczenie, a do tego dodatkowo naliczana jest opłata dodatkowa tzw. liquidation penalty.

DAI przetrwało już wiele kryzysów kryptowalutowych i wciąż wygląda silnie. Podczas niedawnego kryzysu na UST, gdy choćby USDT tracił pega, DAI urosło do 1.001 dolara.

(źródło: link)

(źródło: link)Zagrożenia

Wbrew pozorom największym zagrożeniem dla DAI jest jego centralizacja. DAI jest rządzone przez posiadaczy tokena MKR. Nie jest ono zdecentralizowane, ponieważ MKR nie jest zdecentralizowany. Największe 50 portfeli posiada ponad 50% wszystkich głosów w protokole z czego większość to członkowie zespołu MakerDAO.

Algorithmic stablecoins

Algorytmiczne stablecoiny używają zamiast rezerw w fiducjarnych walutach algorytmów i smart kontraktów do zapewnienia stabilności, wobec czego jawią się one jako bardziej niezależne i zdecentralizowane. Nie polegają na żadnym centralnym podmiocie decydującym, ale na autonomicznej formule działania.

Utrzymanie pega osiągają poprzez manipulacje podażą tokenu – ilość algorytmicznych stablecoinów jest automatycznie zmniejszana bądź zwiększana w zależności od aktualnych potrzeb. Proces ten jest osiągany poprzez palenie i wybijanie odpowiedniej ilości tokenów.

Np. o ile stablecoin jest wyceniany poniżej jednego dolara algorytm może wypuścić do obiegu jakieś „obligacje” „kupony” albo „akcje” za mniej niż jednego dolara, a otrzymane fundusze użyć do obrony pega. Często struktura algorytmicznego stablecoina składa się z dwóch monet. Jedna ma za zadanie utrzymać peg, a druga „absorbować” zmienność rynkową.

Nie ma żadnego regulatora procesu, a wszystko odbywa się w oparciu o zasady kodu.

Bez posiadania rezerw projekty te nie musza przechodzić cyklicznych audytów sprawdzających poziomy aktywów. Dzieje się tak, dlatego, iż algorytmiczne stablecoiny są powiązane z dolarem (pegged), ale nie są one przez niego w pełni wsparte (unbacked). Algorytmiczne stablecoiny często porównują się do banków – w końcu banki również dokonują kreacji pieniądza i posiadają systemy rezerw cząstkowych. Porównanie to nie jest jednak do końca trafne, gdyż banki w przeciwieństwie do algorytmicznych stablecoinów wspierane są przez pożyczkodawcę ostatniej szansy w postaci banku centralnego i rząd z monopolem na przemoc.

1. Iron Finance

Iron Finance opisywał siebie jako wielołańcuchowy, zdecentralizowany i niekustodialny ekosystem produktów DeFi. Zakładał istnienie dwóch monet – IRON i TITAN. IRON spegowany był z dolarem, ale nie posiadał w nim pełnego pokrycia, składał się on bowiem w 75% z USDC, a 25% z TITAN – drugim tokenie Iron Finance, o nieograniczonej podaży, który pełnił rolę governance token. TITAN nie posiadał żadnej bazowej wartości, a jego cena miała się kształtować na rynku. Protokół polegał na arbitrażu pomiędzy IRON a TITAN. jeżeli IRON tracił pega i kosztował mniej niż jednego dolara arbitrażysta mógł go kupić na rynku wtórnym i wymienić na jednego dolara, który składał się z USDC i TITAN w odpowiednich proporcjach. Analogicznie, o ile IRON tracił pega i kosztował więcej niż jednego dolara arbitrażysta mógł wymintować nowego IRON poprzez zablokowanie w skarbcu jednego dolara w USDC i TITAN, a następnie sprzedać wymintowanego IRON z zyskiem.

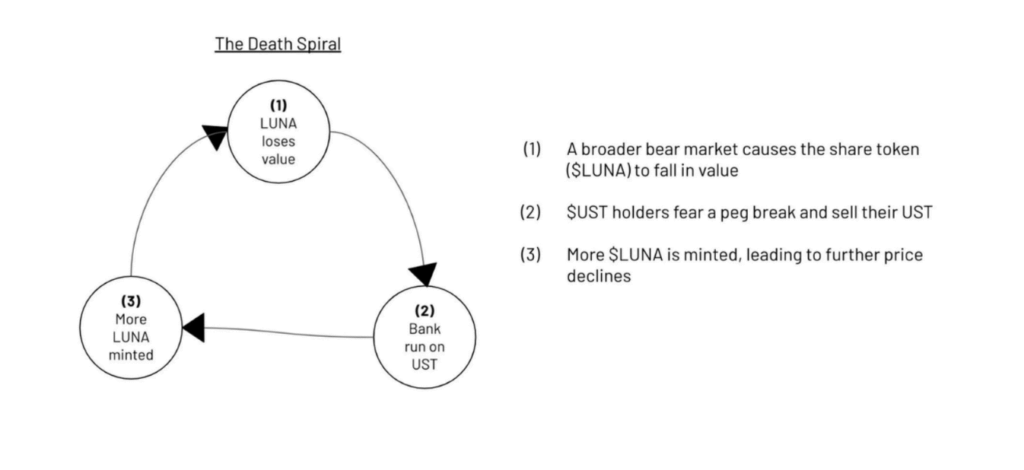

Upadek Iron Finance został zapoczątkowany został dużą sprzedażą TITAN i spadkiem wartości tej monety co spowodowało kaskadową wyprzedaż i wpadnięcie w negatywne sprzężenie zwrotne. To zaś spowodowało, iż IRON stracił swojego pega i uruchomiony został mechanizm mintingu TITAN, który wraz z arbitrażem wywołały „spiralę śmierci”. Rynek został zalany tokenem TITAN, który w zasadzie stał się bezwartościowy, wobec czego Iron Finance wstrzymało wykup IRON z rynku.

Wystarczyło, iż cena TITAN została zdestabilizowana i cały domek z kart, na którym zbudowany był IRON się zawalił. Iron Finance w swoim post mortem określili swój upadek jako pierwszy duży bank run w historii kryptowalut.

2. UST

Stablecoin wypuszczony przez Terraform Labs również opierał się na istnieniu dwóch monet, głównej – UST oraz siostrzanej – LUNA, która miała za zadanie absorbować zmienności rynkowe. Za każdego jednego dolara wymintowanego w UST, ekwiwalent jednego dolara w LUNA był niszczony – i odwrotnie. o ile cena UST spadała poniżej jednego dolara, uczestnikom rynku opłacało się spalić UST i otrzymać LUNA, co w założeniu miało przywrócić cenę do pega. o ile cena UST była większa niż jeden dolar uczestnicy rynku mogli wymintować UST poprzez spalenie LUNA, co zwiększyłoby podaż UST i zbiło cenę do jednego dolara. Upadek zaczął się dużymi wypłatami z Anchor Protocol i sprzedażą UST, która spowodowała kaskadę wyprzedaży i jeszcze bardziej zbiła cenę. Podobnie jak w przypadku IRON nastąpiło błędne koło pomiędzy LUNA a UST, które nazywane jest „spiralą śmierci”

(źródło: link)

(źródło: link) 3. Neutrino

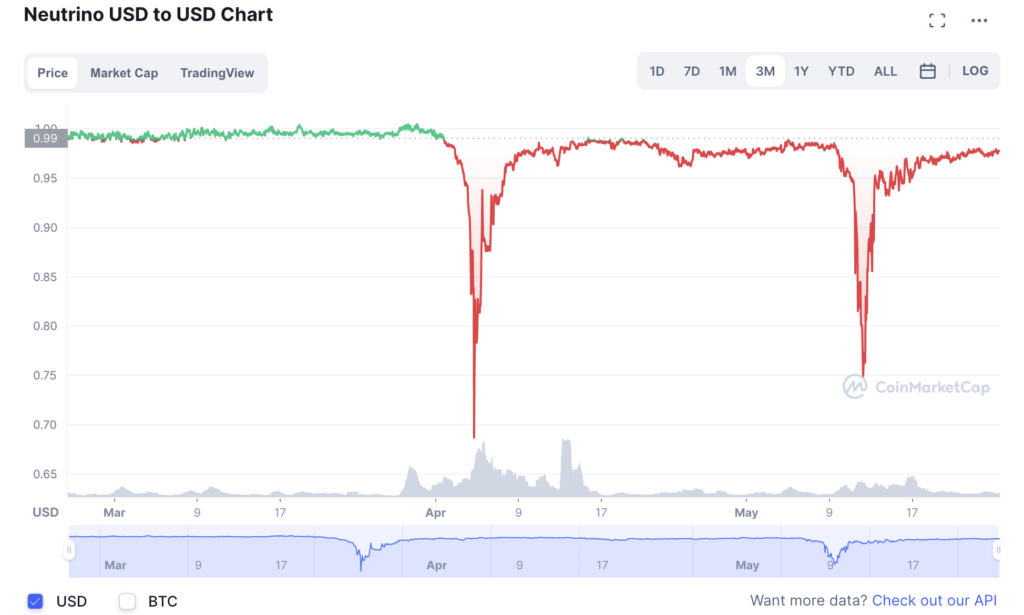

Neutrino USD (USDN) jest algorytmicznym stablecoinem stworzonym przez Waves.

W ciągu ostatnich trzech miesięcy Neutrino dwukrotnie poważnie tracił pega. Pierwszy raz stało się to w kwietniu, gdy część użytkowników oskarżało Waves o manipulacje ceną swojego tokenu poprzez platformę Vires.finance. Drugi raz podczas upadku UST.

(źródło: link)

(źródło: link)W obu przypadkach USDN udało się utrzymać na powierzchni i przywrócić pega.

Różnice pomiędzy USDN a UST omawia w swoim tweecie CEO Waves.

Zagrożenia

Krytycy uznają, iż algorytmiczne stablecoiny są z natury niezdolne do długookresowego działania, a upadek UST i IRON wydają się wspierać to twierdzenie. Dotychczasowe doświadczenia rynkowe skłoniły dr. Rayana Clementrsa do określenia trzech warunków koniecznych do przetrwania algorytmicznych stablecoinów i gdy choćby jeden z nich zawodzi cała struktura grozi upadkiem:

- Algorytmiczne stablecoiny potrzebują ciągłego zapotrzebowania na nie. o ile zapotrzebowanie spadnie poniżej konkretnego poziomu stablecoin zaczyna mieć problemy z utrzymaniem swojej wartości. Historia nas jednak uczy, iż rynek podlega cyklom koniunkturalnym i każdy produkt finansowy jest narażony na spadek popytu.

- Algorytmiczne stablecoiny potrzebują niezależnych podmiotów, które zachęcone zyskami nieustannie będą dokonywać arbitrażu. Jak się jednak okazuje podaż takich usług jest jednak niezwykle trudna do przewidzenia i kontrolowania.

- Uczestnicy rynku posiadają dostatecznie dużo informacji dot. rynku, dzięki czemu nie występuje mentalność stada i zjawiska takie jak bank runy.

Algorytmiczne stablecoiny bez realnego wsparcia bądź gwarancji banku centralnego zaczynają przypominać domino, gdzie wystarczy, iż choćby jeden z elementów ułanki przestaje działać i bardzo gwałtownie pociąga za sobą resztę. Dzieje się tak, ponieważ raz stracone zaufanie do możliwości przywrócenia pega powoduje kaskadę ucieczek kapitału i niechybny jego koniec.

Zakończenie

Upadek UST, IRON czy innych stablecoinów prawdopodobnie nie wpłynie na trwający w tej chwili trend dolaryzacji kryptowalut. Stablecoiny zostaną za nami na długo i choćby dlatego warto poszerzać o nich wiedzę. Każdy z omawianych w niniejszym artykule rodzajów stablecoinów ma swoje plusy i minusy, a przy obecnej technologii nie da się w pełni pogodzić bezpieczeństwa, decentralizacji i skalowalności.

Wybierając odpowiedniego stablecoina należy mieć na uwadze, iż zwykle najlepszą dla nas opcją jest dywersyfikacja.

Bibliografia https://www.bloomberg.com/opinion/articles/2022-04-19/the-stability-of-algorithmic-stablecoins http://www.wakeforestlawreview.com/2021/10/built-to-fail-the-inherent-fragility-of-algorithmic-sta blecoins https://www.circle.com/en/usdc https://www.ft.com/content/342966af-98dc-4b48-b997-38c00804270a https://tether.to/en/how-tether-usdt-is-able-to-maintain-its-peg-when-other-stablecoins-fall https://www.ft.com/content/529eb4e6-796a-4e81-8064-5967bbe3b4d9 https://www.cnbc.com/2022/05/19/tether-claims-usdt-stablecoin-is-backed-by-non-us-bonds.html https://finematics.com/bank-run-in-defi-iron-finance-ex plained. https://medium.com/@adamscochran/3-reasons-why-dai-is-defis-biggest-risk-64f1bc7e6109 https://rollcall.com/2022/05/03/critics-see-risk-in-algorithmic-stablecoins/ https://www.wsj.com/articles/cutting-edge-crypto-coins-tout-stability-critics-call-them-dangerous-11650226597

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymagań organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymagań stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.

3 lat temu

3 lat temu

![Duchowe przebudzenie i choroba – tak wyglądało życie Pauliny Jaricot [PATRONKA DNIA]](https://misyjne.pl/wp-content/uploads/2022/05/Obrazek_Paulina_Missio_Austria.jpg)