Za nami czwarty tydzień 2023 roku, w którym akcje dalej powoli pną się w górę. Sentyment pozostaje pozytywny i jest kontynuacją nastrojów z mocnego początku roku, pomimo co jakiś czas pokazujących się słabych danych makro, bądź słabszych wyników największych spółek.

Niemniej to dopiero przyszły tydzień będzie prawdziwym testem dla byków, kiedy poznamy decyzję FED-u, a także BoE i ECB odnośnie stóp procentowych. O ile wielkość podwyżki w USA wydaje się przesądzona w wysokości 25 punktów bazowych (według rynku jest jedynie 0,8% szans na jastrzębie zaskoczenie i podwyżkę o 50 punktów) – to najważniejszy będzie przekaz FED-u i konferencja prasowa J. Powella.

Z istotnych danych makro w tym tygodniu z pewnością można wskazać dane dotyczące rynku pracy i wynagrodzeń w USA, a następnie amerykańską inflację za styczeń (publikowana dopiero 14 lutego br., ale to będzie „najważniejsza dana miesiąca”, o ile Powell 1 lutego nie będzie super jastrzębi).

Akcje kontynuują wzrosty

W minionym tygodniu polskie indeksy wzrosły około 1% (poza średnimi spółkami) korygując spadki z poprzedniego tygodnia. Natomiast od początku roku najwięcej wzrósł sWIG80, bo aż 10,2%. Od dołków z października 2022 roku WIG20 wzrósł o 40,7%. Szczegóły przedstawia poniższa tabela (wyniki są posortowane według ostatniej kolumny, czyli stóp zwrotu w mijającym 4 tygodniu br.).

T.1 Polskie indeksy 2016-2022 i 27.01.2023 r. Źródło: opracowanie własne

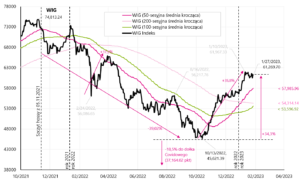

Poniższy wykres przedstawia indeks WIG od szczytów poprzedniej hossy z 5.11.2021 r.

W.1 Indeks WIG do dnia 27.01.2023 r. Źródło: opracowanie własne, stooq.pl

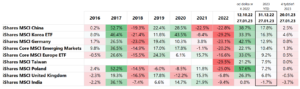

Jeżeli porównamy główne rynki Emerging Market i Europę (która korzysta na otwieraniu się gospodarki chińskiej, a szczególnie Niemcy) to w mijającym tygodniu najwięcej wzrosła Korea (+4,6%) dołączając do wzrostu spółek technologicznych na amerykańskich parkietach (ponad 40% indeksu to spółki z grupy Samsunga). Od początku roku najwięcej wzrosły Chiny (+17,8%), Korea (+16,3%) i Niemcy (+12,9%). Szczegóły przedstawia poniższa tabela (wyniki są posortowane według stóp zwrotu w 2023 roku, stopy zwrotu w USD).

Słabiej w obecnej fali wzrostowej zachowują się Indie (-3,7% w mijającym tygodniu i strata od początku 2023 roku w wysokości -1,7%). Od dołków październikowych z ubiegłego roku najwyższą stopę zwrotu w USD można było uzyskać kupując iShares MSCI Poland ETF (aż +57,6% od 12.10.2022r.).

T.2 Indeksy MSCI 2016-2022 i 27.01.2023 r. Źródło: opracowanie własne

Poniższy wykres porównuje stopy zwrotu z indeksów MSCI Polska i MSCI Chiny od początku 2022 roku.

W.2 Indeksy MSCI China i Polska do dnia 27.01.2023 r. Źródło: opracowanie własne, isahres.com

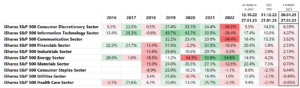

Na rynku amerykańskim w mijającym tygodniu iShares Core S&P500 ETF wzrósł +2,47% i w tej chwili jest 6,1% na plusie w 2023 roku (szczegóły stóp zwrotu z odpowiednich ETF-ów przedstawia poniższa tabela). Zdecydowanie lepiej radził sobie Nasdaq100 w mijającym tygodniu rosnąc +4,71% a od początku roku już +11,2%.

T.3 Indeksy NASDAQ i S&P 2016-2022 i 27.01.2023 r. Źródło: opracowanie własne

Kolejny wykres przedstawia S&P500 od szczytów poprzedniej hossy. Według ostatniego zamknięcia S&P500 jest już 13,8% powyżej swojego dołka bessy z 12.10.2022 r. Jednoczenie jest jedynie 15,1% poniżej szczytu hossy z 3.01.2022 roku.

W.3 Indeks S&P500 do dnia 27.01.2023 r. Źródło: opracowanie własne, stooq.pl

Jeżeli spojrzymy na główne sektory akcji. to w mijającym tygodniu najwięcej wzrósł sektor Consumer Discretionary +6,39%, który od początku roku jest już +14,5%. Bardzo dobrze radziły też sobie inne sektory cykliczne jak Information Technology czy Communication. Szczegóły przedstawia poniższa tabela.

T.4 Indeks S&P 500 2016-2022 i 27.01.2023 r. Źródło: opracowanie własne

Druga największa spółka w sektorze Consumer Discretionary to Tesla, która w mijającym tygodniu wzrosła o ponad 33%. Zatem ta spółka odpowiada za około połowę wzrostu tego indeksu. Tesla podała dobre wyniki za Q4 2022 r. bijąc oczekiwania analityków zarówno na przychodach (24,32 bln USD – co oznacza 37% YoY – vs oczekiwania 24,1 bln USD) jak i zysku netto (EPS 1,19 USD vs oczekiwany 1,12 USD). Należy pamiętać o dwóch rzeczach w przypadku Tesli. Po pierwsze cena akcji Tesli mocno spadła w ostatnich miesiącach (od górki w listopadzie 2021 do dołka 3 stycznia br. cena spadła 73,6%), zatem Tesla ma prawo mocno odbić w sprzyjających okolicznościach odnośnie ogólnego sentymentu rynkowego (obecnie całkiem pozytywny), bądź informacji bezpośrednio od spółki (lepsze wyniki).

W wyniku takich okoliczności cena akcji odbiła od dołka z 3 stycznia br. już o ponad 65%. Ale z drugiej strony należy pamiętać, iż sektor dóbr trwałych (do którego należy sektor samochodowy), oraz sektor nieruchomości mieszkaniowych to dwa najbardziej cykliczne sektory w amerykańskim PKB, które jednocześnie są sektorami najbardziej czułymi na stopy procentowe (zarówno mieszkania jak i samochody Amerykanie kupują głównie na kredyt). A w obecnych warunkach wysokich stóp procentowych nie są to branże, które będą w tym momencie kołem zamachowym gospodarki.

Czy rok 2023 będzie należał do obligacji skarbowych?

Najlepszy okres w cyklu dla obligacji skarbowych to spadki rentowności od „górki” w cyklu ekspansji do „dołka” podczas następnej recesji. Ten spadek rentowności jest powiązany z cyklem obniżek stóp przez banki centralne. o ile przyjrzymy się rynkowi amerykańskich obligacji skarbowych, to górka rentowności w poprzednim cyklu miała miejsce 8 listopada 2018 roku (górka na rentowności 10-letnich obligacji), czyli około miesiąc przed ostatnią podwyżką stopy procentowej przez FED w tamtym cyklu, która nastąpiła 19 grudnia 2018. Dołek rentowności wyznaczyliśmy podczas recesji w marcu 2020 roku.

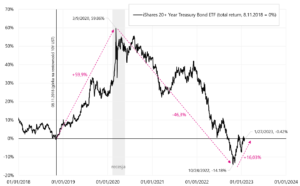

Stopa zwrotu dla długoterminowych obligacji skarbowych za ten okres (górka – dołek rentowności) wyniosła 59,9% (iShares 20+ Year Treasury Bond ETF). To wysoka stopa zwrotu, bo w stosunku rocznym oznacza aż 42,2% rocznie. Oczywiście ryzyko stopy procentowej jest też spore, bo duracja tego ETF-u wynosi aż 17,7 lat (taka duracja oznacza, iż spadek stopy procentowej o 1 punkt procentowy oznacza wzrost wartości ETF-u o około 17,7%). Poniższy wykres przedstawia stopę zwrotu dla iShares 20+ Year Treasury Bond ETF.

W.4 iShares 20+ Year Treasury Bond ETF (total return) do dnia 27.01.2023 r. Źródło: opracowanie własne, ishares.com

Oczywiście w marcu 2020 roku zaczął się kolejny cykl ekspansji (napędzanej stymulusami podczas pandemii) w wyniku czego wygenerowaliśmy inflację najwyższą od lat 80-tych. Gdyby nie inflacja, to w „normalnym” cyklu stopa FED-u nie wzrosłaby wyżej niż do około 2%. Ale w tej chwili jesteśmy już na poziomie 4,50% (górne ograniczenie przedziału stopy procentowej FED-u), a kontrakty na stopę procentową FED-u (30 day federal funds futures) wyceniają z prawdopodobieństwem 99,2% podwyżkę stopy procentowej o 25 punktów bazowych na posiedzeniu w dniu 1 lutego 2023 roku, oraz kolejną podwyżkę o 25 punktów bazowych z prawdopodobieństwem 82,1% w dniu 22 marca 2023 r. (wyceny według notowań kontraktów z dnia 27.01).

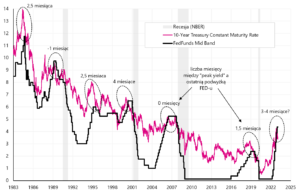

Według rynku marcowa podwyżka będzie ostatnią w tym cyklu. „Górkę” na rentowności 10-letniej obligacji mieliśmy 24 października 2022 roku (4,25%). A z reguły „górki” na rentowności występują do kliku miesięcy przed ostatnią podwyżką stóp przez FED, co przedstawiamy na kolejnym wykresie.

W.5 Stopa referencyjna FED-u (środek przedziału) oraz rentowności 10-letnich obligacji skarbowych. Źródło: opracowanie własne, FRED

Z dużym prawdopodobieństwem zbliżamy się do końca cyklu podwyżek stóp przez FED, zatem całkiem możliwe, iż górki rentowności obligacji skarbowych też są już za nami, czyli innymi słowy jesteśmy w kolejnym cyklu spadku rentowności. Pokonanie inflacji, bądź wejście w recesję (czyli też w pewnym stopniu pokonanie inflacji) pozwoli FED-owi na rozpoczęcie kolejnego cyklu obniżek stóp procentowych. W wyniku czego ceny obligacji mogłyby dalej rosnąć (jak w cyklu 2018-2020).

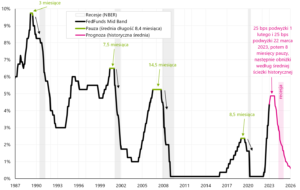

Obniżki stóp przez FED są konieczne dla dalszej hossy na obligacjach skarbowych. Zatem kiedy FED mógłby zacząć obniżać stopy? Według samego FED-u dopiero w 2024 roku. Według rynku już w drugiej połowie 2023 roku. Według „historii” po ostatniej podwyżce powinna nastąpić „pauza” w cyklu podwyżek stóp przez FED, która średnio w poprzednich cyklach trwała 8 miesięcy. Zatem według historii pierwsza obniżka mogłaby nastąpić w październiku 2023 r. Poniższy wykres przedstawia historyczne cykle podwyżek, pauzy, a następnie cykle obniżek stopy procentowej przez FED.

W.6 Stopa referencyjna FED-u (środek przedziału) od 1987 roku oraz prognoza do roku 2026 (według średniej historycznej ścieżki). Źródło: opracowanie własne, FRED

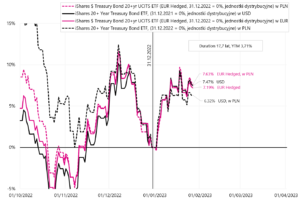

Stopy zwrotu dla iShares 20+ Year Treasury Bond ETF wyrażone są w USD, dlatego dla polskiego inwestora warto sprawdzić, jaką stopę zwrotu otrzymałby w PLN. Istnieje też wersja iShares $ Treasury Bond 20+yr UCITS ETF (EUR Hedged), czyli z zabezpieczeniem zmiany kursu pary walutowej EUR/USD. Polski inwestor (jeżeli chce rozliczać swoją stopę zwrotu w PLN) w przypadku zakupu iShares 20+ Year Treasury Bond ETF bierze na siebie ryzyko kursowe USD/PLN, a w przypadku zakupu iShares $ Treasury Bond 20+yr UCITS ETF (EUR Hedged) ryzyko kursowe EUR/PLN. Poniższy wykres przedstawia stopę zwrotu w PLN w przypadku zainwestowania w oba powyższe ETF-y w porównaniu z oryginalnym ETF-em w USD.

W.7 iShares 20+ Year Treasury Bond ETF (total return) w USD i w PLN oraz iShares $ Treasury Bond 20+yr UCITS ETF (EUR Hedged) w PLN do dnia 27.01.2023 r. Źródło: opracowanie własne, ishares.com

Największa różnica (na plus dla polskiego inwestora) występuje na iShares 20+ Year Treasury Bond ETF w USD, co jest konsekwencją osłabienia się polskiej waluty względem dolara amerykańskiego (im słabsza złotówka, tym wyższe stopy zwrotu uzyskuje polski inwestor inwestując w aktywa dolarowe). Na kolejnym wykresie przedstawiamy stopy zwrotu w 2023 roku dla obu wersji iShares 20+ Treasury Bond ETF (w USD i w Euro), ale także w przeliczeniu na PLN.

W.8 iShares 20+ Year Treasury Bond ETF oraz iShares $ Treasury Bond 20+yr UCITS ETF (EUR Hedged) – stopy zwrotu w 2023 roku (do dnia 27.01.2023 r.). Źródło: opracowanie własne, ishares.com

W bieżącym roku stopy zwrotu dla iShares 20+ Treasury Bond ETF wynoszą od 6,32% do 7,63% (w zależności od wersji ETF-u, oraz waluty w której chcemy policzyć stopę zwrotu).

Obligacje długoterminowe mają wysoką zmienność, porównywalną choćby z indeksami akcyjnymi, z powodu wysokiej duracji portfela (czyli wysokiego ryzyka stopy procentowej). Dlatego porównajmy jeszcze stopy zwrotu z indeksów obligacji skarbowych pokrywających całe spektrum obligacji skarbowych (od 1 roku do wykupu), a nie tylko obligacji z terminem wykupu powyżej 20 lat.

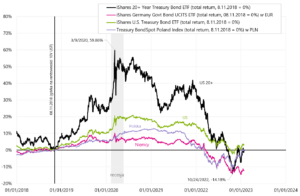

Kolejny wykres przedstawia porównanie stóp zwrotu dla takich indeksów obligacji w przypadku USA (duracja 6,2 lat), Niemiec (duracja 8,2 lat) i Polski (duracja około 4,5 lat).

W.9 iShares 20+ Year Treasury Bond ETF, iShares Germany Govt Bond UCITS ETF, iShares U.S. Treasury Bond ETF oraz Treasury BondSpot Poland Index. Źródło: opracowanie własne, ishares.com, stooq.pl

Inwestowanie w długoterminowe obligacje skarbowe na tym etapie cyklu ma jeszcze jedną zaletę, w porównaniu do rynków akcji. W przypadku wejścia w recesję rynki akcji mogą spaść, natomiast w takim przypadku ceny obligacji będą dalej rosły wraz z obniżkami stóp procentowych przez FED (podczas recesji FED z reguły choćby przyspiesza obniżki stóp i praktycznie obniża je do zera).

Podsumowanie

W minionym tygodniu rynki akcji kontynuowały wzrosty. Wybicie indeksu S&P500 ponad linię bessy wygląda optymistycznie. Niemniej nie zapominajmy, iż FED ciągle podnosi stopy procentowe, a cykliczne branże gospodarki amerykańskiej cały czas zwalniają. Prawdziwy test dla byków będziemy mieć w kolejnych tygodniach, kiedy poznamy decyzję FED-u odnoście podwyżki stóp, oraz retorykę J. Powella – w jakim stopniu będzie jastrzębia i czy rynki kolejny raz uznają to za „blef” (1 luty), a następnie kiedy poznamy inflacje za styczeń (14 luty).

Czy rok 2023 może należeć do obligacji skarbowych? Jest na to spora szansa, gdyż obecny moment cyklu (koniec cyklu podwyżek stóp przez FED) historycznie oznaczał początek hossy na rynku obligacji skarbowych. Oczywiście do „pełnej” hossy w tym segmencie potrzebny jest także dalszy spadek inflacji w stronę 2% celu, jak i rozpoczęcie cyklu obniżek stóp przez FED.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

2 lat temu

2 lat temu