Na świecie istnieje wiele indeksów, a bez wątpienia te najbardziej znane to indeksy giełdowe. Na tym rynku prym wiodą takie firmy jak S&P Global oraz MSCI. Obie są notowane na giełdzie. Oczywiście rodzajów indeksów jest bardzo dużo. Niektóre z nich pełnią funkcję bardziej marketingową niż niosą za sobą jakąś wartość. Dzisiaj na warsztat weźmiemy Citi Economic Surprise Index (CESI). Dla wielu z czytelników indeks pewnie nic nie mówi. Dlatego krótko podsumujemy, czym jest wspomniany indeks oraz jakie są jego wady i zalety.

Czym jest City Economic Surprise Index?

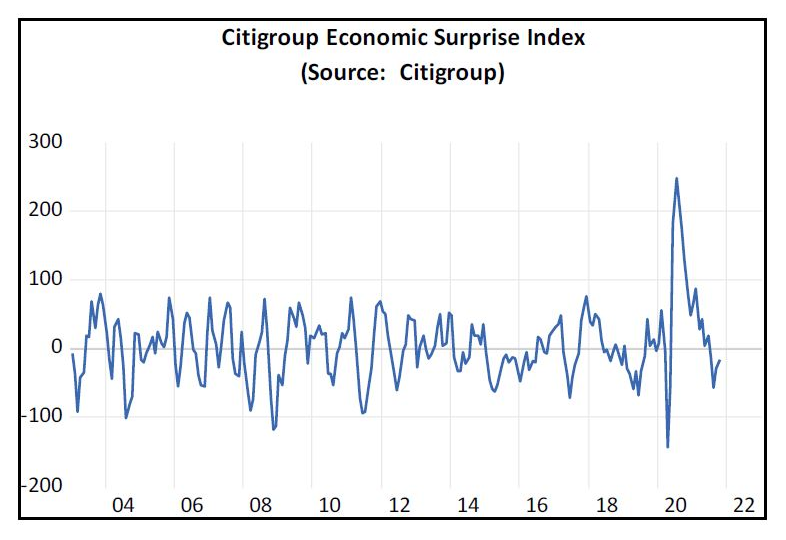

Jest to indeks opracowany przez Citigroup i jest wyliczany na podstawie różnice między prognozami ekonomistów a oficjalnymi danymi makroekonomicznymi. Citi Economic Surprise Index opracowywany jest na podstawie danych makroekonomicznych z różnych regionów. Wyliczenia można znaleźć dla Stanów Zjednoczonych, ale także dla obszarów Unii Europejskiej, a również Azji.

Wskazania indeksu są proste. jeżeli dane makroekonomiczne były lepsze od oczekiwań inwestorów, to wskaźnik ma wartość wyższą od 0. jeżeli rzeczywiste dany były gorsze od oczekiwań analityków, to Citi Economic Surprise Index ma wartość ujemną.

Indeks jest czuły na oczekiwania analityków. jeżeli są one pesymistyczne, a rynek zaskakuje pozytywnie, może to znaczyć, iż rynek za bardzo sceptycznie podchodzi do perspektyw gospodarczych. jeżeli oczekiwania analityków są zbyt optymistyczne, to wskaźnik będzie miał ujemną wartość.

Niektórzy śledzą, jaki jest trend wskaźnika CESI. Wzrostowy trend oznacza, iż gospodarka ma się lepiej od oczekiwań rynku. Z kolei trend spadkowy może być zwiastunem, iż zbliża się zmiana cyklu gospodarczego.

Zalety wskaźnika

Indeks może być syntetyczną miarą tego jak rynek postrzegał otoczenie makroekonomiczne w przeszłości. Pozwala zatem zmierzyć jakie nastroje panują wśród analityków. Niektórzy mogą korzystać ze wskazań indeksu jako okazje do zajęcia długich pozycji na przecenionym rynku. Tak było na wiosnę 2020 roku. Wtedy rynek znacznie zaskoczył analityków. W efekcie nastąpił skrajnie niski odczyt wskaźnika. Kolejnym przykładem jest 2008 rok kiedy CESI również notowało bardzo niskie wartości. Jak się później okazało, był to dobry czas na akumulację przecenionych spółek.

Dużą zaletą jest jego prostota. Dzięki temu inwestor może bardzo gwałtownie przeanalizować, jaka jest relacja między danymi makroekonomicznymi a oczekiwaniami rynku. Im większa różnica, tym najprawdopodobniej zbliżamy się do ważnego przesilenia (gospodarczego albo zmianie poglądów analityków).

Krótkoterminowo rynek zwykle rośnie po lepszych od oczekiwania odczytach makroekonomicznych. CESI może być zatem użytecznym narzędziem w rękach inwestora o krótkim horyzoncie czasowym.

Wady wskaźnika

Jedną z największych wad wskaźnika jest to, iż skupia się tylko na tym co było w przeszłości. Nie zajmuje się predykcją stanu gospodarki na najbliższe lata.

Kolejną wadą jest duża wahliwość tego wskaźnika. Z tego powodu może generować dużo fałszywych sygnałów dotyczących punktu zwrotnego w gospodarce danego kraju lub regionu.

Nie jest to wskaźnik opisujący sytuację gospodarczą kraju. Sprawdza tylko to czy rynek pokonał oczekiwania analityków i inwestorów. Przykładowo jeżeli rynek oczekiwał wzrostu PKB o 4% r/r a gospodarka urosła o 3,9% to następuje obniżka wskaźnika. jeżeli z kolei rynek oczekiwał spadku PKB o 3%, a spadek wyniósł 2,8% to wartość wskaźnika rośnie.

Indeks nie nadaje się dla inwestorów długoterminowych. Wynika to z tego, iż w długim terminie liczy się model biznesowy firmy oraz jej zdolność do generowania zysków i wolnych przepływów pieniężnych (FCF). Obecna koniunktura gospodarcza ma znikomy wpływ na wartość zysków, przychodów i FCF za 10 czy 15 lat.

Citigroup Economic Surprise Index. Źródło: etftrends.com

Podsumowanie

CESI jest wskaźnikiem mało znanym inwestorom. Nie jest to idealny indeks. W dużym uproszczeniu jest to porównanie oczekiwań rynku co do określonych danych makroekonomicznych (np. bezrobocie, wzrost gospodarczy) do ich rzeczywistych wskazań.

Liczba danych makroekonomicznych, jakie brane są pod uwagę w przypadku wyliczania CESI jest bardzo duża. Przekrój wskaźników jest bardzo duży. Od najbardziej znanych miar jak zmiana PKB czy bezrobocia po “niszowe” wskaźniki takie jak zamówienia na dobra trwałe. Innymi niszowymi wskaźnikami są np. Cass Freight Index Shipments. Jest to miara, która mierzy liczba intra-kontynentalnych frachtów w Ameryce Północnej.

2 lat temu

2 lat temu