Inwestowanie dzięki analizy fundamentalnej nie jest proste. Szczególnie to dotyczy inwestorów, którzy lubią stosować wskaźniki mnożnikowe do porównania spółek. Takie wskaźniki jak:

- cena do wartości księgowej (C/WK),

- cena do zysku (C/Z),

- cena do wolnych przepływów pieniężnych (C/FCF),

- wartość ekonomiczna do EBITDA (EV/EBITDA).

Oczywiście tego typu wskaźniki mają swoje praktyczne zastosowanie, ale oczywiście nie są idealne. Dla zainteresowanych polecamy artykuły o cenie do zysku oraz cenie do wolnych przepływów pieniężnych. W dzisiejszym artykule przybliżymy czym jest pułapka wartości oraz jak przed nią chronić. Zapraszamy do lektury!

Czym jest pułapka wartości

Szukanie niedowartościowanych spółek dzięki niskich wskaźników mnożnikowych jest bardzo niebezpieczne. Wynika to z tego, iż czasami bardzo tanie spółki mają swoje problemy, które zostały już dostrzeżone przez rynek. W efekcie niska wycena jest po prostu dyskontem jakie przykłada rynek na ryzyka jakie są widoczne w spółce. Pułapką wartości nazywa się sytuację, w której inwestor kupuje „tanią” spółkę, która mimo niskiej wyceny, „nie chce” znieść tego dyskonta. W efekcie niska wycena utrzymuje się przez wiele kwartałów a choćby lat. Czasami mimo niskiej wyceny, kurs akcji zamiast rosnąć, to stale podąża na południe. Powodem jest realizacja negatywnego scenariusza, co zmniejsza wewnętrzną wartość przedsiębiorstwa. Warto pamiętać, iż w długim terminie czas jest sojusznikiem firm o wysokiej jakości oraz silnych fundamentach oraz najgorszym wrogiem słabych firm, które nie tworzą wartości dla właścicieli przedsiębiorstwa. Z tego powodu bardzo ważne jest odróżnienie czynników niszczących wartość firmy w długim terminie od czynników zwiększających wartość wewnętrzną firmy. Dzięki temu inwestor będzie umiał łatwo uniknąć klasycznej pułapki wartości.

Pułapka wartości #1

Niewłaściwy wskaźnik wzięty do analizy

Jest to podstawowy błąd dla inwestorów, którzy skupiają się tylko na jednym mnożniku. Jednak należy pamiętać, iż każde przedsiębiorstwo jest inne. Z tego powodu niektóre wskaźniki są bezwartościowe w analizie firmy. Przykładowo: wskaźnik ceny do wartości księgowej jest bezużyteczny w przypadku analiz spółek technologicznych czy farmaceutycznych wskaźnik C/WK nie ma większego znaczenia. Wynika to z tego, iż spółki technologiczne nie posiadają zbyt dużo aktywów trwałych, ponieważ proces produkcji usług jest zupełnie inny niż ma to miejsce w przypadku firm produkcyjnych. Z kolei firmy farmaceutyczne mają znaczną część wartości księgowej w wartościach niematerialnych i prawnych do których zalicza się patenty na leki. W przypadku firm biotechnologicznych, których przyszłość zależy od nowego leku. Wtedy wartość aktywów będzie zależeć od pozytywnego przechodzenia przez potencjalny preparat kolejnych faz wprowadzania leku.

Pułapka wartości #2

Wartość księgowa nie jest równa wartości wewnętrznej przedsiębiorstwa

Oczywiście C/WK jest jednym z wskaźników, które mogą być pomocne w przypadku banków, REIT czy firm z działalnością wymagającą bardzo dużych aktywów trwałych (fabryk, maszyn itp.). Warto wspomnieć, iż wycena oparta o wartość księgową jest bardzo wrażliwa na odpisy wartości aktywów (np. zapasów, należności). Z tego powodu tego typu analiza wymaga gruntownego zbadania rzeczywistej wartości aktywów. Problem z adekwatną wyceną aktywów jest szczególnie widoczny w przypadku analizy banków. Szczególnie mocno było to widoczne podczas kryzysu na rynku subprime, kiedy to „silne bilanse” wielu banków były tylko solidne na poziomie ksiąg. W rzeczywistości jakość aktywów była znacznie gorsza od wycen księgowych.

Kolejnym problemem jest to, że sama wartość księgowa nie jest tożsama z wartością wewnętrzną firmy. Wynika to z tego, iż większość firm jest wyceniana w oparciu o przyszłe wolne przepływy pieniężne zdyskontowane do dnia dzisiejszego. Dla tego typu firm wielkość wartości księgowej nie ma zbyt dużej wartości. Wartość księgowa jest dobrym pomysłem w przypadku firm, które nie prowadzą dużej działalności operacyjnej a główną wartością są np. grunty czy budynki.

Niska wartość księgowa może zachęcić inwestorów do kupienia „taniej” spółki. Czasami jednak taki niski wskaźnik C/WK może oznaczać, iż pojawia się klasyczna pułapka wartości kiedy to niska wycena wynika z ryzyka inwestycyjnego w przedsiębiorstwa. Ciekawym przykładem jest Deutsche Bank, który przez wiele lat posiada niski wskaźnik ceny do wartości księgowej.

Źródło: Ycharts.com

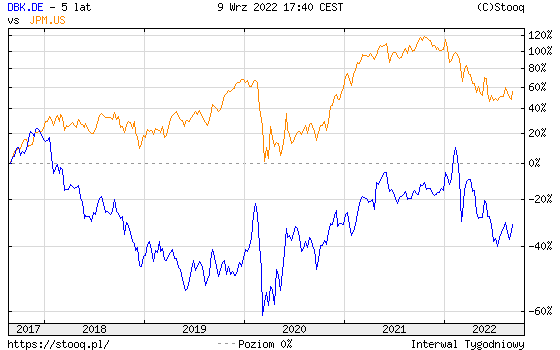

Przez wiele lat największy niemiecki bank był wyceniany na zaledwie 0,25. Dla porównania amerykański bank JP Morgan od 2016 roku posiada wspomniany wskaźnik powyżej jedności. Teoretycznie, spoglądając tylko na wskaźnik ceny do wartości księgowej, akcje Deutsche Banku są o wiele „tańsze” od amerykańskiego JP Morgan. Jednak jeżeli spojrzy się na wykres za ostatnie 5 lat, to widać, iż inwestycja w „droższą” spółkę przyniosła o wiele lepszą stopę zwrotu niż kupno akcji „taniego” Deutsche Bank.

Źródło: stooq.pl

Z czego wynikała „taniość” spółki Deutsche Bank? Jednym z problemów była ekspozycja na „toksyczne” aktywa, które ciążą od wielu lat spółce. W efekcie rentowność kapitału własnego Deutsche Bank była o wiele niższa niż amerykańskiego konkurenta. Od 2017 roku JP Morgan generuje zwykle kilkanaście procent rentowności kapitału własnego (ROE). Z kolei Deutsche Bank bardzo rzadko generuje dodatni wskaźnik ROE.

Pułapka wartości #3

Niski wskaźnik C/Z = jest tanio!

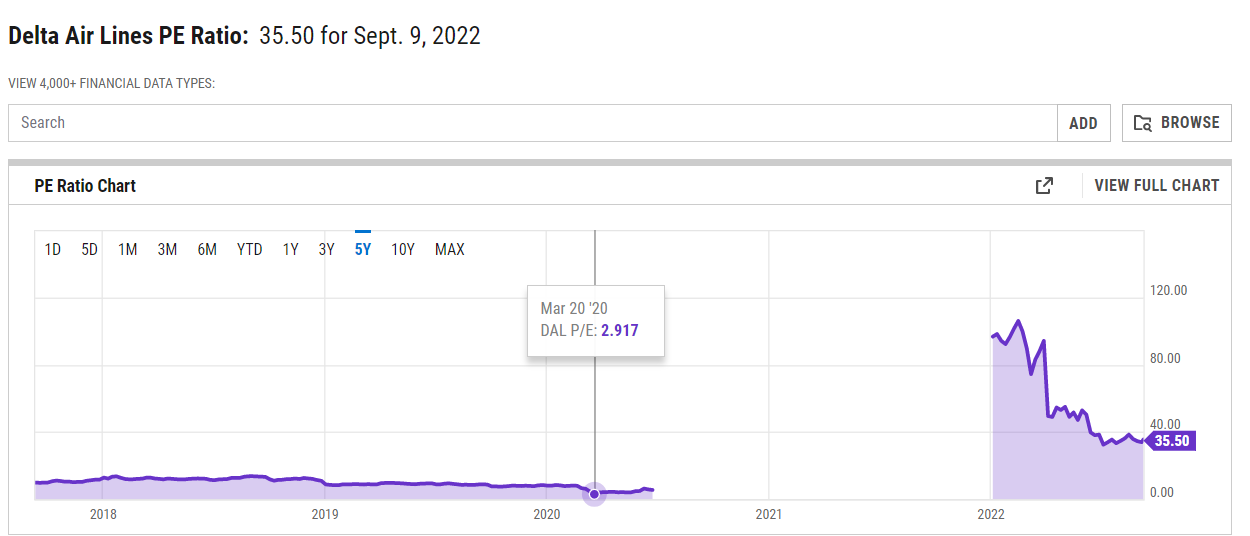

Wskaźnik C/Z może być dobrą metodą porównawczą w sytuacji kiedy porównywane przedsiębiorstwa działają w tej samej branży oraz mają podobną strukturę kapitałową. Wielu inwestorów zapomina o tym, iż im bardziej zadłużone jest przedsiębiorstwo tym kupno akcji takiej spółki niesie za sobą większe ryzyko dla portfela inwestycyjnego. Niektóre przedsiębiorstwa są tak mocno zadłużone, iż rynek wycenia je na bardzo niskie wskaźniki C/Z. Czasami zdarzają się sytuację, kiedy „tania” spółka znajduje się w bardzo ciężkiej sytuacji płynnościowej i pojawia się ryzyko bankructwa. Przykładem była branża lotnicza podczas kryzysu COVID-19 kiedy spółki notowane były na bardzo niskich (historycznych) wskaźnikach C/Z. Delta Airlines była notowana w marcu 2020 roku na wskaźniku ceny do zysku na poziomie 2,9. Oznaczało to, iż linia lotnicza była wyceniana na niespełna trzykrotność zysków netto z 2019 roku. Jest to także przykład wady, jaki ma wskaźnik ceny do zysku. Z racji tego, iż standardowa miara bazuje na wynikach z przeszłości, to jego niski poziom może być pułapką wynikającą z tego, iż przyszłe zyski będą znacznie mniejsze od obecnych. Tak było w przypadku spółek lotniczych, które 2020 rok skończyły na dużych stratach. Z kolei w 2021 roku zyski były skromne, co spowodowało, iż wskaźnik np. Delta Airlines w 2021 roku wyniósł około 100.

Źródło: ycharts.com

Pułapka wartości w przypadku niskiego wskaźnika C/Z może wynikać z kurczącego się biznesu. W efekcie przedsiębiorstwo jest wyceniono ze sporym dyskontem względem „szerokiego rynku”, jednak ta przecena wynika z szacowania przez przedsiębiorstwo gorszych perspektyw rynkowych spółki. Przykładem takiej firmy jest spółka notowana na francuskiej giełdzie – Eutelsat Communication. W roku obrotowym 2016/2017 (koniec w czerwcu 2017 roku) firma wygenerowała 1 477 mln€ przychodów oraz osiągnęła zysk netto na akcję (EPS) na poziomie 1,512€. W maju 2018 roku spółka była notowana na poziomie 15,27€. Oznaczało to, iż cena do zysku w tym czasie wyniosła 9,90. Było to znacznie poniżej średniego P/E dla spółek notowanych na giełdzie w Paryżu. W ostatnim roku obrotowym (koniec w czerwcu 2021 roku) wygenerowała 1 234 mln€ przychodów oraz osiągnęła zysk netto na akcję na poziomie 0,93€. w tej chwili spółka jest handlowana na poziomie 9,09€. Oznacza to, iż cena do zysku (C/Z) wynosi w tej chwili 9,77.

Czasami sama niska wartość wskaźnika C/Z może wynikać z tego, iż działalność operacyjna przedsiębiorstwa ma cykliczny charakter. Rynek z reguły zdaje sobie sprawę ze specyfiki działalności firmy dokonując korekty jej wyceny. Z tego powodu w okresie wysokich zysków „cykliczne” przedsiębiorstwo handlowane jest z dyskontem mnożnika C/Z względem akcji szerokiego rynku. W niskiej wycenie zawarte już jest ryzyko pogorszenia wyników finansowych w niedalekiej przyszłości. Innym powodem jest to, iż zyski z tej branży są trudne do przewidzenia (np. trudno przewidzieć ceny miedzi za 5 czy 10 lat). Do cyklicznych spółek zalicza się przedsiębiorstwa z branży stalowej, surowcowej czy firmy z branży samochodowej czy dóbr inwestycyjnych.

Pułapka wartości #4

Niski wskaźnik C/FCF = maszynka do produkcji gotówki

Jest to nieco inny typ pułapki wartości. Przedsiębiorstwo jest wyceniane nisko w stosunku do wolnych przepływów pieniężnych. Nie oznacza to jednak, iż przedsiębiorstwo jest „maszynką” do produkcji gotówki. Powody dla których spółka jest wyceniania z dyskontem do szerokiego rynku jest sporo. Wśród najpopularniejszych można wymienić:

- Gwałtowny wzrost FCF na skutek chwilowej, pozytywnej zmiany w kapitale obrotowym;

- Chwilowe ograniczenie CAPEX-u co zwiększa FCF;

- Duże SBC, które „rozwadniają” zyski;

- Jest to cykliczna spółka;

- Firma działa w schyłkowej branży.

Jak widać, powodów dla których spółka ma niski wskaźnik C/FCF jest bardzo dużo. Warto również pamiętać, iż niektórych firm nie należy wyceniać w oparciu o taki wskaźnik. Wynika to ze specyfiki prowadzonego biznesu. Przykładowo, przepływy pieniężne banku nie mogą być porównywane ze zwykłą firmą produkcyjną albo usługową. Z tego powodu wskaźnik oparty o wolne przepływy pieniężne nie powinien być używany w analizie banków. Wynika to z tego, iż działalność banku polega na gromadzeniu depozytów (przypływ gotówki i wzrost kosztów) oraz udzielaniu kredytów (odpływ gotówki i wzrost przychodów).

Pułapka wartości #5

Wysoka EBITDA = duże zyski i FCF

EBITDA to zysk przed odsetkami, podatkami deprecjacją oraz amortyzacją. Dla niektórych analityków jest to wartość przybliżające potencjalne przepływy pieniężne przedsiębiorstwa. Z tego powodu niektórzy wyceniają przedsiębiorstwa dzięki wskaźnika EV/EBITDA (wartość ekonomiczna/EBITDA). Jednak wadą wskaźnika EBITDA jest to, iż to bardzo słabe przybliżenie przepływów pieniężnych. Wynika to z tego, iż EBITDA nie uwzględnia zmiany w kapitale obrotowym. Czasami zmiany w kapitale obrotowym konsumują większość przepływów z działalności operacyjnej. Wynika to np. z konieczności zwiększenia stanu zapasów w magazynie, finansowania odbiorców (należności) czy konieczność spłaty dostawców (zobowiązania handlowych). EBITDA jest także nieczuła na poziom dźwigni finansowej i idących za tym wzrost kosztów odsetkowych. Przykładowo są firmy o bardzo dużym wskaźniku oraz niewielkim zysku netto, ponieważ koszty finansowe „zjadają” prawie całą EBITDA.

Jak chronić się przed pułapką wartości?

Aby uniknąć pułapki wartości, inwestor powinien szukać wybierać tylko takie spółki posiadające „kuszące” wskaźniki C/Z, C/FCF, które:

- Posiadają trwałą przewagę nad konkurencją;;

- Mają kompetentny zarząd

- Mają wysokie lub poprawiające się ROIC (rentowność zainwestowane kapitału);

- Firma zwiększa skalę działania (zwiększa przychody oraz zyski).

Aby nie dać się złapać na pułapkę wartości, należy dokładnie poznać mocne oraz słabe strony analizowanej firmy. Bardzo często potencjalne „czerwone flagi” można dostrzec już po przeczytaniu sprawozdania rocznego przedsiębiorstwa. Pomocne mogą być m.in. wywiady z prezesami spółek albo wyższą kadrą zarządzającą. Oprócz tego warto przeglądać portale branżowe, które przybliżą niuanse sektora w którym działa analizowana firma.

Warto również spojrzeć na przewagi konkurencyjne (tzw. fosy), które może posiadać przedsiębiorstwo. Przykładem przewagi konkurencyjnej są np. korzyści skali (większe moce produkcyjne czy posiadanie największej platformy społecznościowej), marka (np. Coca-Cola) czy kulturę korporacyjną (Amazon). Innym przykładem fosy jest tzw. network efekt, które posiadają m.in. takie firmy jak Visa czy Mastercard. Oczywiście, czasami fosa ma charakter chwilowy (np. nowy sposób produkcji albo patent blisko wygaśnięcia). Z tego powodu warto dokładnie sprawdzić jak trwała jest fosa firmy. jeżeli przedsiębiorstwo ma trwałą (albo długoterminową) przewagę nad konkurencją wtedy niska wycena może być okazją inwestycyjną.

Warto również sprawdzić jakiej „jakości” jest management spółki, ponieważ choćby najlepsza firma może zostać zniszczona przez niekompetentny zarząd. Dobry management nie skupia się tylko na krótkoterminowych efektach ale rozwija ofertę produktową oraz inwestuje w projekty, które przyniosą korzyści w długim terminie. Aby sprawdzić kompetencje zarządu warto prześledzić karierę wyższego managementu oraz sprawdzić jak zarząd spółki radził sobie z problemami jakie dotknęły przedsiębiorstwo.

Zawsze należy spojrzeć jak firma inwestuje swój kapitał. Z racji tego, iż każda firma nie ma nieograniczonych zasobów ludzkich i kapitałowych, to zawsze musi dokonać wyboru między dostępnymi opcjami. Najlepiej kiedy przedsiębiorstwo dokonuje selekcji projektów w oparciu m.in. o ROIC (Return on Invested Capital). Im wyższy jest ROIC, tym więcej centów spółka otrzymuje z zainwestowanego dolara. Wysoki ROIC z reguły mają firmy, które potrafią efektywnie alokować kapitał oraz mają bardzo rentowny biznes operacyjny. Głównymi motorami zwiększenia wartości wewnętrznej przedsiębiorstwa jest wzrost przychodów oraz poprawa ROIC.

Warto również spojrzeć czy spółka o atrakcyjnym wskaźniku mnożnikowym zwiększa swoją skalę działania, czy jest biznesem schyłkowym. Najlepiej jeżeli firma ma przed sobą bardzo duży potencjał do zwiększenia skali działania. W takiej sytuacji wzrost wartości akcji nie będzie wymagał zwiększenia mnożników ceny do zysku czy ceny do wolnych przepływów pieniężnych. Oczywiście sam wzrost przychodów nie jest gwarantem zwiększenia wartości wewnętrznej przedsiębiorstwa. Ważne, aby wzrost przychodów generował większy ROIC, niż wynosi średni ważony koszt kapitału.

3 lat temu

3 lat temu