David Ryan z sukcesem osiągnął trzykrotnie tytuł mistrza inwestowania. W 1985 roku, gdy brał udział w amerykańskich ogólnokrajowych mistrzostwach inwestycyjnych, osiągnął stopę zwrotu rzędu 161%. Rok później w 1986 roku, aby udowodnić, iż nie był to przypadek, powrócił na ten sam turniej i wygrał po raz kolejny. Ponownie ze stopą zwrotu rzędu 160%. W 1987 roku wygrał po raz kolejny i po raz kolejny osiągając trzycyfrową stopę zwrotu. Przez ten czas skumulowana stopa zwrotu z jego inwestycji wynosiła prawie 1400 procent!

Historia najlepszą nauczycielką inwestora

Ryan ukończył studia na kierunku historycznym w Los Angeles. Po ukończeniu studiów dostał pracę jako goniec na giełdzie Pacific Stock Exchange. Po kilku miesiącach został zatrudniony w firmie innego słynnego inwestora, Williama O’ Neila, którego historię znajdziesz w osobnym wpisie. Stał się jego uczniem i mocno przyglądał się najlepszym ruchom mentora. Na początku pracował tylko na część etatu, zarabiając 5 dolarów na godzinę. Niedługo później jednak O’ Neil dostrzegł talent chłopaka i awansował go coraz wyżej. W 1998 roku Ryan założył swój własny fundusz inwestycyjny.

Zamiłowanie Davida do historii mocno przydało mu się w tradingu. Po latach wspominał: „Studiowałem modele historyczne, patrzyłem na akcje, które w poprzednich latach dały zarobić najwięcej. Przypatrywałem się im i starałem się rozgryźć, dlaczego to właśnie one dały zarobić najwięcej. To właśnie ta wiedza z przeszłości pozwoliła mi osiągać tak świetne wyniki w teraźniejszości”. Jak widać historia najlepszą nauczycielką inwestora. Swoją drogą, podobne ćwiczenie można też zrobić na polskim rynku. Pisaliśmy o spółkach z polskiego parkietu, które w ciągu ostatnich lat dały zarobić najwięcej. Wśród nich również da się znaleźć pewne elementy wspólne.

Ryan, pytany o to, jakich spółek szuka mówił, iż nie jest to proces skomplikowany. Obserwuje po prostu swoje otoczenie. Sprawdza, z jakich produktów korzysta on sam oraz jego przyjaciele. Jako przykład dawał Apple, czy Coca Cole. Z produktów tych dwóch firm korzysta masa osób i nic nie wskazuje na to, iż miałoby się to zmienić.

Notowania akcji Apple za ostatnie 5 lat dały ponad 340% stopy zwrotu

Źródło: https://pl.tradingview.com/

Źródło: https://pl.tradingview.com/Tempo wzrostu zysków i przychodów kluczem do sukcesu

Zwycięskie spółki wybierał przede wszystkim kładąc nacisk na tempo wzrostu zysków i przychodów. To one miały być kluczem do sukcesu. W pierwszej kolejności szukał firm, dla których dynamiki wyników są znacznie lepsze niż średnia dla szerokiego rynku. o ile fundamenty przedsiębiorstwa nie są świetne, to choćby nie analizował akcji pod kątem techniczny. Twierdzi, iż tylko technika w połączeniu z dobrymi fundamentami pozwala osiągnąć najbardziej rewelacyjne stopy zwrotu. W przypadku analizy technicznej zwracał ponadto uwagę tylko na wykresy w interwale tygodniowym. Analizowanie krótszych interwalów uważał za niepotrzebny szum.

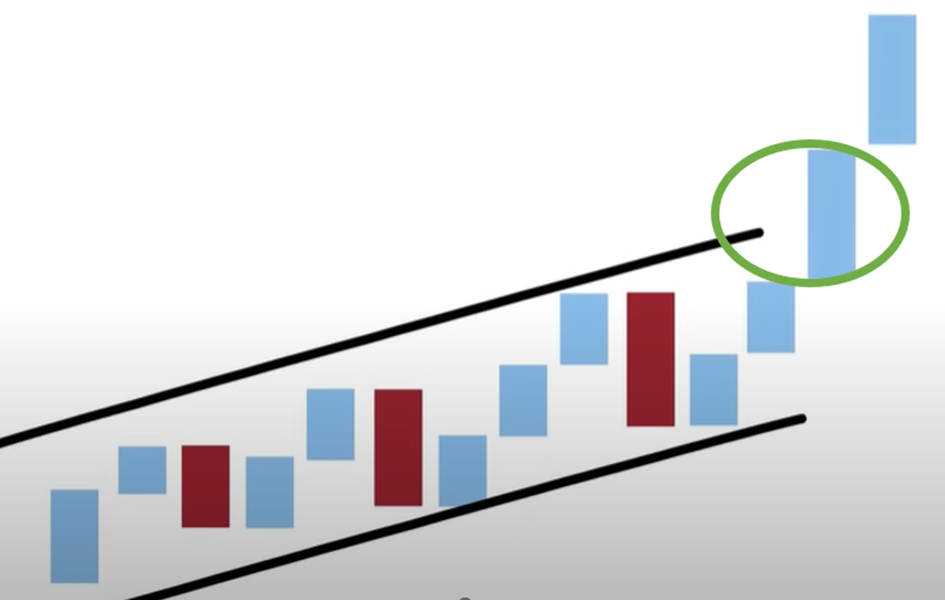

Analizując spółkę fundamentalnie oprócz dynamik wzrostu zysku i przychodów zwracał uwagę na wszystkie inne elementy z modelu CANSLIM – wymyślonego przez jego mentora O’ Neila. o ile dana akcja spełniała wszystkie elementy modelu CANSLIM, wówczas analizował dopiero wykres i czekał na wybicia z kanału wzrostowego.

Polowanie na wybicia z kanału wzrostowego

Połączenie analizy fundamentalnej z techniczną

Po wybiciu z trendu wzrostowego pokazanego wcześniej, David zajmował pozycję. Średnio w portfelu najlepsze walory trzymał od 6 do 12 miesięcy. Spółki, które zachowują się gorzej około trzech miesięcy, a słabeuszy najwyżej kilka tygodni. Portfolio Ryana było też bardzo skoncentrowane. Średnio w tym samym czasie inwestował w maksymalnie 6 walorów. Nie lubił się rozdrabniać. Twierdził, iż na rynku rzadko kiedy w tym samym czasie można znaleźć więcej niż kilka świetnych okazji kupna.

To kolejny inwestor z sukcesami po choćby Stanleyu Druckenmillerze, którego historię opisywaliśmy ostatnio, łączący analizę fundamentalną z techniczną. Dopiero, o ile sygnały płynące z obu były pozytywne, decydował się na inwestycje. Na rynku, jak widać, nie ma jednego słusznego podejścia. Konsekwentna i przemyślana strategia może dawać sukcesy niezależnie od tego, jakie podejście akurat wyznajemy.

Do zarobienia,

Karol Badowski

3 lat temu

3 lat temu

Źródło:

Źródło: