Wstęp

Zacznę nietypowo, bo od wykresu kursu akcji (ze skalą logarytmiczną):

+2500% w ciągu 5 lat i to nie licząc dywidend.

Piękna giełdowa historia spółki, która jest książkowym przykładem jakich spółek powinien szukać racjonalny inwestor.

Pewnie już wiele osób nie pamięta, iż kiedyś spółka nazywała się 4fun Media i prowadziła kanały muzyczne w telewizji, a w 2019 r. poniosła skonsolidowaną stratę 15 mln zł. Później nastąpiła jednak reorganizacja, która doprowadziła do skupienia się na kluczowych aktywach i rozwoju w ramach dynamicznie rosnącego segmentu reklamy zewnętrznej. To zaowocowało znaczącą poprawą wyników. A także większą otwartością na inwestorów i wypłaty wysokich dywidend. Gratulacje dla Spółki i Zarządu, który ten proces przeprowadził.

Przypomnę, iż spółka przedstawiana była w ramach POS w lutym 2023 r. : https://portalanaliz.pl/wideo/porozmawiajmy-o-spolkach-wideo-artifex-mundi-i-digital-network/

Racjonalny inwestor poszukuje spółek patrząc głównie w przyszłość oceniając realnie ich perspektywy rozwoju. A potem robi trudną rzecz – trzyma akcje spółki, dopóki perspektywy są dobre.

Działalność

Digital Network działa w najbardziej rozwojowym segmencie reklamy zewnętrznej tzw. DOOH – Digital Out of Home.

W najnowszym raporcie za 1 półrocze 2025 r. można znaleźć interesujące dane dotyczące europejskich konkurentów:

- JCDecaux – francuska firma – lider światowego DOOH – zwiększyła przychody w I półroczu 2025 r. zaledwie o 3,3%, ale segment cyfrowy wzrósł już o 12,2%, a przychody z reklam programatic o 25,2%

- Ströer – potentat rynku niemieckiego – przychody w zakresie mediów +7%, a DOOH +17%, w tym programtic +26%

To pokazuje przewagę Digital Network, który działa w całości w DOOH i widząc światowy trend również dynamicznie rozwija model sprzedaży reklamy programmatic. Dzięki temu oraz znaczącemu portfolio ekranów potrafi rosnąc w tempie dwucyfrowym.

Dla przypomnienia – Digital Network to spółka-matka dla lidera branży DOOH (cyfrowa reklama zewnętrzna) Screen Network SA, który jest znany mieszkańcom miast z ekranów szczególnie tych wielkoformatowych. Ok. 20000 ekranów, w tym 11 SuperScreen – wielkoformatowych najbardziej rozpoznawalnych. A kolejny taki ekran ma być niedługo uruchomiony.

Wykaz ekranów należących do Screen Network można zobaczyć w prezentacji : https://www.polsatmedia.pl/bin/e2fdbb5fd6bc387adad0a5b72a4e9d2a/Prezentacja_AdScreen_.pdf

Wyniki

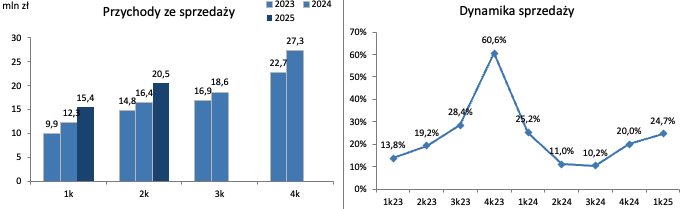

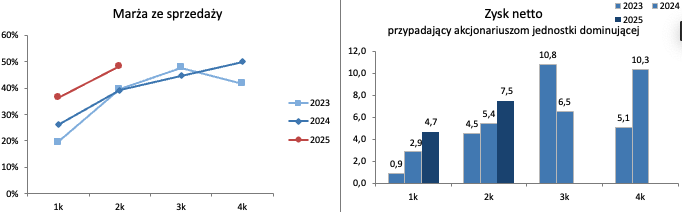

Digital Network historycznie najwyższym wynikiem dla 2 kwartału. Warto pamiętać o sezonowości, którą dobrze widać na wykrasach – najsłabszy jest 1 kwartał, a najlepszy 4 kwartał.

Przychody w 2 kwartale 2025 r. osiągnęły wartość 20,5 mln zł rosnąc o 24,5% r/r.

Rośnie marża dzięki dźwigni operacyjnej, co przekłada się na wyższy zysk ze sprzedaży i ostatecznie zysk netto jd, który wyniósł 7,5 mln zł (+38%).

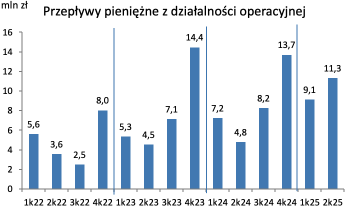

Dobre wyniki potwierdzane są przepływami operacyjnymi, które w znacznej części przeznaczane są na dywidendę dla akcjonariuszy.

W grudniu 2025 r. powinna być wypłacona zaliczka na dywidendę.

Perspektywy

Wielkość przychodów reklamowych rośnie w okresach ożywienia gospodarczego i taki w tej chwili jest w Polsce. Dodatkowo prawie wszyscy analitycy oczekują wzrostu wydatków konsumenckie w najbliższych kwartałach. A gdy firmy odczuwają popyt klienta detalicznego to chętniej wydają pieniądze na reklamę.

Oprócz sytuacji makroekonomicznej spółka wskazuje też na inne czynniki wpływające na przyszłe wyniki:

- ugruntowane pozycja lidera DOOH

- migracja budżetów z tradycyjnych bilbordów na nośniki cyfrowe

- efekt skali dzięki rozbudowanej i rosnącej sieci ekranów

- efektywny model biznesowy pozwalający na wykorzystanie dźwigni operacyjnej

- silna pozycja finansowa i względnie niski capex

- wysoka bariera wejście dla konkurencji

- potencjał Programmatic DOOH

- transfer budżetów reklamowych z internetu

- rozwój Smart City

Trzeba jednak wspomnieć też o wyzwaniach i ryzykach w działalności:

- sytuacja makroekonomiczna i geopolityczna, której niekorzystne zmiany mogą wpłynąć na zachowania konsumentów i poziom wydatków reklamowych

- rosnąca konkurencja, która zwiększa zaangażowanie w DOOH

- uchwały krajobrazowe, które mogą wpłynąć na lokalizację ekranów m.in. rozpoczęte konsultacje społeczne w Warszawie. Jednak wyrok Trybunału Konstytucyjnego z 12 grudnia 2023 r. m.in. o mechanizmach odszkodowawczych mocno wpłynął na skłonność miast do wprowadzanie istotnych ograniczeń

- znaczący udział przychodów (ok. 50%) ze współpracy z brokerem reklamowym (Polsat Media) – kooperacja trwa od 2017 r., a obecne umowa została przedłużona do października 2027 r.

Na chwilę obecną można jednak oceniać otoczenie jako sprzyjające działalności spółki.

Z innych ważnych wydarzeń trzeba wspomnieć o transakcjach sprzedaży pakietów akcji przez głównego akcjonariusza Epicom. Udział w akcjonariacie zmalał z 64,2% do 53,6%. Przypomnę, iż rok temu Epicom przeprowadzał ABB – jednak ze względu na niekorzystne oferty odstąpił od transakcji sprzedaży. Przesunięcie o rok opłaciło się.

Kapitalizacja 415 mln zł C/Z=14