Rynki od kilku dni żyją możliwym pivotem dla którego wystąpiły szczególnie sprzyjające euforii okoliczności mianowicie: wyprzedanie na rynku akcji, indeksy na minimach z czerwca, dolar na historycznych szczytach. To wszystko sprawiło, iż początek października (3,4) dla rynku akcji był jak dotąd najlepszym dniem na finansowych parkietach od kwietnia 2020 roku i okazał się być też najlepszym startem nowego kwartału od 2009 roku. Dwa ostatnie dni to też najlepszy początek IV kwartału od … 2002 roku, a więc od 20 lat! Mimo to Bitcoin zyskał zaledwie 5% i osuwa się ponownie poniżej 20 000 USD pokazując słabość. W ciągu tych dwóch dni wzrósł mniej choćby od złota i blisko trzykrotnie mniej niż srebro. Wskazuje to na chwilową słabość rynku crypto lub od początku 'mało realny’ pivot, który nie spowodował napływu kapitału do crypto risk assets.

Wydaje się jednak, iż wyłącznie przez to rynek gwałtownie uwierzył, iż to już dołek… połykając haczyk. Raport ADP z rynku pracy w USA wypadł mocno i wykazał potężny wzrost zatrudnienia co może jeszcze rozpędzić jastrzębi Fed. Dane wskazały 208 tys. nowych miejsc pracy przy poprzednim odczycie 132 tys. i 200 tys. prognozowanych. Amerykański dolar dostał wiatru w skrzydła, a trwający od poniedziałku pivot znów stoi pod wielkim znakiem zapytania.

JUST IN: The United Nations calls on the Fed and other central banks to halt interest rate increases – WSJ

— Bitcoin Magazine (@BitcoinMagazine) October 3, 2022Today’s ADP report shows wage inflation is still soaring. The Fed cannot pivot. pic.twitter.com/JgqPtcCSRw

— Reformed Trder (@Reformed_Trader) October 5, 2022Futures Fall As Rally Fizzles, Dollar Spikes Amid Fresh Doubts Of Fed Pivot https://t.co/1MQSXZb8HE

— zerohedge (@zerohedge) October 5, 2022Michael Burry Deleted Tweet @michaeljburry

October 4th, 2022 pic.twitter.com/796rbNNo9c

Michael Burry Deleted Tweet @michaeljburry

October 4th, 2022 pic.twitter.com/C5d92OoL5r

The Fed will never pivot The Fed will pivot pic.twitter.com/CS362h2OtP

— Sven Henrich (@NorthmanTrader) October 4, 2022The strong Dollar (black) isn't about the Fed. If it were about the Fed, rate differentials would be rising sharply. They're not. The rise in the Dollar isn't about Dollar "strength." It's about weak Euro and Yen. That means a dovish Fed pivot also won't bring the Dollar down… pic.twitter.com/qS4GyHuWkS

— Robin Brooks (@RobinBrooksIIF) October 5, 2022I understand that investors are in real need of a #FederalReserve 'pivot,' but let's not forget that the median price increase in August was the highest on record.

Even if September #inflation data comes in below expectations, the Fed must be reluctant to change course. pic.twitter.com/Os3oQvODsk

We are in a new, volatile market regime, with persistent #inflation. Most assets have lost money this year as a result. Suppose inflation were to recede and the market outlook brightened, #QuestionOfTheWeek: Where would you invest your money if the outlook brightened?

— BlackRock (@BlackRock) September 22, 20222022-10-03, 23:59 UTC

875 days after halving

Current: $19,633.43

2012 scaled: $162,907.60

2016 scaled: $54,665.62

Avg scaled: $92,579.95 pic.twitter.com/pOClDFzR5g

Podsumowanie

Euforia spowodowana konferencją ONZ, ostatnimi słabszymi danymi z amerykańskiej gospodarki oraz możliwie pogarszającym się obrazem rynku pracy wydaje się ponownie tylko krótkotrwałym przestojem w dalszej drodze na południe. Jedynym co mogłoby uczynić ją zasadną byłby Fed, który wskazałby iż agresywny cykl podwyżek musi zostac wygaszony z powodu obaw o zakotwiczoną inflację, zwalniającą gospodarkę i problemy rynku pracy. Problem w tym, iż ew. zakotiwczenie inflacji wciąż nie jest oczywiste (może zacząć spadać), gospodarka USA wciąż jest silna, a rynek pracy pozostaje napięty (ostatnie ponownie świetne dane o wnioskach dla bezrobotnych). Wydaje się, iż pivot rodzi się znów w pozornie sprzyjających okolicznościach gdy Wall Street znajduje się na poziomach z czerwca tego roku. Byki po prostu chcą wierzyć, iż to koniec bólu. Nie znaczy to jednak, iż koniec kryzysu można już 'odhaczyć’, a ryzykowne aktywa jak kryptowaluty wrócą na wzrostowe tory podobne do tych z 2020 – 2021.

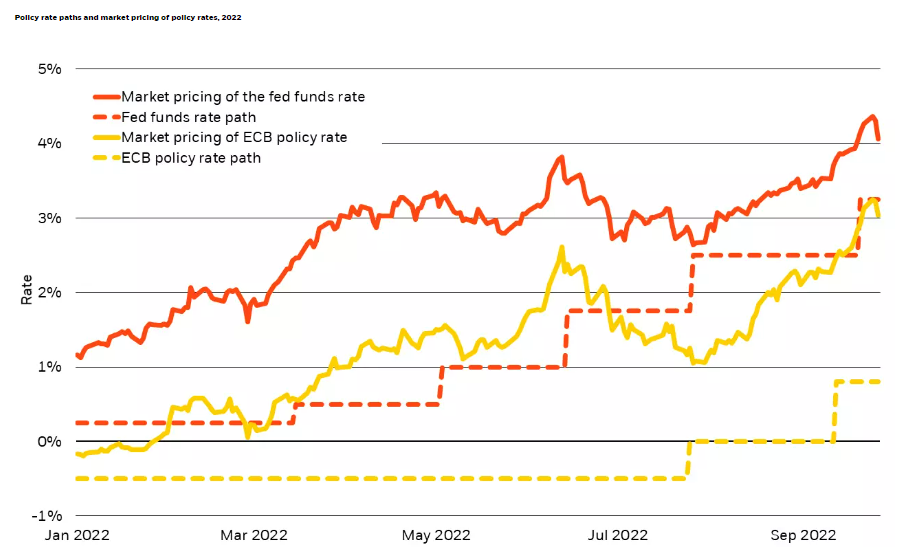

Najnowsza nota badawcza BlackRock zdecydowanie nie wygląda optymistycznie dla rynku akcji, a co za tym idzie prawdopodobnie kryptowalut które idą wyraźnie za rękę z Wall Street. Bank centralne wprowadzają stopy procentowe na restrykcyjne poziomy i są zdeterminowane by robić to dalej. To naturalnie obciąży gospodarkę wyrządzając poważne szkody, destrukcja popytu może przełożyć się na niższe wyniki finansowe spółek i doprowadzić do ich 'ponownej wyceny’ w kontekście słabnącej sprzedaży. Spadająca inflacja ustabilizuje się prawdopodobnie dopiero wiele miesięcy po szkodach, których doświadczy gospodarka jeżeli banki centralne przez cały czas uznają agresywny cykl podwyżek jako jedyne narzędzie walki z inflacją. Źródło: BlackRock

Najnowsza nota badawcza BlackRock zdecydowanie nie wygląda optymistycznie dla rynku akcji, a co za tym idzie prawdopodobnie kryptowalut które idą wyraźnie za rękę z Wall Street. Bank centralne wprowadzają stopy procentowe na restrykcyjne poziomy i są zdeterminowane by robić to dalej. To naturalnie obciąży gospodarkę wyrządzając poważne szkody, destrukcja popytu może przełożyć się na niższe wyniki finansowe spółek i doprowadzić do ich 'ponownej wyceny’ w kontekście słabnącej sprzedaży. Spadająca inflacja ustabilizuje się prawdopodobnie dopiero wiele miesięcy po szkodach, których doświadczy gospodarka jeżeli banki centralne przez cały czas uznają agresywny cykl podwyżek jako jedyne narzędzie walki z inflacją. Źródło: BlackRock

3 lat temu

3 lat temu

![Piłka w prawo, Świątek w lewo. Polka była bezradna [WIDEO]](https://sf-administracja.wpcdn.pl/storage2/featured_original/69797ba3afacc9_50574868.jpg)

![Australian Open: Jessica Pegula - Amanda Anisimova [RELACJA NA ŻYWO]](https://cdn.przegladsportowy.onet.pl/1/QDOk9lBaHR0cHM6Ly9vY2RuLmV1L3B1bHNjbXMvTURBXy9kZTUyNDNhYTZlY2VjYzQ2NTY3M2Q2MmI3MmViOWE0Zi5qcGeSlQPNAenM_c0JDc0FGJMFzQlgzQZA3gACoTAHoTEE)