Decyzja Fed o podniesieniu stóp procentowych na posiedzeniu 1 lutego 25 punktów bazowych nie powinna być dla nikogo zaskoczeniem. Rynek wyceniał ją i akceptował od naprawdę długiego czasu. Rzadko kiedy prawdopodobieństwo danego ruchu przed Fed jest aż tak jednoznacznie wycenione przez Fed Funds futures. Stan prawdopodobieństwa danego ruchu na 27 stycznia wynosił ponad 98%. Tu warto dodać jeszcze, iż nie zdarzyło się w historii decyzji Fed, aby decyzja była inna niż taka prognozowana przed Fed Funds futures, gdy prawdopodobieństwo przekraczało 75%.

Podniesienie stóp o 25pb było pewne od dawna

Intryguje mnie po co palić więcej niż dwie kalorie na głowienie się, co zrobi FED na najbliższym posiedzeniu? FED Futures podają to jak na tacy. Innej podwyżki jak 25pb nie będzie. pic.twitter.com/SMHvyRSzn3

— DNA Rynków-merytorycznie o giełdach i gospodarkach (@DnaRynkow) January 27, 2023Nie inaczej było też tym razem i w zasadzie rynku średnio ta decyzja obchodziła. Kluczowe było (jak zawsze), co Jerome Powell powie na swojej konferencji, a jeszcze bardziej kluczowe, jak odpowiadać będzie na pytania. Osoby mające doświadczenie z polskimi konferencjami NBP po decyzji RPP mogą czuć się zaskoczone, bo z samych konferencji NBP kilka wynika, ale jednak stopień komunikacji Fed z rynkiem jest o parę klas wyższy. Z niego wynika więc potencjalnie naprawdę sporo.

Powell widzi dezinflację

Niektórzy prawdopodobnie skupili się jedynie na lakonicznym zdaniu w samym oświadczeniu FOMC po decyzji i kompletnie zignorowali samą konferencję Powella. Cytując: „The Committee anticipates that ongoing increases in the target range will be appropriate in order to attain a stance of monetary policy that is sufficiently restrictive to return inflation to 2 percent over time.”. Wychodzi więc na to, iż w takim razie na rynku powinna być panika, prawda? W końcu Fed twardo obstaje przy swoim i twierdzi, iż dalsze podwyżki stóp procentowych będą adekwatne dla osiągnięcia celu inflacyjnego na poziomie 2%.

Jak więc doszło do tego, iż rynek akcji w USA zamknął się na ponad 2% plusie, a rentowności obligacji się zawaliły? Tak przecież nie powinna wyglądać reakcja na mocno jastrzębi ton i straszenie dalszymi podwyżkami stóp procentowych.

Jak poszczególne rynki zareagowały na konferencję Jerome Powella 1 lutego 2023

Powell podczas konferencji dostał masę okazji do tego, aby uderzyć w jastrzębie tony. Nie zrobił tego. Mało tego, sporo z wypowiadanych zdań miało znamiona tonowania jastrzębich nastrojów. Tak, Powell powtarzał, iż „dalsze podwyżki są zasadne„, czy „zrobimy wszystko, żeby inflacja wróciła do celu 2%„, albo „jeszcze nie czas żeby mówić o zwycięstwie nad inflacją„.

Jednocześnie jednak ten sam Powell silnie zaznaczał, iż komitet decyzyjny (FOMC) rozumie, iż polityka monetarna ma opóźniony wpływ na gospodarkę i niesamowicie często podkreślał, iż inflacja spada. Jasne zaznaczenie z ust szefa Fed, iż proces dezinflacji się rozpoczął, nie był przez rynki słyszany jeszcze ani razu.

“We can now say I think for the first time, that the disinflationary process has started.”

PowellMocno zaznaczał też, iż FOMC zdaje sobie sprawę również z tego, iż proces dezinflacji przebiega na razie głównie w cenach dóbr. Pozostały jeszcze usługi i cały segment najmu. Tu jednak również wprost zauważył po raz kolejny, iż największy komponent inflacyjny – najem nieruchomości jest najbardziej opóźniony i dopiero zobaczymy jego wpływ na spadek inflacji. To prawda, zresztą już wielokrotnie przeze mnie podnoszona. choćby w jednym z ostatnich niedzielnych newsletterów makro DNA (dołączysz do niego tutaj). Jeśli spojrzeć na aktualne nowo zawierane umowy najmu, to ceny spadają. Nawet nie tyle rosną wolniej, co po prostu spadają. To znajdzie swój wydźwięk w inflacji ogólnej, ale dopiero po czasie.

Dane miesięczne o cenach najmu zwiastują deflację tego elementu składowego inflacji

Miękkie lądowanie podkreślane

Mało tego, Powell wprost przyznał nawet, iż jego własnym bazowym na dziś scenariuszem jest miękkie gospodarcze lądowanie. Był to wcześniej cel Fed, ale jeszcze nigdy nie był tak jednoznacznie zaanonsowany, jako oficjalna prognoza. Nie dziwi mnie to, bo na dziś próżno szukać danych gospodarczych zwiastujących wielką recesję.

“I still think there is a path to getting inflation down to 2%, without a significant economic decline or significant increase in unemployment,”.

PowellJednocześnie jednak na potrzeby zaspokojenia narracji tych, którzy wieszczą zagładę, przyznam, iż faktycznie każde twarde lądowanie zaczyna się najpierw i wygląda jak miękkie lądowanie. Bezrobocie nigdy (poza COVID) nie wystrzeliwuje raptem o 10 punktów procentowych w górę.

Sporą uwagę zdobywa ostatnio sztuczna inteligencja, więc dla potwierdzenia rynkowego entuzjazmu mogę choćby pokazać, jak sztuczna inteligencja Bloomberga, która analizuje początek Konferencji Powella odebrała jego słowa. Im wyżej wykres wyżej, tym bardziej jastrzębio, im niżej, tym bardziej gołębio. Czy Powell był gołębiem podczas tej Konferencji? Oczywiście, iż nie. W porównaniu jednak do Powella z połowy 2022 roku, kiedy grzmiał o tym, iż choćby jeżeli będzie to bolało gospodarstwa domowe i doprowadzi do wielkiej recesji, to stopy muszą być podnoszone, obecny Powell był tylko cieniem tamtego jastrzębia.

Jak AI Bloomberga odczytało konferencje szefa Fed

Czy czas obniżek stóp?

Nie zrozum mnie źle. Nic z tego nie oznacza, iż za chwilę wejdziemy w proces obniżek stóp procentowych. Do tego jeszcze daleko, ale w tej chwili rynek chce po prostu wiedzieć, iż podwyżki się skończyły, bo rynek doskonale wie, iż stopy nie będą wynosiły po blisko 5% w nieskończoność.

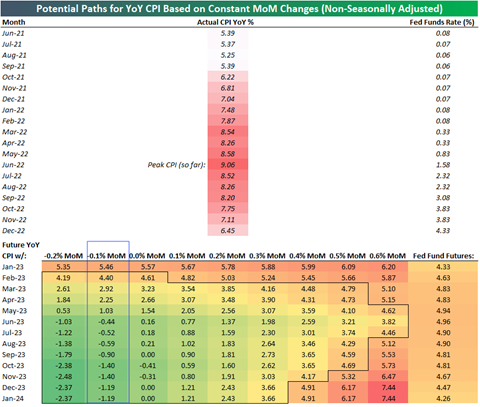

Inflacja w USA za chwilę będzie poniżej stóp procentowych. W ujęciu realnym, stopy procentowe już są dodatnie (obecne stopy minus PRZYSZŁOROCZNA inflacja). Dobrze uświadomi Ci to poniższy wykres. choćby jeżeli inflacja w USA będzie rosnąć po 0.3% w ujęciu miesiąc do miesiąca przez cały czas (a nie będzie), to i tak będzie poniżej poziomu stóp procentowych około marca 2023 roku. To w zasadzie… zaraz. Od tego momentu jakiekolwiek podwyżki stóp procentowych nie będą w żadnym stopniu logiczne uzasadnione.

Inflacja w USA zaraz poniżej poziomu stóp procentowych

Czy więc Fed podniesie stopy jeszcze o kolejne 25 pb pod koniec marca? Możliwe, ale toteż już rynek wycenia i akceptuje, a do tego czasu dostaniemy jeszcze dwa odczyty CPI. Wszystko może się do tego czasu zmienić. Czy podniesie jednak te same stopy jeszcze po marcu? To na dziś praktycznie nierealne. Zwłaszcza w sytuacji, gdy sam Powell zaczyna mówić o dezinflacji.

Do zarobienia,

Piotr Cymcyk

2 lat temu

2 lat temu