Protokół FOMC (pol. Federalny Komitet ds. Operacji Otwartego Rynku) z grudniowego posiedzenia pokazał, iż bankierzy ani myślą spuszczać z tonu, a pivot bardziej niż celem Fedu wydaje się być utkanym przez rynki finansowe terminem, podsycanym nadzieją, chciwością i … Głupotą? Czy naprawdę Rezerwa Federalna nie obniży stóp procentowych przez cały rok? Wydaje się to prawdopodobnie, członek Fed Neal Kashkari przekazał dziś, iż podwyżki należy utrzymać na kilku następnych posiedzeniach FOMC w celu przekonania się o trwałości słabnącej inflacji. Według jastrzębich szacunków Kashkariego, docelowa stopa procentowa ma wynieść choćby 5,4%, zdecydowanie powyżej oczekiwań rynków które 'czerwoną linię’ widzą na poziomie 5%.

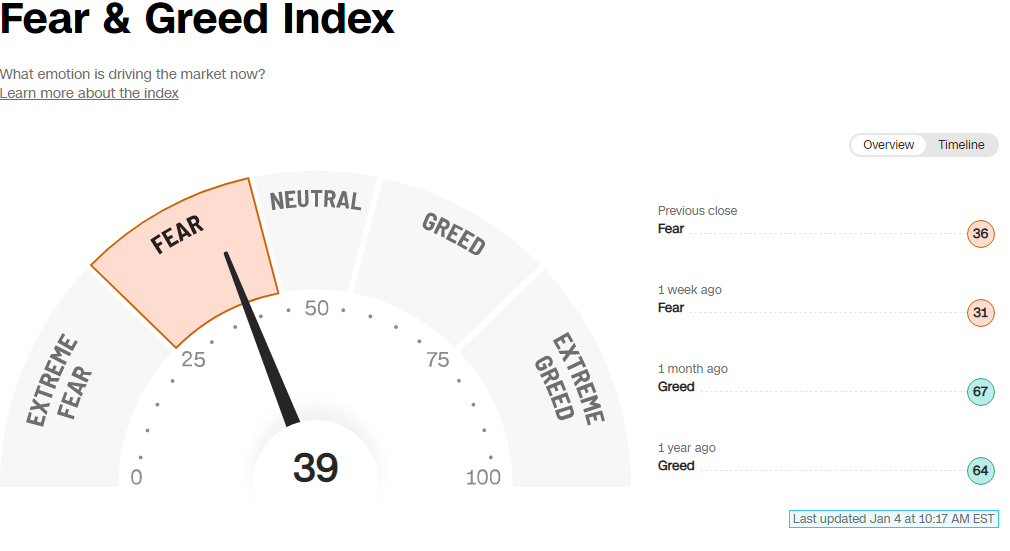

Rynki finansowe mimo krótkotrwałego, noworocznego ożywienia wciąż ogarnia strach. Rok i miesiąc temu główną emocją, która prowadziła rynki była chciwość. Dobrze pokazuje to mechanizm działania 'rynkowego wahadła’ nastrojów. Źródło: Financialuice

Rynki finansowe mimo krótkotrwałego, noworocznego ożywienia wciąż ogarnia strach. Rok i miesiąc temu główną emocją, która prowadziła rynki była chciwość. Dobrze pokazuje to mechanizm działania 'rynkowego wahadła’ nastrojów. Źródło: FinancialuiceRynki wciąż w szachu

Jak informuje The Wall Street Journal, protokoły FOMC nie zawarły prawie żadnej informacji na temat tego, o ile urzędnicy zamierzają podnieść stopy procentowe na lutowym posiedzeniu. Niepewność poskutkowała wyprzedażą akcji technologicznych i kryptowalut.

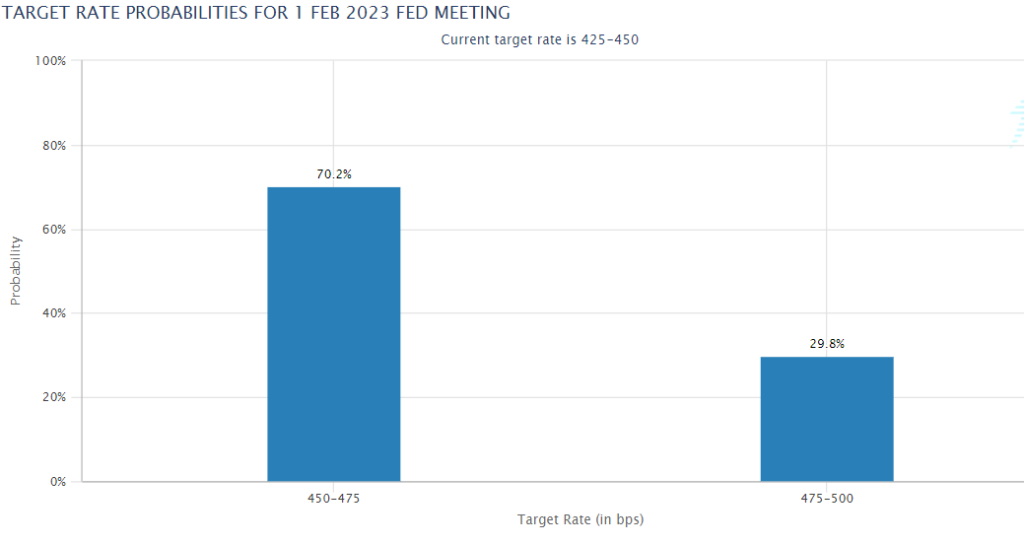

Rynki wyceniają prawdopodobieństwo podwyżki o 25 pb na najbliższym posiedzeniu z ponad 70% prawdopodobieństwem. Bardziej jastrzębia podwyżka o 50 pb jest oceniania jako zdecydowanie mniej prawdopodobna. Wygląda to dość ryzykownie i daje szanse na kolejne rozczarowanie Wall Street. Źródło: CME

Rynki wyceniają prawdopodobieństwo podwyżki o 25 pb na najbliższym posiedzeniu z ponad 70% prawdopodobieństwem. Bardziej jastrzębia podwyżka o 50 pb jest oceniania jako zdecydowanie mniej prawdopodobna. Wygląda to dość ryzykownie i daje szanse na kolejne rozczarowanie Wall Street. Źródło: CME- Kontrakty na krótkoterminowe stopy procentowe w USA spadły po protokole Fed, który odebrany został w gruncie rzeczy mieszanie. Bankierzy biorący udział w rozmowach wskazali, iż ryzyko inflacyjne (uporczywa, utrzymująca się wysoka inflacja) pozostaje kluczowym czynnikiem kształtującym perspektywy polityki. (jastrzębio, kolejny szczyt inflacyjny przez cały czas w grze, obawy o powtórkę z lat 70-tych)

- Kilku uczestników podkreśliło znaczenie komunikowania, iż spowolnienie podwyżek stóp nie jest oznaką słabnącego zaangażowania w osiągnięcie stabilności cen i nie jest też dowodem na to, iż inflacja znalazła się na trwałej ścieżce spadkowej. (jastrzębio, Fed daje do zrozumienia iż pozostaje restrykcyjny i ukierunkowany na walkę z inflacją, bez względu na koszty)

- Większość FOMC podkreśliło znaczenie zachowania elastyczności przy przyjmowaniu bardziej restrykcyjnego stanowiska (informacja mieszana, zacieśniamy dalej a jak coś mocno walnie, będziemy obniżać)

- Uczestnicy zauważyli, iż spowolnienie podwyżek stóp procentowych pozwoli bankowi centralnemu na ponowną, spokojniejszą ocenę postępów inflacji i rynku pracy w USA. (lekko gołębio, ponieważ inflacja od trzech posiedzeń spada, choć z drugiej strony rynek pracy pozostaje wciąż mocny podsycając obawy o powrót inflacji gdy cykl będzie zbyt mało restrykcyjny)

- Uczestnicy zgodzili się, iż Fed poczynił w poprzednim roku znaczący postęp w kierunku wystarczająco restrykcyjnego nastawienia polityki pieniężnej. (lekko gołębio, narracja w stylu – najgorsze za nami i gorzej może nie będzie, stopy wiecznie rosnąć nie mogą)

- Uczestnicy posiedzenia polityki Fed w dniach 13-14 grudnia przewidywali, iż dalsze podwyżki stopy fed funds będą adekwatne (bardzo enigmatycznie, to było oczywiste, iż w grudniu cykl się nie skończy)

- Uczestnicy z zadowoleniem przyjęli październikowe i listopadowe odczyty spadającej inflacji, ale zgodzili się, iż potrzeba znacznie więcej dowodów na postęp, aby być pewnym trwałej ścieżki spadkowej (jastrzębio, Fed kwestionuje obecny spadek inflacji choć ten jest dynamiczny i ewidentny, trwa już trzy posiedzenia choć na czas grudnowego FOMC były to dwa odczyty z rzędu)

- Nikt z uczestników nie przewidywał, iż cięcia stóp będą konieczne w 2023 roku (jastrzębio choć należy zwrócić uwagę na dobór słów – KONIECZNE. Trudno by Fed przewidywał obecnie, iż stopy trzeba będzie koniecznie ciąć w 2023 roku, gdyby powiedzili to teraz coś byłoby ewidentnie nie tak ze średnią inteligencji członków FOMC, przecież wyraźnie komunikują, iż walczą z inflacją (!) Dodatkowo informacja ta nie jest tożsama z tym, iż takowych cięć nie będzie. W końcu Fed lubi radykalnie zmieniać zdanie, a mając na uwadze oczekiwania inflacyjne wyraźnie woli przesadzić w jastrzębią niż gołębią stronę, stąd prawdopodobnie ten komentarz. Z drugiej strony sam fakt, iż takowy się pojawił jest oczywiście jastrzębi ale niezmiennie – bezwartościowy)

To kiedy ten pivot?

Mówiąc o pivocie rynki prawdopodobnie nie do końca nie są świadome tego o co proszą (albo są, ale łudzą się jak to mają w zwyczaju robić) ponieważ dużo ważniejsze od samego pivotu jest to, co musi się wydarzyć by takowy nastąpił. Ponieważ rynek pracy w USA jest przez cały czas wyjątkowo mocny, a zagrażająca inflacji presja płacowa wciąż jest w grze Fed ma naprawdę trudny orzech do zgryzienia i z uwagi na fakt wciąż 'bogatych Amerykanów’, musi cykl prowadzić wyjątkowo restrykcyjnie… Powodując jeszcze większe szkody dla gospodarki, ponieważ nie ma innego wyjścia.

Mało tego Fed będzie prawdopodobnie chciał utrzymać stopy procentowe na wyższych poziomach (zdecydowanie wyższych od jeszcze 0% przed rokiem) by powstrzymać kolejną spiralę inflacyjną i być może na tych wyższych poziomach będą utrzymywane latami. W końcu to zerowe a choćby ujemne stopy procentowe były anomalią, w tej chwili po prostu zbliżamy się do historycznej średniej (!) Dodatkowo proinflacyjnie wygląda również środowisko na świecie: problemy handlowe z Chinami, niepewne stosunki USA krajami gospodarek wschodzących, problemy z podażą (niższa podaż przy wciąż sporym popycie zachęcająca producentów i sprzedawców do podwyżek), problemy w łańcuchach dostaw to olbrzymie czynniki proinflacyjne na które Fed nie ma bezpośredniego wpływu, a które musi brać pod uwagę prowadząc cykl.

3 lat temu

3 lat temu