Fundacja Rodzinna to możliwość efektywnego zarządzania majątkiem rodzinnym, która jednocześnie zapewnia lepszą sukcesję biznesu, a także aktywów. I co ciekawe, to coraz bardziej popularne rozwiązanie wśród polskich inwestorów. Są jednak pewne niuanse, jak i wady i zalety, z których trzeba sobie zdawać zanim zdecydujemy się na to rozwiązanie.

Polska w ciągu ostatnich kilkudziesięciu lat doświadczyła dynamicznego rozwoju gospodarki. Nie jest zaskoczeniem, iż od 1989 roku wyrosło sporo fortun, które teraz czeka trudny czas. Twórcy prężnych biznesów zbliżają się do wieku emerytalnego, a czasem choćby już zeszli z tego świata. Pojawia się zatem problem sukcesji. Nie wszyscy mają żyłkę przedsiębiorcy. Z tego względu przy podziale majątku może pojawić się konflikt wewnątrz rodziny. Część spadkobierców będzie chciało spieniężyć biznes i “korzystać z życia”, inni woleliby przez cały czas rozwijać firmę lub cały rodzinny holding. Naprzeciw takim oczekiwaniom wyszedł ustawodawca. W 2023 roku pojawiła się nowa ustawa, która umożliwia powołanie Fundacji Rodzinnej (FR). Ktoś może się zapytać:

“Po co tworzyć Fundację Rodzinną kiedy można powołać Fundację?”

Otóż zgodnie z ustawą FR ma szereg korzyści względem zwykłej Fundacji. Może także stanowić świetny instrument do przeprowadzenia sukcesji w rodzinie oraz… zoptymalizować podatkowo inwestowanie. W tym artykule pokrótce wyjaśnimy czym jest Fundacja Rodzinna oraz jakie korzyści i zagrożenia niesie inwestorom.

Fundator, beneficjent, zarząd, zgromadzenie beneficjentów – warto znać te terminy

Sama ustawa o Fundacjach Rodzinnych nie jest zbyt długa, ponieważ liczy około 53 stron. Jest napisana prostym jak na ustawę językiem. To właśnie w niej dowiadujemy się kto może założyć fundację, jaką działalność może prowadzić fundacja oraz jakie prawa i obowiązki przysługują określonym osobom powiązanym z FR. Już w artykule 2 dowiadujemy się o tym, że:

“Fundacja rodzinna jest osobą prawną utworzoną w celu gromadzenia mienia, zarządzania nim w interesie beneficjentów oraz spełniania świadczeń na rzecz beneficjentów. Fundator określa w statucie szczegółowy cel fundacji rodzinnej.”

Na samym początku ustawy pojawiają się nazwy charakterystyczne dla fundacji. Chodzi o fundatora i beneficjentów. Istotnym jest fakt, iż majątek wniesiony do fundacji nie należy już do darczyńców i fundatorów, ale do osobnego bytu prawnego. Jest to bardzo ważne, ponieważ ma szereg konsekwencji prawno – podatkowych.

Fundację Rodzinną tworzy fundator lub fundatorzy, poprzez wniesienie do niej majątku. Mogą to być udziały w spółkach, nieruchomości, dzieła sztuki itp. To fundatorzy decydują o tym, jaką strukturę będzie miała fundacja oraz kto będzie korzystać z pożytków ekonomicznych FR. Kluczową rolę odgrywa statut, który nakreśla obowiązki i prawa beneficjentów. Dochodzimy do drugiego ważnego wyrażenia, jakim jest beneficjent. Niech to kim jest beneficjent wyrazi fragment ustawy:

“Fundacja rodzinna w przypadku beneficjenta będącego osobą fizyczną może w szczególności pokrywać koszty jego utrzymania lub kształcenia (…)”.

Beneficjent otrzymuje zatem świadczenie (pieniężne lub w naturze) od Fundacji Rodzinnej. Jednak sposoby wypłaty i warunki, jakie musi spełnić beneficjent, zależą od statutu fundacji. Takimi warunkami mogą być np. wiek, uzyskanie wykształcenia, brak zobowiązań finansowych czy powiązanie świadczeń z podjęciem pracy.

Bardzo istotną instytucją jest tak zwane zgromadzenie beneficjentów, które w określonych warunkach może odwoływać zarządzających Fundacją.

“O ile statut nie stanowi inaczej, powołania i odwołania członka zarządu dokonuje fundator, a po śmierci fundatora – rada nadzorcza, o ile została ustanowiona. W przypadku śmierci fundatora i braku rady nadzorczej powołania i odwołania członka zarządu dokonuje zgromadzenie beneficjentów. “

Z tego powodu warto zawsze zasięgnąć rady prawników przy tworzeniu statutu fundacji. Dzięki temu uniknie się nieporozumień i problemów prawnych w przyszłości.

Zgromadzenie beneficjentów zatwierdza także sprawozdania finansowe oraz decyduje o podziale wyniku finansowego. Warto pamiętać, iż statut może przyznać wybranym beneficjentom większą liczbę głosów, albo część wykluczyć z prawa głosu podczas zgromadzenia beneficjentów.

Oczywiście nie mamy tutaj miejsca do nakreślenia wszystkich organów FR oraz wyjaśnić, co ustawodawca miał na myśli w poszczególnych artykułach ustawy. Dlatego odradzamy otwierania fundacji samemu. O wiele lepiej skonsultować się z prawnikami, którzy pomogą stworzyć dobry statut, który będzie chronił i fundatora i beneficjentów.

Co może robić fundacja rodzinna?

Fundacja Rodzinna jest zwolniona z podatku CIT ze swojej działalności. Dopiero przy wypłacie świadczeń beneficjentom Fundacja Rodzinna musi zapłacić 15% podatku CIT. Jednak zakres wykonywanej działalności jest mocno ograniczony.

Zgodnie z ustawą sama FR może prowadzić określoną działalność gospodarczą:

- zbywanie mienia (o ile nie zostało nabyte w celu dalszego zbycia),

- najem, dzierżawa (ale nie najem krótkoterminowy),

- przystępowania do spółek handlowych, funduszy inwestycyjnych, spółdzielni,

- nabywanie i zbywanie papierów wartościowych i instrumentów pochodnych,

- udzielanie pożyczek (pod pewnymi warunkami),

- obrót zagranicznymi środkami płatniczymi należącymi do fundacji rodzinnej w celu dokonywania płatności związanych z działalnością fundacji rodzinnej.

Zatem sama fundacja może wynajmować mieszkania, magazyny czy inne budynki, a także dzierżawić grunty. Nie może jednak handlować kryptowalutami (bez podatku), czy spekulować na rynku Forex. Oczywiście jeżeli powołana zostanie spółka z.o.o., która będzie handlować na rynku walutowym, a właścicielem takiej firmy będzie FR, to prawo nie zostanie złamane. Problemem jest natomiast to, iż taka sp z o.o. będzie musiała zapłacić 19% podatku CIT. Zatem tworzenie takiej spółki w FR jest mało opłacalne.

Fundacja Rodzinna jako wehikuł do inwestowania na giełdzie

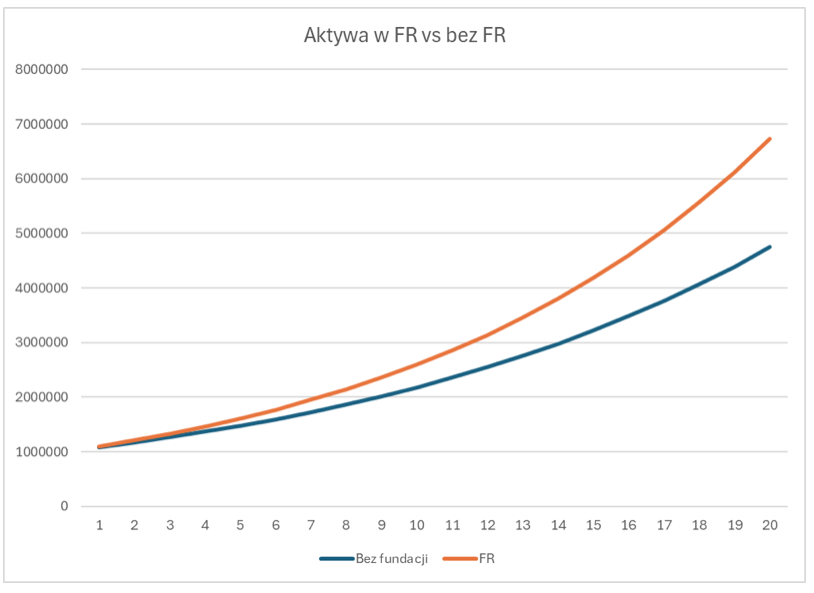

Fundacja Rodzinna może być wyjątkowo opłacalnym rozwiązaniem przy inwestowaniu na giełdzie, ale tylko wtedy kiedy nie wypłacamy środków z rachunku inwestycyjnego. Wtedy Fundacja nie płaci “podatku Belki”. Wyobraźmy sobie sytuację, w której inwestor chce kupić obligacje o wartości 1 mln zł, które płacą 10% odsetek i następnie reinwestować zyski w kolejne obligacje. Dzięki Fundacji Rodzinnej można uniknąć 19% podatku. Zobaczmy jak to będzie wyglądało w perspektywie 20 lat. Pozwalając majątkowi pracować w Fundacji inwestor otrzymał po 20 latach 6,7 mln zł. Dla porównania inwestując w tradycyjny sposób, majątek po dwóch dekadach wyniósł 4,7 mln zł.

Symulacja korzyści podatkowych przy inwestowaniu w obligacje w ramach Fundacji Rodzinnej oraz „klasycznie”. Źródło: opracowanie własne

Wydaje się to świetnym rozwiązaniem, jednak warto pamiętać także o kosztach. Standardowymi są związane z rachunkowością (wydatek rzędu kilkuset choćby do ponad 1 tys. zł miesięcznie) oraz dokonanie audytu (min. raz na 4 lata). Taki audyt może kosztować od kilku do choćby kilkunastu tysięcy złotych. Oprócz tego pamiętać należy o podatku 15% w przypadku wypłaty świadczenia dla beneficjentów.

Wróćmy jeszcze do poprzedniego przypadku. jeżeli założymy, iż osoba chciała wypłacić całość środków z fundacji po 20 latach, to trafiło na jej konto 5,7 mln zł, a więc o 1 mln zł więcej niż “klasyczne” płacenie co roku podatku od zysków kapitałowych. Świetnie FR będzie nadawać się do korzystania z opcji w strategii covered call, ponieważ nie trzeba będzie płacić podatku od zysków, co poprawi rentowność strategii opcyjnej. Również stosowanie transakcji zabezpieczających przy użyciu np. kontraktów terminowych będą neutralne podatkowo.

Kolejną zaletą FR jest możliwość wypłaty dywidendy ze spółek z. o.o. czy kapitałowych bez konieczności zapłaty podatku od zysków kapitałowych. Przykładowo: inwestor posiada restaurację w sp. z o.o., która generuje 1 mln zł zysku brutto. Po zapłaceniu podatku liniowego pozostaje 810 000 zł w spółce. jeżeli inwestor chciałby wypłacić środki na własny rachunek maklerski, to musi wypłacić dywidendę, która będzie opodatkowana 19% podatkiem. W efekcie z 1 mln zł zysku brutto, na rachunek inwestora trafi 656 100 zł. Teraz wyobraźmy sobie, iż sp. z o.o. należy do Fundacji Rodzinnej. Zarabia ona 1 mln zł brutto, czyli 810 tys. zł netto. Środki wypłaca w formie dywidendy do FR. Fundacja nie płaci z tego podatku od zysków kapitałowych. jeżeli FR przez cały czas będzie reinwestować środki w ramach swojej działalności, to podatek 15% zostanie wypłacony dopiero przy wypłacie środków (a więc np. za kilkanaście lat). Zatem można spokojnie pomnażać środki przez wiele lat na giełdzie i korzystać z procentu składanego. choćby jeżeli inwestor wypłaci z Fundacji wspomniane 810 tys zł jako beneficjent, to zapłaci 15%, a nie 19% podatku. Zatem oszczędność wyniesie 32 400 zł.

Uwaga na podwójne opodatkowanie na giełdzie!

Jednak nie wszystko złoto, co się świeci. Fundacja Rodzinna spełnia swoją rolę jako wehikuł inwestycyjny jeżeli nie wypłacamy środków pieniężnych do beneficjentów. Posłużmy się przykładem. Jest inwestor A, który ma 1 mln zł i otrzymał 10% dywidendy z amerykańskiej spółki. Rozlicza się jako inwestor indywidualny i skorzystał z możliwości unikania podwójnego opodatkowania. Zyski z dywidendy przeznacza na konsumpcję. W takim wypadku inwestor otrzyma 100 000 zł w formie dywidendy i zapłaci 15 000 zł podatku w USA oraz dodatkowe 4% podatku od zysków kapitałowych w Polsce. Czyli zarobi “na czysto” 81 000 zł. Teraz weźmy inwestora B, który poprzez FR otrzymał 100 000 zł w formie dywidendy z amerykańskiej spółki i skorzystał z klauzuli o unikaniu podwójnego opodatkowania. Zapłacił 15 000 zł podatku, czyli zarobił 85 000 zł. Jednak, jeżeli będzie chciał wypłacić wspomnianą gotówkę sobie, to otrzyma: 73 913,04 zł, pozostała kwota (11 086,96 zł) to CIT, jaki musi zapłacić Fundacja, za przekazanie środków beneficjentom. Jak widać, w takiej sytuacji nie opłaca się inwestować dzięki FR w spółki notowane na giełdach, których stopa opodatkowania zysków kapitałowych wyniesie ponad 4%.

Uważaj na ukryte zyski!

Fundacja Rodzinna podlega pod ustawę o podatku dochodowym od osób prawnych. Tam w artykule 24q znajdziemy definicje czym są ukryte zyski w FR. Ustawodawca starał się w tym artykule zmniejszyć ryzyko “kreatywności” fundatorów i beneficjentów. Z tego względu jeżeli Fundacja płaci fundatorowi czy beneficjentowi za usługi np. prawne, zarządcze czy marketingowe, to musi zapłacić 15% CIT. Dzięki temu fiskus chroni się przed zbytnim “drenowaniem” fundacji z pominięciem zapłaty podatku. Podobnie odsetki od udzielonej pożyczki jaką udzielił fundator czy beneficjent FR również będzie opodatkowana. Warto także uważać z braniem samochodów w leasing na fundację. jeżeli członek zarządu będzie korzystał z takiego samochodu w celach prywatnych, to zapłaci za taką usługę podatek.

Również zapłacimy podatek w przypadku kiedy otrzymamy darowiznę od FR, albo kiedy fundacja sprzeda nam mieszkanie poniżej ceny rynkowej. Dla dobrego snu znacznie lepiej nie naginać ekstremalnie prawa. W przeciwnym razie możemy spodziewać się kontroli skarbówki.

Podsumowanie: czy fundacja to dobre narzędzie dla inwestora?

Odpowiedź może być tylko jedna: to zależy.

Jeśli nie masz znacznego kapitału pod zarządzaniem (rzędu 1-2 mln zł) i planujesz regularnie wypłacać środki na własne życie, to FR może nie być dobrym rozwiązaniem. Wynika to z dużych kosztów (minimalny kapitał rzędu 100 000 zł, bardzo gwałtownie zostanie skonsumowany przez księgowość i audyty) oraz konieczności zapłaty 15% CIT przez fundację.

Z drugiej strony jeżeli myślisz o sukcesji i nie chcesz, aby majątek rodzinny trafił w niepowołane ręce, albo uległ rozdrobnieniu to FR jest ciekawym pomysłem. Kolejną zaletą jest także odroczony podatek, który może działać jak takie “IKE na sterydach”. Póki nie wypłacamy środków, to nie musimy przejmować się podatkami. Oczywiście. nie unikniemy podatku od zysków kapitałowych w zagranicznych krajach, wiec warto korzystać, albo z ETF-ów akumulacyjnych, albo wybierać takie kraje gdzie podatek od dywidendy jest niski. Jednak jeżeli nie będziemy wypłacać środków, to w długim terminie i tak skorzystamy, mimo zapłaty 15% CIT.

Warto pamiętać, iż kiedy wniesiesz majątek do fundacji, to przestajesz być jego właścicielem. od dzisiaj gotówka, nieruchomości, spółki wniesione do FR należą do Fundacji Rodzinnej. Warto o tym pamiętać, ponieważ po 10 latach wygasają zobowiązania alimentacyjne (np. prawo do zachowku). Z tego powodu kiedy źle skonstruujesz status FR i niespodziewanie umrzesz, możesz swoim spadkobiercom narobić kłopotu.

Brokerzy oferujący ETF i akcje

Coraz więcej brokerów posiada szeroką gamę akcji i ETF-ów w swojej ofercie, co stanowi idealne miejsce do prowadzenia długoterminowych inwestycji i szerokiej dywersyfikacji majątku w ramach Fundacji Rodzinnej. Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 400 ETF i 3500 akcji, prawie 3000 ETF i 19 000 akcji w Saxo Bank oraz ponad 10 000 ETF i aż 55 000 akcji w Exante.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

1 rok temu

1 rok temu