W najnowszej analizie Glassnode pochylił się nie tylko nad cyklem Bitcoina ale także nad strukturą posiadaczy w której dominacja HODLerów jest rekordowa w historii i wciąż rośnie. Miary on chain wskaźników Long Term Holder Supply, HODLed oraz Illuquid wzrosły do historycznych maksimów. Zachowanie podaży będącej w posiadaniu inwestorów krótkoterminowych sugeruje, iż nastąpiła zmiana charakteru rynku gdy w paźdznierniku BTC wzrósł powyżej kluczowych 30 tys. dolarów. Analiza podstawy kosztowej inwestorów dla różnych grup sugeruje, iż poziom 30 tys. USD jest istotną strefą zainteresowania byków.

Luka między 30 a 33 tys. USD została przebita niezwykle łatwo co wskazuje, ze w scenariuszu cofnięcia poniżej 33 tys. USD na poziomach tych prawdopodobnie nieuaktywni się silny popyt. Glassnode szacuje, iż do halvingu Bitcoina pozostało około 166 dni, a zatwierdzenie spot ETF w USA zaczyna wydawać się prawdopodobne. Analitycy on-chain wskazują, iż teraz kluczowym pytaniem dla inwestorów jest to, jaka część podaży Bitcoina znajduje się w swobodnym obiegu.

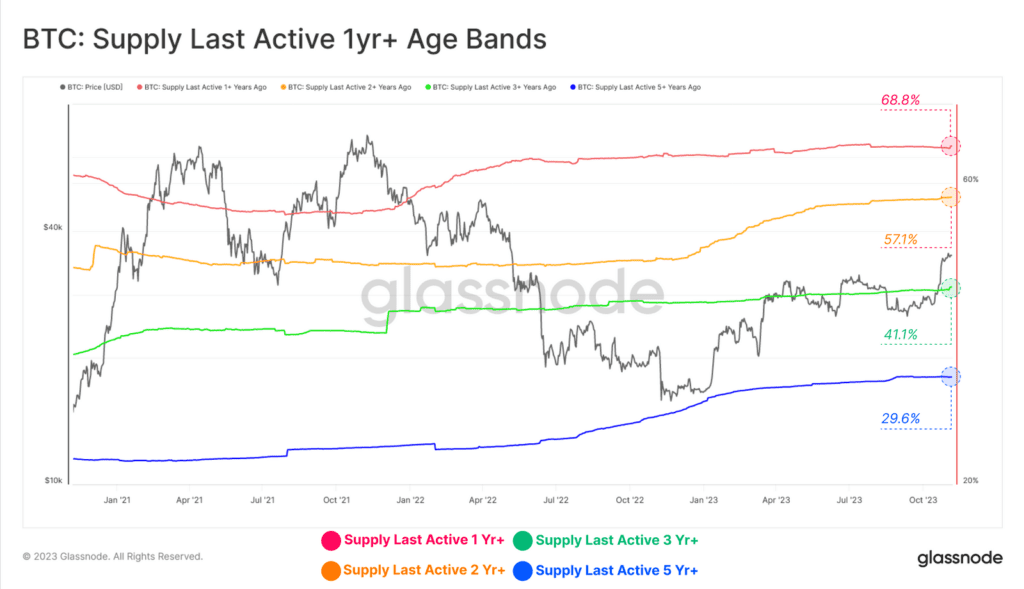

Względny odsetek podaży znajdującej się w obiegu dłużej niż 1 rok waha się na rekordowo wysokich poziomach dla kilku przedziałów 'wiekowych’ Bitcoina.

- Podaż ostatnio aktywna ponad 1 rok temu: 68.8% (czerwony)

- Podaż ostatnio aktywna ponad 2 lata temu: 57.1% (żółty)

- Podaż ostatnio aktywna ponad 3 lata temu: 41.1% (zielony)

- Podaż ostatnio aktywna ponad 5 lat temu: 29.6% (niebieski)

Źródło: Glassnode

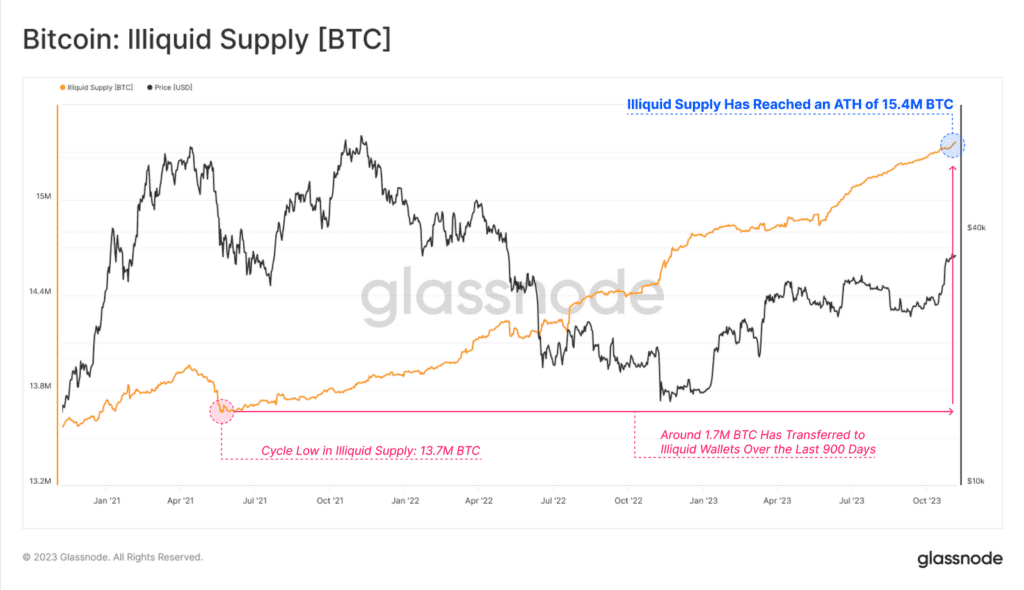

Źródło: GlassnodeWskaźnik podaży niepłynnej, który bada ilość podaży przechowywanej w portfelach z uwzględnieniem historii wydawanych przez nie BTC, również osiągnął ATH na poziomie 15,4 mln BTC. Zmiany w tzw. Illiquid Supply często idą w parze z wypłatami z giełd. To sugeruje, iż inwestorzy przez cały czas wycofują swoje BTC do prywatnych portfeli, przy czym od maja 2021 r. dokonało tego ponad 1,7 mln BTC.

Źródło: Glassnode

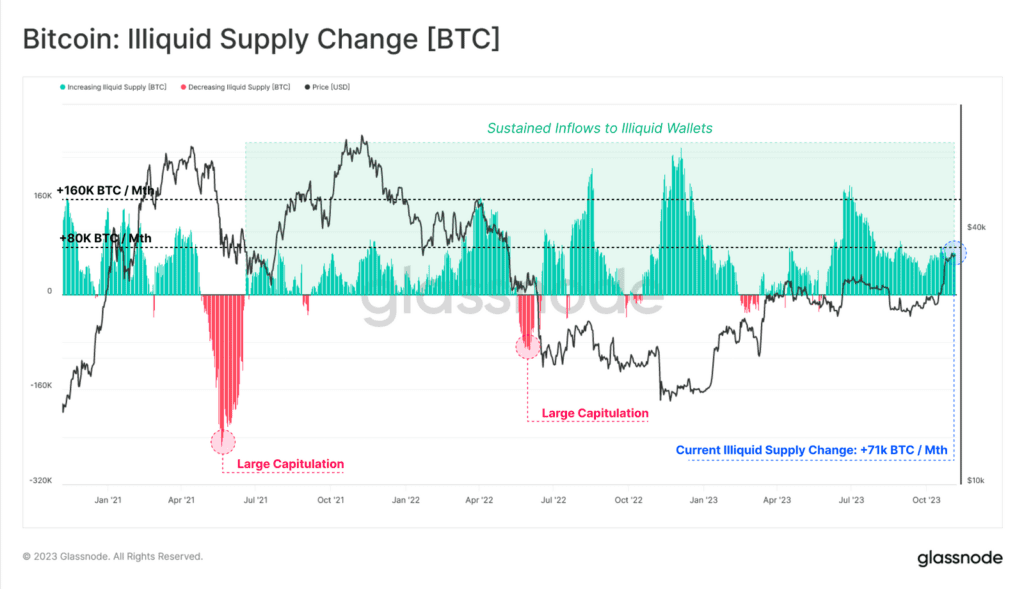

Źródło: GlassnodePowyższe wg. Glassnode’a ma swoje odzwierciedlenie w miesięcznej stopie zmian Illiquid Supply, która znajduje się w wieloletnim okresie wzrostu. w tej chwili rośnie w tempie średnio +71 tys. BTC miesięcznie.

Źródło: Glassnode

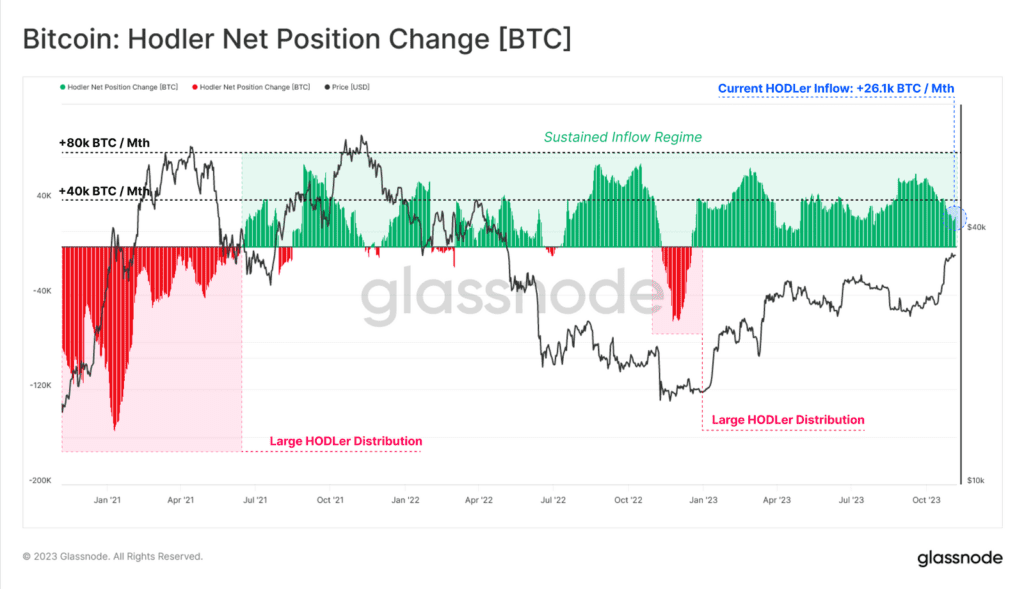

Źródło: GlassnodeW metryce zmiany pozycji netto HODLerów (znanej jako Vaulted Supply) widać, iż wskaźnik doświadczył trwałego napływu od czerwca 2021 r., z zauważalnym wzrostem po wyprzedaży z czerwca 2022 r., kiedy to upadały Three Arrows Capital i ekosystem Luny. Wskaźnik wskazuje na trend dojrzewania podaży BTC, ponieważ inwestorzy gromadzą i przechowują swoje BTC. Zupełnie powstrzymują się od wydawania i dokonywania transakcji w coraz szybszym tempie.

Źródło: Glassnode

Źródło: GlassnodeIstotne zmiany

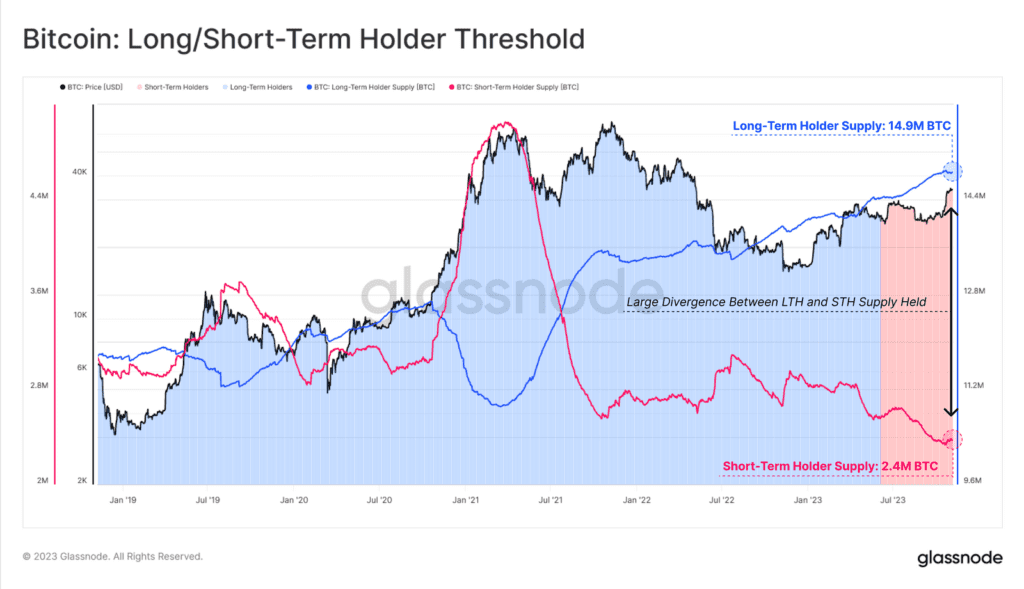

Potężna rozbieżność przez cały czas tworzy się między podażą posiadaczy długoterminowych (LTH), która niedawno pobiła rekord wszech czasów, a spekulacyjną grupą posiadaczy krótkoterminowych (STH). Podaż BTC posiadana przez tą grupę jest w tej chwili rekordowo niska co daje jej szanse wyłącznie krótkotrwałego wpływania na cenę. Ta dynamika wg. Glassnode’a pokazuje rosnące ograniczenie podaży, ponieważ obecni posiadacze stają się coraz bardziej niechętni do rozstania z Bitcoinami.

Spekulacje wokół ETF-ów potęgują tą niechęć. Według firmy analitycznej inwestorzy LTH historycznie czekają, aż rynek przebije ATH, zanim zwiększą dystrybucję. Proces ten można zaobserwować na podstawie dużego spadku podaży podczas hossy w 2021 r., któremu towarzyszy wzrost podaży STH (nowy kapitał) oraz wzrost wolumenu napływów BTC na giełdę. Dziś obserwujemy coś odwrotnego.

Źródło: Glassnode

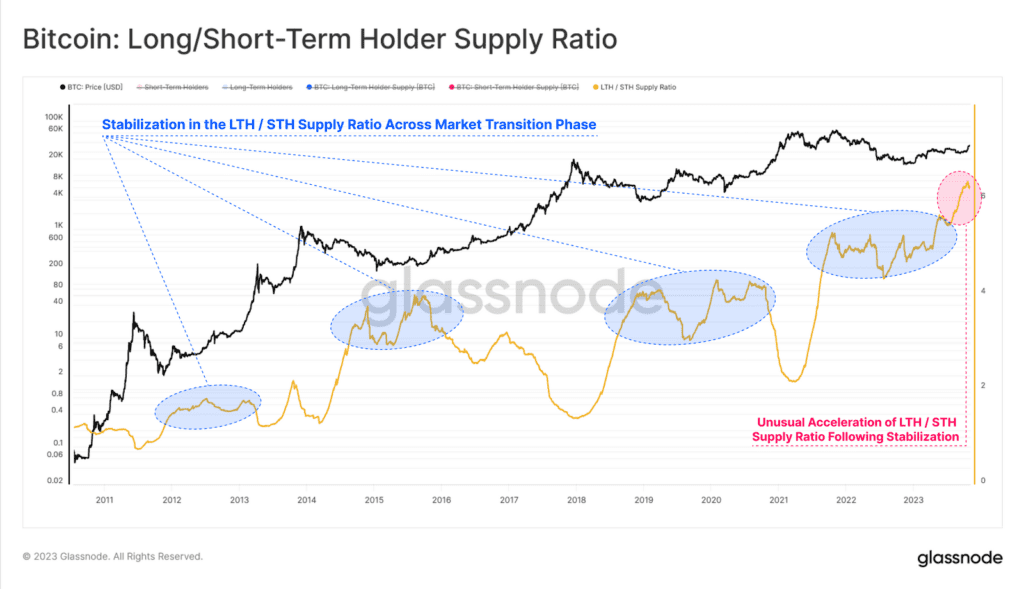

Źródło: GlassnodeJeśli weźmiemy pod uwagę stosunek podaży Long i Short-Term Holder, zobaczymy, iż od lipca 2023 r. osiągnął on nowe maksima. Wyraźnie pokazuje to skalę rozbieżności między podażą uśpioną a aktywną – spekulanci mają w swoich rękach coraz mniej BTC, które dojrzewają w długoterminowych portfelach.

Źródło: Glassnode

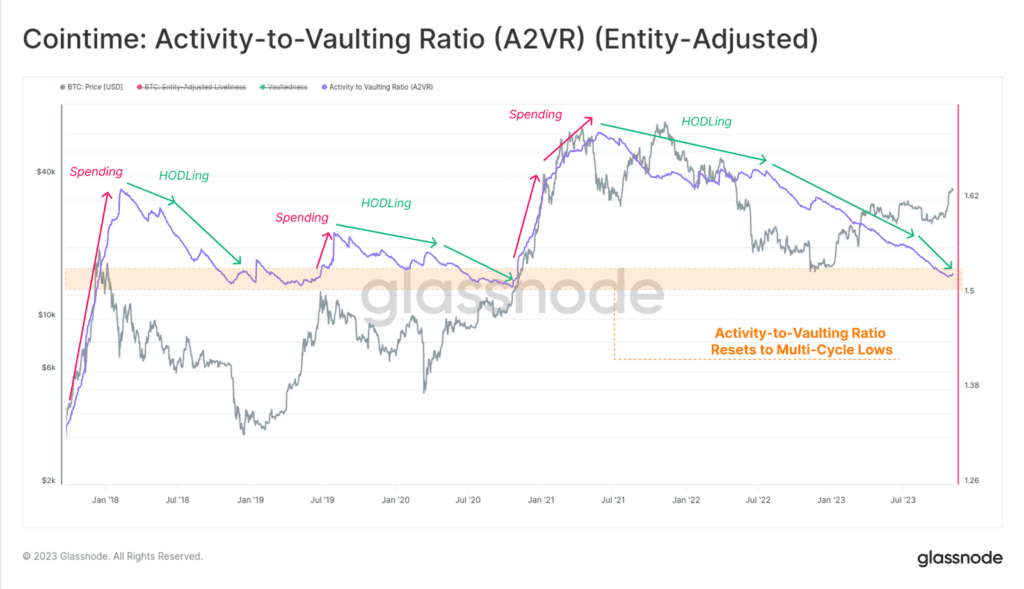

Źródło: GlassnodeActivity-to-Vaulting Ratio (A2VR)

to wskaźnik onchain, który zbudował Glassnode aby opisać rozbieżnośćmiędzy LTH a STH w szerokiej skali. Zestawia on historyczną równowagę „aktywności” i „braku aktywności” BTC mierzoną dzięki jednostek czasu posiadania ich przez inwestorów. Tendencje wzrostowe wskazują, iż inwestorzy posiadający stare BTC wydają je, a bardziej strome wzrosty wskazują na agresywną dystrybucję.

Tendencje spadkowe wskazują, iż inwestorzy wolą trzymać swoje BTC w stanie nieaktywnym, a jeszcze bardziej strome spadki sugerują przyspieszenie takiego zachowania. Wskaźnik A2VR znajduje się w trendzie spadkowym od czerwca 2021 r., a jego nachylenie znacznie się zwiększyło po czerwcu 2022 r.. Wskaźnik ten osiągnął w tej chwili podobne minima jak na początku 2019 r. i pod koniec 2020 r., w obu przypadkach poprzedzając znaczące trendy wzrostowe na rynku. Wg. Glassnode’a sugeruje to również, iż entuzjazm cyklu 2021-22 został już całkowicie wypłukany z rynku – robiąc miejsce potencjalnie nowej hossie.

Źródło: Glassnode

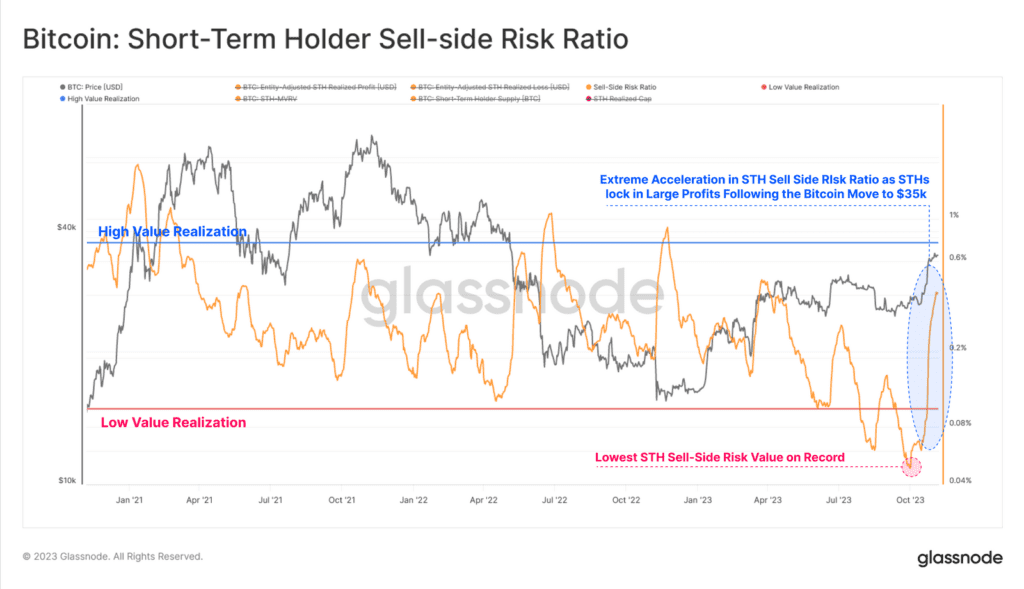

Źródło: GlassnodeInnym sposobem oceny aktywności rynku jest analiza ich zachowań związanych ze sprzedażą. Glassnode . przeanalizował sytuację Sell-Side Risk Ratio jako miary oceny wartości zysku lub straty zablokowanej przez inwestorów w stosunku do tzw. kapitalizacji zrealizowanej (Realized Cap). Co do zasady wysokie wartości wskazują, iż inwestorzy wydają BTC z dużym zyskiem lub stratą w stosunku do ich podstawy kupna. Niskie wartości wskazują, iż większość wydawanych BTC jest bliska progu rentowności, co sugeruje równowagę zysków i strat w obecnym przedziale cenowym.

Źródło: Glassnode

Źródło: GlassnodeW tym przypadku Glassnode bierze pod uwagę tylko grupę posiadaczy krótkoterminowych, ponieważ są oni jednym z głównych czynników napędzających codzienną akcję cenową. Po niedawnym wzroście do 35 tys. USD, wskaźnik ryzyka po stronie sprzedaży wzrósł z historycznych minimów, co sugeruje „przebudzenie” aktywności wielu świeżo nabytych BTC. Wskazuje to też na krótkoterminową realizację zysków przez tę grupę, która może prowadzić do prawdopodobnie chwilowej korekty.

1 rok temu

1 rok temu

![Hospicjum dla dzieci w Olsztynie – aniołowie stróżowie mają tu dyżur całą dobę [REPORTAŻ]](https://misyjne.pl/wp-content/uploads/2025/09/DSC_6428.jpg)