Według najnowszej analizy Glassnode’a, analitycy sugerują, iż po świetnym dla kryptowaluty, całym 2023 r. wydaje się, rajd napotkał opór. Kilka wskaźników sugeruje pewien stopień krótkoterminowego wyczerpania. Po przebiciu poziomu 44,5 tys. USD, uruchomiła się bardzo silna podaż i trzecia, najostrzejsza wyprzedaż w 2023 roku. Co więcej, kilka modeli wyceny on-chain sugeruje, iż 'wartość godziwa’, oparta na podstawie kosztów inwestora i przepustowości sieci pozostaje w tyle za ceną rynkową, wahając się między 30 a 36 tys. dolarów. W odpowiedzi na silną aprecjację, w ostatnich miesiącach, krótkoterminowi posiadacze Bitcoina zrealizowali zyski w statystycznie znaczącej skali, zatrzymując wzrost.

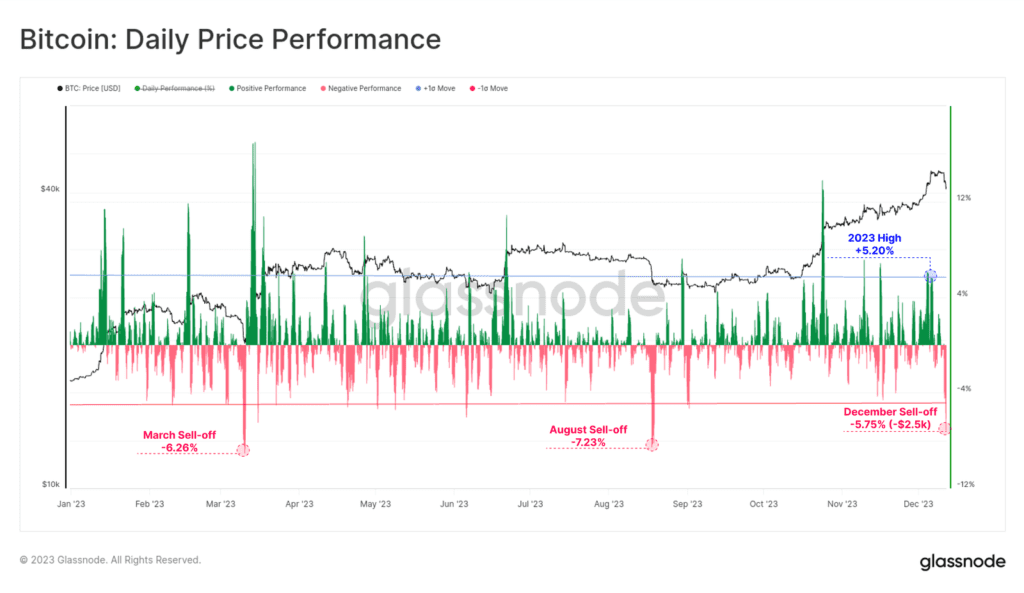

Rynek Bitcoina wykonał w ubiegłym tygodniu szalony ruch, otwierając się na poziomie 40,2 tys. dolarów, osiągając nowe roczne maksimum na poziomie 44,6 tys. dolarów, a następnie gwałtownie wyprzedając się do 40,2 tys. dolarów późnym wieczorem w zeszłą niedzielę. Wzrost do rocznego maksimum składał się z dwóch etapów, po ponad +5% dziennie (+1 odchylenie standardowe). Wyprzedaż była równie silna, wymazując ponad 2,5 tys. USD (-5,75%), co stanowi trzeci największy jednodniowy ruch w dół, w 2023 roku.

Źródło: Glassnode

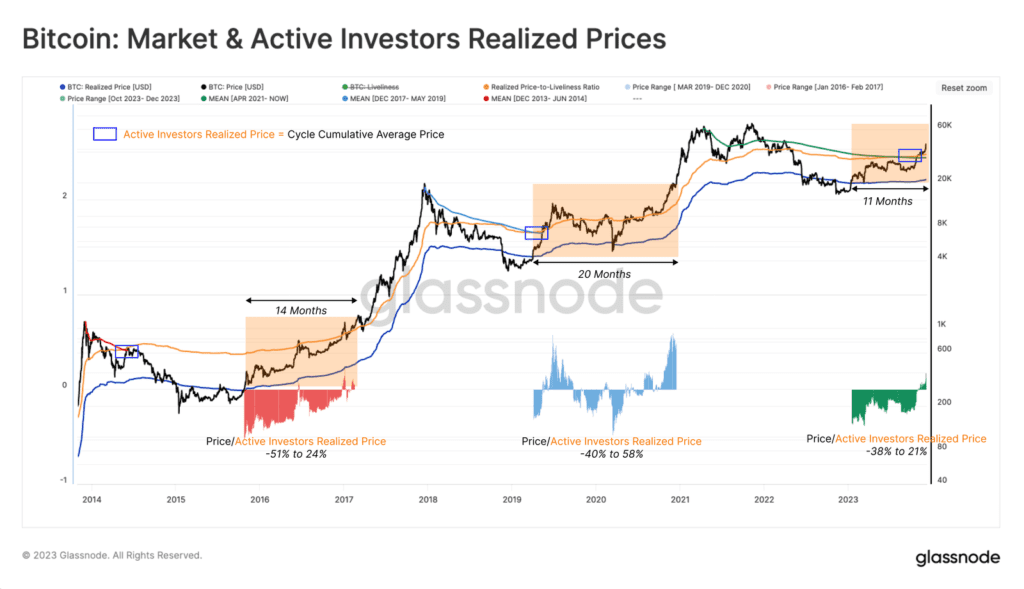

Źródło: GlassnodeNawigacja i wycena

W ocenie Glassnode’a, przydatnymi narzędziami do analizy cykli rynkowych są średnie ceny zakupu (kosztów) inwestorów, mierzone na podstawie transakcji on-chain dla różnych grup. Pierwszą miarą modelu, którą rozważa Glassnode, jest zrealizowana cena aktywnego inwestora (pomarańczowa średnia), która oblicza godziwą wartość Bitcoina w oparciu o Cointime Economics.

Model stosuje współczynnik ważenia do zrealizowanej ceny zgodnie ze stopniem ograniczenia podaży (HODLing). HODLing na dużą skalę ogranicza podaż, zwiększając szacowaną „wartość godziwą” i odwrotnie. Na poniższym wykresie zaznaczono okresy, w których cena spot znajduje się powyżej klasycznej ceny zrealizowanej (kolor niebieski), ale poniżej rekordowego poziomu cyklu. ynika z tego kilka spostrzeżeń:

- Czas między przełamaniem ceny zrealizowanej a ustanowieniem nowego ATH wynosił historycznie od 14 do 20 miesięcy (11 miesięcy w 2023 r.).

- Droga do nowego ATH zawsze wiązała się z dużymi wahaniami ą50% wokół ceny zrealizowanej aktywnego inwestora (pokazanej na oscylatorach dla wszystkich cyklu).

- Gdyby historia miała zostać istotnym przewodnikiem, nakreśliłaby prognozę kilku miesięcy niestabilnych warunków wokół modelu „wartości godziwej” (obecnie na poziomie ~ 36 tys. USD).

Źródło: Glassnode

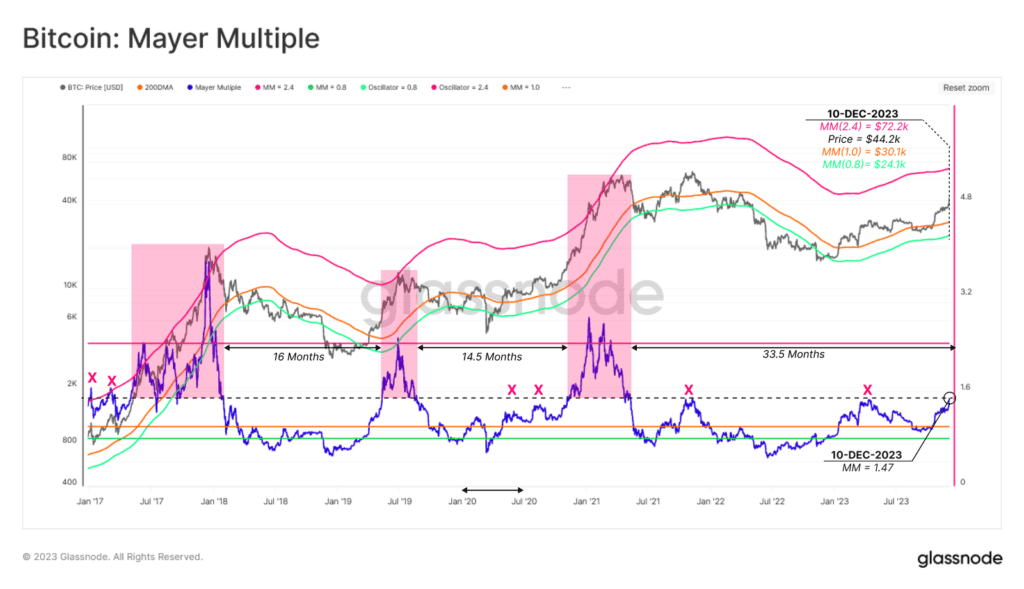

Źródło: GlassnodeMnożnik Mayera to inny, popularny techniczny model wyceny Bitcoina. Opisuje po prostu stosunek ceny do 200-dniowej średniej kroczącej. 200-dniowa średnia krocząca jest powszechnie uznawanym wskaźnikiem służącym do ustalania etapu cykli byka lub niedźwiedzia. to czyni ją użytecznym punktem odniesienia do oceny warunków wykupienia i wyprzedania. W przeszłości warunki wykupienia i wyprzedania zbiegały się z wartościami mnożnika Mayera przekraczającymi odpowiednio 2,4 lub poniżej 0,8. Obecna wartość wskaźnika wielokrotności Mayera wynosi 1,47, blisko poziomu ~ 1,5, który często stanowi poziom oporu w poprzednich cyklach, w tym ATH z listopada 2021 roku. Jako wskaźnik dotkliwości bessy posłużył w cyklu 2021-22. Minęło 33,5 miesiąca od przełamania ówczesnego poziomu, co jest najdłuższym okresem od bessy z lat 2013-16.

Mayer Multiple i NVT

Źródło: Glassnode

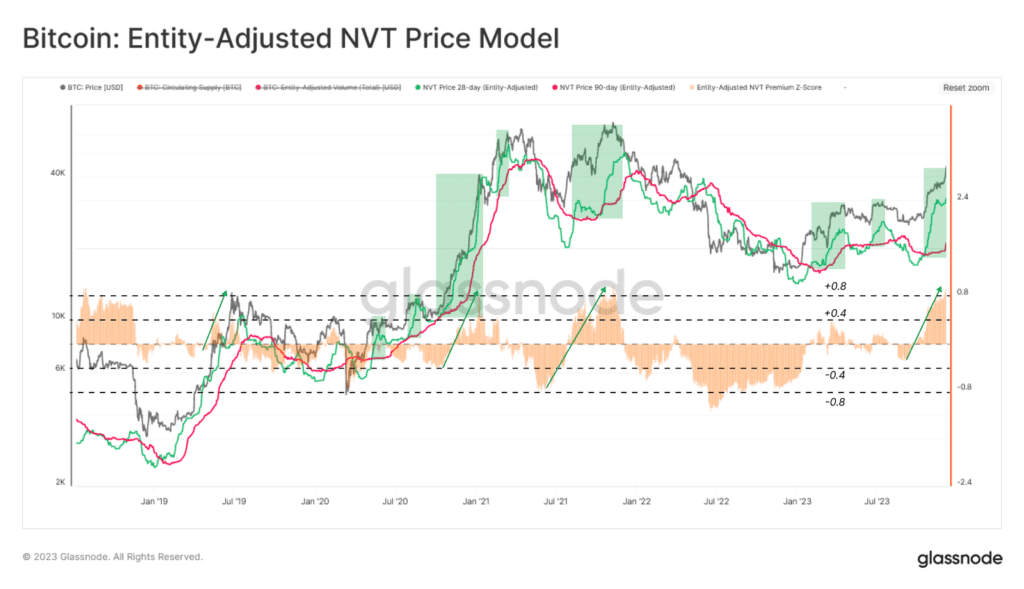

Źródło: GlassnodeInnym sposobem oceny „wartości godziwej” Bitcoina jest przełożenie aktywności on-chain, na cenę dzięki modelu NVT Price. NVT Price poszukuje fundamentalnej wyceny, w oparciu o użyteczność jako platformy rozliczeniowej wg. wartości w USD. Glassnode rozważa wariant 28-dniowy (zielony) i 90-dniowy (czerwony). Są one parą szybszych i średnio-terminowych sygnałów. Typowa faza przejściowa od niedźwiedzia do byka pokazuje, iż szybszy 28-dniowy wariant znajduje się powyżej 90-dniowego modelu, (od października). NVT Premium, (pomarańczowe punkty), można również wykorzystać do oceny cen spot w stosunku do wolniejszej 90-dniowej ceny NVT. Niedawny wzrost spowodował jeden z najostrzejszych skoków wskaźnika premii NTV od szczytu rynku w listopadzie 2021 roku. Sugeruje to potencjalny krótkoterminowy sygnał 'przeszacowania’ w stosunku do aktywności w sieci Bitcoin.

Źródło: Glassnode

Źródło: GlassnodeKorekty – wina krótkoterminowych inwestorów?

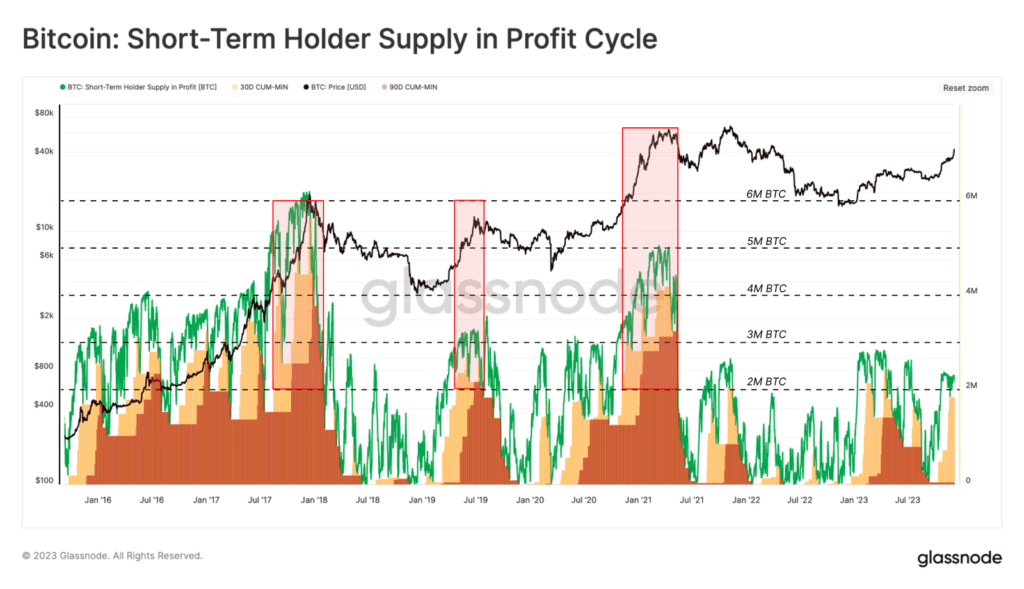

Wielokrotnie w przeszłości, Glassnode udowadniał duży wpływ nowych inwestorów (zwanych również posiadaczami krótkoterminowymi) na kształtowanie krótkoterminowych sytuacji cenowych, takich jak lokalne maksima i dna. I odwrotnie, aktywność posiadaczy długoterminowych, którzy zwykle mają większy wpływ, gdy rynek osiąga skrajne etapy w szerszej skali. Takie jak przełamanie nowych ATH lub podczas bolesnych wydarzeń rezygnacji i formowania się dna/ Aby ppodkreślić wpływ zachowania grupy krótkoterminowych spekulantów (STH), poniższy wykres pokazuje związek między ruchami cen (trendami i zmiennością) a zmianami rentowności tej grupy inwestorów. Podaż STH w zysku (zielony) to liczba BTC utrzymywanych „w zysku” przez grupę (koszt zakupua niższy, niż bieżąca cena spot).

- 30 dniowy (żółty): Minimalna podaż monet STH „w zysku” w ciągu ostatnich 30 dni.

- 90 dniowy (czerwony): Minimalna podaż monet STH przynosząca zysk w ciągu ostatnich 90 dni.

- Wskaźniki 30D i 90D pozwalają wg. Glassnode’a ocenić odsetek kapitału STH, który jest „zyskowny” w różnych oknach czasowych. Wszystko po to, by porównać, ile Bitcoinów należących do STH było utrzymywanych „w zysku” przez mniej niż 30 dni, od 30 do 90 dni i ponad 90 dni.

Historycznie rzecz biorąc, rajdy w kierunku nowych ATH zbiegają się z 90-dniowym wskaźnikiem STH, sięgającym powyżej 2 mln BTC. To sugeruje umiarkowanie długi czas utrzymywania zyskow, przez tę grupę (solidną bazę inwestorów). Rajd od października podniósł przede wszystkim wariant BTC utrzymywanych w zysku przez mniej niż 30 dni, co sugeruje, iż solidne fundamenty po stronie krótkoterminowych spekulantów, nie zostały jeszcze ustanowione od czasu gdy BTC wspiął się powyżej poziomu 30 tys. dolarów, w mniej więcej połowie cyklu. Glassnode sugeruje również, iż rajdy z 2023 r. są stosunkowo niskie w porównaniu z poprzednimi cyklami, co potwierdza wyższą, względną podaż.

Źródło: Glassnode

Źródło: Glassnode

1 rok temu

1 rok temu