W najnowszej analizie Glassnode dokonał przeglądu modeli wycen on-chain oraz przeanalizował dotychczasowe powtarzające się wzorce akumulacji i dystrybucji (lokalne szczyty i dołki). Według danych on-chain główną stroną podażową są krótkoterminowi inwestorzy ale wskaźniki sugerują też, iż po podwójnym szczycie z kwietnia i lipca rynek doświadcza istotnej psychologicznej (negatywnej) przemiany. Zacznijmy zatem.

Źródło: Glassnode

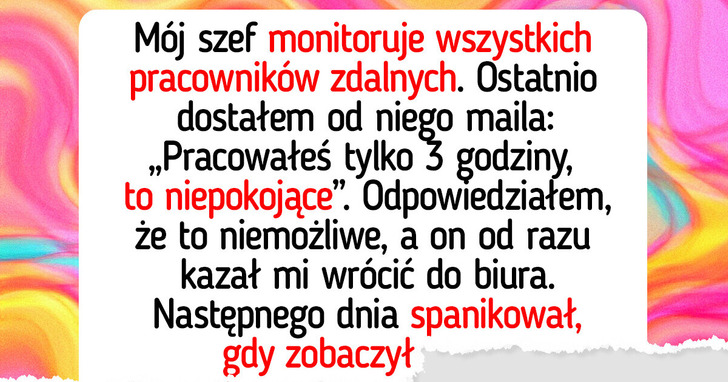

Źródło: GlassnodeZielona linia to tzw. Cena inwestora (17,6 tys. USD), która odzwierciedla średnią cenę nabycia wszystkich BTC z wyłączeniem tych nabytych przez górników (tj. na rynkach wtórnych). Wynosi ona w tej chwili 17,600 USD. Delta cenowa jest połączeniem modeli on-chain (odchylenie od ceny zrealizowanej) i technicznych wskaźników Delta Price wynosi w tej chwili 11,1 tys. USD.

W poprzednich cyklach dotarcie do niej sugerowało cykliczny dołek. Zarówno w cyklach 2018-19, jak i 2022-23 cena spędziła podobną ilość czasu w handlu w granicach obu tych modeli cenowych. Warto zauważyć, iż rynek utrzymał wsparcie wyznaczone przez deltę i powrócił do poziomu powyżej Investor Price podczas covidowej wyprzedaży z marca 2020 roku. Tym razem Bitcoina czeka podobne zdarzenie?

Źródło: Glassnode

Źródło: GlassnodeZrealizowany wskaźnik HODL (RHODL) jest wskaźnikiem, który śledzi równowagę zainwestowanego kapotału utrzymywanego w ramach niedawno przenoszonych BTC (w ciągu 1 tygodniach) oraz dojrzałych HODLerów (1 do 2 lat). Na wykresie Glassnode zastosowal 2-letnią (odpowiada połowie cyklu) medianę (niebieska linia) jako próg dla okresów, w których reżimy przepływu kapitału przechodzą między strukturą rynku hossy i bessy. Według tej miary w 2023 r. odnotowano niewielki napływ nowych inwestorów, jednak RHODL dopiero znajduje się na poziomach wspomnianej mediany. Tak więc napływ nowych inwestorów jest pozytywny, ale jego dynamika stosunkowo słaba.

Presja sprzedażowa?

Źrodło: Glassnode

Źrodło: GlassnodeAccumulation Trend Score dobrze obrazuje napływy kapitału i odzwierciedla względną zmianę salda aktywnych inwestorów w ciągu ostatnich 30 dni. Wzrost ożywienia w 2023 r. był napędzany przez znaczną akumulację w lokalnych szczytach powyżej 30 tys. USD. Opisuje to pewien stopień FOMO (kolor czerwony) ze strony inwestorów. Kontrastuje to z kapitulacją (kolor zielony) jesienią 2022 gdy całkiem sporo nowych inwestorów akumulowało taniejącego Bitcoina.

Źródło: Glassnode

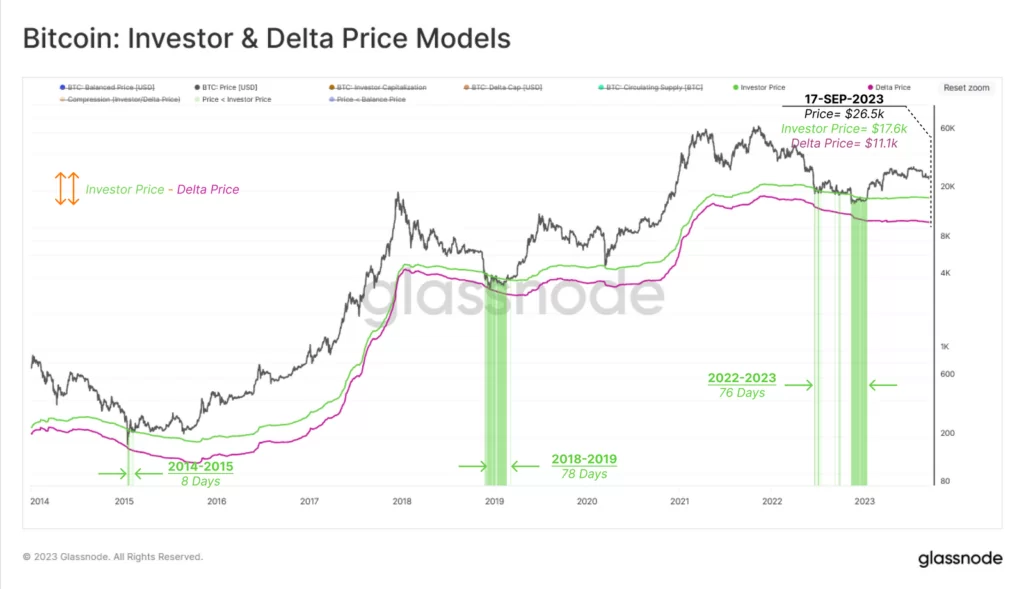

Źródło: GlassnodeGlassnode zdecydował się użyć wskaźników zrealizowanego zysku i straty, aby ocenić nagłe zmiany w zyskach inwestorów. Wskaźniki zrealizowanego zysku i straty mierzą zmianę wartości wszystkich wydanych BTC, porównując wartość w momencie sprzedaży z wartością w momencie kupna. Powyższy wykres przedstawia tygodniową sumę zrealizowanego zysku i straty, znormalizowaną wg. kapitalizacji rynkowej w celu porównania cykli. Tak więc widzimy, iż pojawia się zbieżność między okresami intensywnej akumulacji i podwyższonej realizacji zysków. Oba były obecne na lokalnych szczytach w 2023 r. Podobna zbieżność występuje na szczytach rynkowych w 2021 roku – w styczniu i grudniu.

Spekulanci zatapiają Bitcoina?

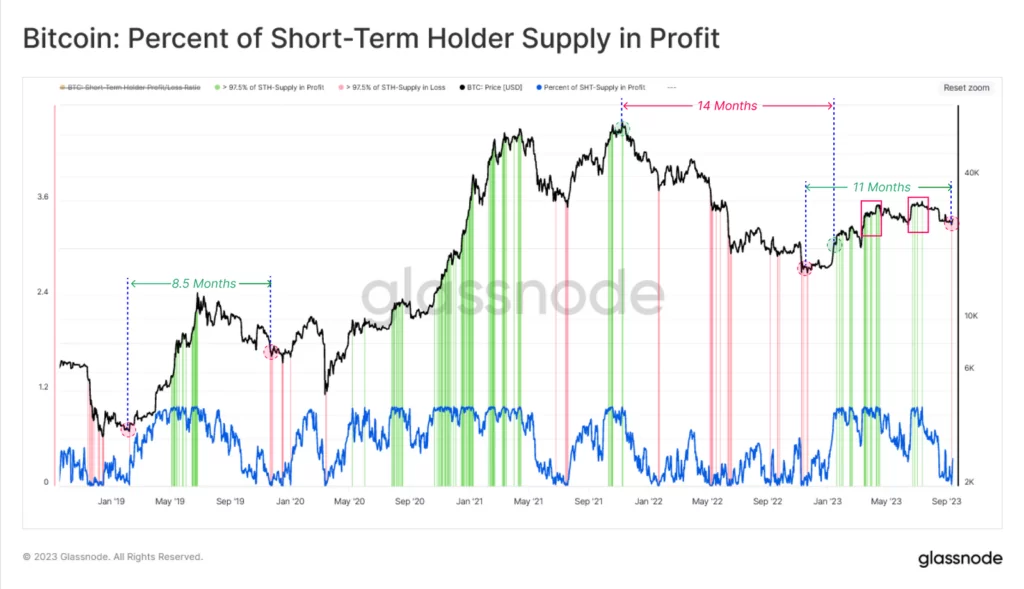

Źródło: Glassnode

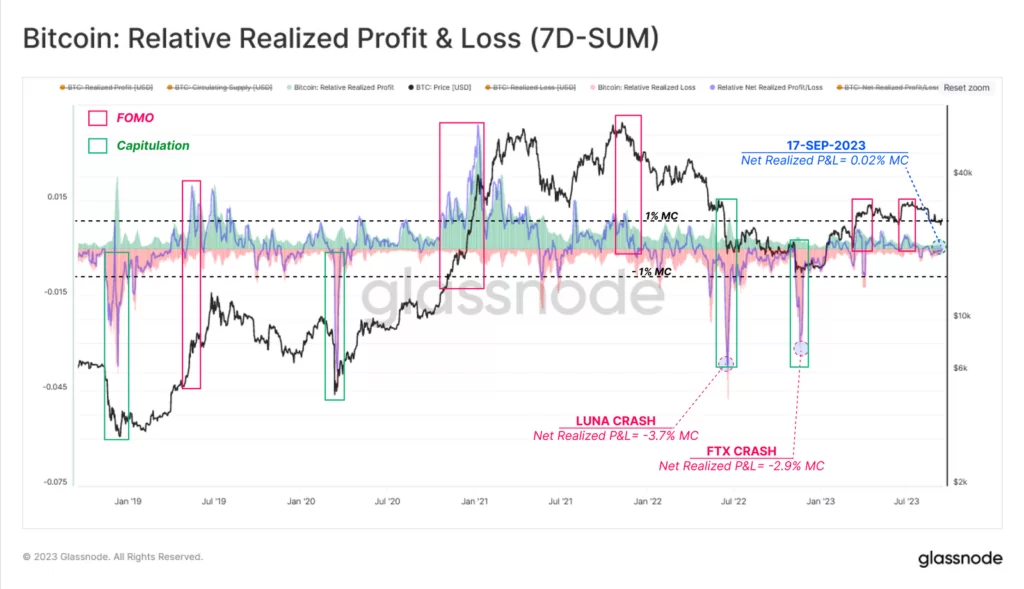

Źródło: GlassnodePodczas bessy, gdy 97,5% podaży nabytej przez nowych inwestorów przynosi straty, szansa na wyczerpanie sprzedających rośnie wykładniczo. Z drugiej strony, gdy ponad 97,5% podaży krótkoterminowych posiadaczy przynosi zyski, spekulanci mają tendencję do wykorzystywania okazji i wychodzenia na progu rentowności (wychodzenie na zero, 'break even’) lub z zyskiem. Podczas rajdu Bitcoina powyżej 30 tys. USD wskaźnik ten osiągnął pełne nasycenie zyskiem po raz pierwszy od rekordowego poziomu z listopada 2021 roku. Jednak od czasu wyprzedaży poniżej 26 tys. USD w ostatnich tygodniach, ponad 97,5% podaży STH jest w tej chwili utrzymywane ze stratą, co jest najgłębszym poziomem od czasu upadku FTX.

Źródło: Glassnode

Źródło: GlassnodePrzy tak wielu posiadaczach krótkoterminowych znajdujących się w tej chwili w stratach Glassnode zdecydował się ocenić ich pozycje. Wskaźnik STH-MVRV, który opisuje wielkość posiadanego niezrealizowanego zysku/straty i jest miernikiem motywacji do sprzedaży grupy krótkoterminowych inwestorów/spekulantów. Wskaźnik STH-SOPR opisuje wielkość zrealizowanego zysku/straty, zapewniając miernik aktualnej presji po stronie sprzedażowej. Zaczynając od STH-MVRV Glassnode ocenia skrajności tego wskaźnika w stosunku do jego 155-dniowej średniej️, a także górną (kolor, zielony, średnia plus jedno odchylenie standardowe) i dolną linię (średnia minus jedno odchylenie standardowe (kolor czerwony). Kilka ostatnich szczytów i dołków rynkowych wystąpiło wraz ze znacznymi odchyleniami poza te umowne granice.

Podsumowanie

Źródło: Glassnode

Źródło: GlassnodeW powyższym wykresie celem Glassnode było zmierzenie zmieniających się nastrojów dla nowych inwestorów. W jaki sposób? Poprzez przyjrzenie się odchyleniu między podstawą kosztową dwóch podgrup: posiadaczy i sprzedających. Negatywny ma miejsce gdy średnia cena kupna BTC sprzedających jest niższa niż średnia cena kupna 'posiadaczy’ (HODLerów). Z kolei pozytywny Glassnode dostrzega gdy podstawa kupna sprzedających jest wyższa niż średnia cena kupna BTC przez 'posiadaczy’ (HODLerów).

Z tej perspektywy widzimy, iż podstawa kosztowa STH, którzy wydają, spadła poniżej podstawy kosztowej posiadaczy w drugiej połowie sierpnia. Panika i negatywne nastroje wróciły na rynek kryptowalut – wraz z umocnieniem dolara, wzrostem rentowności obligacji i awersją do ryzyka na giełdach. Nagła zmiana na niespełna pół roku przed halvingiem stawia spory znak zapytania nad tym, czy w nowych okolicznościach rynkowych Bitcoin utrzyma dotychczasową cykliczność w okresie halvingowym. Zachęcamy do dyskusji!

2 lat temu

2 lat temu