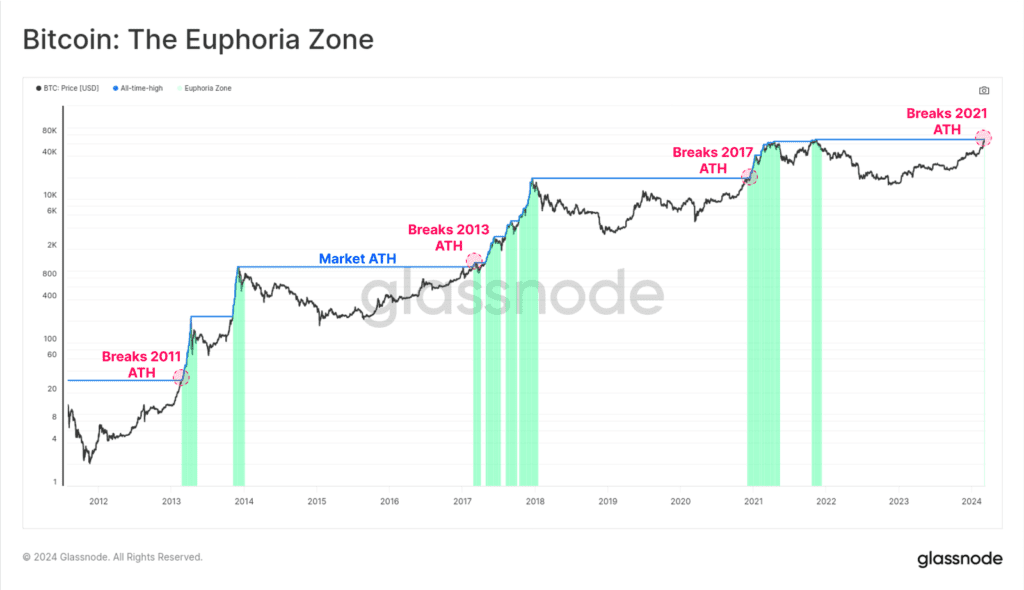

Po tym jak Bitcoin przebił ATH na poziomie 73 tys. USD, nastroje inwestorów wg. Glassnode zbliżyły się do dobrze znanej rynkowi crypto euforii. Glassnode ocenił, iż w tej chwili ma miejsce transfer starych BTC do nowych rąk: spekulantów i nowych inwestorów. Wskaźniki zrealizowanego zysku i stopy finansowania kontraktów terminowych wzrosły do zdecydowanie dodatnich poziomów, sugerujących realizację zysku na poziomie nowego ATH. Czy teraz, kiedy cena Bitcoina nieco spadła i wynosi ok. 68,000 USD inwestorzy powinni przygotować się na możliwy spadek do znacznie niższych poziomów? Co mówią dane on-chain Glassnode?

Wallets with 1000+ BTC balances have been actively selling BTC for 2 weeks in a row – Glassnode data pic.twitter.com/BnPXXlwq4e

— NekoZ (@NekozTek) March 12, 2024I'll leave this here just to see if this time it's different in terms of SOP volume per coin. #bitcoin @glassnode pic.twitter.com/FAurUb8wGj

— kuntah (@paulewaulpaul) March 15, 2024Bitcoin osiągnął w tym tygodniu nowe historyczne maksima w stosunku do USD, przekraczając poziom 69,2 tys. dolarów i rosnąc powyżej 72,3 tys. dolarów. jeżeli weźmiemy pod uwagę tylko główne wybicia powyżej ATH poprzedniego cyklu, byłby to czwarty nowy ATH cyklu w historii.

W tym wydaniu przeanalizujemy to przesunięcie fazy do „strefy euforii”, która zwykle towarzyszy nowym ATH. Z perspektywy danych on-chain, moment ten historycznie wywołał wyraźną zmianę we wzorcach zachowań inwestorów, w szczególności we względnej równowadze między kohortami HODLerów i Spekulantów.

Źródło: Glassnode

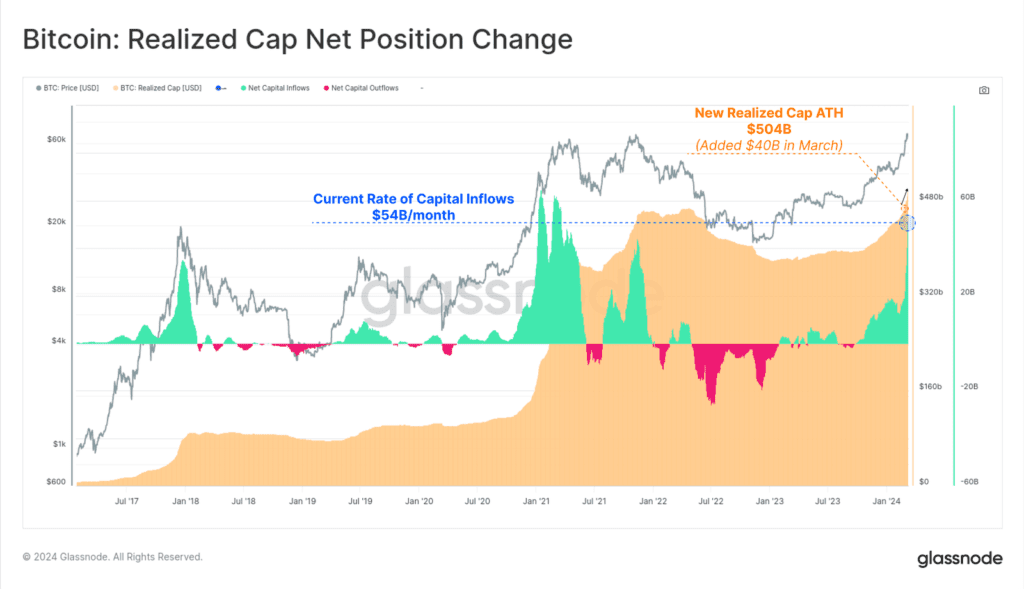

Źródło: GlassnodeZrealizowana kapitalizacja Bitcoina będąca rzeczywistą miarą środków przechowywanych w ramach blockchainu Bitcoin, również osiągnęła nowy rekord na poziomie 504 mld USD. To wzrost o prawie 40 mld USD od początku marca. Według danych Glassnode do tej pory miara 'realized cap’ rośnie mniej więcej w tempie 54 mld USD miesięcznie. Zbliżyła się poziomów ostatnio obserwowanych podczas odbicia na początku 2021 roku. Częściowo wzrost ten wsparty został potężnym wzrostem ETFów na Bitcoina.

Źródło: Glassnode

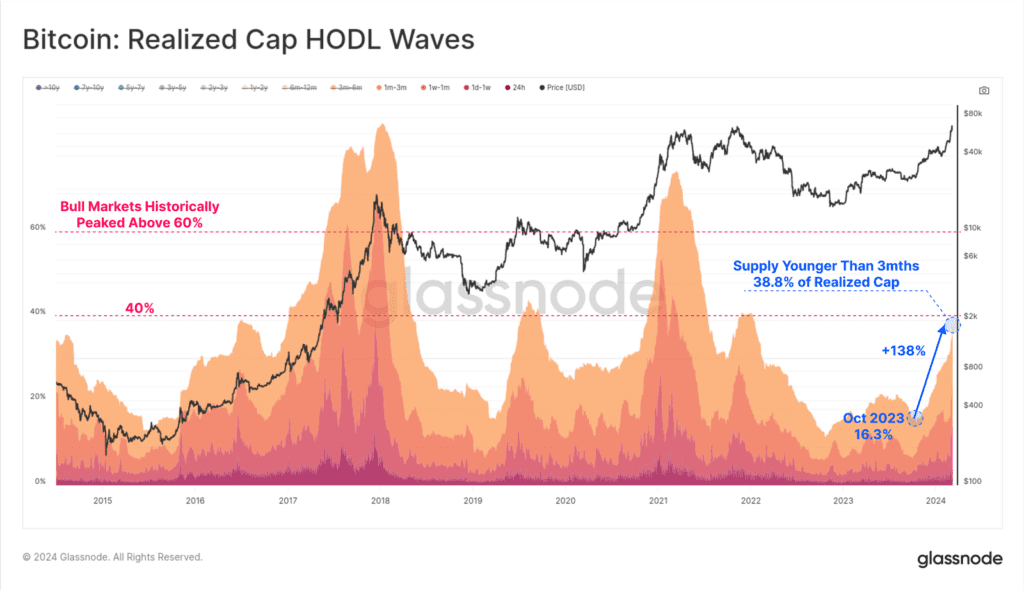

Źródło: GlassnodeJednym z wzorców obserwowanych podczas hossy na Bitcoinie jest transfer BTC od starych do nowych inwestorów. Inwestorzy, którzy zgromadzili BTC po niższych cenach kilka miesięcy lub lat temu, mają tendencję do przyspieszania presji dystrybucyjnej w miarę osiągania nowych ATH. Ten transfer majątku jest ponownie w grze, a odsetek majątku posiadanego przez „młode monety” (przeniesione w ciągu ostatnich 3 miesięcy) wzrósł o 138% od października 2023 roku.

Źródło: Glassnode

Źródło: GlassnodePunkt zwrotny?

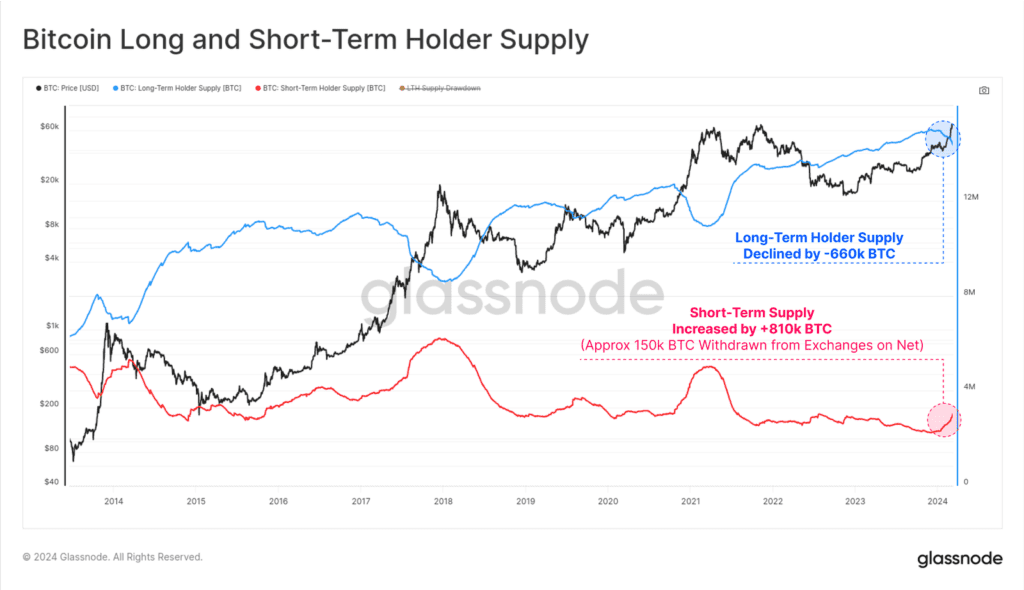

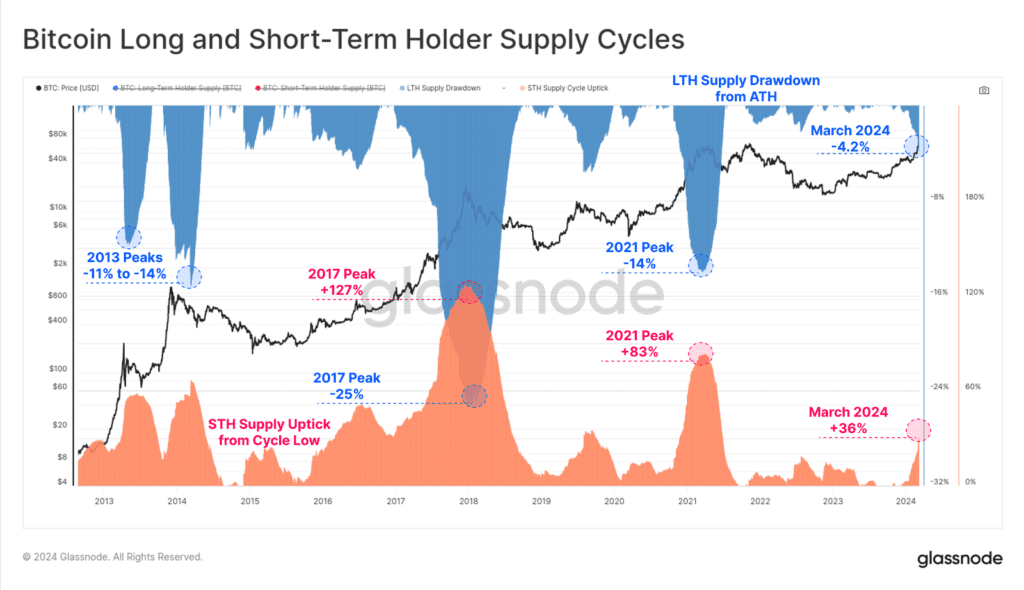

Glassnode przeanalizował tę dynamikę w poprzednich cyklach. Oczywiście przez pryzmat krótkoterminowej i długoterminowej podaży. Dzięki temu widzimy, iż podaż LTH spadła o -660 tys. BTC od szczytu w listopadzie 2023 roku. Mniej więcej 57% tego spadku można przypisać Grayscale. Tymczasem podaż STH wzrosła o rekordowe 810 tys. BTC w tym samym okresie, absorbując BTC z dwóch regionów:

- 660 tys. BTC przeniesionych od posiadaczy długoterminowych.

- 150 tys. BTC wycofanych z monitorowanych przez nas sald giełdowych.

Ogólnie rzecz biorąc, wg. Glassnode’a ten transfer wydaje się podążać bardzo podobnym trendem do wszystkich wcześniejszych cykli Bitcoina.

Źródło: Glassnode

Źródło: GlassnodeW miarę jak długoterminowi inwestorzy sprzedają rezerwy, strona sprzedażowa musi zostać wchłonięta przez popyt. Wyzwaniem jest zidentyfikowanie okresów, w których ta presja dystrybucyjna może osiągnąć punkt przesycenia i wyczerpania nowego kapitału. Poniższy wykres przedstawia dwie metryki: Procentowy spadek podaży LTH od szczytu. Oraz procentowy wzrost podaży STH od najniższego poziomu cyklu.

W poprzednich szczytach hossy podaż LTH spadła od -14% do -25%, co wskazuje spadającą skalę presji dystrybucyjnej w każdym cyklu. I odwrotnie, podaż STH ma tendencję do osiągania maksimum w okolicach szczytu cyklu. Rosnąc o ponad 83% od najniższego poziomu cyklu. Glassnode wskazuje, iż jeżeli przyjąć uproszczone założenie, iż te wielkości spadków / tąpnięć odzwierciedlają punkty zwrotne podaży / popytu w szczytach cyklu, oznaczałoby to, iż obecny rynek doświadczył dopiero około 30% typowego cyklu dystrybucji starych BTC.

Źródło: Glassnode

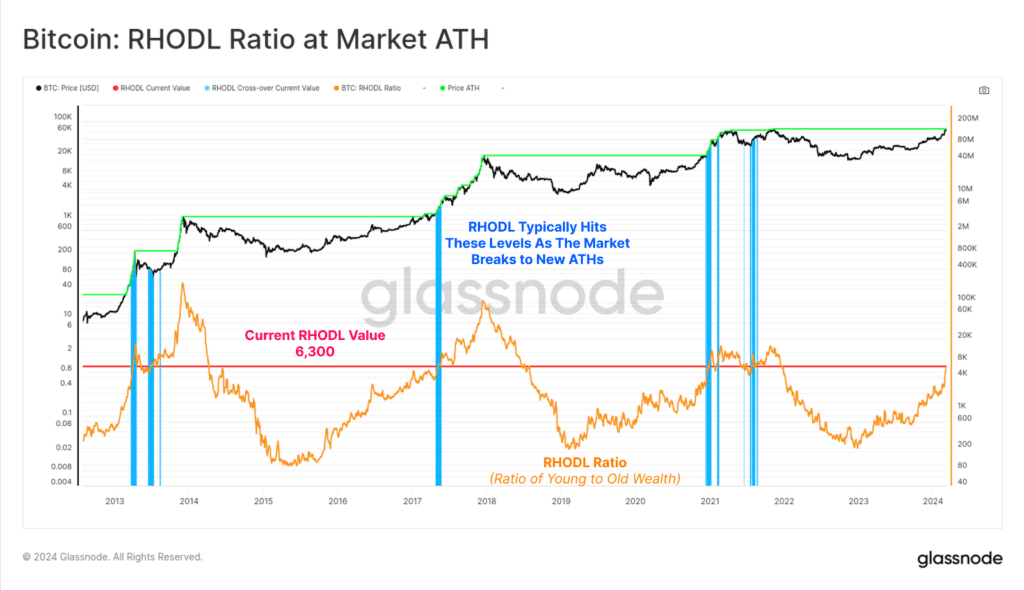

Źródło: GlassnodeWspółczynnik RHODL to popularny wskaźnik służący do śledzenia transferu od starych HODLerów do nowych inwestorów i spekulantów. Jest on skonstruowany jako stosunek wartości przechowywanej w BTC nabytych przez ostatni tydzień, do poziomów 1-2-letnich. Na poniższym wykresie na niebiesko widzimy, gdzie wskaźnik RHODL przekracza obecną wartość 6,3 tys. Widzimy, iż wskaźnik ten znajduje się w bardzo podobnej pozycji do wszystkich wcześniejszych przełamań szczytów. To sugeruje, iż cykl jest mocno zgodny z historycznym trendem.

Źródło: Glassnode

Źródło: GlassnodeSpekulacja trwa

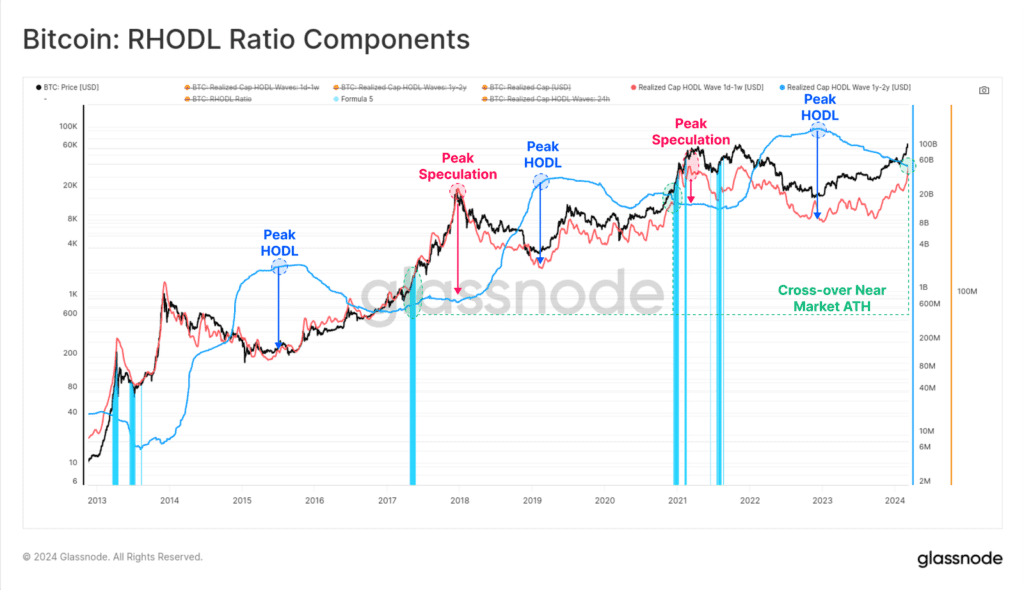

Wyodrębniając BTC w zależności od czasu zakupu, Glassnode zwizualizował cykle RHODL. Na najniższych poziomach bessy, grupa HODL dominuje, a krzywa 1-2 letnich BTC osiąga szczyt. Na szczytach rynków byka, grupa spekulantów dominuje w podaży. Po raz kolejny przełamanie rynku do nowych ATH odpowiada zmianie dominacji, w której kapitał posiadany przez nowych inwestorów i spekulantów wyprzedza kapitał długoterminowych inwestorów.

Źródło: Glassnode

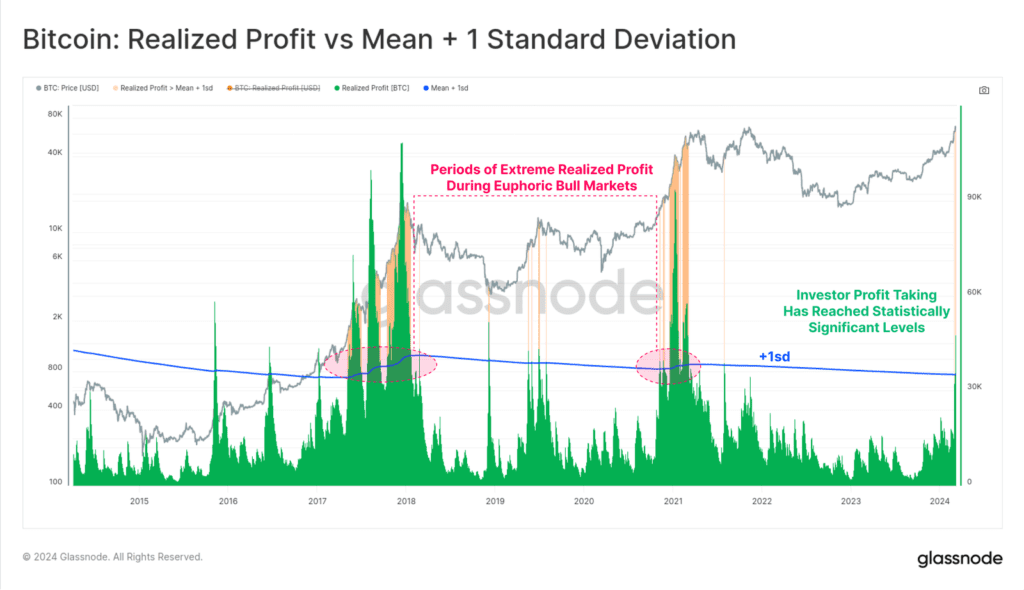

Źródło: GlassnodeTa presja dystrybucyjna ze strony posiadaczy długoterminowych jest oczywiście równoważona przez wielkość napływającego popytu. Ze strony kohorty posiadaczy krótkoterminowych. Czy popyt ten się utrzyma? W mijającym powoli tygodniu wielkość zrealizowanego zysku osiągnęła statystycznie wysoki poziom, i znalazła się o ponad jedno odchylenie standardowe powyżej długoterminowej średniej. Odzwierciedla to bardzo podobne warunki do początku wcześniejszych faz „euforii”. Między innymi z roku 2017 i 2021 roku.

Źródło: Glassnode

Źródło: GlassnodeCo zauważył Glassnode?

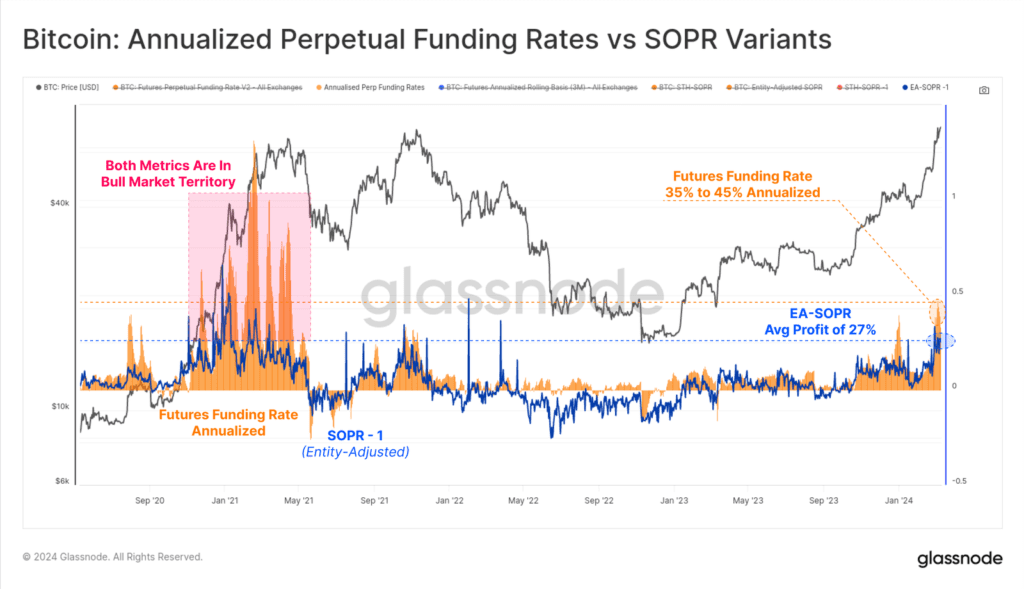

Na ostatnim wykresie Glassnode zwrócił uwagę na dość intrygującą obserwację. Odnoszącą się do popularnego wskaźnika on-chain, SOPR. Czyli do tzw. stóp finansowania obserwowanych na rynkach kontraktów terminowych. Stopy finansowania kontraktów terminowych (w ujęciu rocznym), odzwierciedlają stopę procentową płaconą. Zarówno od pozycji długich, jak i krótkich (gdy jest dodatnia i odwrotnie, gdy jest ujemna).

Koszty finansowania mogą pomóc zmierzyć zarówno wielkość, jak i kierunek dźwigni na rynkach futures.

Oba wskaźniki wzrosły do poziomów zbieżnych z hossą z przełomu lat 2020-2021. Wskazuje to, iż realizacja zysków jest podwyższona. Podobnie jak długa ekspozycja, na rynkach kontraktów terminowych.

Przeciętny wydatek realizuje zysk w wysokości +27%, podczas gdy spekulanci na rynkach kontraktów terminowych są skłonni zapłacić stopy przekraczające 35% do 45% za dostęp do lewarowania. Oba wskaźniki osiągnęły i utrzymywały się na znacznie wyższych poziomach w przeszłości, ale z pewnością przed spadkiem do 68,000 USD znajdowały się w strefie euforii.

Źródło: Glassnode

Źródło: Glassnode

1 rok temu

1 rok temu

![Kopenhaga: obchody Chanuki [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-epa12607823.jpg)