Glassnode spróbował ocenić zmianę warunków bieżącego cyklu Bitcoina biorąc pod uwagę przepływ BTC między portfelami spekulacyjnymi a inwestorskimi. Pomogły w tym wskaźniki on-chain Realized Cap i NUPL. Do jakich wniosków doszedł Glassnode?

Kapitalizacja Bitcoina – o czym nam mówi?

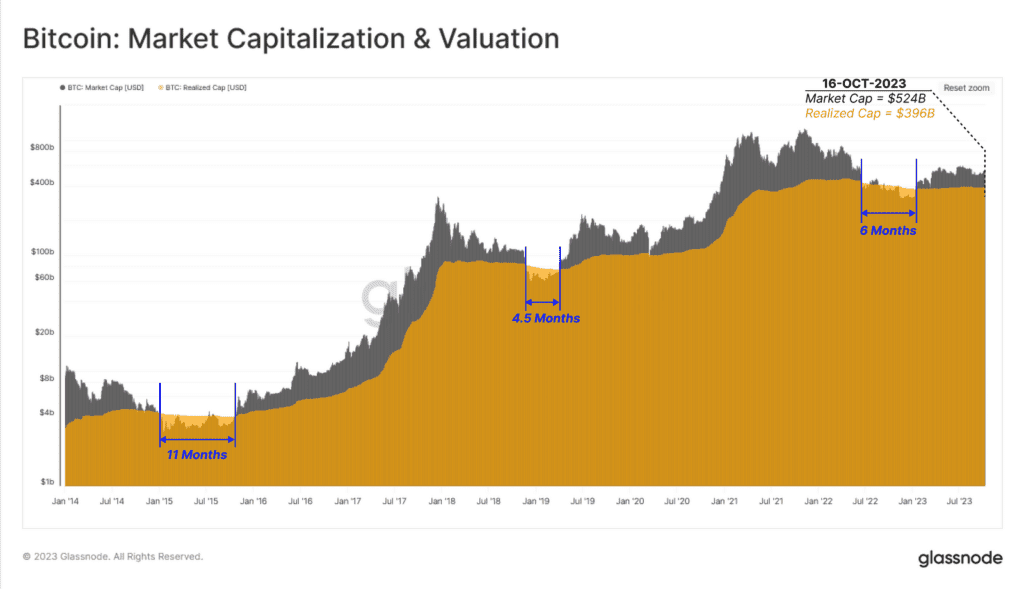

Wykres powyżej zestawia kapitalizację rynkową i zrealizowaną dla Bitcoina. Tylko podczas bardzo dużych spadków, w bolesnych bessach kapitalizacja rynkowa znajdowała sie poniżej zrealizowanej. Poza tymi niezwykle trudnymi okresami, większość historii obejmuje handel kapitalizacją rynkową powyżej zrealizowanej (ogólny niezrealizowany zysk inwestorów). Kapitalizacja rynkowa znajdowała się poniżej zrealizowanej kapitalizacji przez okres 6 miesięcy w drugiej połowie 2022 r. i od tego czasu powróciła do wartości 524 mld USD, w porównaniu do zrealizowanej kapitalizacji na poziomie 396 mld USD.

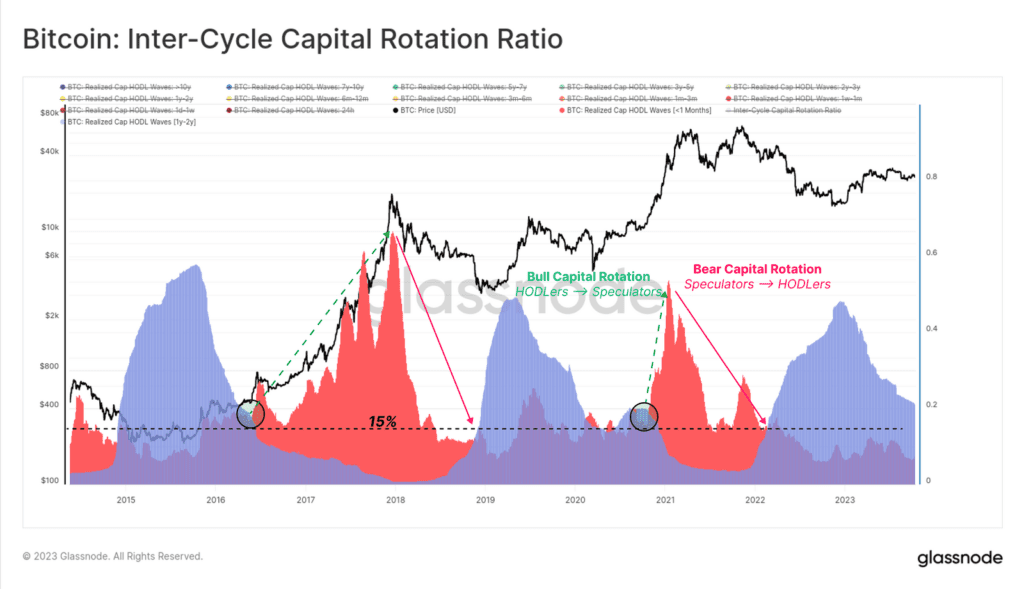

Glassnode wskazuje, iż dwie grupy mają tendencję by napędzać rynek.

- Inwesotrzy krótkoterminowi [<1 miesiąc, kolor czerwony]. Zrealizowana część kapitału w BTC przeniesiona w ciągu ostatnich 30 dni. Ta grupa odpowiada ściśle stronie popytowej, w tym nowym inwestorom wprowadzającym świeży kapitał na rynek.

- Inwestorzy długoterminowi [1-2 lata, kolor niebieski]. To część podaży, która osiąga szczyt w fazie formowania dna bessy. Reprezentuje inwestorów długoterminowych i niewrażliwych na ceny, którzy zgromadzili kapitał podczas bessy i utrzymywali go cierpliwie przez okres jej trwania.

- Podczas bessy wskaźnik długoterminowy rośnie i utrzymuje się ponad 15% kapitału BTC (a także handluje znacznie powyżej wskaźnika krótkoterminowego). Struktura ilustruje dominację przekonania o opłacalnej akumulacji na rynku.

Ta dynamika kończy się, gdy nowy kapitał napływa na rynek, zapewniając płynność wyjścia dla posiadaczy długoterminowych i popychając wskaźnik krótkoterminowy wyżej (i powyżej wskaźnika długoterminowego). Formacja ta opisuje ekspansję presji strony kupującej, gdy ceny rosną i przyciągają uwagę na rynku byka.

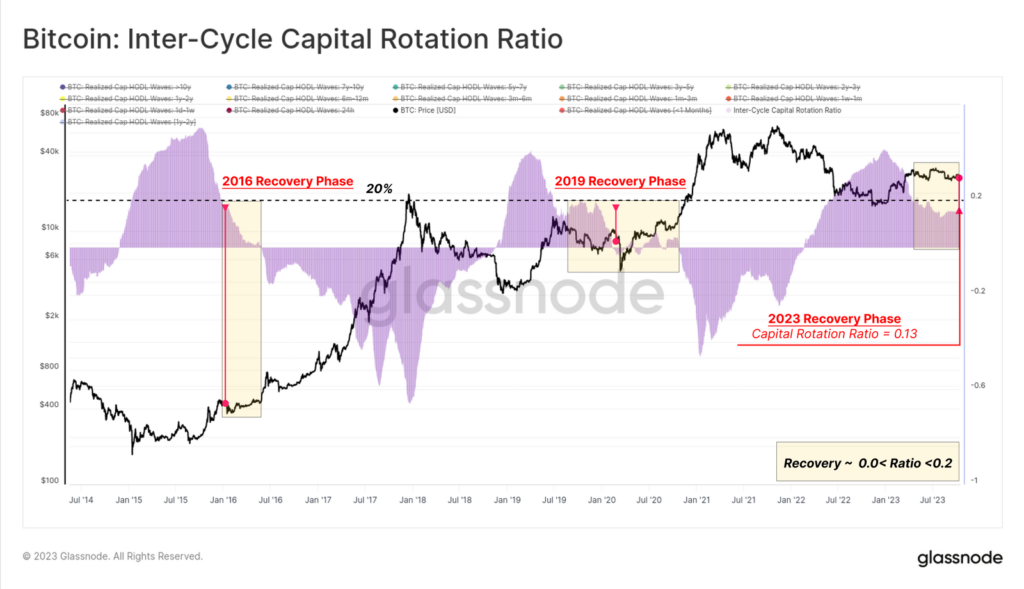

Glassnode wskazał, iż może zmierzyć różnicę między tymi dwoma wskaźnikami (1 rok do 2 lat minus < 1 miesiąc), aby monitorować obecny stan rynku w oparciu o rotację kapitału między adresami długoterminowymi (podaż) i krótkoterminowymi (popyt). Ten międzycykliczny wskaźnik rotacji kapitału wg. Glassnode jest w tej chwili notowany na poziomie 13%. Ten jest podobny do poziomów obserwowanych w 2016 i 2019 roku. Zatem podaż Bitcoina pozostaje silnie zdominowana przez kohortę HODLerów, a większość BTC ma posiadaczy starszych niż 6 miesięcy.

NUPL przemówił?

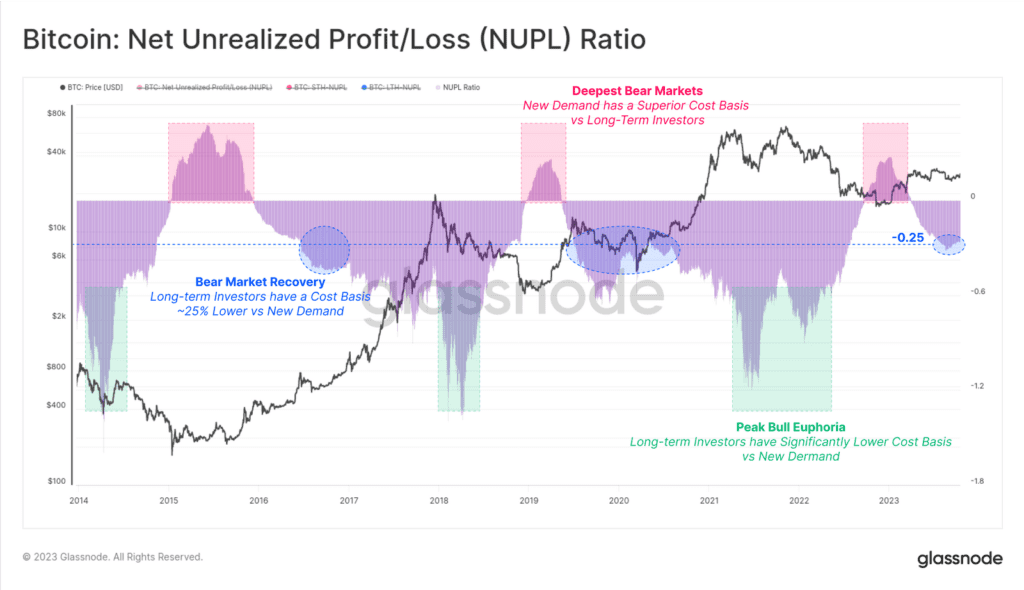

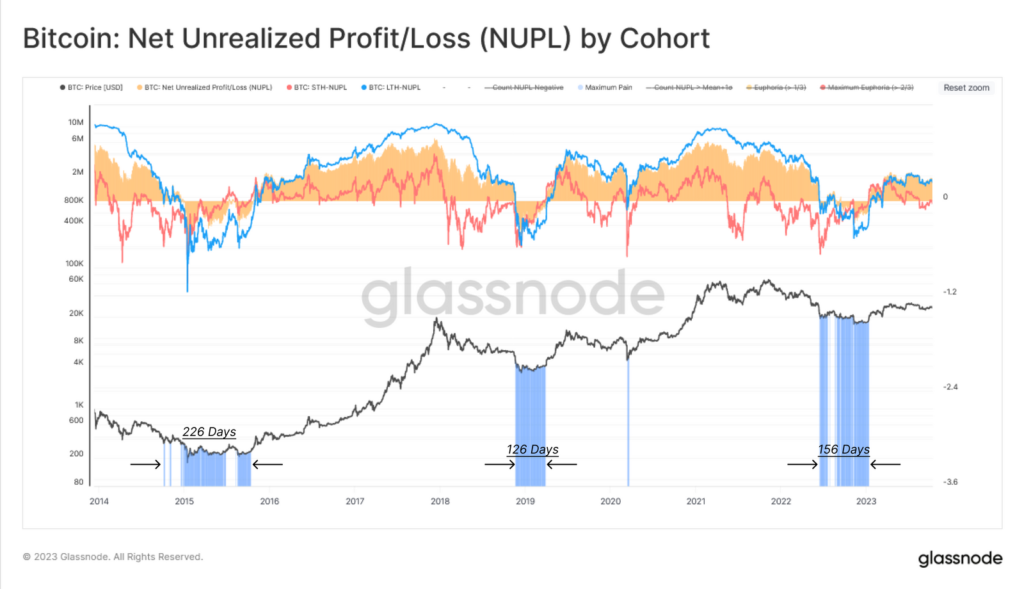

Glassnode wziął pod uwagę różnicę między długoterminowymi i krótkoterminowymi wskaźnikami NUPL, aby porównać presję na portfele (lub zachętę do utrzymywania zysków) między poszczczególnymi grupami inwestorów. To właśnie NUPL zapewnia wnikliwe dane do nawigacji po cyklach w oparciu o odchylenie w istniejącej podaży (inwestorzy długoterminowi) i nowego popytu (spekulanci krótkoterminowi). Wskaźnik NUPL wszedł w zakres -0,25 w trzecim kwartale 2023 r., co jest ponownie podobne do okresów 2016 i 2019 r. i typowe dla fazy ożywienia po rynku niedźwiedzia.

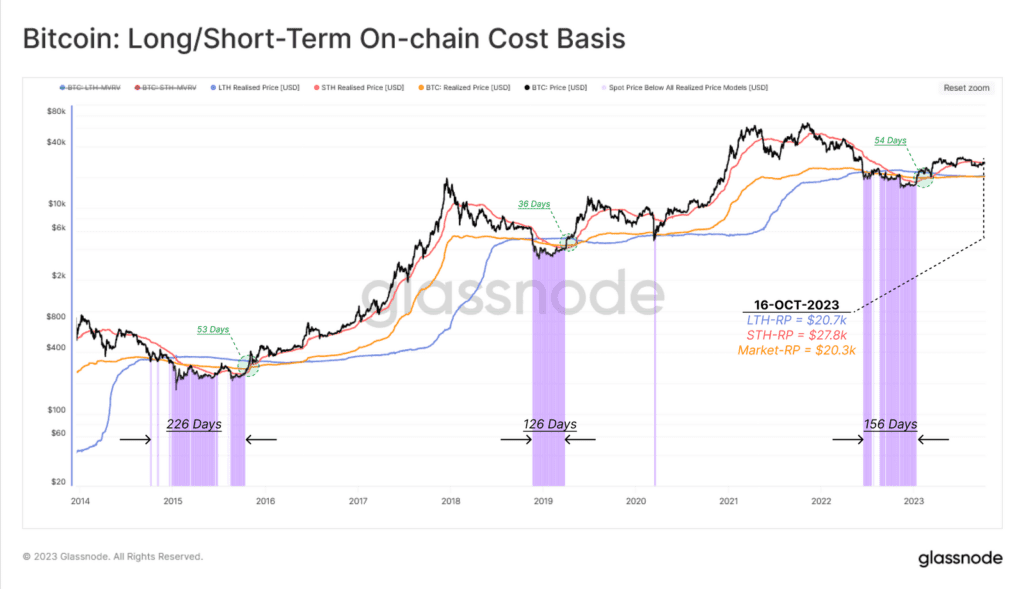

Jak wielokrotnie wspominaliśmy NUPL jest narzędziem także do ilościowego określenia niezrealizowanych strat. Narzędzie pokazuje, kiedy dana grupa posiada niezrealizowane straty (NUPL<0) lub niezrealizowane zyski (NUPL>0). Zarówno szerszy rynek, jak i NUPL posiadaczy długoterminowych są dziś dodatnie. Zatem 'przeciętny inwestor’ przez cały czas odnotowuje zyski. Tymczasem w przypadku posiadaczy krótkoterminowych podstawa kosztowa wynosi 27,8 tys. USD. Dla nich NUPL znajduje się nieco powyżej poziomu neutralnego. Widzimy, iż aktywni inwestorzy są bliscy progu rentowności. To tylko podkreśla, iż poziom 28 tys. USD jest ważnym punktem zwrotnym dla rynku.

Źródło: Glassnode

Źródło: GlassnodePowyższy wykres prezentowany przez Glassnode pokazuje okresy, w których cena Bitcoina spot jest wyższa od podstawy kosztowej wszystkich trzech grup inwestorów (średniej rynku, spekulantów i długoterminowych inwestorów). Odzwierciedla to zwykle poziom ostrego stresu finansowego rynku. Ponieważ w tej chwili cena spot znacznie przewyższa poziom średniej ceny zakupu każdej grupy inwestorów, Glassnode uznaje ją bardziej za zachętę do utrzymywania, a docelowo potencjalnej realizacji zysków jeżeli poziom 28,000 USD zostały ponownie utracony.

Podsumowanie

W raporcie Glassnode rozwinął temat Bitcoinów zmieniających swoich właścicieli. Mierząc różnicę między skumulowaną wartością BTC w portfelach inwestorów długoterminowych, a krótkoterminowych, model uwzględnił przypływy i odpływy podaży i popytu. Wyraźnie Glassnode dostrzegł, iż struktura rynku dziś przypomina fazę ożywienia po bessach, ze szczególnymi podobieństwami do 2016 oraz 2019 roku.

1 rok temu

1 rok temu