Rynek świętuje zwycięstwo Grayscale nad Amerykańską Komisją ds. Papierów Wartościowych i Giełd (SEC). Ale czy wciąż istnieje ryzyko systemowe związane z giełdami kryptowalut? Czy czekają nas kolejne 'pęknięcia’ i upadki dużych podmiotów, nim przyjdzie wiosenny halving BTC? Glassnode przejrzał najważniejsze dane on-chain. Oczywiście rynkowe zamieszanie i panika związana z upadkiem FTX podkreśliły ryzyko powierników kryptowalut.

Glassnode wskazuje, iż pomimo bankructwa tej giełdy to wciąż na scentralizowanych rynkach odbywa się handel kryptowalutami. Są zatem najważniejsze by określić miary systemowego ryzyka. Glassnode oferuje dane on-chain, które obejmują salda i przepływy funduszy związane z ponad 20 scentralizowanymi giełdami. Jak wynika z przedstawionych przez Glassnode danych, sytuacja giełdy Huobi od strony wskaźników ryzyka on-chain przypomina nieco przypadek FTX.

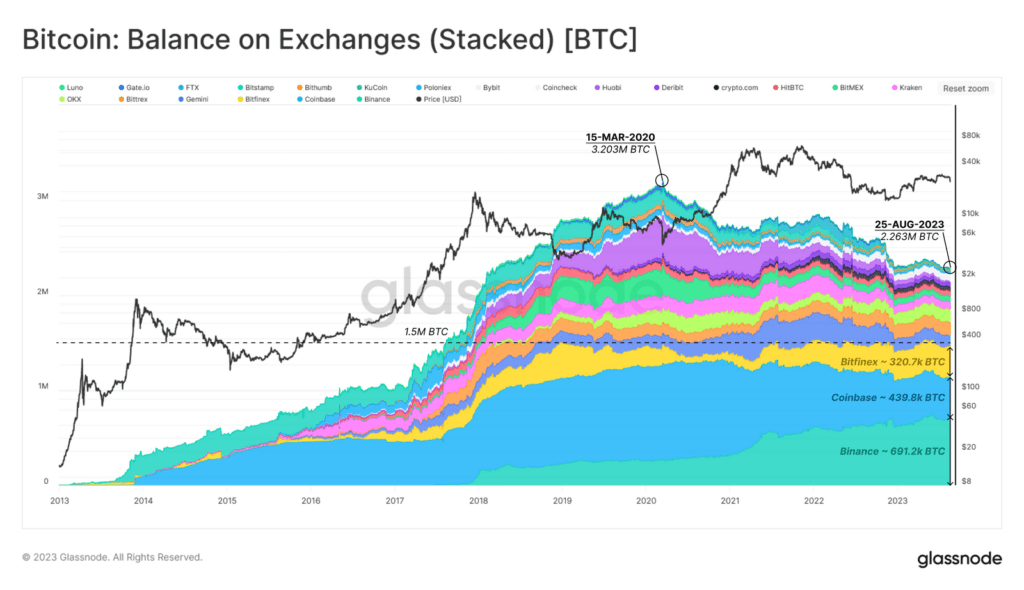

Podaż Bitcoina na scentralizowanych giełdach osiągnęła rekordowy poziom 3,203 mln BTC w marcu 2020 r. i od tego czasu non stop spada. Całkowite salda osiągnęły w zeszłym tygodniu najniższy od pięciu lat poziom 2,256 mln BTC. Należy pamiętać, iż te salda wymiany uwzględniają bezpośrednie grupy portfeli związane z handlem Bitcoinem. Nie obejmują dedykowanych depozytariuszy ani instrumentów typu ETF (takich jak Grayscale Bitcoin Trust, Microstrategy etc.)

Dane bazowe

Źródło: Glassnode

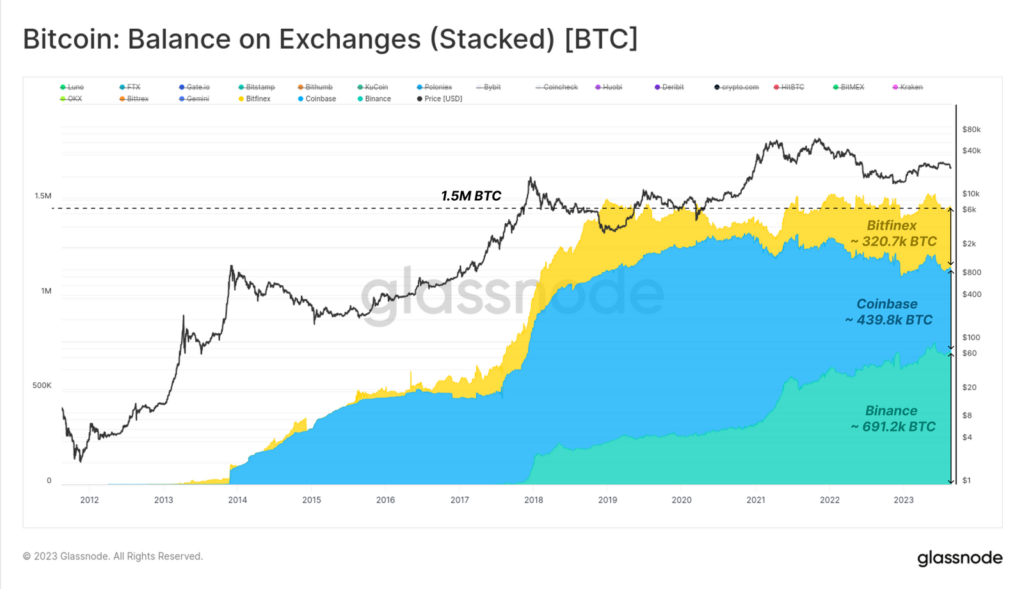

Źródło: GlassnodeJednym z niezwykłych aspektów tego wykresu jest dominacja trzech największych giełd, które nieprzerwanie utrzymywały około 1,5 mln BTC od początku 2019 roku. Glassnode szacuje, iż obecna podaż utrzymywana na tych giełdach przedstawia się następująco:

- Binance 691,2 tys. BTC

- Coinbase 439,8 tys. BTC

- Bitfinex 320,7 tys. BTC

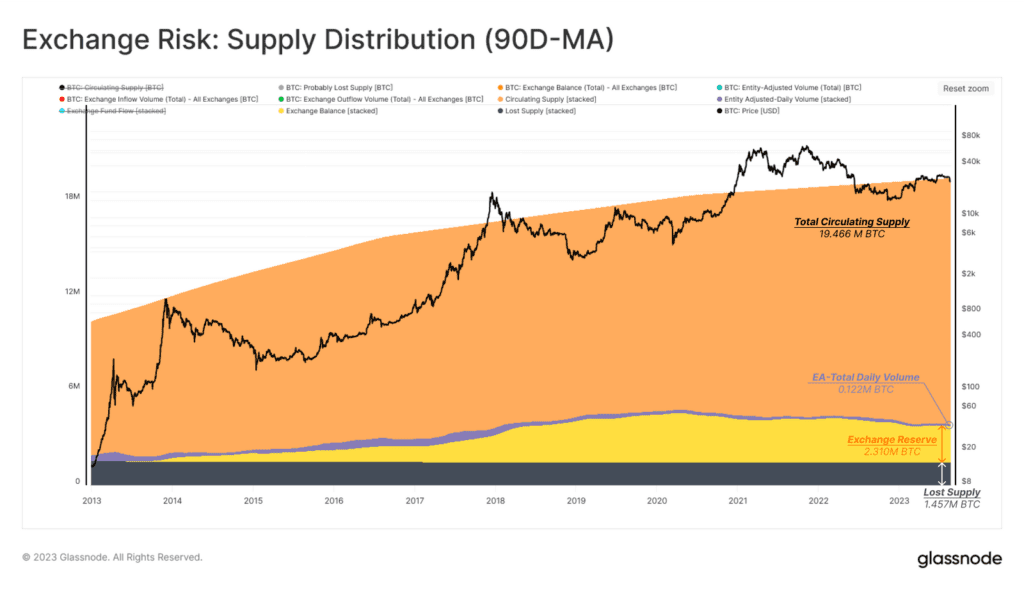

Źródło: Glassnode

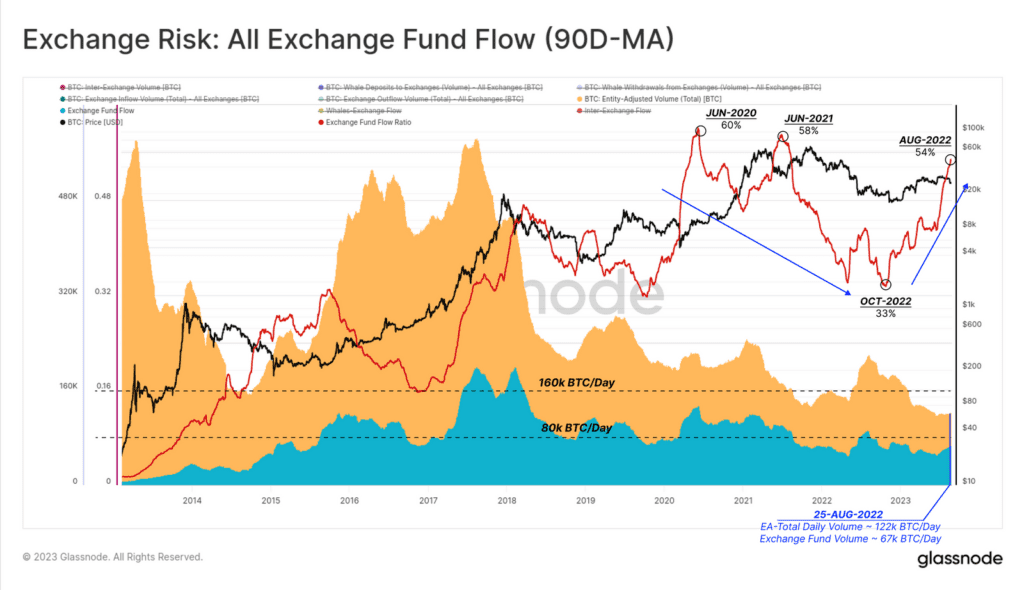

Źródło: GlassnodeWykres poniżej pokazuje względny rozkład podaży między scentralizowanymi giełdami (żółty), podmiotami spoza giełdy (pomarańczowy). Glassnode pokazuje też wolumen transferu skorygowany o podmiot (fioletowy), z wyłączeniem 1,457 mln BTC uznanych za utraconą podaż (kolor czarny). Rezerwy giełdowe obejmują 2,31 mln BTC (11,8%) całkowitej podaży w obiegu. Wartość mniej więcej 122 tys. BTC (0,6%) jest przenoszona codziennie za pośrednictwem blockchain.

Z tego wolumenu 122 tys. BTC, depozyty lub wypłaty z giełd stanowią ponad 54% (67,3 tys. BTC dziennie, zwykle tyle samo depozytów i wypłat).

Ryzyko

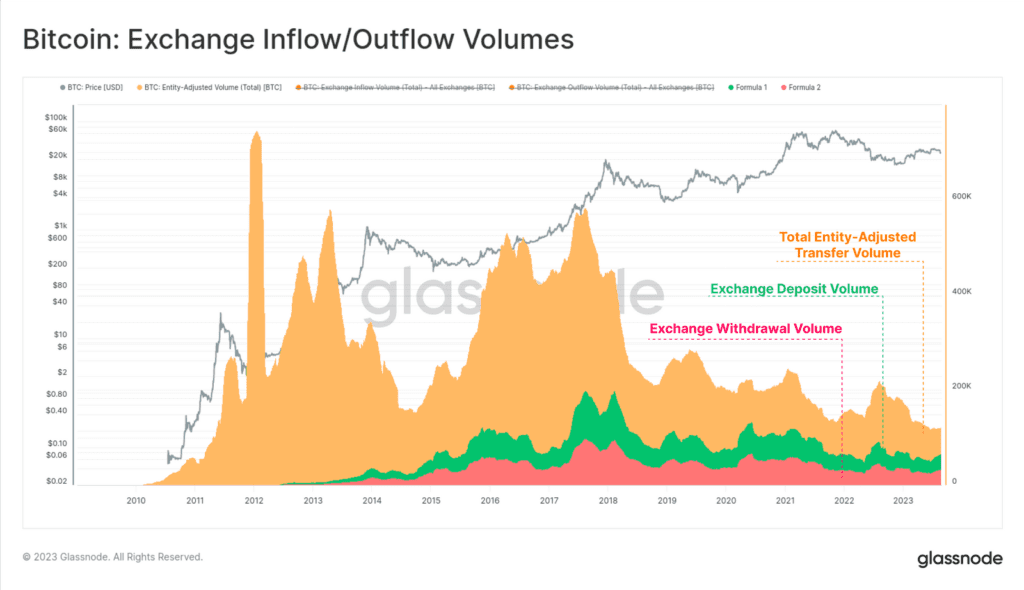

Znając wielkość przepływów giełdowych, możemy zagłębić się w fundusze przepływające między podmiotami a giełdami. Na kolejnym wykresie Glassnode uwzględnił wolumeny napływu i odpływu z giełdy, aby utworzyć pojedynczy wskaźnik, Exchange Fund Flow (90 dniowa średnia). Dominacja przepływów funduszy giełdowych (czerwony kolor) osiągnęła 54% wolumenów on-chain i znajduje się w trendzie wzrostowym.

Dominacja giełdowa osiągnęła 58% w czerwcu 2021 r., po czym gwałtownie spadła, gdy globalne stopy procentowe zaczęły rosnąć. Płynność zaczęła się zacieśniać, a niedługo potem pojawiła się bessa. Dominacja zaczęła ponownie rosnąć w październiku 2022 r., gdy zarówno globalna płynność, jak i rynek otrząsnęły się po upadku giełdy FTX.

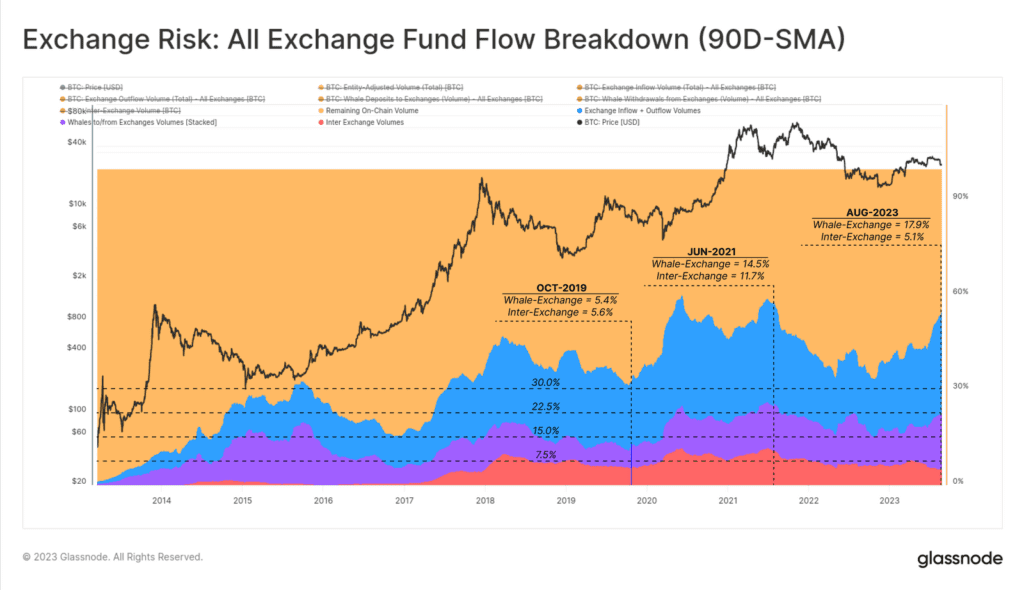

Glassnode podzielił dominację przepływów wolumenów on-chain na cztery grupy:

- Wolumen on-chain niezwiązany z giełdą (Entity-Adjusted)

- Wszystkie przepływy związane z giełdą (Inflow/Outflow)

- Środki przekazywane do lub z giełd przez wieloryby (salda ponad 1000 BTC)

- Przepływy między giełdami – środki przekazywane z jednej giełdy na inną

Przepływy między giełdami pozostały względnie stabilne na poziomie około 7,5% całkowitego wolumenu w blockchainie Bitcoina. Tu szczyt 11,7% Glassnode obserwował w czerwcu 2021 roku. Jednocześnie udział wymiany wielorybów osiągnął ostatnio nowy rekordowy poziom 17,9%.

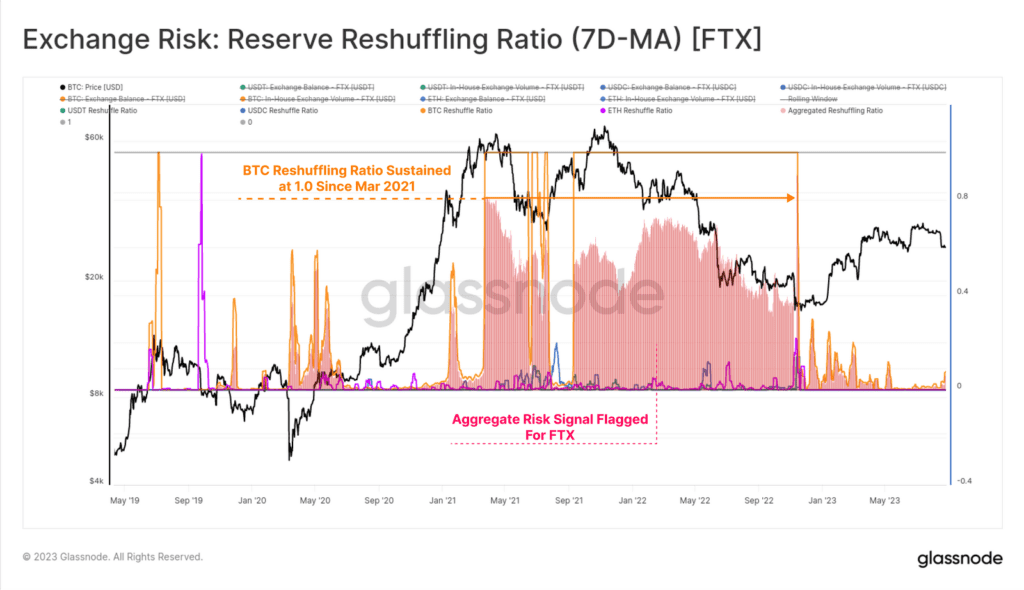

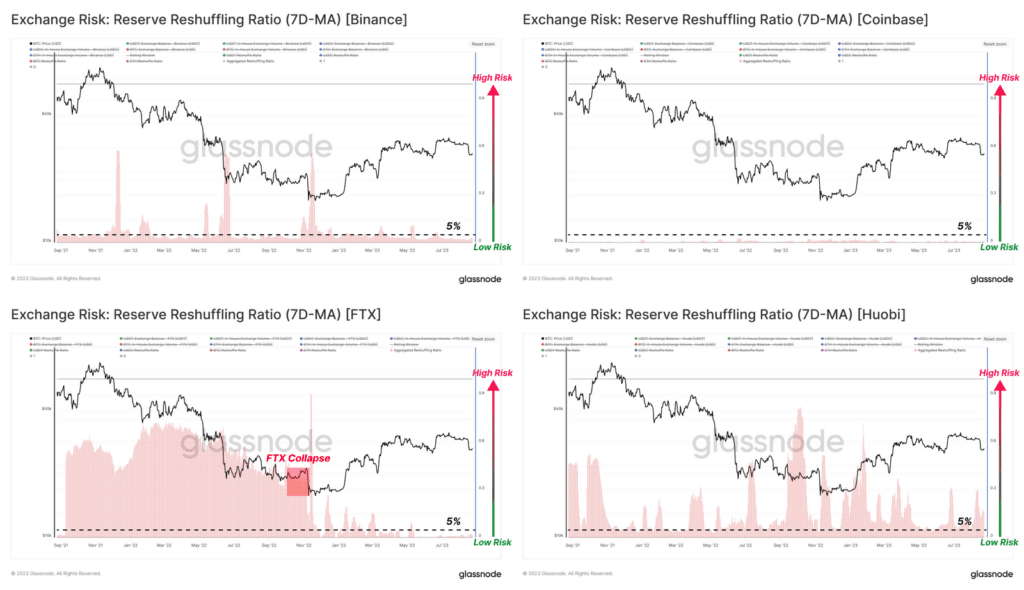

Pierwszy wskaźnik ryzyka giełd Glassnode odzwierciedla stosunek wolumenu transakcji w ramach giełdy do całkowitej rezerwy bilansowej dla interesującego aktywa. Aby zapewnić porównywalny wskaźnik dla wszystkich giełd i aktywów, wartości wyjściowe zostały ograniczone przez Glassnode zakresem od 0 do 1. Główną ideą jest identyfikacja sytuacji, w których ponad 100% salda wymiany zostało zawarte w grupie wymiany w ciągu 7 dni. jeżeli taka struktura utrzymuje się przez długi czas lub w wielu typach aktywów, może to być znak ostrzegawczy niewłaściwego zarządzania funduszami. W przypadku FTX widzimy, iż ich saldo BTC utrzymywało wartości 1,0 od marca 2021 r. do awarii w listopadzie 2022 r. Glassnode pokazał również wynik 'zagregowanego ryzyka’ uwzględniający cztery największe aktywa BTC, ETH, USDC i USDT.

Glassnode porównuje

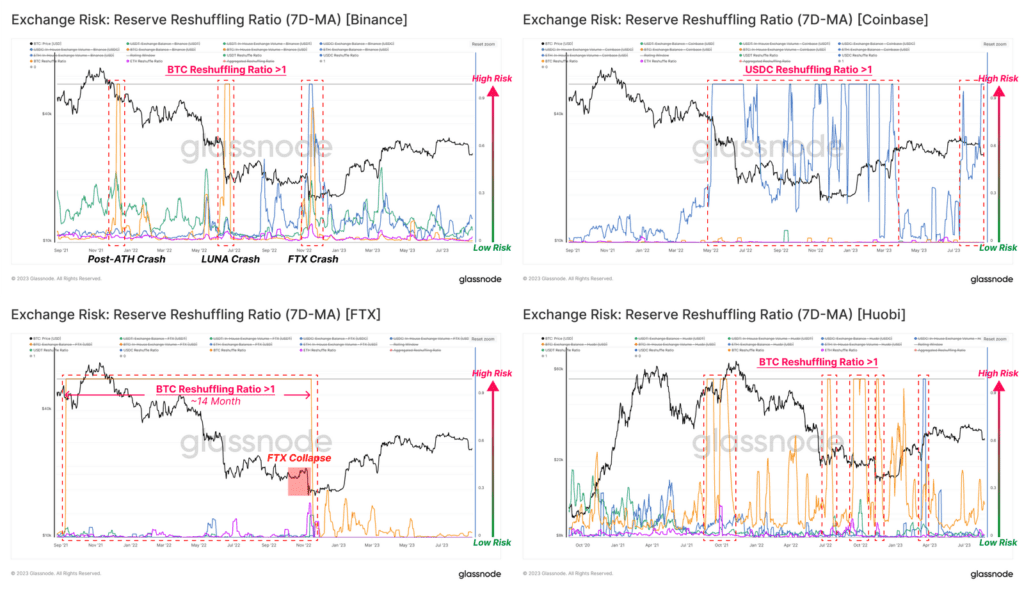

Jeśli porównamy to z pozostałymi trzema giełdami, zobaczymy, iż istnieją pewne specyficzne dla nich niuanse:

- Binance (u góry po lewej): W okresach dużej zmienności wskaźnik przetasowań doświadcza gwałtownych szczytów we wszystkich aktywach, które gwałtownie się ochładzają. Ponieważ są one pozornie reakcją rynku i nie są stabilne, jest to prawdopodobnie wynik zmienności związany z nowymi depozytami i wypłatami.

- Coinbase (prawy górny róg): Odnotowano bardzo kilka przetasowań, z wyjątkiem USDC, który utrzymuje się na poziomie 1,0 przez długi czas. Jest to najprawdopodobniej związane z partnerstwem Coinbase z emitentem Circle.

- FTX (po lewej): Współczynnik przetasowań BTC pokazywał status wysokiego ryzyka na 14 miesięcy przed upadkiem giełdy. Z perspektywy czasu było to prawdopodobnie wynikiem sprzeniewierzenia środków klientów przez Alameda Research.

- Huobi (po prawej): W przypadku tej giełdy można zaobserwować podobną aktywność związaną ze zmiennością jak w Binance.

Poniższy wykres porównuje zagregowane wskaźniki przetasowań dla czterech giełd w odniesieniu do czterech aktywów. Glassnode użył wartości progowej 5% (zagregowanego salda przetasowanego), aby oznaczyć zdarzenia wysokiego ryzyka. Z tej perspektywy Binance i Coinbase odnotowują bardzo niewielki wewnętrzny problem w przypadku swoich sald. FTX wyróżniało się z tych powodów, jak już wiemy.

Huobi można sklasyfikować gdzieś pomiędzy tymi przypadkami, ze współczynnikiem reshufflingu związanym ze zmiennością podobnym do Binance. Mimo wszystko jednak wzmocnionym, biorąc pod uwagę stopniowo malejące saldo aktywów na giełdzie (malejący mianownik).

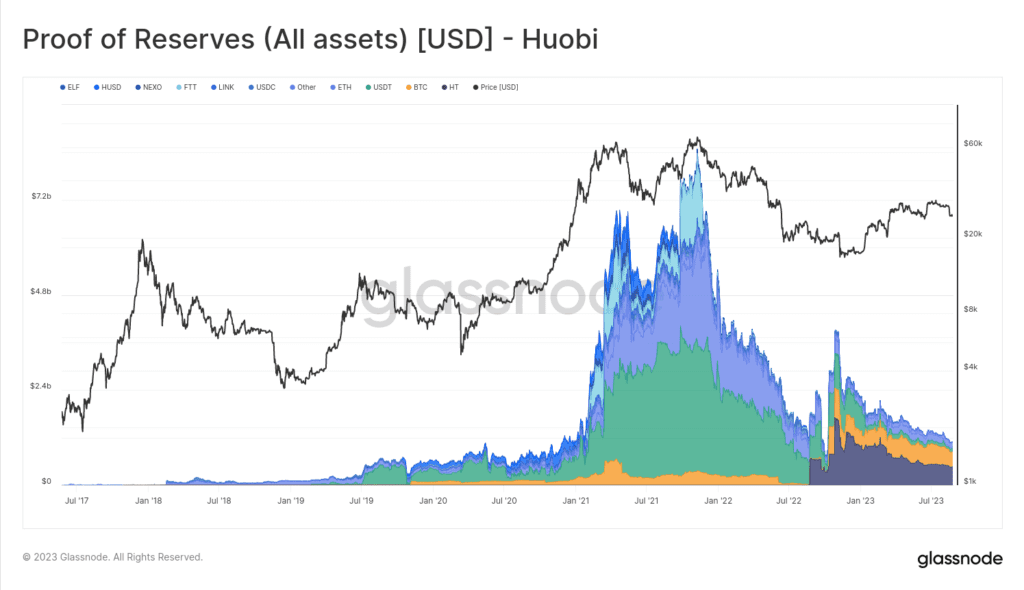

Przypadek Huobi

Źródło: Glassnode

Źródło: GlassnodeWspółczynnik zależności od giełdy (Realiance Ratio)

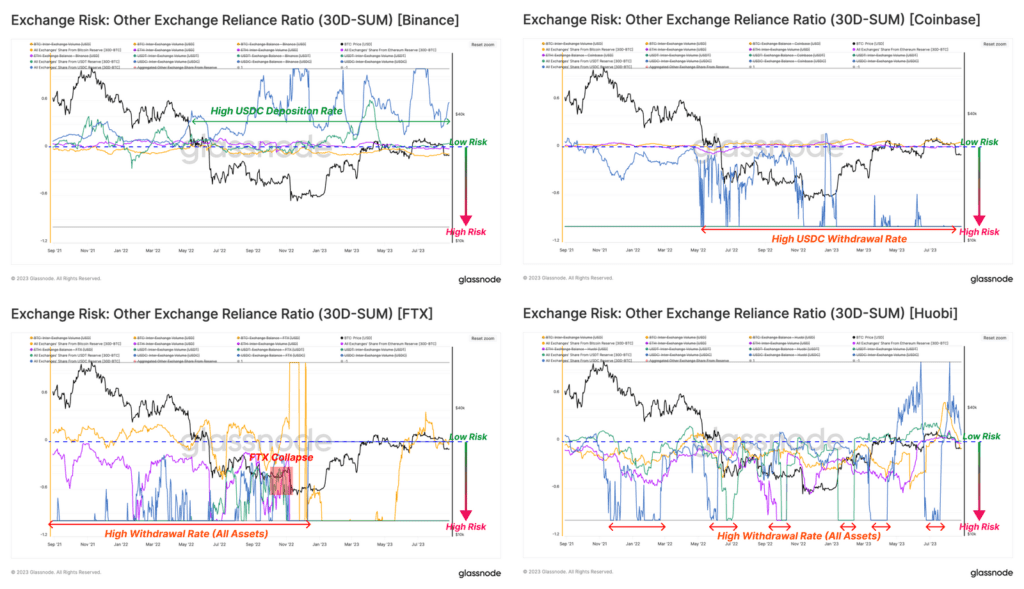

Potencjalnym wskaźnikiem ryzyka może być sytuacja, w której znaczna część salda giełdy jest regularnie przenoszona z lub do innej giełdy. Może to sugerować podwyższony stopień toksycznej współzależności płynności między tymi podmiotami. Glassnode obliczył wskaźnik dla czterech najważniejszych aktywów rynku (zakres -1 do 1). Dzięki niemu możemy zobaczyć kierunek napływu środków.

Przez określenie, czy wskaźnik jest dodatni (napływ netto) czy ujemny (odpływ netto). Możemy też badać źródło i miejsce docelowe. Duże ujemne wartości wskaźnika sugerują, iż aktywa gwałtownie wypływają z danej giełdy. Przemieszczają się w kierunku innego podmiotu. To może być alarm, jeżeli sytuacja trwa przez dłuższy czas. Przegląd czterech topowyc aktywów na wyżej wymienionych giełdach:

Porównanie

- Binance (u góry po lewej): Wszystkie aktywa mają neutralny i bliski zeru wskaźnik zależności. Środki przepływające z lub na inne giełdy są niewielkie w porównaniu do salda Binance. Wskaźnik zależności USDC wskazuje wyższym poziom ale można wyjaśnić to obserwując Coinbase.

- Coinbase (prawy górny róg): Podobnie jak w przypadku Binance, wszystkie aktywa wykazują neutralny wskaźnik zależności. Jednak wskaźnik USDC pokazuje wysoki wskaźnik wypłat od września 2022 roku. Sugeruje to, iż w ciągu ostatnich 12 miesięcy nastąpiło znaczne przeniesienie podaży USDC z Coinbase na Binance.

- FTX (po lewej): Wskaźniki dla wszystkich czterech aktywów były zdecydowanie ujemne na długo przed upadkiem giełdy. Operatorzy wycofywali główne aktywa na inne rachunki giełdowe.

- Huobi (po prawej): Wskaźnik ryzyka dla Huob pokazuje spory, ujemny wskaźnik Reliance dla wszystkich aktywów. To sugeruje transfery netto z Huobi na inne giełdy.

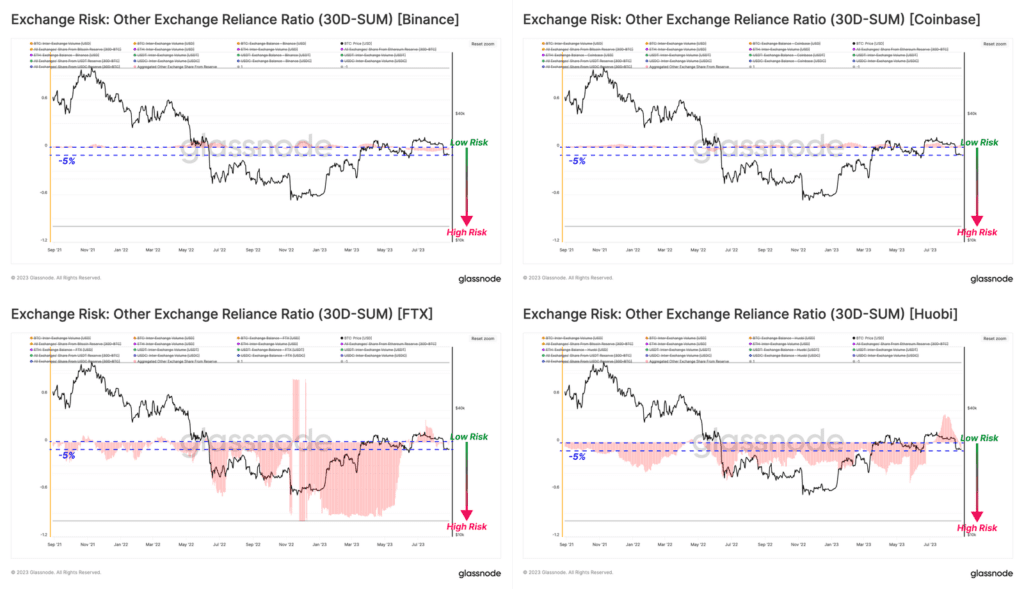

Glassnode pokazuje zagregowany wskaźnik Reliance Ratio, który wskazuje, iż Binance i Coinbase mają bardzo małą zależność na poziomie -5% lub niższym. Z drugiej strony, FTX i Huobi mają bardzo ujemne zagregowane wskaźniki Reliance Ratios, co wskazuje na trwały reżim podmiotów aktywnych na innych giełdach, wycofujących środki z tych podmiotów.

Bankructwo FTX było bolese dla branży aktywów cyfrowych. Z perspektywy czasu Glassnode postarał się i stworzył wskaźniki, które zapewniają ograniczony wgląd w potencjalne wektory ryzyka. Przez tych pryzmat współczynników Coinbase i Binance mają stosunkowo podobny i nieszkodliwy, ogólny model ryzyka (oczywiście bazując na ograniczonych danych). W przypadku Huobi utrzymujący się spadek salda wymiany w czterech głównych aktywach BTC, ETH, USDT i USDC wydaje się pewnego rodzaju problemem. Według Glassnode’a sugeruj to, że 'zdecydowanie może być uzasadniony pewien stopień ostrożności’.

1 rok temu

1 rok temu