Szalony wzrost S&P 500 pod koniec 2023 roku doprowadził benchmark do najwyższego zamknięcia w 2023 r. Rajd zwolnił zostawiając indeks niespełna 5% do szczytów z 2021/2022 roku. Zamknięcie powyżej 4,796 punktów potwierdziłoby, iż indeks znajduje się w hossie od dołka z 12 października 2022. Ale spojrzenie na poprzednie hossy sugeruje, iż inwestorzy powinni spodziewać się, iż akcje złapią poważną zadyszkę, przed ewentualnym dalszym ruchem w górę.

Przeszkód dla byków w USA pozostaje wiele. Możliwość, iż podwyżki stóp procentowych Fed nadmiarowo schłodzą gospodarkę, niwecząc nadzieje na miękkie lądowanie, które napędzały ostatnie wzrosty. Jednocześnie oczekiwane spowolnienie konsumentów w 2024 roku kłóci się poniekad z rekordowymi, mnożnikowymi wycenami tak wielu spółek. Inwestorzy są bliscy potwierdzenia, iż bessa, która rozpoczęła się w styczniu 2022 r., dobiegła końca. Zatem… Czas na spadki?

Spojrzenie na historię

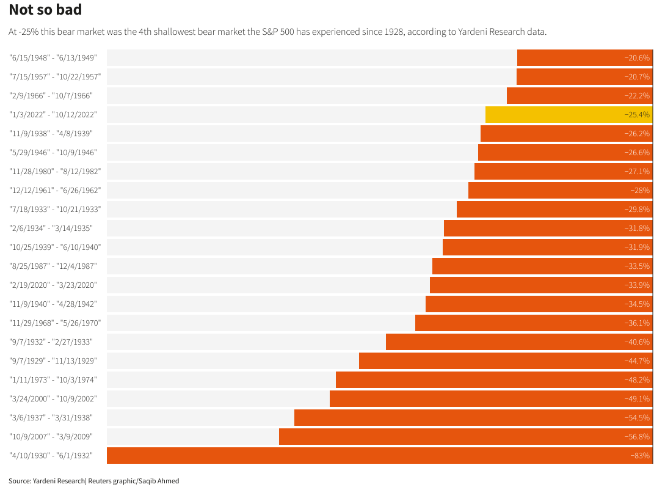

Niektórzy definiują bessę jako spadek akcji lub indeksu o co najmniej 20% w stosunku do poprzedniego szczytu. Zgodnie z tą definicją bessa, która rozpoczęła się, gdy indeks S&P 500 osiągnął poprzedni rekord 3 stycznia 2022 r., nie była szczególnie bolesna. Według danych Yardeni Research, S&P 500 zamknął się w najniższym punkcie o 25.4%, co czyni go czwartym najpłytszym rynkiem niedźwiedzi, jakiego doświadczył indeks od 1928 roku.

Źródło: Reuteres, Yardeni Research

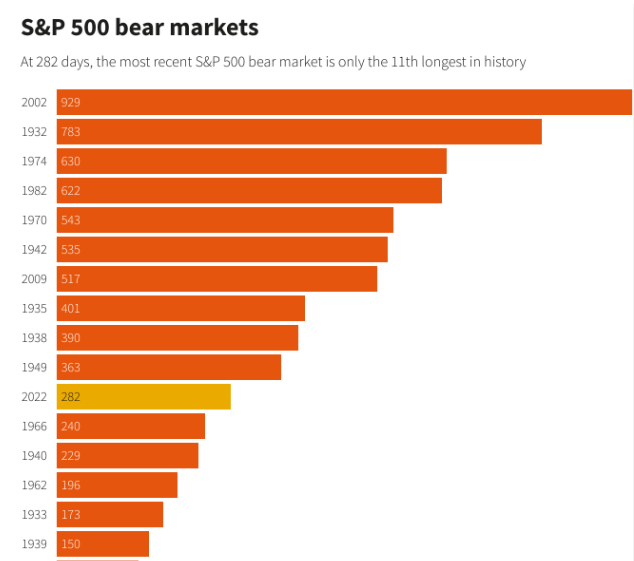

Źródło: Reuteres, Yardeni ResearchJednocześnie, przy 282 dniach kalendarzowych, rynek niedźwiedzia był nieco krótszy niż średnia jego długość, wynosząca 341 dni, w oparciu o dane sięgające 1928 roku.

Źródło: Reuteres, Yardeni Research

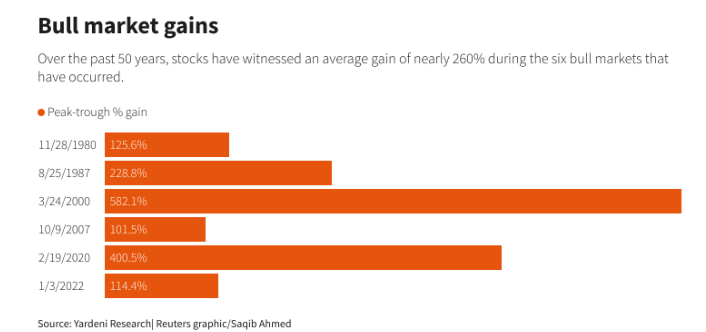

Źródło: Reuteres, Yardeni ResearchHistoria sugeruje, iż hossy mają tendencję do odżywiania się, ponieważ dobre wyniki akcji przyciągają inwestorów z linii bocznej i zwiększają apetyt na ryzyko. W ciągu ostatnich 50 lat akcje zyskały średnio prawie 260% podczas sześciu fal rynków byka.

Źródło: Reuteres, Yardeni Research

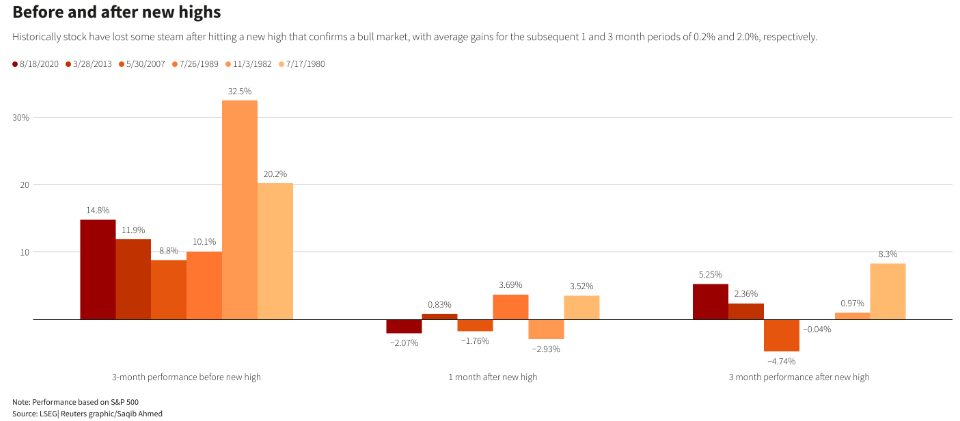

Źródło: Reuteres, Yardeni ResearchOczywiście akcje rzadko rosną w linii prostej. W ciągu ostatnich 50 lat indeks S&P 500 wzrósł średnio o 16% w trzymiesięcznym okresie poprzedzającym hossę. Dla porównania, S&P 500 odnotował średnie zyski w wysokości zaledwie 0,2% i 2,0% w okresie jednego i trzech miesięcy po potwierdzeniu hossy.

Źródło: Reuteres, Yardeni Research

Źródło: Reuteres, Yardeni ResearchCzy S&P ucieknie przed przeznaczeniem?

Wielu inwestorów obserwuje amerykańską gospodarkę: Oczekiwania na miękkie lądowanie gospodarki, w którym Fed zdoła schłodzić inflację bez poważnego wpływu na wzrost, wsparły wzrost. Ale sprzeczne sygnały, wedle których gwałtowne podwyżki stóp przez Fed o 525 punktów bazowych spowalniają wzrost z opóźnieniem, bardziej niż oczekiwano, przemawiają za ostrożniejszym podejściem do akcji i innych ryzykownych aktywów. Jeden z sygnałów recesji, odwrócona krzywa rentowności, przez cały czas wisi nad rynkiem. Historycznie także prezydencki rok wyborczy był najsłabszy dla amerykańskich akcji. Rentowności dwuletnich obligacji skarbowych utrzymują się powyżej rentowności 10-letnich obligacji skarbowych od lipca 2022 roku. Krzywa rentowności 2 i 10 letnich treasuries odwróciła się na sześć do 24 miesięcy przed każdą recesją od 1955 r., jak wykazał raport z 2018 r. sporządzony przez San Francisco Fed.

Może Cię zainteresuje:

2 lat temu

2 lat temu

![Prezydent Ukrainy spotkał się z prezydentem Karolem Nawrockim [+GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-25c19111.jpg)