Wysoka inflacja spowodowała, iż banki centralne w wielu krajach rozpoczęły cykl podwyżek stóp procentowych. Spowodowało to, iż lokaty stały się o wiele lepiej oprocentowane. Jednak jest to tylko część prawdy. Sam nominalny poziom stóp procentowych nie jest jednak wyznacznikiem realnych zysków. Jednak wielu ludzi ulega iluzji wysokich stóp procentowych. Iluzja ta sprawia, iż osoba jest zadowolona z wysokiego oprocentowania lokat. Wynika to z tego, iż wysokie oprocentowanie to wysoki zysk nominalny. Kluczowa jest także stopa inflacji, która potrafi zjeść wszystkie nominalne zyski. Z tego powodu warto dyskontować nominalne zyski o stopę inflacji. Duży wpływ na iluzję wysokich stóp procentowych ma iluzja pieniądza.

Co to jest iluzja pieniądza?

Iluzja pieniądza to jeden z najbardziej znanych błędów poznawczych. Jest to ekonomiczna teoria, która mówi o tym, iż ludzie mają tendencję do patrzenia na swój majątek oraz dochody w sposób nominalny, a nie realny. Innymi słowy, podświadomie osoby nie zdają sobie sprawy z inflacji (jeśli jest ona na umiarkowanych poziomach). Powoduje to, iż ludzie, patrząc na wysokość oprocentowania lokat czy obligacji koncentrują się na nominalnej wysokości odsetek, jakie uzyskują. Nie biorą pod uwagę realnych zmian, jaką jest inflacja. Przecież lepiej mieć lokatę na 0,0% i mieć deflację cen wynoszącą 1% niż oprocentowanie lokat na poziomie 4% i inflację na poziomie 6%. Jednak dla wielu ludzi pierwszy przypadek sugeruje, iż pieniądze “nie pracują”. Jednak ludzie zdają sobie z tego sprawę dopiero w długim okresie. W krótszym okresie ulegają iluzji. Skupiają się na nominalnej wartości zarobków. Jest to łatwiejsze niż przeliczanie swojej pensji na metr kwadratowy mieszkania czy ilość jajek.

Po raz pierwszy termin iluzja pieniądza został wprowadzony do rozważań ekonomistów przez Irvinga Fischera. Tytuł ten został wprowadzony w książce “Stabilizing the Dollar”. W 1928 roku Fischer poświęcił całą książkę “The Money Illusion” właśnie temu zjawisku. Termin zyskał popularność za sprawą Johna Maynarda Keynesa, który był “ekonomiczną gwiazdą” w okresie międzywojenny oraz tuż po wojnie.

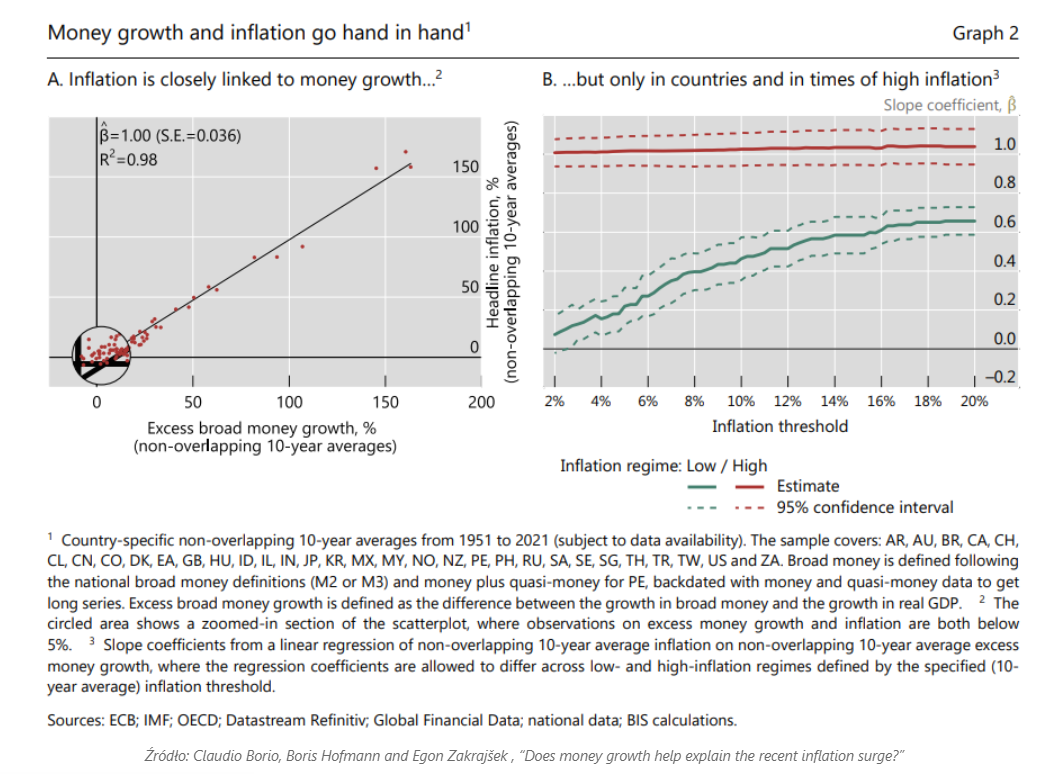

Z czego wynika inflacja? Zgodnie z monetarnym podejściem do ekonomii wzrost podaży pieniądza ceteris paribus powoduje spadek siły nabywczej waluty. Według analizy Banku Rozrachunków Międzynarodowych szczególnie duża zależność między podażą pieniądza a inflacją znajdują się w otoczeniu wysokiej inflacji.

Badania nad iluzją pieniądza były przeprowadzane przez licznych ekonomistów. Jedna z prac z 1997 roku, której autorami byli E. Shafir, P.A. Diamond oraz A. Tversky potwierdziła istnienie tego zjawiska w codziennym życiu. Według nich przyczyną występowania iluzji pieniądza są:

- Lepkość cen – iluzja pieniądza jest wyjaśnieniem, dlaczego ceny nominalne powoli dostosowują się do zmian poziomu cen w gospodarce.

- Zawarte umowy i prawo – często umowy nie zawierają indeksacji wartości kontraktu o zmiany cen. Tak jest np. z umowami o pracę. Rzadko kiedy podpisywane są umowy o pracę z wynagrodzeniem indeksowanym. zwykle to sam pracownik musi w jakiś sposób przekonać pracodawcę do podwyżki.

- Brak edukacji ekonomicznej – środki masowego przekazu nie zajmują się edukacją ludzi z wiedzy ekonomicznej. Wielu ludzi nie potrafi wyliczyć realnej zmiany pensji (czyli po uwzględnieniu inflacji).

Oczywiście, lepkość cen nie jest zjawiskiem trwałym. W końcu przedsiębiorstwa, aby chronić swoje zysk, i muszą podnieść ceny. Według badań przeprowadzonych w krajach europejskich średnio co 5-7 miesięcy następuje zmiana cennika za produkty i usługi w czasie normalnej inflacji.

Jak obliczyć realne zmiany cen i stóp procentowych?

Pomocny w wyliczeniu realnego poziomu stóp procentowych jest tak zwany wzór Fischera. Jego wartość wylicza się według następującego wzoru:

Realna stopa procentowa = [(1+stopa nominalna) / (1+stopa inflacji)]-1.

Posłużmy się przykładem:

Nominalna stopa procentowa wynosi 5%, natomiast inflacja 3%. Podstawiając do wzoru Fischera, wychodzi nam 1,941%.

Iluzja pieniądza a zarobki

Iluzji pieniądza dotyczy także postrzegania pensji. Pracownicy z reguły spoglądają na nią z punktu widzenia wielkości nominalnych. Niewyedukowany pracownik może zgodzić się na podwyżkę nominalną wynagrodzenia, która będzie w rzeczywistości realną obniżką wynagrodzeń. Przedsiębiorca może dzięki temu poprawić swoją marżę mimo wzrostu funduszu płac pod względem nominalnym. Delikatna inflacja pozwala na stworzenie iluzji wzrostu wynagrodzeń. Podwyżka pensji o 2% nie jest faktyczną podwyżką jeżeli koszty życia rosną również o 3,5%.

Jeśli obniżka pensji nastąpi na skutek inflacji, pracownicy nie uważają, iż pracodawca faktycznie obciął ich wynagrodzenie. Zupełnie inaczej pracownik spoglądałby na obniżkę pensji o 1% przy zerowej inflacji. Traktowałby jako nieuczciwą obniżkę wynagrodzenia.

Iluzja wysokich stóp a inwestowanie na giełdzie

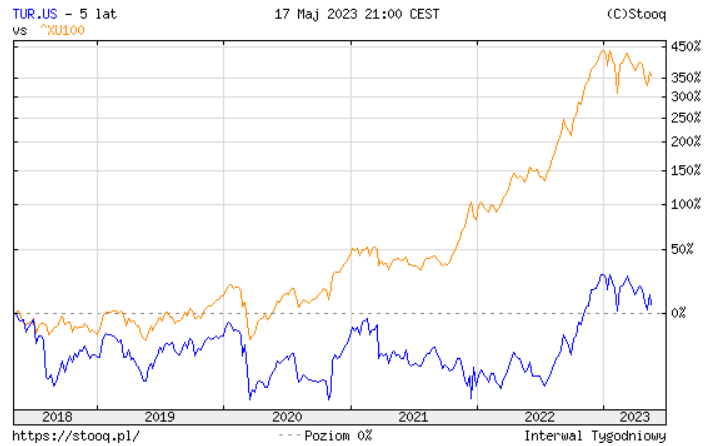

Patrząc na nominalne wzrosty indeksów argentyńskich czy przez wiele lat tureckich można było ulec wrażeniu, iż ominęły nas wielkie zyski. Nic bardziej mylnego. W przypadku inwestowania na rynkach zagranicznych ważne jest także wpływ kursu walutowego. Nominalny wzrost w lirach tureckich nic nie znaczy, jeżeli lira straciła więcej na wartości, niż zyskała giełda. Z tego powodu podczas inwestowania na rynkach zagranicznych można spojrzeć na to jak kształtuje się otoczenie makroekonomiczne. Dywersyfikacja geograficzna ma sens jeżeli inwestuje się w stabilnych walutach. Jednak sama stabilność waluty może być mrzonką, jeżeli jest ustanowiona sztucznie. Sztywny kurs waluty był jednym z powodów, który spowodował Kryzys Azjatycki z 1998 roku.

PRZECZYTAJ: Kryzys Argentyński – Tango z długiem i bankructwami

Inwestorzy mogą także nabrać się na nominalny wzrost przychodów i zysków jako wzrost realny. Istotny jest realny wzrost biznesu, to znaczy po korekcie o inflację. Czym innym jest wzrost biznesu o 15% w warunkach 1-procentowej inflacji, a czym innym jest 25% wzrostu przychodów przy inflacji wynoszącej 20%. Na pierwszy rzut oka może się wydawać, iż to ta druga firma rozwija się szybciej.

Dlatego zawsze należy uwzględniać w inwestowaniu wpływ inflacji na wyniki inwestycji. Inaczej zostaniemy skuszeni świetnym wzrostem nominalnym na rynkach akcji państw przeżywających inflację. Jednak zawsze należy wziąć pod uwagę realną stopę zwrotu.

Świetnym przykładem jest zachowanie się tureckiej giełdy przez kilka lat]. Mimo nominalnego wzrostu kursu akcji na tureckiej giełdzie nastąpił realny spadek wartości akcji z powodu dużego osłabienia liry tureckiej. Inwestujący w dolarach realnie stracił pieniądze mimo wygenerowania nominalnego zysku wyliczonego w lirach tureckich. Poniżej widać porównanie indeksu BIST 100 (kolor pomarańczowy) oraz iShares MSCI Turkey (kolor niebieski).

Relacja między stopą obligacji a akcji

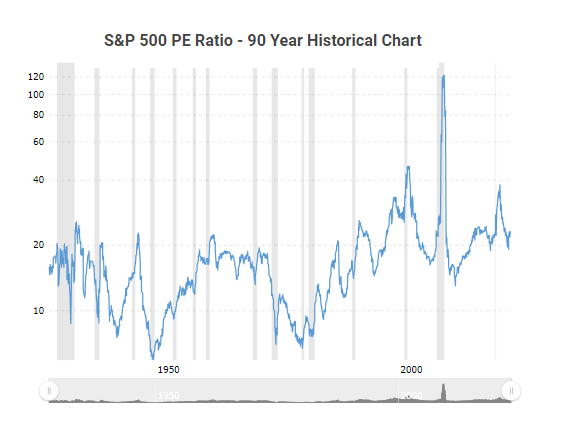

Warto również pamiętać, iż iluzja dotyczy także samych mnożników, które mogą wprowadzać w błąd. Mnożniki wyceniające firmy są różne w zależności od poziomu stóp procentowych i inflacji. Warto pamiętać, iż inwestor zawsze ma wybór między inwestowaniem w różne instrumenty finansowe. Wybór zależy od relacji zysku do ryzyka. jeżeli cena obligacji spada (rosną rentowności) to wyceny akcji muszą się dostosować. Oczywiście mowa tutaj o szerokim rynku. Przykładowo jeżeli inwestor może otrzymać 6% na 10-letniej obligacji rządowej, to 10-letnia oczekiwana stopa zwrotu z portfela akcji powinna znacznie przekraczać 6%. Wynika to z tego, iż inwestowanie w akcje jest bardziej ryzykowne niż kupno obligacji skarbowych. jeżeli rynek spodziewa się, iż rentowność obligacji nie spadnie, a rynek akcji zapewnia średnioroczną stopę zwrotu na poziomie 5%, to prawdopodobna jest korekta wycen. Widać to było na amerykańskim rynku akcji w 2022 roku. Obawy o trwały wzrost stóp procentowych w Stanach Zjednoczonych spowodowały, iż wyceny wielu firm gwałtownie spadły.

Na wykresie poniżej widać, iż w latach stagflacji (lata 1970 – 1980) wskaźnik cena do zysków miał jednocyfrową wartość. Z kolei w okresie niskich stóp procentowych wspomniany wskaźnik miał wysoką wartość. Szczyt na poziomie ponad 120 był spowodowany niskimi zyskami firm, co wywindowało wartość PE.

źródło: macrotrend.com

Iluzja pieniądza a shrinkflation

Bardzo często ludzie mają problem ze zrozumieniem, czym jest cena realna a czym nominalna. W efekcie porównują samą nominalną zmianę cen. Producenci zdają sobie sprawę z tego, iż ludzie są przywiązani do cen. Z tego powodu czasami dokonują zmiany wielkości opakowań (tak zwane shrinkflation). w tej chwili pojawiają się w sklepach tabliczki czekolady o wadze 80-90 gram, które wizualnie kilka różnią się od tabliczek sprzed obniżki wagi. Taka strategia pozwala przerzucić koszt na klienta, ale w ukrytej formie. Nie dzięki zmiany ceny, ale wielkości.

Są firmy, które przez bardzo długi czas mogą utrzymywać sztywne ceny za swoje produkty. Przykładem jest hot dog sprzedawany w Costco. Od wielu lat jego cena wynosi 1,5$ za sztukę. Aby utrzymać cenę na takim poziomie, zmieniono skład parówek, dostawców bułek oraz zmniejszono liczbę składników w hot dogu (zrezygnowano z ogórków). Cena nominalna za produkt nie zmieniła się, ale zmieniła się jego jakość.

Iluzja pieniądza: zbawienie dla kredytobiorcy i koszmar dla oszczędzającego

Jest to sytuacja, w której inwestorzy skupiają się na nominalnej stopie zwrotu z danej inwestycji. Często pomijają wpływ inflacji na zyski. Podobnie ma się ze stopami procentowymi. Ludzie posiadający oszczędności lubią wysokie oprocentowanie. Z kolei pożyczający środki wolą płacić niskie nominalne oprocentowanie. Jednak skupianie się na nominalnej wartości oprocentowania to poddanie się błędowi poznawczemu. Nie wolno na stopy procentowe patrzeć z poziomu ich wartości nominalnych. Zawsze należy je odnosić do poziomu inflacji. jeżeli w danym kraju oprocentowanie kredytu wynosi 10% a inflacja 15%, to dla pożyczkobiorcy jest to sytuacja korzystniejsza niż w przypadku kiedy pożycza na 5% a inflacja wynosi 0%. W pierwszym przypadku jeżeli tylko jego dochody będą rosły tak jak inflacja, to kredyt będzie łatwiejszy do spłaty niż w tym drugim przypadku.

W pierwszym przypadku występują ujemne stopy procentowe. To oznacza, iż pożyczkobiorca przynajmniej teoretycznie zapłaci w ujęciu realnym mniej, niż wynosi wartość wziętej pożyczki. Oczywiście nominalnie zapłaci więcej. Jednak po zdyskontowaniu płatności o stopę inflacji nastąpi realna strata ze strony pożyczkodawcy (banku, instytucji finansowej). Oczywiście im dłużej utrzymuje się taka nierównowaga, tym gorzej będzie wyglądać alokacja kapitału w gospodarce. Nastąpi także drugi czynnik, waluta kraju mająca taką politykę monetarną powinna tracić na wartości. To z kolei będzie powodowało zjawisko “importowania inflacji”. Oczywiście im bardziej uzależniony jest kraj od handlu, tym większy efekt takiego zjawiska.

Nie każdy wierzy w istnienie iluzji pieniądza

Są jednak przeciwnicy tej teorii. Argumentują oni, iż ludzie nie są bezrozumni. Przecież widzą zmiany cen za każdym razem kiedy robią zakupy. Dotyczy to szczególnie wysokiej inflacji, kiedy ludzie pamiętają stare ceny. Jednak jeżeli inflacja znajduje się na poziomach 1-3% to wielu ludzi może nie zauważyć zmiany cen od razu. Warto także pamiętać, iż przedsiębiorstwa robią wszystko, aby ukryć prawdziwą zmianę cen swoich produktów. Z tego powodu obniżają gramaturę, skład produktu (szukając tańszych zamienników) czy obniżając jakość usług.

Jak zabezpieczyć swój majątek przed iluzją pieniądza?

Inflacja to ukryty podatek, który jest tym dotkliwszy, im większe masz oszczędności zgromadzone w gotówce. Jak chronić swój majątek? Istnieje wiele sposobów, które w łatwy sposób pozwolą na zabezpieczenie się przed inflacją. Jednym z nich jest inwestowanie w zdywersyfikowany geograficznie portfel akcji. Dzięki temu inwestor będzie miał ekspozycje na kraje w różnych środowiskach makroekonomicznych. Niektóre kraje będą beneficjentami wysokiej inflacji (np. eksportujące surowce). Warto w środowisku wysokiej inflacji mieć spółki z tak zwanym pricing power, czyli umiejętnością przerzucania rosnących kosztów na konsumentów.

Inwestorzy o bardziej konserwatywnym nastawieniu mogą myśleć o zakupie złota (historycznie dobrze sobie radzi podczas inflacji) oraz nieruchomości w dobrych lokalizacjach. jeżeli ktoś ceni sobie dywersyfikacje to może zainwestować w REIT-y działające na rynku kluczowej infrastruktury.

Podsumowanie

Iluzja pieniądza oraz iluzja stóp procentowych są powiązane ze sobą. W obu przypadkach konsumenci i inwestorzy spoglądają na nominalne wartości. “Zapominają” o takich drobnostkach jak wpływ inflacji, która zmienia realny poziom cen. Niesie to ze sobą konsekwencje zarówno dla budżetu domowego, jak i portfela inwestycyjnego. W budżecie domowym poddanie się iluzji pieniądza może spowodować, iż pracownicy będą realnie zarabiać mniej, ponieważ ich wynagrodzenie może nie podążać za inflacją. W przypadku inwestorów iluzja pieniądza i stóp procentowych może spowodować, iż nominalne zyski przerodzą się w realne straty.

2 lat temu

2 lat temu