Inflacja i jej rekordowo szybki wzrost zdominowała dyskusję o rynkach i gospodarkach przez ostatnie miesiące. Banki centralne podnosiły w panice stopy procentowe, a giełdy w panice przed potencjalną skalą tych podwyżek nurkowały w dół. Chociaż w Polsce inflacja wciąż wyznacza nowe rekordy z ostatnim odczytem bliskim 18%, to i u nas widać światło w tunelu. Od kilku miesięcy wspominam już o danych wyprzedzających ze światowej gospodarki, które jednoznacznie mówią o tym, iż inflacja nie ma szans utrzymać się na wysokich poziomach. Czy to w materiale „Inflacja na świecie nie obchodzi już rynków” z lipca, czy w materiale „Rynku nie obchodzi już inflacja” z końca września.

Cytując również jeden z materiałów „przyjdzie miesiąc, gdy wszystkie czynniki dezinflacyjne zaczną się kumulować, a prawdziwe odczyty będą różnić się od prognoz mocno w dół”. Ten moment nastał 10 listopada 2022 roku. Pytanie brzmi, co to znaczy dla rynków i jak trwałe jest to zaskoczenie?

Obejrzyj wideo lub przeczytaj tekst niżej

Inflacja w USA mocno zaskakuje w dół

Gospodarka działa jak tankowiec, a nie jak żaglówka. Potrzeba czasu, żeby w faktycznych odczytach, które zawsze opowiadają głównie o przeszłości zobaczyć wpływ tego, co widać wcześniej w danych wyprzedzających. Nigdy nie wiadomo, jak silny będzie to wpływ. Nigdy nie wiadomo też, kiedy dokładnie on nastąpi. Zawsze jednak da się przewidzieć kierunek. Inwestowanie w zgodzie z makroekonomią nie może być więc inwestowaniem krótkoterminowym. Inwestor długoterminowy może jednak wynieść z obserwacji gospodarki sporo użytecznej wiedzy.

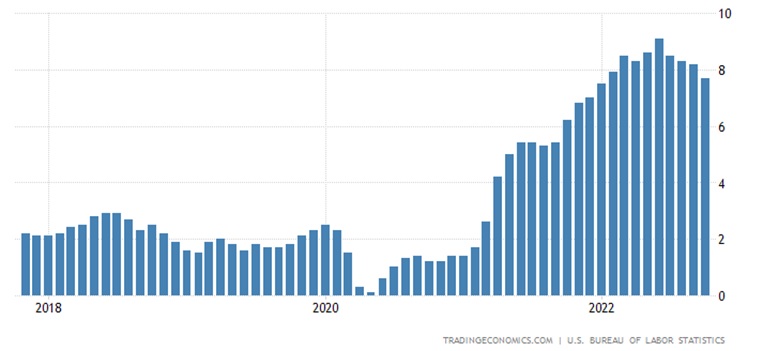

Odczyty inflacji w Stanach Zjednoczonych z 10 listopada mocno zaskoczyły rynek. Spodziewano się inflacji głównej na poziomie 8%, a otrzymano odczyt 7.7%. Spodziewano się też inflacji bazowej na poziomie 6.5%, a otrzymano odczyt 6.3%. Niektórzy krzykną pewnie i tak, iż to przecież żadna różnica. Różnica jest jednak gigantyczna. Taki odczyt automatycznie zrzucił ze stołu już kompletnie 75-punktową podwyżkę stóp procentowych w USA w grudniu.

Źródło: https://tradingeconomics.com/

Źródło: https://tradingeconomics.com/W jednym z ostatnich nagrań mówiłem, iż to FED zdecyduje o końcu 2022 roku na giełdach. Nie sądzę, żeby ostatnia konferencja amerykańskiego banku centralnego przebiegała inaczej, gdyby obecne dane inflacyjne były już wtedy dostępne. Jerome Powell już wtedy miękko wypowiadał się dalszych podwyżkach po 75 punktów bazowych. Niby podnosił stopy i straszył giełdy, ale tak naprawdę całe wystąpienie nie było jednoznaczne. Teraz dostał do ręki finalny argument za tym, żeby cykl podwyżek zwolnić.

Rynek wycenia dziś, iż kolejna podwyżka (14 grudnia) będzie wynosiła „tylko” 50 pb z ponad 85% prawdopodobieństwem i tylko jedna rzecz mogłaby to dziś zmienić. Gdyby kolejne odczyty inflacja za listopad (publikowane 13 grudnia) okazały się mocno wyższe od ostatnich. Tak się jednak nie stanie. Dlaczego?

Źródło: https://www.cmegroup.com/

Źródło: https://www.cmegroup.com/Zaskoczenia to dopiero będą

Dlatego, iż to jeszcze nie koniec załamania się inflacji. Ten silny spadek odczytów ma miejsce pomimo tego, iż największy komponent inflacji, tzw. „Shelter CPI”, czyli najem mieszkań podrósł o 0.8% m/m. Kilka razy już wspominałem na kanale YT i portalu, o tym, iż Shelter CPI jest jednym z najbardziej opóźnionych komponentów inflacji. Opóźnienie to średnio wynosi 7-8 miesięcy. Wynika to e sposobu mierzenia go przez Urząd Statystyczny. Odczyt jest na przykład uśredniany z danych za ostatnie miesiące.

Tymczasem na poziomie danych live podawanych przez instytucje, które faktycznie pośredniczą w najmie mieszkań widać dalszy spory spadek cen w ujęciu m/m. W październiku 2022 spadek tych cen w ujęciu m/m był trzecim największym od 2010 roku. W danych CPI wciąż w ogóle tego nie widać.

To nie tak, iż październik był jakimś wyjątkiem. Na tym wykresie widać, jak kształtowały się wzrosty cen w ujęciu m/m od 2018 roku. Spadki w ujęciu m/m były już we wrześniu, a i wzrosty z sierpnia nie należały do największych. Ponadto wchodzimy w standardowy okres ostatniego kwartału, gdzie ceny co miesiąc najczęściej spadały. W listopadzie i grudniu nie będzie inaczej. Teraz jednak siedzimy na o wiele wyższym koniu.

Gdy czerwona linia na tym wykresie, który pokazuje jedynie zmianę największego komponentu całej inflacji, czyli wspomniany Shelter CPI zacznie zawijać w dół, śledząc coraz więcej najnowszych odczytów, to dopiero zaczną się zaskoczenia inflacyjne.

Inflacja dóbr zanurkuje w dół

To jeszcze nie wszystko. jeżeli spojrzymy na inflację w podziale na dobra i usługi, to po pierwsze zawsze inflacja dóbr pierwsza tworzy szczyt i pierwsza zaczyna spadek. To dość intuicyjne. Wzrosty cen surowców / komponentów / logistyki wpływają na wzrost cen dobra finalnego, a dopiero wzrosty cen tych dóbr wpływają na podnoszenie się cen usług. Oczywiście nie działa to dla każdej usługi, ale rozumiesz zależność.

Ceny dóbr mocno rosły, bo problemy z logistyką i produkcją przez Covid i wojnę sprawiały, iż po prostu dóbr nie było tyle, żeby zaspokoić popyt. Później jednak sytuacja się odwróciła, a ilość dóbr znacznie zaczęła przekraczać popyt. Tak samo, jak wcześniej konsekwencją był wzrost cen. Tak samo teraz konsekwencją będzie (i już jest) ich spadek. Dobrze widać to na wykresie poniżej. Czerwona linia to inflacja dóbr. Linia przerywana to poziom zapasów do sprzedaży przesunięty o 12 miesięcy do przodu. Zwróć uwagę, iż oś prawa jest odwrócona, a więc spadek tej przerywanej linii oznacz tak naprawdę dużo większy poziom zapasów, niż samej sprzedaży.

Jakby tego było mało, zawalają się też ceny używanych samochodów, które rosły jak szalone przez lata 2020 i 2021. Mówiąc zawalają się, mam na myśli naprawdę solidny spadek. Największy od czasów Globalnego Kryzysu Finansowego z 2008 roku. W ostatnim odczycie indeksu cen używanych samochodów Manheim Used Car Index w ujęciu r/r widzimy spadek cen o 10.6%. To już nie jest dezinflacja, to już deflacja.

Dorzućmy do tego załamanie się cen stawek frachtu morskiego, spadek cen transportu lądowego, czy spadek cen nieruchomości w USA. Wszystko to mieszanka wybuchowa dla pogrążenia inflacji i mieszanka, która będzie również odczuwana w Polsce.

Polska inflacja również to odczuje

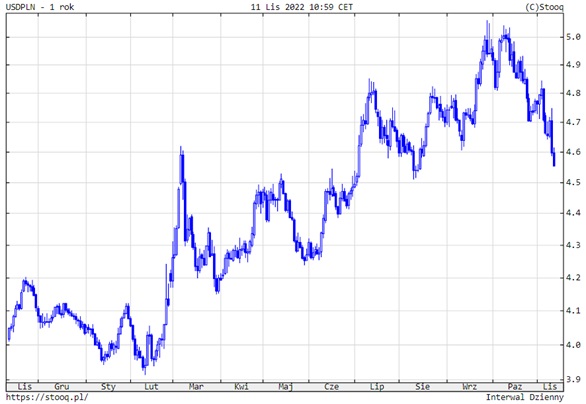

Pamiętasz jeszcze jak dolar był po 5.06 PLN? Całkiem niedawno, bo… miesiąc temu. Gdy to nagrywam jest po 4.55. Kontraktowy hedging walutowy, który zdecydowałem się dodać w publicznym portfelu DNA, zastanawiając się w co inwestować na czwarty kwartał, gdy USD był po ponad 4.90 PLN w tym kwartale może okazać się bardzo dobrym ruchem.

Polska naprawdę importuje sporo inflacji. Są takie elementy inflacyjne, na które faktycznie mamy wpływ. Są też takie, które niezależnie od tego, co zrobiłby Bank Centralny wpływu nie mamy. Na ogólnoświatowe umacnianie się amerykańskiego dolara i osłabianie złotego wpływ mamy, ale tylko częściowy.

Gdy światowa gospodarka słabnie, to dolar po prostu się umacnia. Nie tylko do złotego, ale do praktycznie każdej waluty egzotycznej. Zwolnienie inflacji w USA to wprost spadek oczekiwań, jak będą kształtować się stopy procentowe w USA. Jeden dzień z pozytywnym inflacyjnym zaskoczeniem wystarczył, żeby mocno obniżyć oczekiwaną ścieżką stóp. Dobrze widać to na tym wykresie. Jeszcze 9 listopada oczekiwano czarnej ścieżki. 10 listopada już tej różowej.

Spadek oczekiwań odnośnie do poziomy stóp wymusza z kolei spadek wartości dolara. To wymusza wzrost wartości pary EUR/USD, bo Europejski Bank Centralny jest o wiele bardziej opóźniony w swoim cyklu podwyżek stóp. Wzrost wartości pary EUR/USD z kolei dodatkowo umacnia złotego, co sprawia, iż inflacji będziemy jako Polska importować coraz mniej. Dlatego tak, powinna obchodzić Cię inflacja w USA również w kontekście tej polskiej. Dynamiczny spadek zagranicznych odczytów inflacyjnych również przełoży się na te polskie. jeżeli dziś boisz się, iż inflacja w Polsce podskoczy do 25 – 30%, to nie ma na dziś żadnych danych, które uzasadniałyby te obawy. Jest za to coraz więcej danych, które wprost mówią, iż już oficjalnie weszliśmy w okres początku końca inflacji. Rynki też w końcu to zrozumiały.

Do zarobienia,

Piotr Cymcyk

3 lat temu

3 lat temu